株式投資で成功している人たちは総じて「市場のパターン」を熟知しています。

どのタイミングで買い注文を入れて、どのタイミングで売るのか、正確に把握しているのです。

タイミングを経験則で把握している投資家もいますが、その他にも「市場の法則」を利用している投資家もいます。

その法則は「グランビルの法則」と呼ばれています。

グランビルの法則は株購入のタイミングを把握するのに非常に有用な法則です。

今回はこのグランビルの法則について、徹底解説して参ります。

目次

Contents

- 1 グランビルの法則とは?

- 2 グランビルの法則 : 8つのパターン

- 2.1 ① 移動平均線が「水平 or 上昇」:レートが上抜け(新規買い)

- 2.2 ② 移動平均線が「上昇」:レートが一時的に「下抜け」した後「再浮上」(押し目買い)

- 2.3 ③ 移動平均線が「上昇」:レートが移動平均線よりも「やや上」(買い増し)

- 2.4 ④ 移動平均線が「下降」:レートも「下降」+乖離が発生(短期買い)

- 2.5 ⑤ 移動平均線が「水平 or 下降」:レートが「下抜け」(新規売り)

- 2.6 ⑥ 移動平均線が「下降」 レートが一時的に「上昇」した後「再下降」(戻り売り)

- 2.7 ⑦ 移動平均線が「下降」 レートが上抜けせずに「下降」(売り乗せ)

- 2.8 ⑧ 移動平均線が「上昇」 レートも「上昇」+乖離が発生(短期売り)

- 3 コラム:双璧をなすダウ理論も押さえておこう!

- 4 まとめ

グランビルの法則とは?

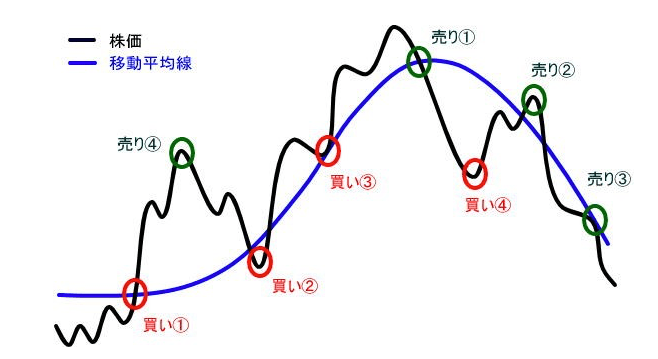

グランビルの法則とは、株価の推移と移動平均線を用いて、株の購入・売却のタイミングを把握する手法を指します。

この手法は、金融記者のジョセフ・E・グランビルが考案したため「グランビルの法則」と呼ばれています。

グランビル氏は、経済学や金融論の学者ではなく実際の株価の推移を長年見た結果、法則を見つけ出しました。

そのため、グランビルの法則では小難しい経済理論は用いられておらず、投資家にとって「使用しやすい」法則となっています。

グランビルの法則では、「買い」と「売り」を合わせた8つのパターンが示されています。

それぞれのパターンにおいて、移動平均線、ロウソク足、チャートの推移、増減の方向などのパターンを組み合わせて法則が展開されています。

どのパターンも視覚的に把握できるものなので、8つのパターンを覚えるのはそこまで苦ではないです。

(目次に戻る)

グランビルの法則 : 8つのパターン

それでは実際にグランビルの法則の8つのパターンをそれぞれ確認していきましょう。

ちなみに移動平均線は元々グランビルは200日移動平均線を利用していました。

しかし、現在はトレードスタイルで25日移動平均線、75日移動平均線、100日移動平均線を使用するケースが多くなっています。

① 移動平均線が「水平 or 上昇」:レートが上抜け(新規買い)

移動平均線が下降している最中に「水平」になったり、そこから「上昇」を始めた時レートが上方向に抜けるようになります。

このタイミングでトレンドが変化することになるため、新しくポジションを取り始めると利益を出しやすいです。

上記のタイミングは「新規買い」の合図とも言えます。

ただ、株価の上昇が一時的なものに留まる可能性もありますので相場の推移は見ていかねばなりません。

② 移動平均線が「上昇」:レートが一時的に「下抜け」した後「再浮上」(押し目買い)

移動平均線が上昇傾向の中、レートが一時的に下抜けした場合、「株価が下降する」と考える投資家が出てきます。

しかし、そこからレートが再浮上してきた場合、更に上昇していく可能性が高いです。

ポイントは「レートが下抜けしても、移動平均線が上昇中」という点です。

移動平均線が上昇していれば、レートの下降は一時的なもので収まるケースが多いです。

この場面では、再浮上を狙って「押し目買い」をしていくことが望ましいです。

③ 移動平均線が「上昇」:レートが移動平均線よりも「やや上」(買い増し)

移動平均線が上昇する中、レートが移動平均線に近づき、下抜けしそうになるけれども再び浮上する状態になった場合です。

これは「価格の上昇トレンド」の合図となります。

株価が堅調に上昇していく可能性が高いため、この場面では「買い増し」を行うことが望ましいです。

移動平均線を下回らないという点が重要で、近づきつつも上昇トレンドが保たれてる点が堅調な価格推移を後押しします。

④ 移動平均線が「下降」:レートも「下降」+乖離が発生(短期買い)

移動平均線が下降して、レートも下降している中、レートと移動平均線の間に大きな「乖離」が生じることがあります。

これは株価の下降にともなって「損切り」や「利食い」をするために売却へ転じている投資家が増えていることを指します。

このような場面では、株価の急激な下落に反応して「買い戻し」が発生する可能性があります。

乖離が生じたタイミングで購入するれば、買い戻しの反発を利用して利益を出すことが可能です。

ただ、長期的には下降トレンドとなっているため、あくまでも「短期買い」で利益を出す際の手法となります。

⑤ 移動平均線が「水平 or 下降」:レートが「下抜け」(新規売り)

移動平均線が上昇から水平、もしくは下降に転じた場合、トレンドの転換となります。

レートも下抜けをするようになれば、このタイミングは「売り」のサインとなります。

このタイミングを機に、「売り」のポジションをとる投資家が増えてくるので徐々に株価が下がっていく可能性が高いです。

⑥ 移動平均線が「下降」 レートが一時的に「上昇」した後「再下降」(戻り売り)

移動平均線が下降している中で、レートが一時的に上抜けする場面がでてきます。

これは「売り」の市場に対して「買い」の注文を出した投資家が増えたことを指します。

ただ、その後に再度下降した場合、「買い」よりも「売り」の勢いが強いということになり、その後も下降を続ける可能性が高いです。

移動平均線が下降し続けている点がポイントで、このようなトレンドではレートが一時的に上昇しても再下降してしまうケースが多くなります。

⑦ 移動平均線が「下降」 レートが上抜けせずに「下降」(売り乗せ)

移動平均線が下降している中、レートが移動平均線を上抜けせずに下降を続けている場合です。

これは長期的な「下降トレンド」が続く可能性を示唆しています。

レートが上抜けする場面がないということは、「売り」の勢いが「買い」の勢いを超えていることを表します。

このような状態では、株価の下降が継続的に起こる傾向にあります。

上記のタイミングになったら、保有している株は積極的に「売り」に出すことが望ましいです。

⑧ 移動平均線が「上昇」 レートも「上昇」+乖離が発生(短期売り)

移動平均線が上昇していて、かつレートも上昇している際に「乖離」が発生することがあります。

レート上昇の勢いが移動平均線の伸びよりも急になった場合です。

レートが反発して移動平均線近くまで戻る傾向があるので、この「乖離」が発生したら「短期売り」を実行するのが望ましいです。

短期的に戻る相場を利用して利益を出すことができます。

ただし、長期的には移動平均線は上昇傾向にあるので、あくまでも「短期」での売りで利益を出すようにしましょう。

長期的に売りポジションを持ったままだと、売るタイミングを逃してしまいます。

(目次に戻る)

コラム:双璧をなすダウ理論も押さえておこう!

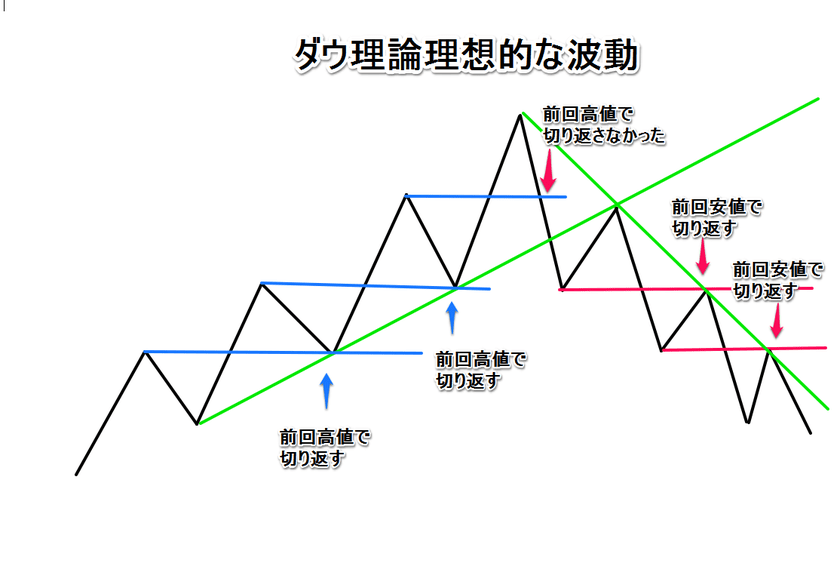

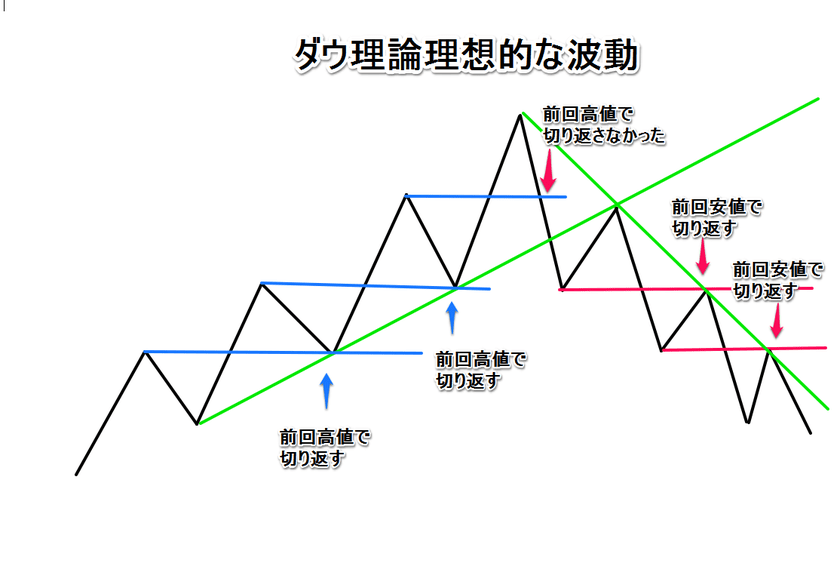

グランビルの法則と双璧をなすチャートパターンにダウ理論があります。

ダウ理論の理想的な波形は以下の通りとなっています。

上昇局面では前回高値を更新するときに購入し、下落局面では前回安値をした抜けるときに空売りすることで利益を狙う手法です。

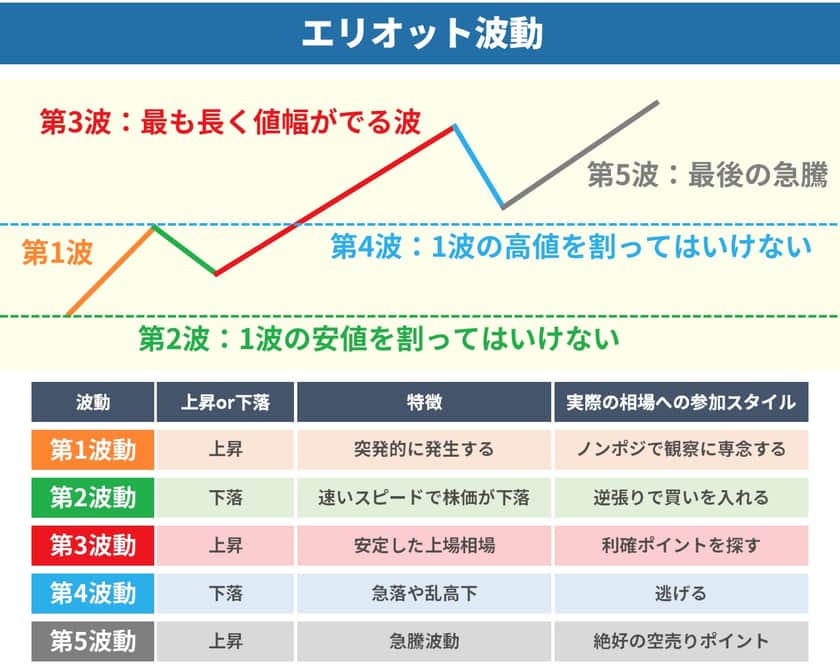

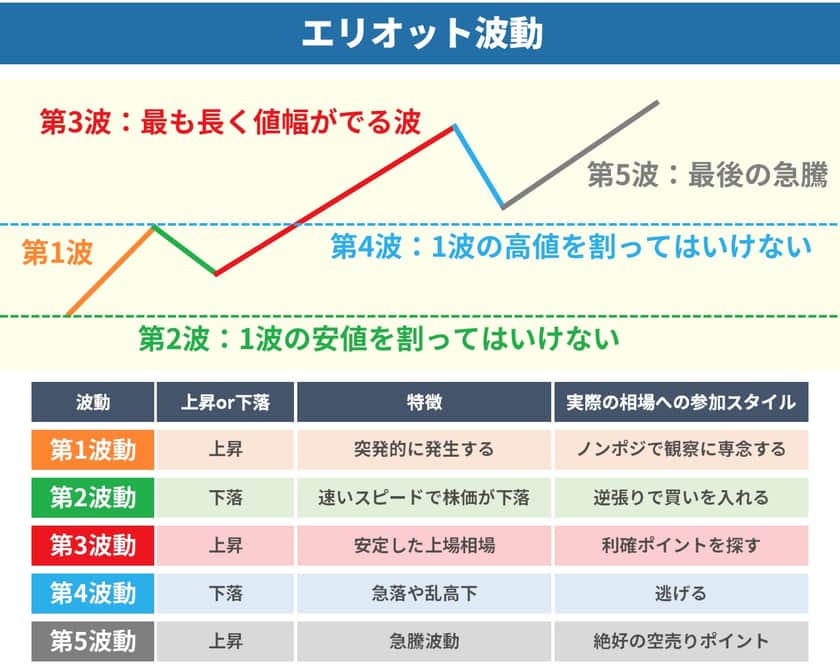

当サイトでもお伝えしているエリオット波動とほとんど同じ理論になります。

エリオット波動では第三波が最も値幅が取れるチャートパターンとして推奨されています。

以下で詳しくお伝えしていますので参考にして頂ければと思います。

(目次に戻る)

まとめ

グランビルの法則は、「買い」と「売り」のタイミングを分かりやすく示してくれています。

投資初心者の方でも、グランビルの法則に沿って取引を行えば、相場の流れや傾向を把握しやすいです。

今回ご紹介した8つの傾向は、株取引を行っていると頻繁に目にするものです。

実際の移動平均線、レートは目まぐるしく変化していくので上記8つのタイミングを逃さないよう構えておかねばなりません。

初めは、手元に8つのパターンを図示したメモを置いておくと分かりやすいですよ。

取引を行っていく中で自然に法則の8パターンが頭の中に入ってきます。

その為、まずは取引を始めてチャートを眺めることが大切です。

グランビルの法則には、難しい経済理論や金融理論は使われておらず記者の「経験」から視覚的に表わされたものです。

そのため、机上の空論ではなく「実務的」なものと言えます。

グランビルの法則通りに100%レートが動くという訳ではありません。

しかし、ある程度法則に従って動く面が強いので、法則の信頼度は高いと見てよいでしょう。

これを機に、グランビルの法則を使って普段の投資の精度を上げていきましょう。

これから投資を始める方も、この法則を使って相場を分析してみてください。

以上、【グランビルの法則とは?】チャートパターンを覚えて株式投資で利益をあげよう!…でした。

コメントを残す