ウィリアム・J・オニール流の銘柄選択術「CAN-SLIM」の後編を今回はお伝えしていきたいと思います。

前回は「CAN」部分についてお伝えしました。

「C」:直近四半期EPSが前年同期の四半期EPSに比べて大幅に上昇しているか?

「A」:3年間の年間EPSの上昇が力強い上昇を見せているか?

「N」:新興企業、新製品、新経営陣、新高値を更新している銘柄を選ぶ

本日は後半の「SLIM」についてお伝えした上で、

「CAN-SLIM」銘柄について「Investors Business Daily」からピックアップしてお伝えしています。

因みに今回記載している内容は以下の「オニールの成長株発掘法」を噛み砕いた内容となります。

Contents

「S」:Supply and Demand = 株式の需要と供給

「S」は株式自体の需要と供給の原則です。

発行済株式数と浮動株比率に着目

市場原理が働くものは需要と供給によって価格が決まります。当然、株式投資においても例外ではありません。

発行済株式数が50億株のような非常に大きい銘柄は供給量の多さのため、なかなか株価が動きません。

そのため、オニールは過度な株式分割にも否定的な見解をしめしています。

株式分割を二回か三回行うと、株価が天井を打つ傾向にある。われわれの大化け銘柄の研究では、大きな株価上昇を見せる前年に株式分割を行なった企業は全体のわずか18%にすぎないことがわかっている。

引用:オニールの成長株発掘法

しかし、5000万株のような銘柄ではある程度の買いが入れば株価を簡単に押し上げることができます。

浮動株とは発行済み株式すうから経営陣や株式持ち合いなどの安定株主を差し引いた市場に流通している株式の総数です。

浮動株の比率が小さく、安定株の比率が多いと経営陣が株価を引き上げるインセンティブに繋がるため大きく値上がりしやいということになります。

自社株買の考え方

公開市場で長期間かけて継続的に自社株買を行なっている企業は見込みがあるとしています。

自社株買いは1株あたりEPSが上昇するだけでなく、市場の流通株式の数量を減らすという働きもあります。

また、自社の株が今後上昇するという経営陣の自信の表れであるとみることもできるとしています。

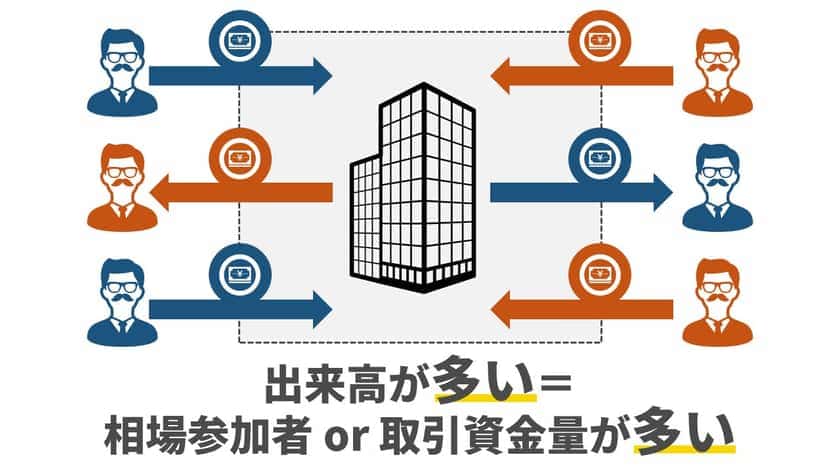

出来高の解釈の仕方

出来高は株式相場で売買された株式の枚数のことです。

株価が一時的に下落するとき、出来高の減少が伴っていれば大きな売り圧力が出尽くしたことを示しています。

一方で、株価上昇時に出来高の増加が伴っていれば、一般投資家ではなく機関投資家による買が入ったことを示しています。

以前、カップウィズハンドルの記事でもしめした通り、

高値抜けなどの買いポイントでは出来高が通常の40%-50%〜100%以上出来高の増加が見られる方が望ましいとしています。

大量の買が機関投資家から入れば買い上げと暫くは保有し続けるという安心感があり株価が上昇しやすいのです。

「L」:Leader and Laggard = 主導銘柄か?停滞銘柄か?

オニールは主導銘柄に投資することを推奨しています。

主導銘柄とは?

主導銘柄とは時価総額が最大であるとか誰もが知っているブランドではありません。

業界内に最高の四半期EPS増加率および年間EPSの増加を示し、

ROEも最大で利益率や売上増加率もずば抜けていて株価の動きも活発な企業のことです。

共振株は大抵の場合、主導株に対してEPSの伸びが低いため、大きく見劣りする結果しか残さないのです。

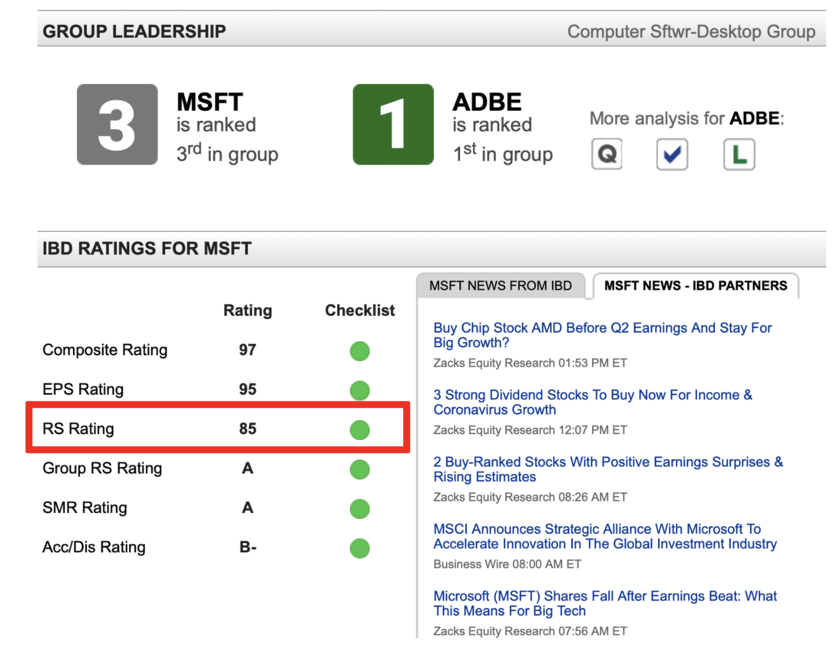

レラティブストレングス指数で主導株をみわけよう

オニールは主導株銘柄を見分ける方法としてレラティブストレングス指数を利用することを推奨しています。

レラティブストレングスとは個別銘柄の市場平均指数に対する株価値動きの強さです。

レラティブストレングス指数はオニール氏が運営する「インベスターズ・ビジネス・デイリー」紙が独自に開発した評価法です。

レラティブストレングス指数は個別銘柄の動きを市場の残りに銘柄の値動きと過去52週間(約1年間)にわたって比較したものです。

各銘柄に1-99の数値が与えられ、数値が大きいほど力強い動きをしているということになります。

例えば、レラティブストレングス指数が99の場合は、その銘柄の値動きは市場全体の99%の企業を上回ったことを意味しています。

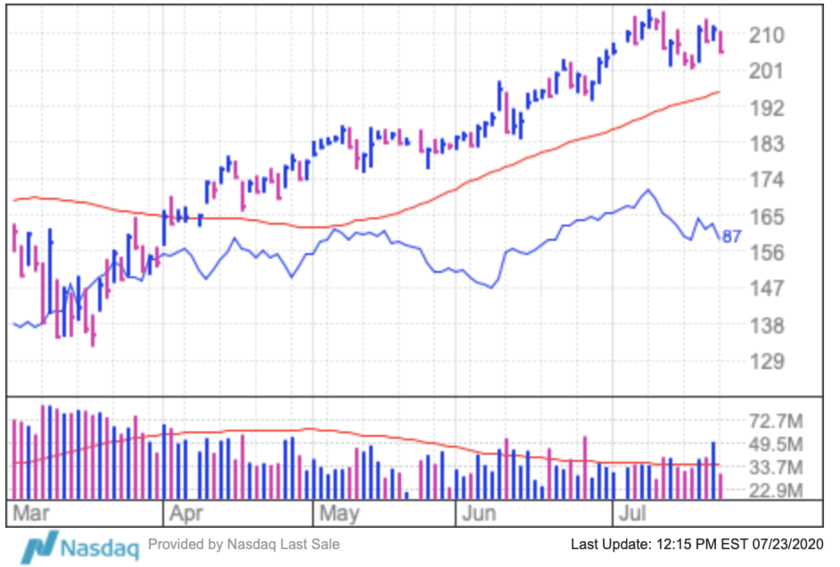

以下はマイクロソフトの例ですがレラティブストレングス指数は85を示しています。

1950年〜2008年にかけて最高の値動きを記録した銘柄について、

大きく株価が上昇する前のレラティブストレングス指数を調べた結果平均して87であったとしています。

反対にレラティブストレングス指数が40-60台の銘柄は買ってはいけないとしています。

「I」:Institutional Sponsorship = 機関投資家による保有

株価を押し上げるにはマッシブな買いが必要です。株式市場で大量の買を供給するのは間違いなく機関投資家です。

機関投資家の買が必要な理由

オニール氏はプロの機関投資家が保有しないような銘柄は株価の値動きも平凡に終わる可能性が高いとしています。

理由としては二点あります。

一点目は数多くの機関投資家のうち少なくとも数社がその銘柄を検討したのに最終的に買い候補から外していることです。

二点目は機関投資家が大きなパワーを持っているということです。

機関投資家が新規に購入すると、その後買玉を増していく可能性が高く、すぐに売却する可能性が低いからです。

つまり、腰の入った長い息のホルダーとなってくれうので直ちに利確で大きく下げる可能性が低いということですね。

魅力的な銘柄とは?

魅力的な「I」を満たす銘柄は、機関投資家の株主数が増えている銘柄としています。

特に直近の四半期に機関投資家が新たに買ったポジションが大きい銘柄を選択すべしとしています。

これは非常に骨の折れる作業で有価証券報告書を直近とその前の期で確認する必要がありますね。

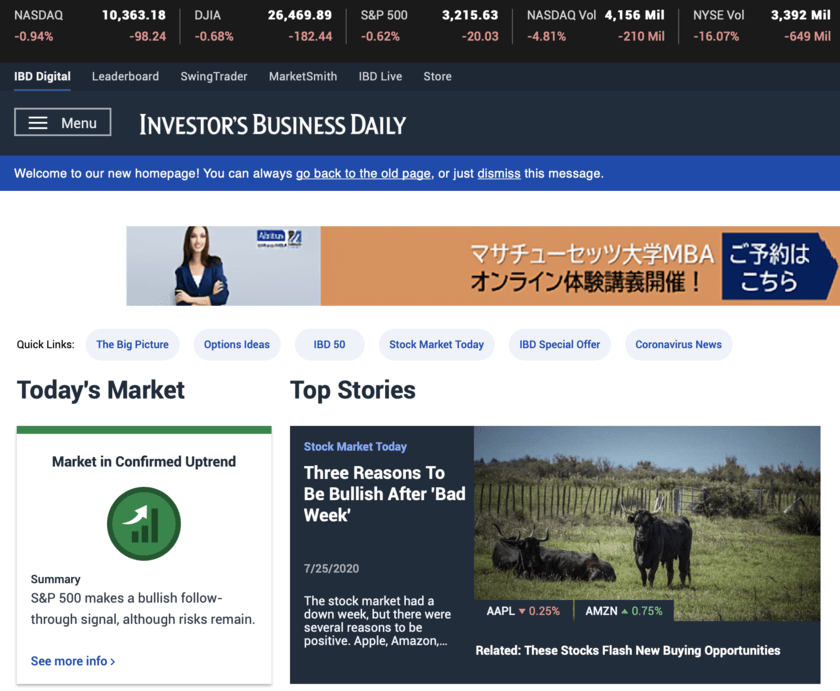

「M」:Market Direction = 株式市場の方向

マーケット全体の流れというのは非常に重要なポイントです。

マーケットの流れが下り基調であれば魅了的な銘柄でも下落してしまいます。

オニールが運営する「Investors Business Daily」では2000年のITバブル崩壊、2008年のリーマンショックを見破り購読者に警告を出していました。

オニールはマーケットの天井と底の見破り方について伝えています。

オニール流のマーケットの天井の見破り方

マーケットの天井を見破るにはS&P500、ダウ平均、ナスダック総合指数などの指数が上昇していくのを毎日注意深く観察する必要があります。

上昇トレンド中に、マーケット全体の出来高が前日よりも増加したのに株価指数は失速して動かない局面がきます。

天井付近での大量売りは通常なら4-5週間に3-5日発生します。

上昇途中に売り抜けが発生するため、なかなか売り抜けを見極められる投資家が少ない理由であるとしています。

4-5週間で明確な売り抜けが4-5日あると、その後市場全体はほぼ必ず下落を始めると私的しています。

また、2-3週間という短期間でも明確な売り抜けが4日あれば下落を始める可能性が十分でてきたことを意味するとしています。

売り抜け日は複数の指標で確認する必要はなく、一つの指標で確認できれば十分であるとしています。

天井から下落を始めたあとの上昇の試しに注目

「売り抜け日」が必要日数に達したあと、最初の下落が起こったあとの戻しに注目すべしとしています。

下落のあとのパターンとしては以下の三つが考えられます。

- 平均株価は弱々しく上昇

- 上昇に失敗し下落に勢い

- 株価も出来高お勢いを取り戻して上昇

マーケットが天井をつけた後に 出来高を伴って再度上昇し高値を越えれば上昇トレンド継続となります。

ただ、平均株価が弱々しく上昇したあとに下落に転じた場合、本格的な暴落が開始することになるのです。

下落翌日は反発するも、二日目は寄り付きは強いが引けにかけて下落してしまう傾向にあります。

最初の上昇の試しが失敗した場合は更にポジションを軽くすることを推奨しています。

更にに以下のサインがでたら要注意でポジションを落とすべきとしています。

- 株価が下落後3日目、4日目、5日目と上昇するのに出来高は前日より少ない

- 平均株価の上げ幅が前日より少ない

- 平均株価が直近高値と安値の半分も回復していない

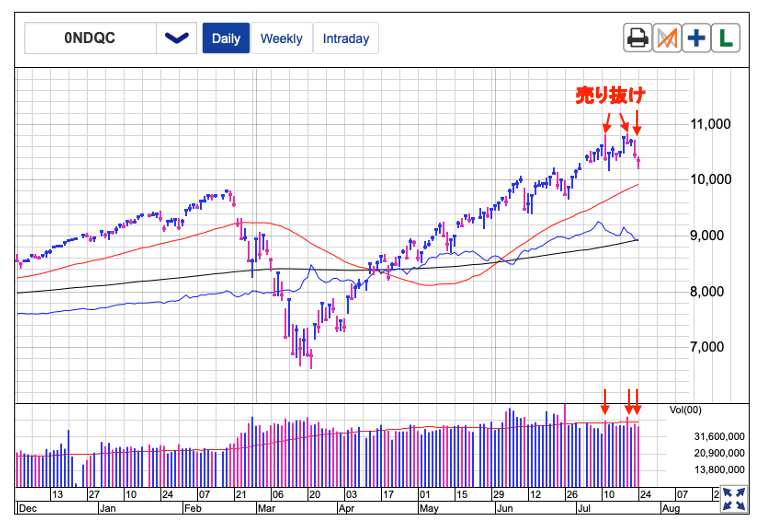

コラム:2020年7月24日時点の相場環境

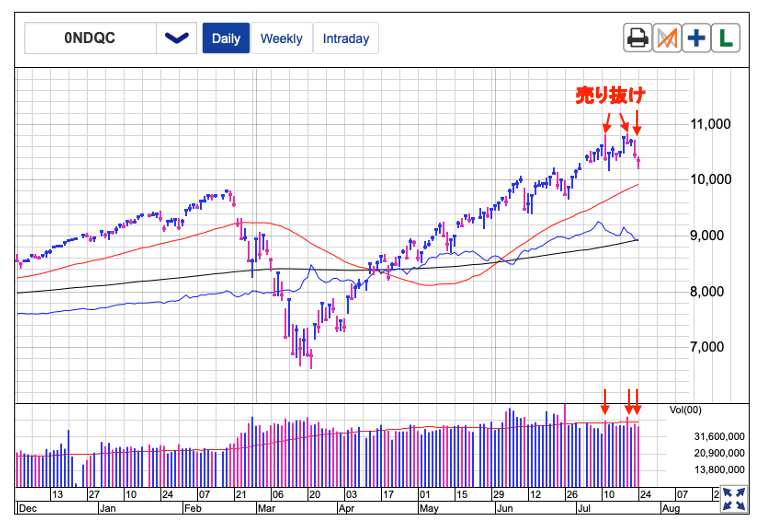

7月23日に米国市場で今まで躍進を続けてきたナスダックが2.29%下落して引けました。

以下の通り直近二週間で3回の売り抜けが見られるのでオニール流にみると危険な状態にあります。

ただ、まだ現状ハイテク企業のEPSは上昇基調であり、「Investors Business Daily」では以下の通りのコメントとなっています。

For now, the institutional selling isn’t heavy enough to change the market’s trend.

Thursday’s action wasn’t necessarily fun, but it’s healthy and normal for the coronavirus stock market rally. The Nasdaq has been running up at an unsustainable pace, butting up against short-term and long-term channel lines. So a pause or pullback over several weeks could help the market rally continue for a much longer period.

参照:IBD

内容を要約すると以下となります。まだ機関投資家の大量の売りが観測はされていない。

今までナスダックが急激に上がりすぎたことによる調整が今後数週間続く可能性があるが、

適切な調整によって息の長い上昇トレンド継続となるとしています。

相場の底の見分け方

次に相場の底の見分け方についてもオニールは述べています。

まず底の起点は主要な株価が下落のあとに上昇して引けた時に始まるとしています。

当然、下落途中でもそのように上昇する日は何日もあるので注意深く経過を観察する必要があります。

転換が始まって4日目以降に、主要な平均株価が前日より大きな出来高を伴って上昇し続けることができるかが重要となります。

4日目から7日目に1.5%-2.0%の上昇を出来高を伴って上昇すれば大きなサインになります。

ただ、上昇したあとに調整が入ることも頻繁に起こるとしています。

下落したとしても過去数週間に付けた安値の上か、その近辺に落ち着いたら強い上昇の基盤が整えられたとしています。

Investors Business Dailyが発表している「CAN-SLIM」銘柄

以下は「Investors Business Daily」が発表している「CAN-SLIM」銘柄20選です。(2020年7月24日時点)

レートが高いほど「CAN-SLIM」の基準をより満たした銘柄ということになります。

まとめ

「S」:株式の需要と供給の関係

「L」:主導銘柄か、停滞銘柄か?マーケットを索引する主導銘柄を選ぶこと。

「I」:機関投資家による保有。機関投資家による買が増加している銘柄。

「M」:株式市場全体の方向性が上方向の時に銘柄を選ぶこと。