人生において、お金の知識がある人とない人では「大きな差」があります。

その「差」とは「形成できる資産の大きさ」と「老後に対する不安の大きさ」です。

日本では義務教育はおろか、高校、大学の経済学部ですら、『お金』についての教養を学ぶ機会は基本的には提供されていません。

さて、ここで質問ですが、実際にあなたは「お金」について学んだ記憶はありますか?投資の神様、世界の億万長者ランキング3位のウォーレン・バフェットも以下のように語っております。

「金融の教養は1日でも早く身につけた方がいい」

大げさではなく、「お金」は自身のためにも、家族や親しき友人などを守るためにも、絶対に学ばなければならないものです。

自身で資産を着実に、大きく増やすことができるようになることは、「自分と周囲を幸せにする力」に直結します。

しかし、「お金」の教育を受けることの重要性が理解できても、実際に何から学べばよいのか。なかなかわからないのが実情です。

そんな中、新進気鋭の「お金の学校」として、最高品質・最多講義時間数を誇る「グローバルファイナンシャルスクール(GFS)」の運営が2019年にスタートしました。

「GFS」は「実際に長年成果を出している投資家」や「金融機関等の専門家」で運営(運営会社は資産運用コンサルティング会社のフリーライフコンサルティング)。

金八先生で有名な武田鉄矢氏も推薦している今最もホットな投資スクールです。

生徒数は2023年7月31日時点で28,767人以上が在籍する、日に日に注目度が高まっている「お金の学校」です。

GFSは多くの大手メディアにも紹介されており、今後知名度は爆発的に伸びていくでしょう。

◾️掲載メディア:

フジテレビ / オリコンニュース / ストレートプレス / ウレぴあ総研 / エキサイトニュース / 楽天インフォシークニュース / ニュースカフェ / バズギャング / ジェーピープレス / 現代ビジネス / プレシデントオンライン / シーネットジャパン / ニコニコニュース / アールビービートゥデイ / 東洋経済オンライン など

資産形成にまつわる「基礎中の基礎知識」を具体的に、さらに実践的な内容を教えてくれます。

スクールに入学するほどではないかも…という方もお試しに参加してみると、無料で目から鱗の情報がたくさんありますので、驚くと思います。

東京はセミナー会場がありますが地方の方も参加できるよう、オンライン視聴型の講座も提供されていますので気軽に自宅から参加してみるのが良いでしょう。

コロナウィルス騒動は落ち着きましたが、人がたくさん集まるところは不安、という東京在住の方も、オンラインで視聴できるので安心です。

GFSにはマネリテ編集部長の筆者も受講しています。実際に受講を開始して4年以上が経過しています。

受講している感想については以下の記事でまとめていますので参考にしていただければと思います。

【4年経過】GFSを実際に受講してみた感想!グローバルファイナンシャルスクールに入学してお金の教養を身につけよう。

今回は、実際の経験に基づいて執筆していければと思います。

それでは、TVにも多数出演しているお金の専門家である市川雄一郎氏が運営している「グローバルファイナンシャルスクール(GFS)」の魅力について紐解いていきます。

目次

Contents

『お金の学校』グローバルファイナンシャルスクール(GFS)完全ガイド

「お金の知識」を正しく、効率的に獲得するにはどうすれば良いのでしょうか?

それを解決するのが、「グローバルファイナンシャルスクール」、略して「GFS」です。

GFS代表は金融教育のスペシャリスト「市川雄一郎」氏

人生を大きく左右する「お金の知識」。「誰から学ぶのか」という点は慎重に考えなければいけません。

「お金の知識」に関して学ぶのに適した人物像としては以下です。

- 経済・金融の知識面でのエキスパート

- 長期間投資家として活躍している方

- 社会的にも信用のある方

- 投資、金融界での人脈が豊富な方

- わかりやすく教えるのが上手な方

信用のない方からお金の知識を教わっても、逆に不適切な金融商品を勧められ投資詐欺に遭う可能性もあります。

また、1人ではなく、人脈があれば外部講師も招致でき講義に幅を持たせることもできますので人脈は非常に重要となります。

いくら本人が専門家でも、教えるのが上手でなければ生徒側からすると意味がありませんので、「教えるプロ」であることも大切です。上記の5つの条件を全て満たすのが、グローバルファイナンシャルスクール代表の市川雄一郎氏です。

【略歴】

- 投資歴28年/指導歴25年

- 自身は3万円から投資を始めて経済的自由を獲得

- 指導歴25年

- 投資教育人数2万人以上

- 指導を受けた人は1億円以上の資産構築にも成功※成果には個人差があります

- 自身の直近の投資成績

- A社の株 数年で約10倍に

- B社の株 1年未満で3倍以上に

- C社の株 1年未満で2.5倍以上に

- FP1級

- サイバー大学 資産運用実践論講師

- 東京証券取引所主催セミナー講師も

- 2021年6月 日経新聞より投資書籍出版

- 2023年6月 株の入門書を監修

- 日本一の投資の学校の校長

- 著書やメディア出演多数

市川雄一郎氏は国家資格1級ファイナンシャル・プランニング技能士で世界24カ国のFP国際資格CFPを取得しています。

また東京証券取引所から『日本のお金の専門家10人』の1人に選出されています。「日本のお金の専門家」には「ひふみ投信」の藤野英人氏、「さわかみファンド」の澤上篤人氏といった錚々たる面々が選出されています。

お金の専門家であるだけでなく教育者としての実績も申し分ありません。ソフトバンクが運営する「サイバー大学」の講師を務めているだけでなく、テレビやラジオ等にも数多く出演しており会社四季報編集長と共同セミナーも実施しています。

市川氏は大手金融機関が運営しているメディアに数多く寄稿・監修をしています。

日本経済新聞、日経ベリタス、読売新聞、朝日新聞、静岡新聞、東洋経済、住宅新報社、プレジデント、ネットマネー、ダイヤモンドZai、週刊ダイヤモンド、ラジオ日経、野村證券、大和証券、新生銀行、日本郵政グループ、日本生命、住友生命、アクサ生命 ほか多数

その他にも、以下の通り多数の書籍も執筆しています。金融の専門家、教育者として信頼における人物といえるでしょう。

グローバルファイナンシャルスクールは2019年から運営が始まりました。現在は期間限定で無料講座を開催しています。

しかし、既に受講した生徒数は3万人を超えており、その受講生の増加スピードが異常なので、近々無料講座も有料となることもほのめかしています。

(グローバルファイナンシャルスクールの生徒になりお金の勉強をするには、まずは「投資の達人になる投資講座」への参加が必要です)

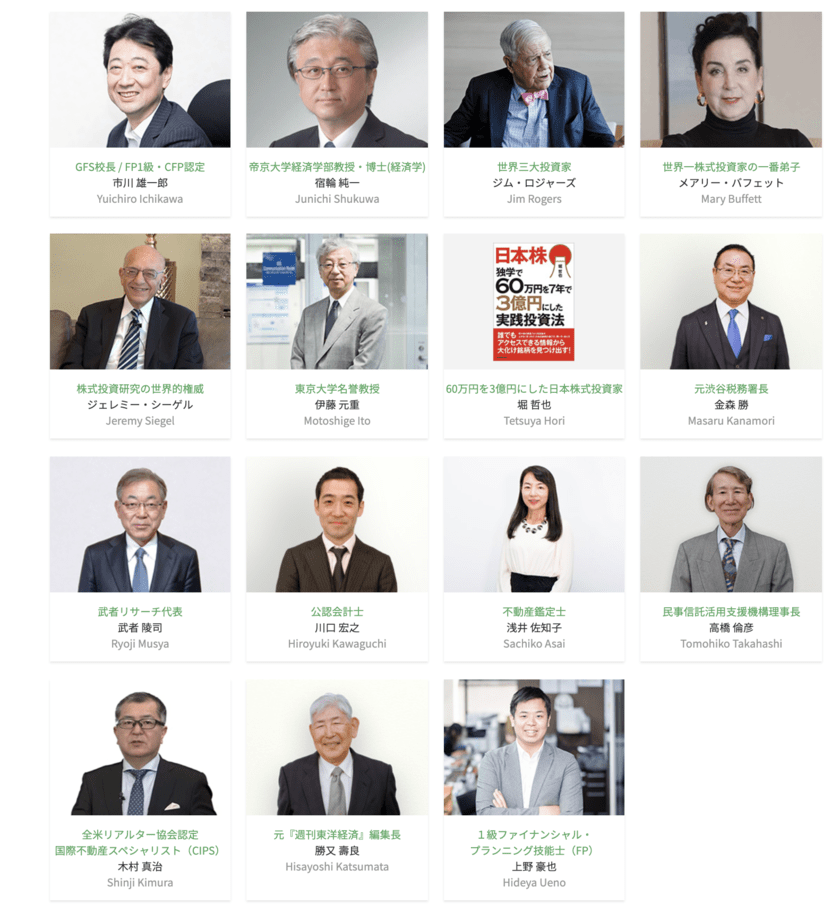

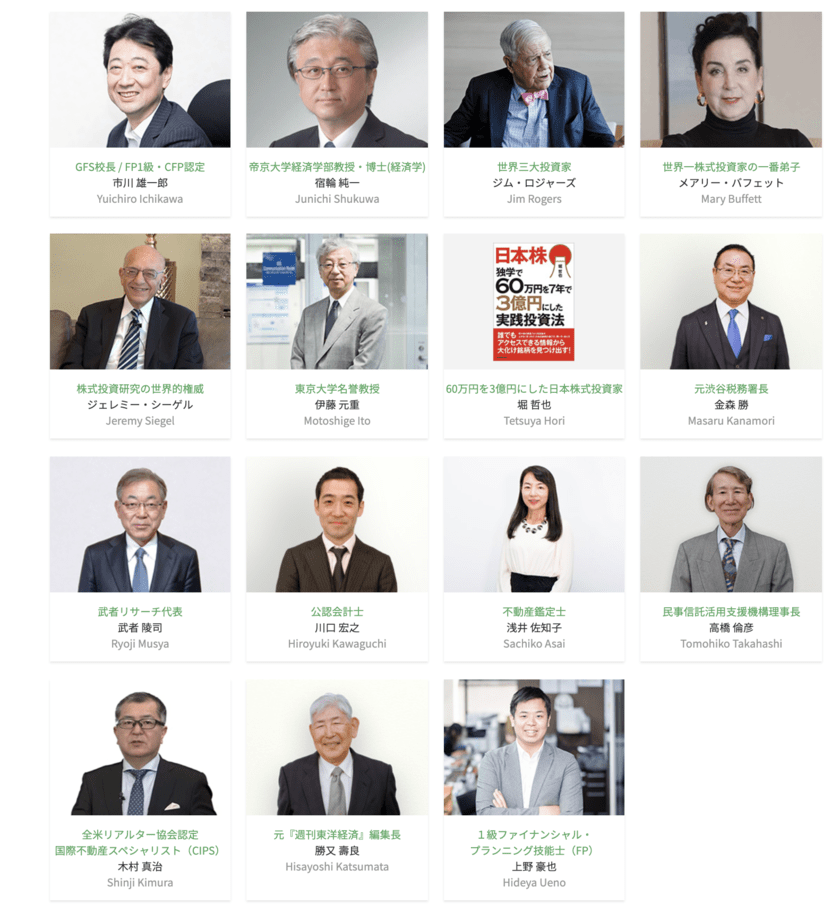

グローバルファイナンシャルスクールは市川氏を中心とした経済・金融のエキスパートと「60年を7年で3億円にした実践投資法」で有名な堀哲也氏を初めとした投資家陣によって運営されています。

日本だけに留まらず海外の超有名投資家も講師に招いています。

◾️実績のある専門家で構成された講師陣:

- 市川雄一郎氏:GFSの校長・MBA・1級ファイナンシャル・プランニング技能士(国家資格)

- ジム・ロジャーズ 氏:世界三大投資家の一人

- ジェレミー・シーゲル氏:ウィズダム・ツリー・インベストメンツの上級投資戦略アドバイザー

- 伊藤元重氏:東京大学名誉教授、公正取引委員会 独占禁止懇話会 会長 など

- 金森勝氏:国税庁、東京国税局の主要ポスト(広報室長、総務課長など)を歴任、日本一大きな渋谷税務署長を経て独立(「税務の神様」として講演が大人気)

- 永濱利廣氏:第一生命研究所首席エコノミスト、東京大学大学院、早稲田大学、慶應義塾大学などで非常勤講師を歴任

- 武者陵司氏:ドイツ証券アドバイザー、ドイツ銀行東京支店アドバイザーなど

- 勝又壽良氏:元『週刊東洋経済』編集長、経済記者を30年 大学教授を16年 など

- 堀哲也氏 :「60万円を7年で3億円にした実践投資法」を執筆の有名投資家

- メアリー・バフェット氏:10年以上バフェットと共に働き、バフェット関連書籍多数執筆

- 宿輪純一氏:帝京大学経済学部教授・博士、東京大学大学院、早稲田大学、慶應義塾大学などで非常勤講師を歴任

- 川口宏之氏:公認会計士、早稲田大学会計大学院非常勤講師など

- 浅井佐知子氏:不動産鑑定事務所代表、国交省地価公示評価員、国税庁相続税路線価・固定資産税評価員など

- 高橋倫彦氏:吉祥アセット株式会社代理取締役、一般社団法人民事信託活用支援機構理事長など

上記の通り、お金に関する一流がここまで集まっているスクールを見るのは初めてです。現時点で、「お金の学校」として、間違いなく質と量は日本一の水準となっています。

GFSのミッションとは?

グローバルファイナンシャルスクール(GFS)がスクール生に約束していることは以下です。

■ GFSで得られるもの:

- 投資の判断が自分一人で出来るようになる

- 株式投資を一人で判断できるようになる。

- NISAやiDeCoの商品選びを自分で判断できるようになる。

- 良質な投資信託選定を一人で判断できるようになる。

- 不動産投資の物件選びを一人で判断できるようになる。

- 生保、損保、医療保険の選定を一人で判断できるようになる。

- 投資の被害者にならなくなる(=投資詐欺・質の悪い投資商品に投資しないようにする)

- 銀行・証券会社・不動産会社の営業マンが売る粗悪な商品を買わなくなる

- 世界の経済・金融動向を自分で考えることができるようになる。

投資判断を自分で能動的に行えるようになり、投資詐欺や金融機関の営業マンに粗悪な商品を摑まされることが間違いなく、なくなります。

GFSの講義は、投資に関しては勿論のことですが、住宅用不動産や保険、節税といった『お金』に関連した全てのことを講義の対象としています。

グローバルファイナンシャルスクール(GFS)が提供する圧倒的なコンテンツの量と質

Global Financial Schoolが提供するのは動画型講義。家のパソコンを使って、日々アップデートされる「お金」にまつわる講義を、好きな時間に、好きなスピードで、好きなだけ視聴し、確実なお金の知識を身につけることができます。

忙しい人でも、無理なく学んでいけるのが圧倒的な強みです。

■ GFSが提供するもの:

- 提供動画数はスクール開始時200時間以上、順次拡大し2023年には1000時間(2040講義)以上

- 2年間視聴可能

- 常に最新の情報を入手することが可能

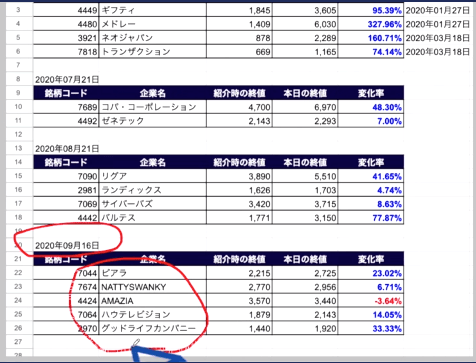

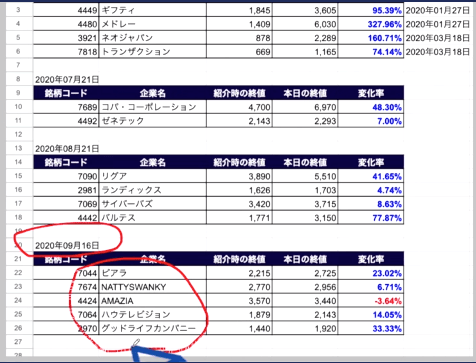

- ライブ講義ではプロ投資家が旬の銘柄を選出(選出銘柄の9割はその後上昇)

- 年間7万円はする銘柄検索機能を無償で提供

- 株式掲示板で意見を交換可能。プロ投資家からの回答も得られる。

- 再生スピードアップも可能で何度見ても追加料金はなし

- 一般的なことから他では得られない一次情報を提供

- 国際投資家により日本にはない情報も提供

- オンラインが苦手な方に向けて丁寧なITサポートセンター

- 家で動画見れない人は通って閲覧できるスクーリング制度

特に筆者がありがたいなと感じているのがライブ講義と株式掲示板の機能です。(勿論、投資初心者の方には基礎コンテンツが非常に充実しており有用だと思います)

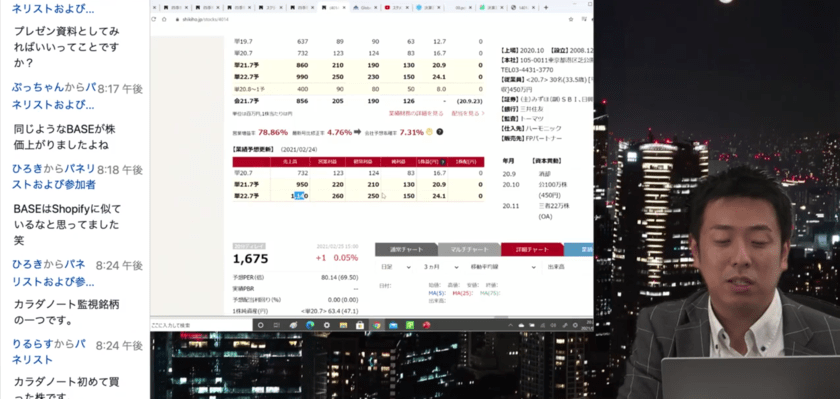

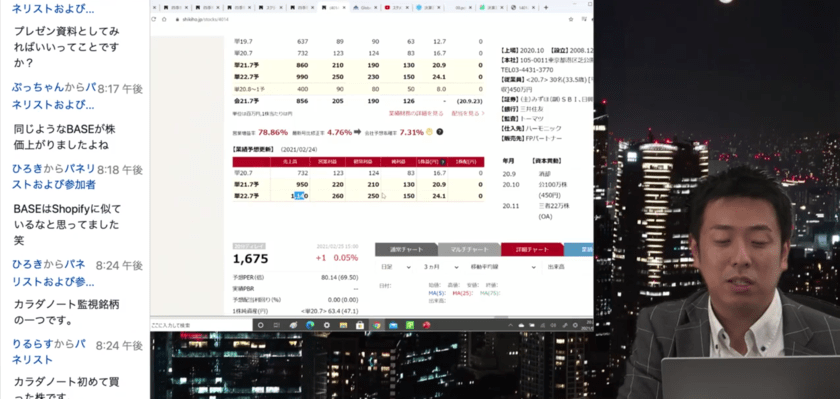

ライブ講義では数億円を運用し含み益だけで2億円を誇っているプロ投資家から今旬な銘柄の紹介があります。

投資推奨ではなく、あくまで銘柄の選出なのですが、選出された銘柄は紹介後9割が上昇しているという実績を誇っています。

魅力的な銘柄を知るだけでなく、本物の投資家がどのような思考プロセスを経て銘柄を選んでいるのかという一部始終を知ることができます。

これは非常に貴重な機会で他では決して体験できない経験になっています。Yahoo!掲示板やツイッターなどSNSでは実績がない人が先生扱いされていることも多々ありますからね。

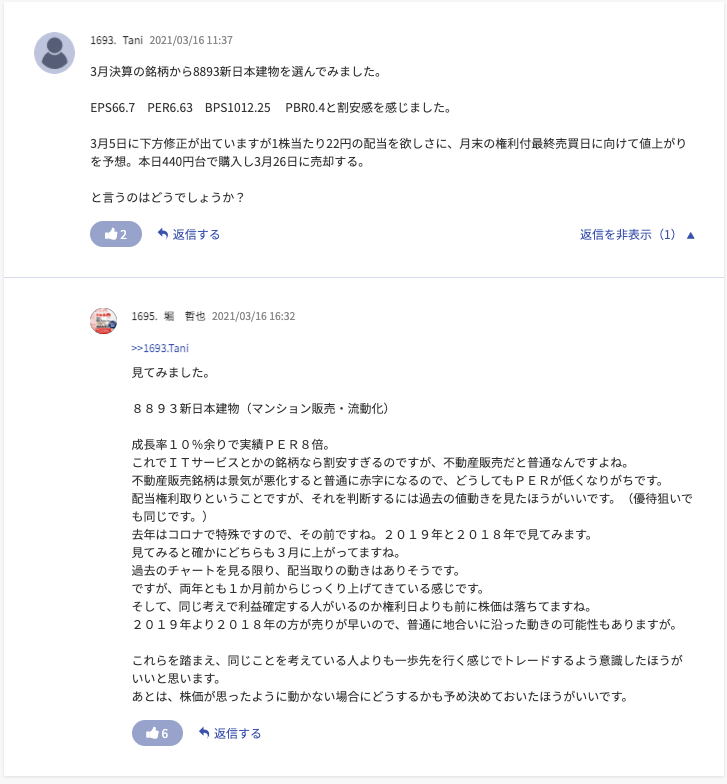

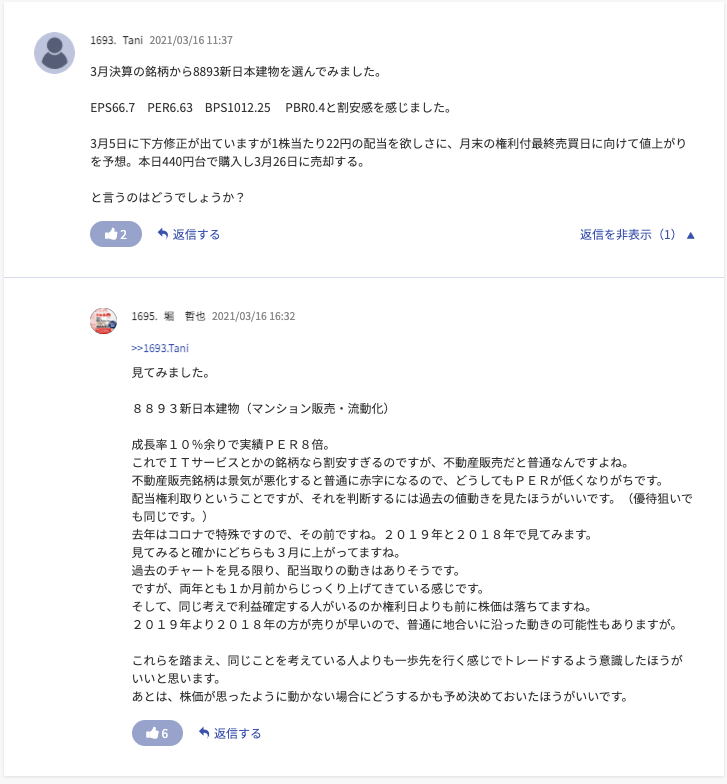

また株式掲示板ではスクール生同士の交流だけでなく、講師からのフィードバックも得られます。例えば以下の一幕をご覧ください。

生徒が銘柄について掲示板に書き込むと「60万円を7年で3億円にした株式投資法」で有名な堀哲也氏がフィードバックをしてくれます。

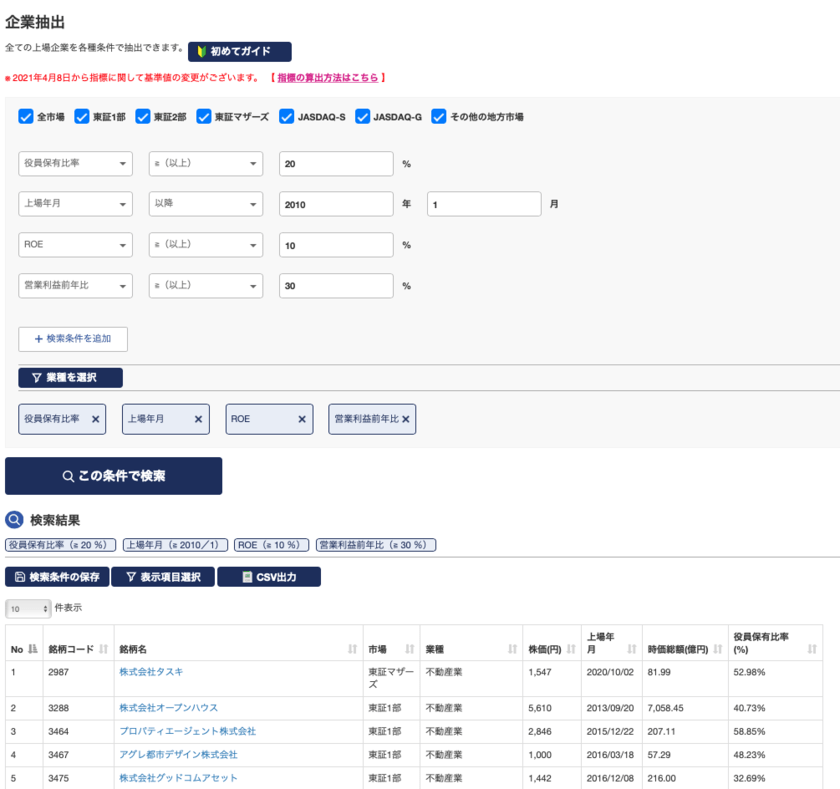

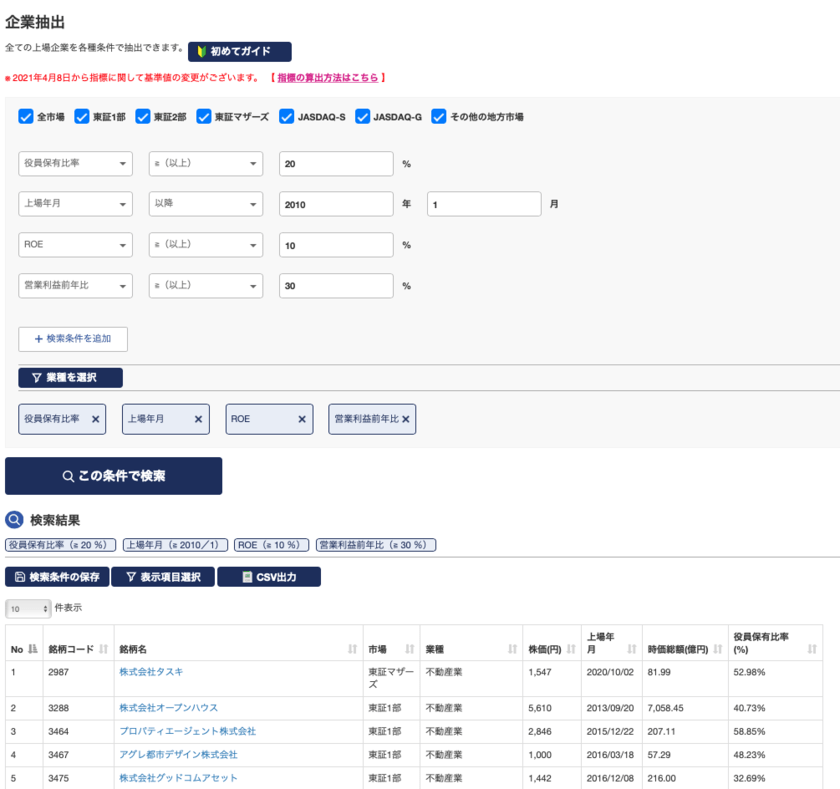

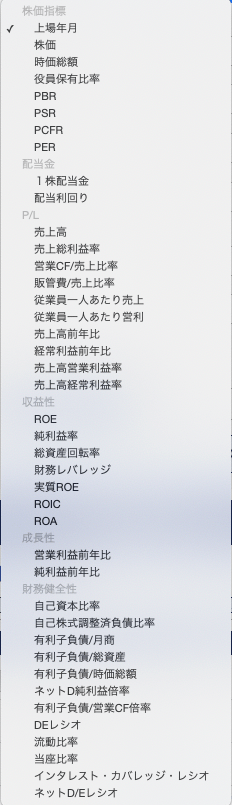

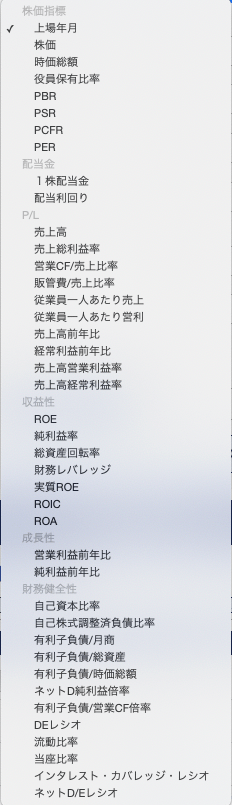

四季報オンライン(月額5000円)で提供されている銘柄スクリーニング機能「GFSの眼」が使いたい放題

先ほど提供する機能としてお伝えしたスクリーニング機能ですが、この魅力をお伝えしたいと思います。

月額5000円で四季報オンラインで提供されている様々な基準で銘柄をスクリーニングができる機能をGFSの眼で提供されています。

大化け銘柄を選ぶためのスクリーニング項目が提供しています。以下が実際の画面です。(スクリーニング項目を追加していくことが可能です。)

スクリーニングできる指標は以下となっています。GFSで学ぶテンバガーを狙うための条件をスクリーニングしていくことができます。

進化するサービス「GFS」の受講料(料金体系)は?

グローバルファイナンシャルスクール(GFS)は「進化するサービス」です。発生する費用はなんと入学時に一回ポッキリです。

入学金は「投資の達人になる投資講座」に参加して特典適用で、税別30万円でした(今後値上げの可能性は、無きにしも非ず)。

グローバルファイナンシャルスクールの動画提供時間は現時点でも古参の、テレビCMでもよく見る『ファイナンシャルアカデミー』の1講座の10倍の量があります。

また、GFSの価格については他の『お金の学校』に比べてちょうど真ん中くらいの水準でしょうか。

コンテンツ量に比してコストパフォーマンスが高いです。オンラインに特化していることから為せるものでしょう。

さらにGFSに入会したものの不満のある方には返金サービスを実施するとのことで、相当な自信を持っていることがわかります。

まずは、GFSの説明を兼ねて期間限定で無料で開催されている講座に申し込んで、雰囲気だけでも感じ取ってみることをおすすめします。

(地方の方や、コロナウィルス騒動で、人がたくさん集まるところは不安、という東京在住の方も、オンラインで視聴できるので安心です。)

マネリテ編集部も講座に参加しましたが、『投資の達人になる投資講座』に参加するだけでも数十万円分の価値がある内容になっておりました。

(ちなみに、講座の中でGFSには入会しなくて良い、という話があります。勧誘されると構えていた筆者としては驚きの連続でした…笑)

■ Review:

入学後の解約・休学方法

基本的には一括支払いで、2年間受講できる権利を得るわけですので、解約自体する必要がありません。ただ、グローバルファイナンシャルスクールは当然法令を厳守している学校ですのでクーリングオフ制度はあります。

- GFS入学後に10日間は無条件で返金可能

- 10日以内に返金依頼書を提出

- 10日以内に教材を返却

入学金は安くはありませんので、10日間講義を聴いたり、掲示板で交流してみるなりして、自分のイメージと違えば解約手続きを行えば良いかと思います。尚、休学制度もありますので、忙しくなってしまった場合はそちらを活用しましょう。

人生、どうしても勉強ができない期間がありますよね。

返金保証期間中ですが、解約はできますか?

返金保証期間中は無条件で解約できます。解約のご希望はお問合せフォームからご連絡ください。尚、返金保証期間を過ぎてしまうと、原則として返金および解約ができかねます。

お問い合わせはこちらhttps://gfs.tokyo/inquiry/general

忙しくて今は勉強できないのですが、解約は可能ですか?

返金保証期間を過ぎての解約および返金はできかねます。休学制度を利用することで、ご利用期間を休学した日数分、延長させることが可能です。詳しくはこちらをご覧ください。

今後のお金の不安を解消するために是非ともGFSを有効活用していただきたいと願っています。

(目次に戻る)

〜Coffee Break〜なぜ『お金』を学ぶのか?「資産を増やせる」人間になろう!

▷▷GFSを受講している筆者の感想と講座の口コミ評判にジャンプ

ここまで、詳しくGFSの紹介をしてきました。しかし、なかなか「お金を学ぶ」のはエネルギーが必要で、後回しにしてしまう人が多いです。

ーーそもそも、なぜ『お金』について学ばなければいけないのでしょうか?

- お金について学ぶ機会がなかったから

- お金について学ばなければお金(資産)が増えないから

- 資産を増やして、自分自身、家族や親しき友人などを守るため

この項目で、まずは上記をわかりやすく解説していきます。

知識に自己投資!資産を自分で増やすことができる人間になる。

お金(資産)を増やすにはどんな方法がありますでしょうか?

株式投資、FX、投資信託…その他にも貯金、節約、自分でビジネスを始めるなど、枚挙に遑(いとま)がありません。資産を増やす方法はたくさんありますが、一体どの方法が自分に合っているのか。

どの投資が最も効率が良いのか、どんな資産運用が安全なのか。

適切に資産を増やしていくにも、「正しいお金の知識」が必要です。そして、「正しいお金の知識」も、効率よく学ばなければ、あっという間に老後になってしまいます。

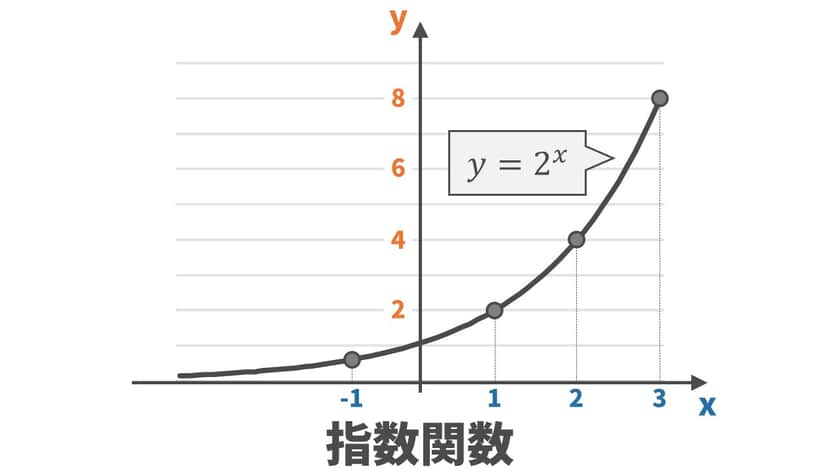

「知識」はつければつけるほど、雪だるまのように知識が増えるスピードが加速していきます。今年は10の知識、来年は30の知識、3年後には100の知識といった具合に「指数関数的」に増えていきます。

例えば、カレーを作る知識のある人に、シチューの作り方を教えるのはとても簡単です。カレーを作れる人は、シチューの作り方を一瞬で覚えます。

しかし、カレーを作ったことのない人にシチューを作るよう頼むと、その人はシチューの作り方をいちいち学ばなければなりません。シチューの作り方を一瞬で覚えた人は、次の料理へ短期間でチャレンジできるようになり、応用もきくのです。

最初の学びの「一歩」が大事なのです。

これは、資産が大きくなればなるほど、増えるスピードが早くなることと同様です。

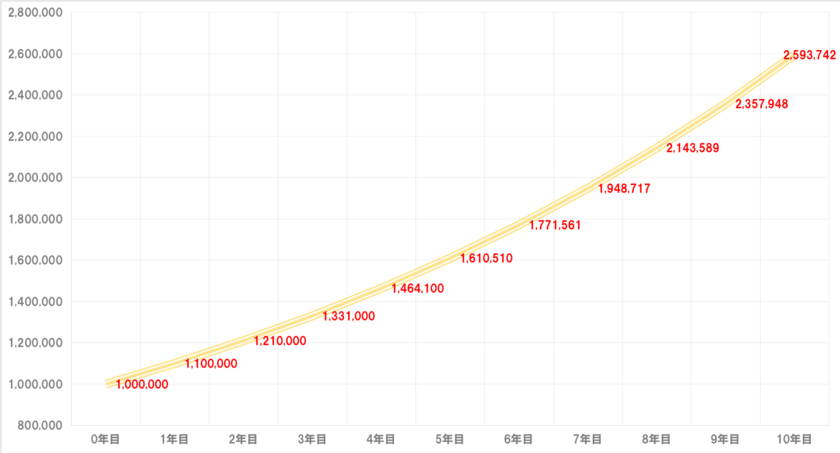

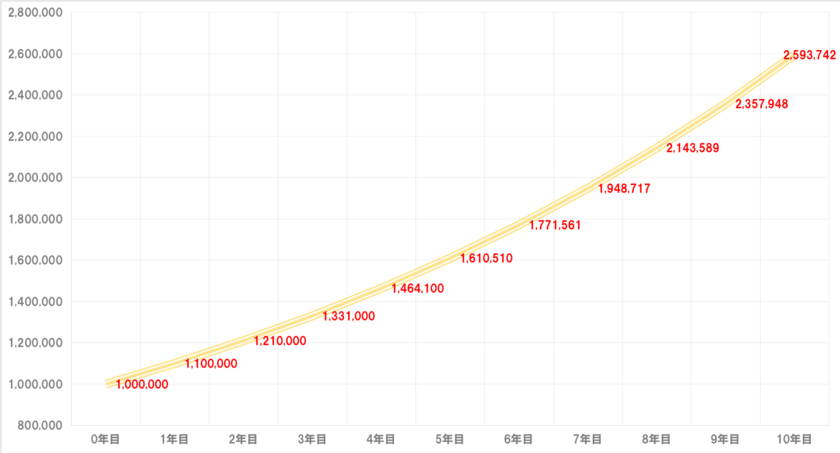

(100万円で10%/年の利回りで回せば翌年には110万円、複利で回せば5年後には161万円になりますよね)

お金の学校は、この「お金の正しい知識の獲得」「資産が増えるスピードを早める」の2つを手に入れるために存在しています。

お金の学校を活用することは、まずは「自己投資」をすることになります。もう一度、投資の神様「ウォーレン・バフェット」の言葉を借ります。

「他のすべてよりも大切な投資があります」

「自分に投資することです。」

「終生、あなただけのものです。」

学校や社会人生活で学べない『お金に関する知識』を体系的に学んで、自分の潜在的な資産を大きく伸ばす必要があります。

しかし、こんなに大事なことを、なぜ、私たちは大学を卒業するまでにひとつも学んでいないのでしょうか?なぜ、大人になり、社会人になり、お金の学校を活用しなければならないのでしょうか?

なぜ日本人の金融リテラシー(=お金の知識)は低いのか?

なぜ日本人はお金の知識が不足しているのでしょうか?

それは、上記で述べたように、単純に「学ぶ機会がなかったから」です。これは、私たち個人の責任ではなく、日本が積極的にお金の教育を義務教育にしないことが要因でしょう。

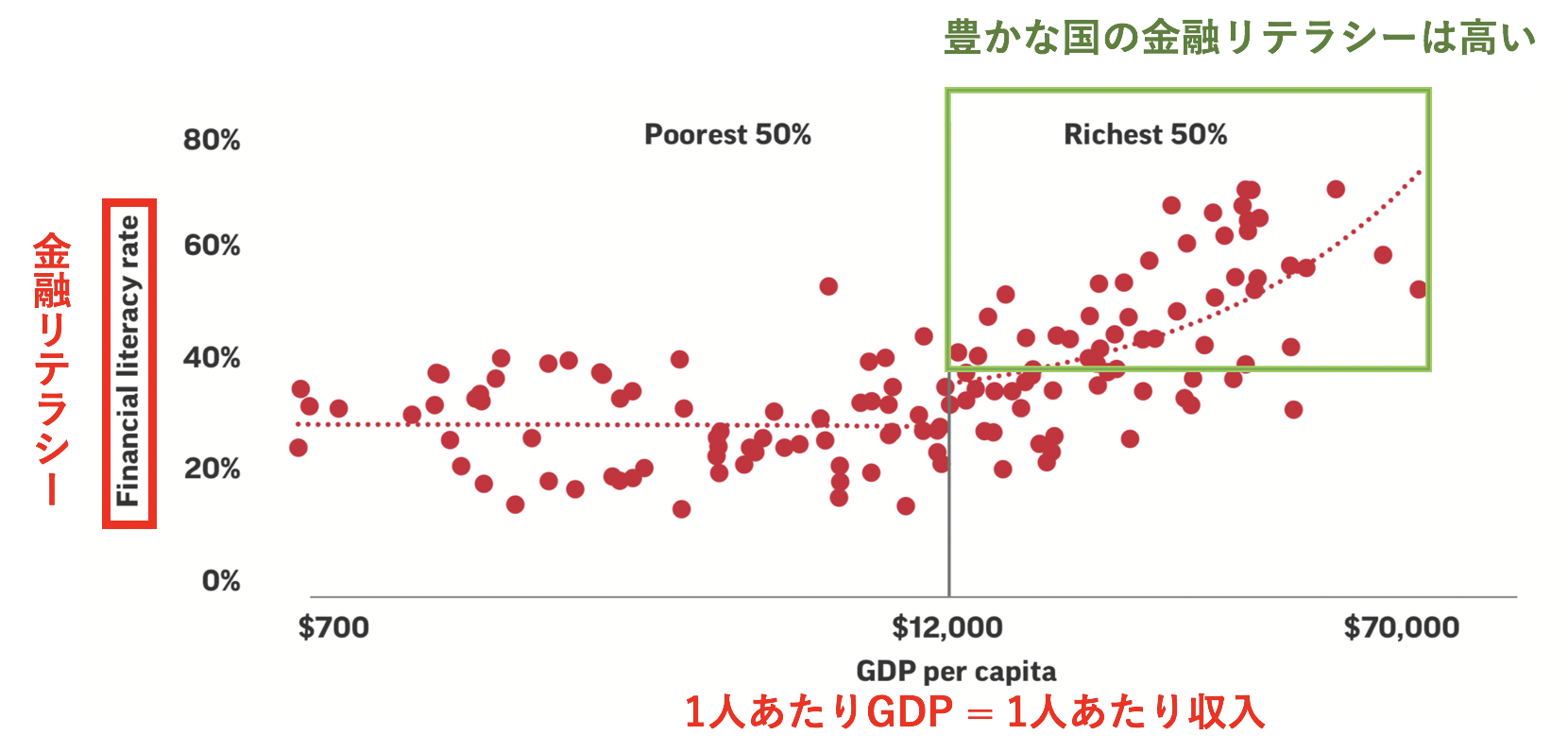

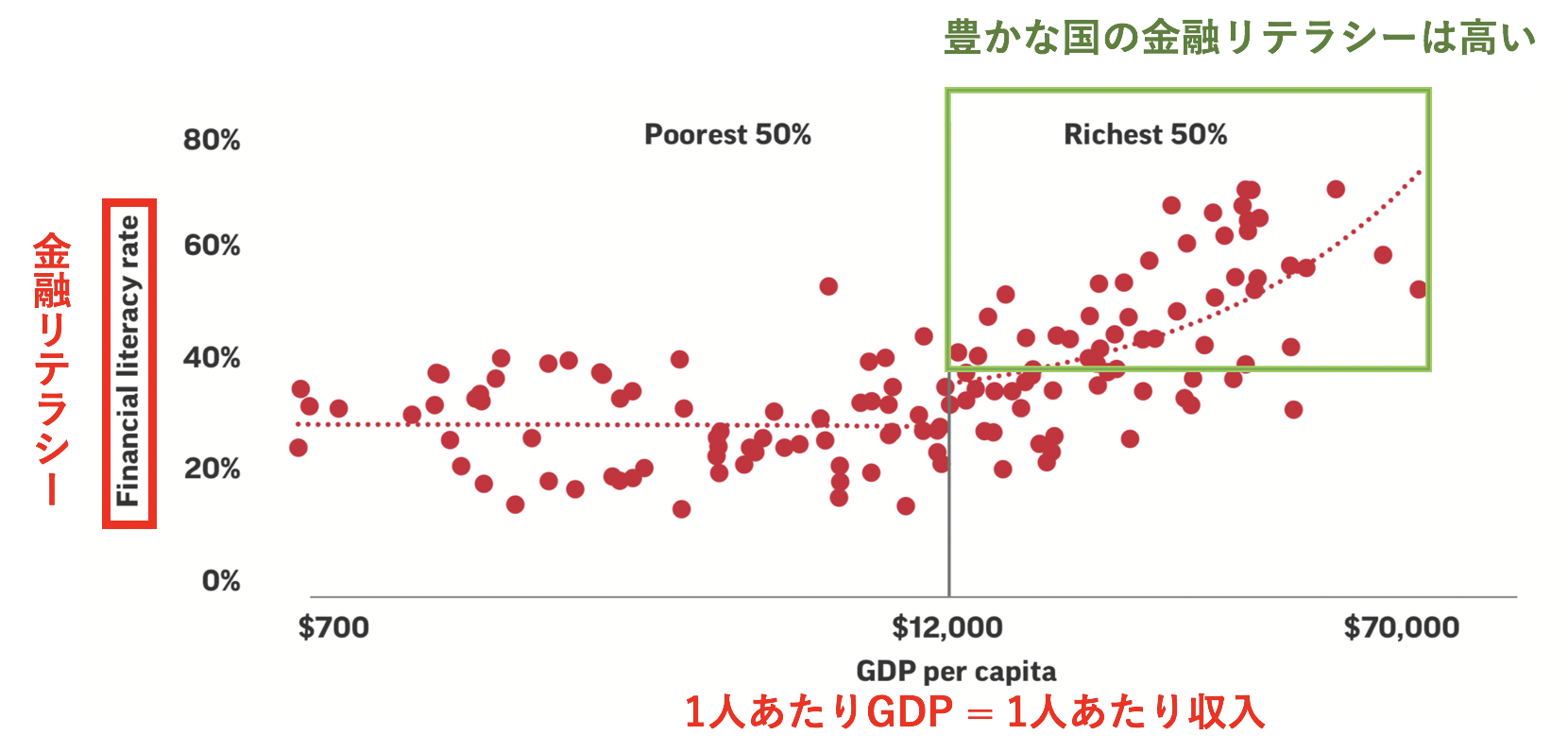

さて、お金の教育が存在しない日本と、お金の教育を導入している世界の国々の状況をここでは少し紹介します。まず、大前提ですが、「金融リテラシー(=お金の知識)が高い人」はお金持ちである傾向があります。

これは、「S&P Global FINLIST SURVEY」の調査で判明していることです。

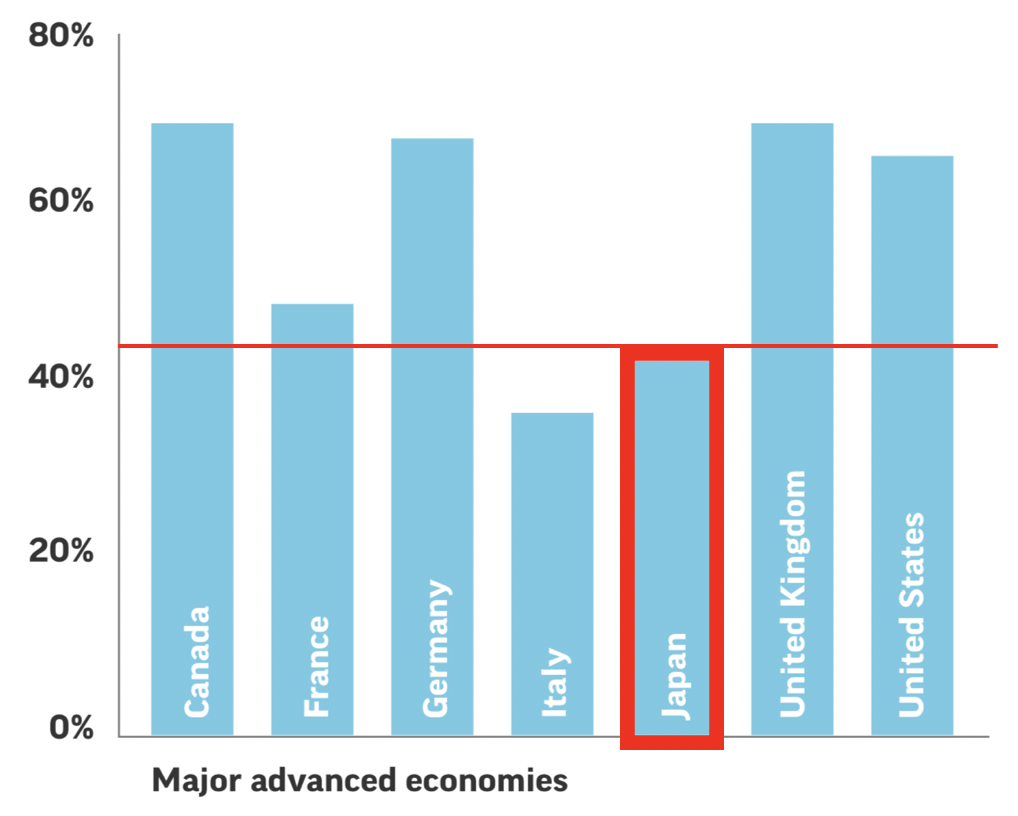

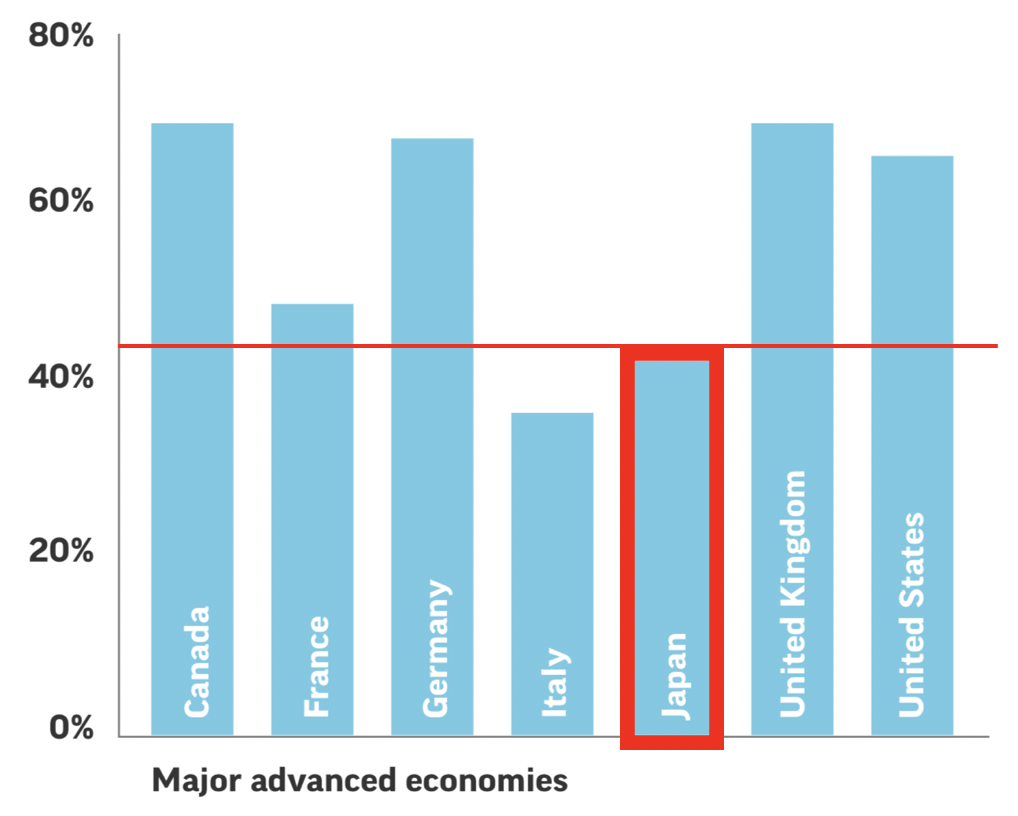

日本の金融リテラシー(=お金の知識)水準は調査の結果、43%となっています。これは発展途上国などを含めた、世界ランキングで見ても34位。先進7カ国でみると最下位から一つ上の6位となんとブービーです。

例えば、英国では、金融教育に力を入れている(民間と国が連携!)ことはよく知られています。

一例として、子供の時から投資・貯蓄を習慣づけるためのチャイルドトラストファンド(Child Trust Fund)が有名です。

米国はさすがは金融大国、「パーソナルファイナンス」(個人金融)のカリキュラムが各州の学校で導入されています。

さて、上記でわかった日本の金融リテラシー(=お金の知識)の低さ。これは、金融リテラシー上位国である米・英との深刻な差を生む原因となってしまいます。

その深刻な「差」とは「資産成長」(個人資産の増加)の差です。

資産成長に差がある、の意味するところは、日本は資産成長が低く、米英は資産成長が高い。「資産成長が低い」とは、それだけ「資産が増えにくい」環境に身を置いていることになります。

ここからは、具体的に日本と米英の資産成長の差がどれだけあるのか、資産成長が低いことによる日本が抱える弊害についてお伝えしていきます。

米英の家計資産成長率と比較!粗悪投資商品を買ってしまう、損する日本。

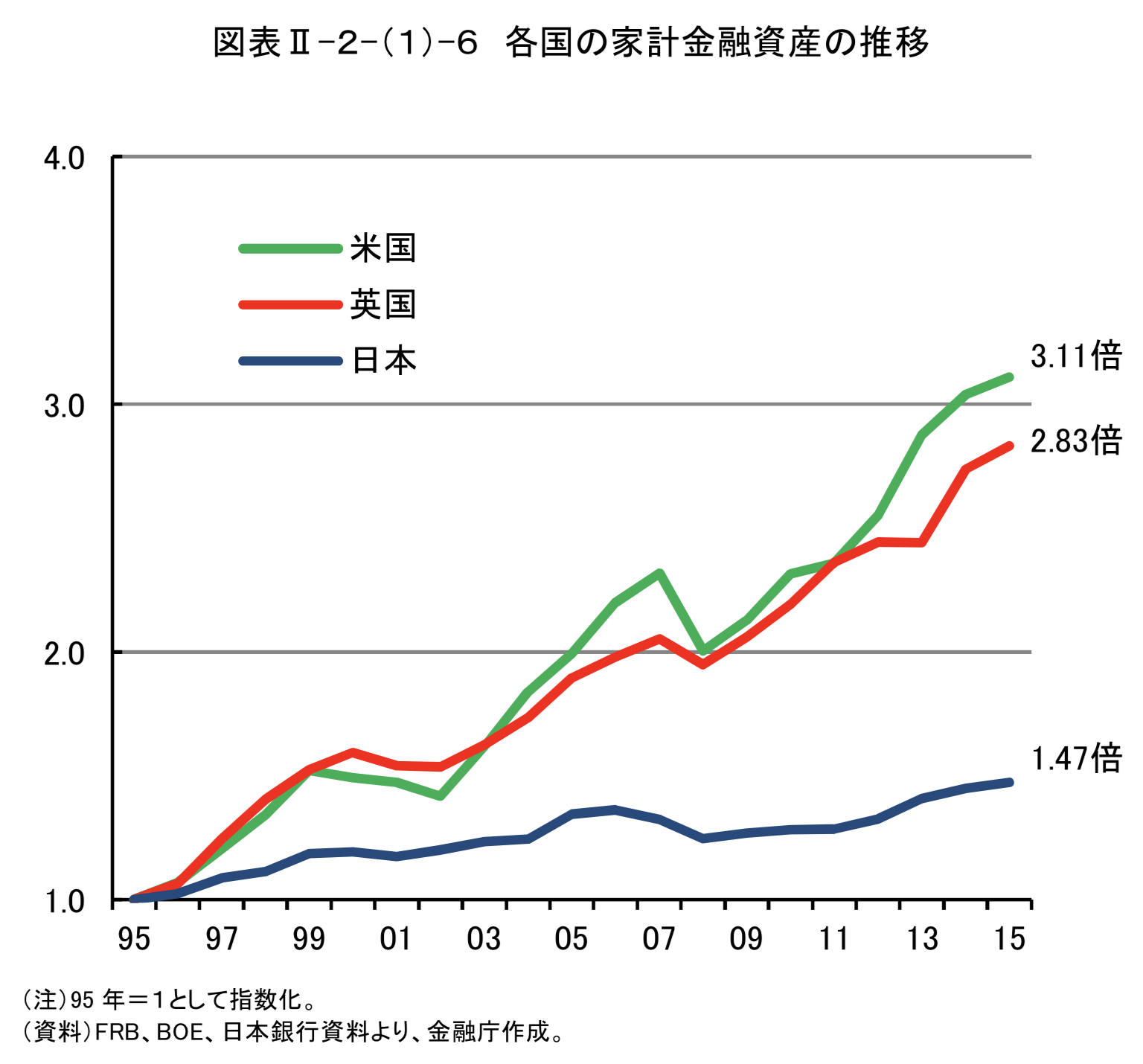

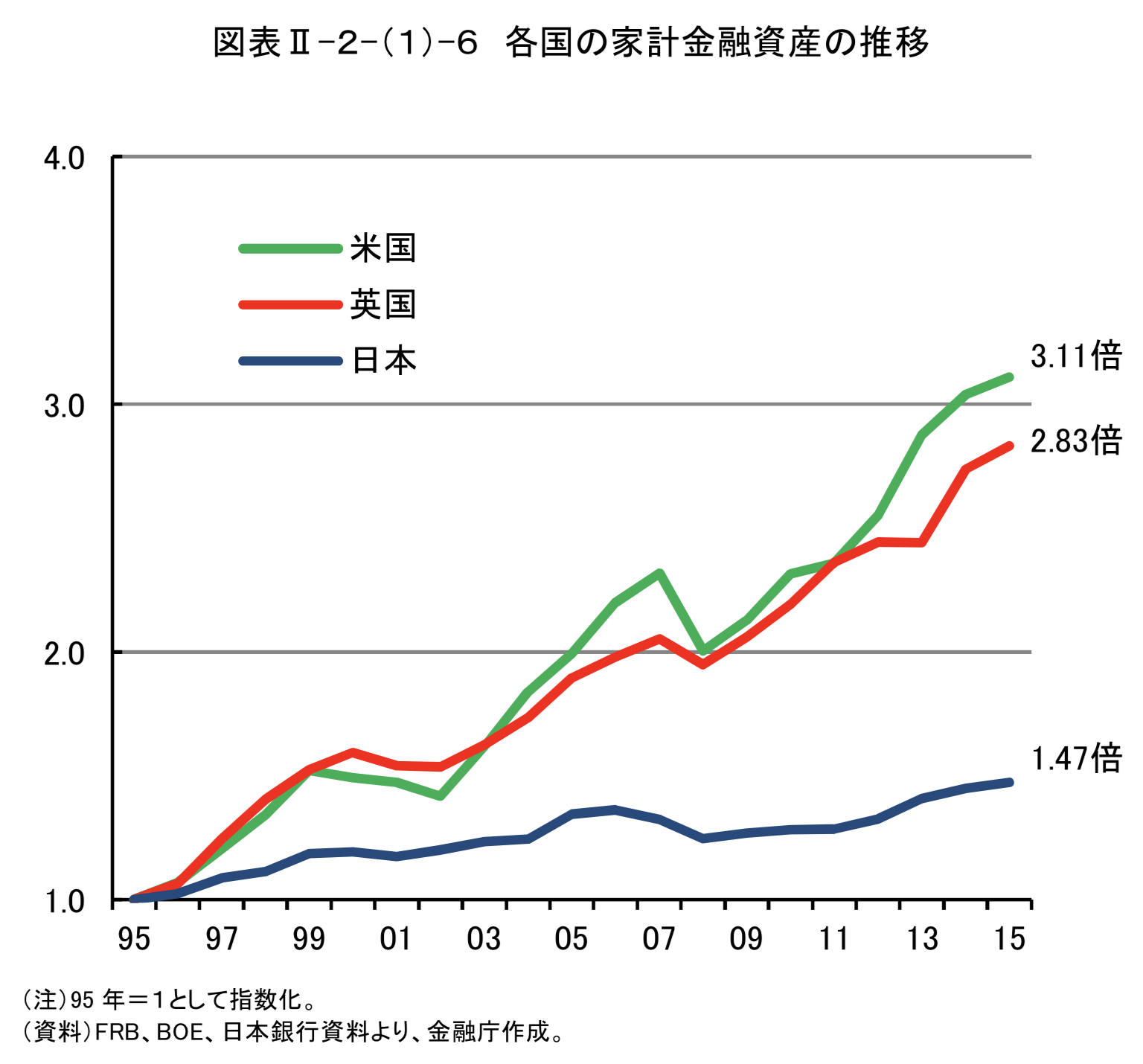

以下は日米英の1995年を1とした場合の家計金融資産の推移です。

(引用:金融庁「平成27事務年度金融レポート」)

米国は3.11倍、英国は2.83倍と大きく資産を伸ばしています。

日本はわずか1.47倍にしかなっていません。

上記を見る限り、我が国の金融資産は全然増えていません。どのような原因があるのでしょうか?

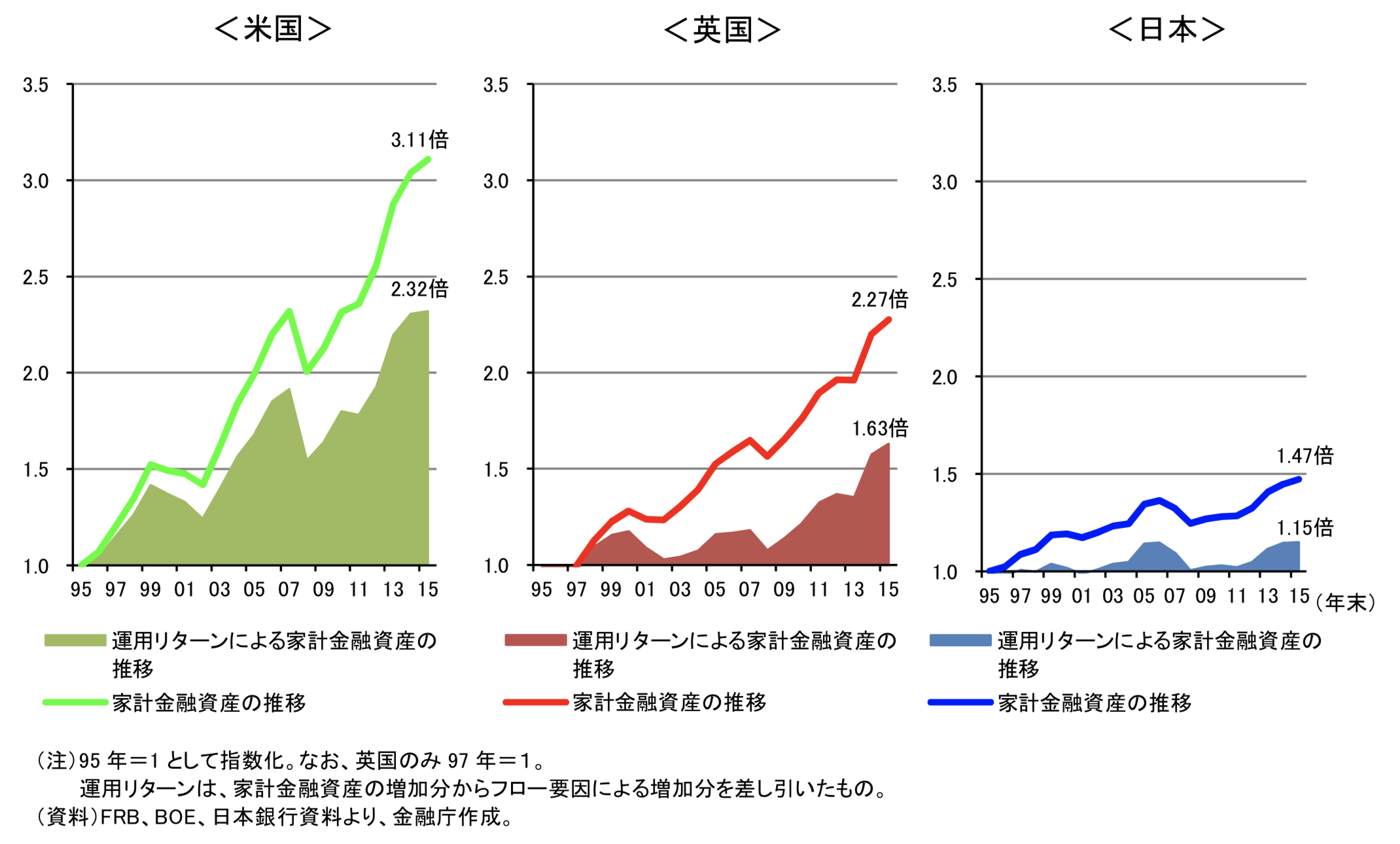

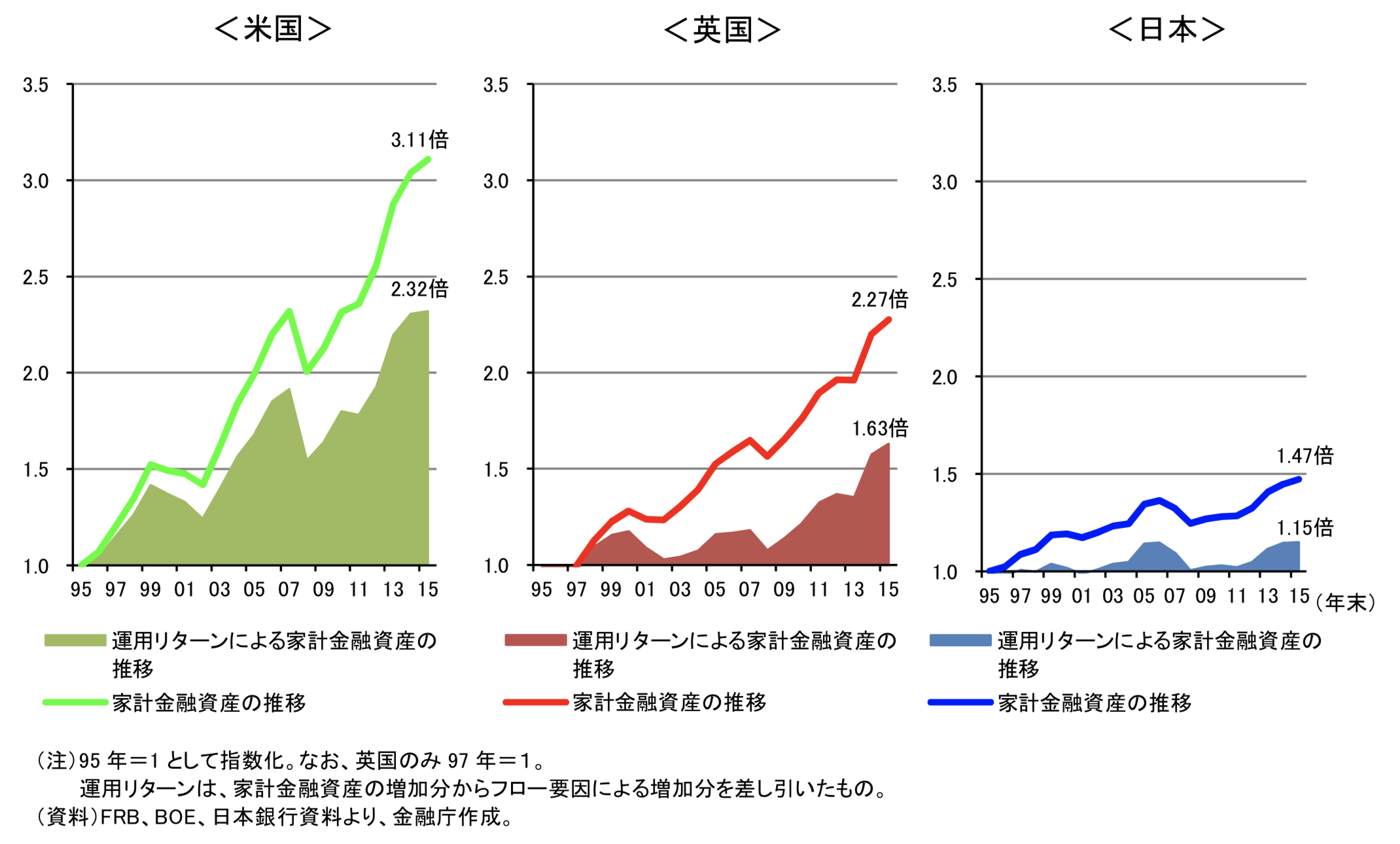

以下はどのような要因で、各国の家計資産が増加したのかを分解した図です。

たしかに、米国は給料も増えているのですが、最も資産を増加させた要因は資産運用による運用リターンとなっています。

「資産運用」で1995年時点の1の資産を2.32倍にまで増加させています。それに対して、日本はわずか資産運用で1.15倍にしか増やせていません。原因は以下の資産運用の割合の違いにはっきりと現れています。

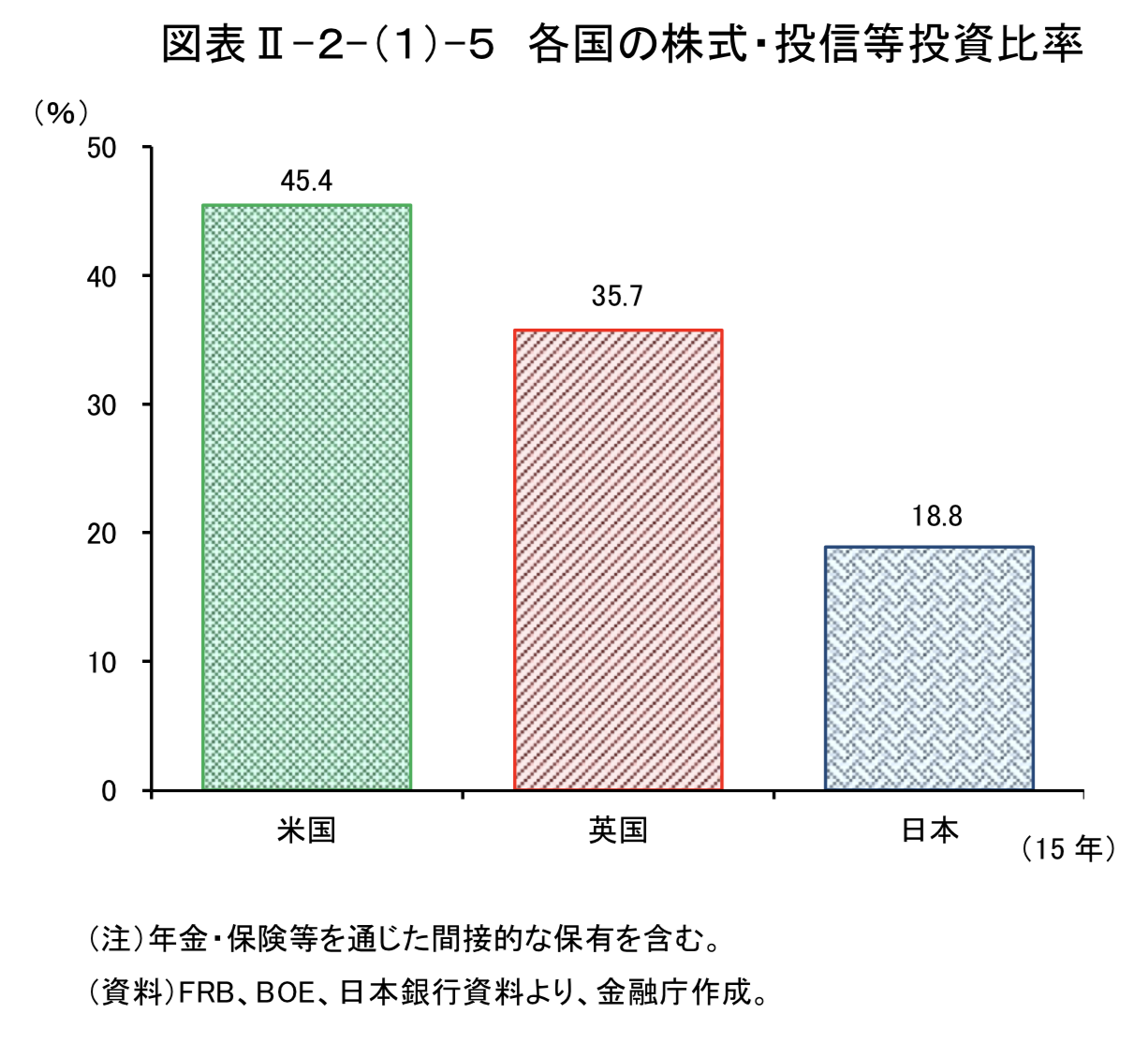

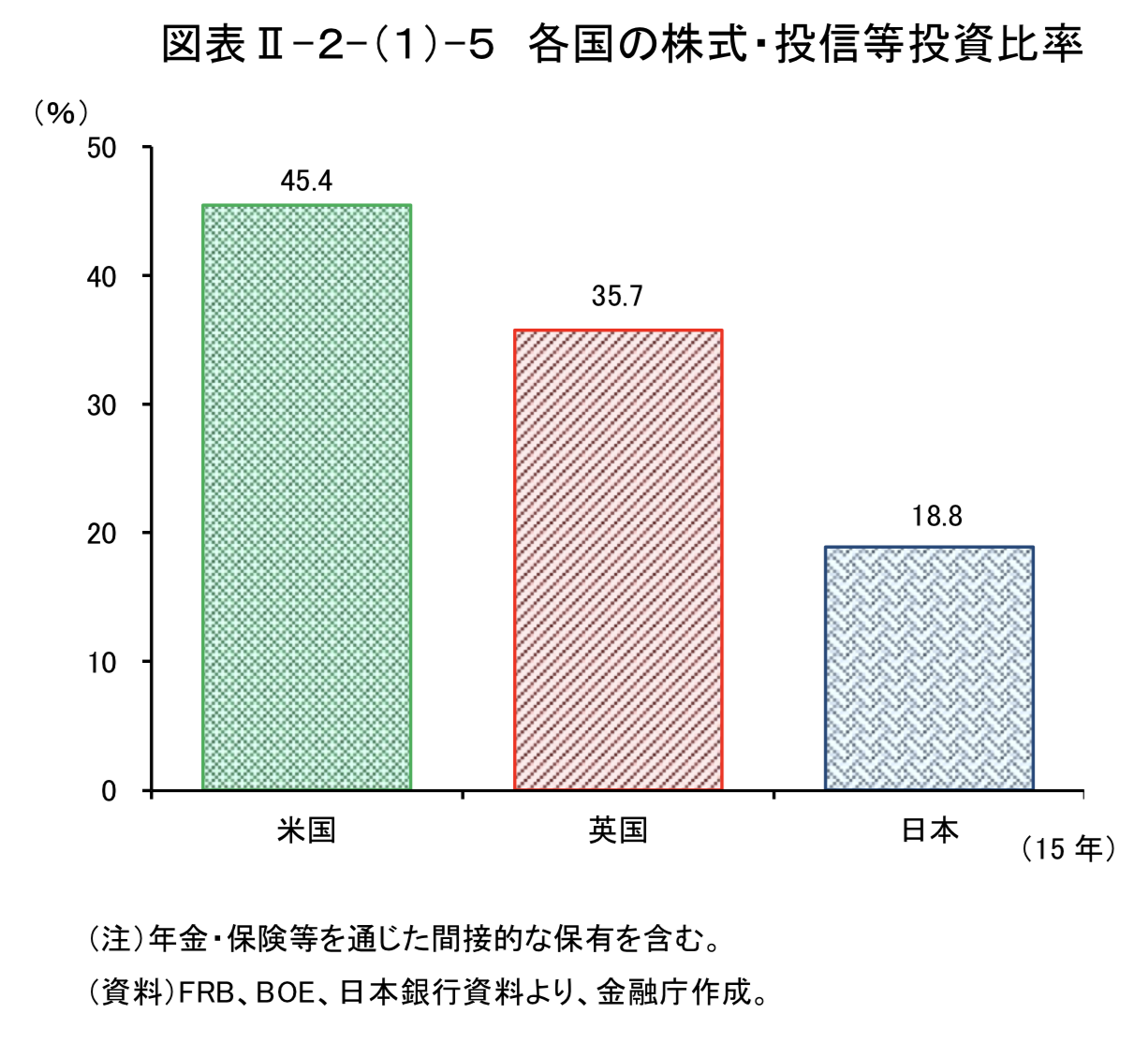

米国民の全資産に占める株式・投信の保有率は45.4%であるのに対して、日本人は18.8%に止まっています。

資本主義が継続する限りにおいて、株式投資は最も資産を増加させることができる資産であること。これを米国民は知識と知っているのが、この大きな差を生んでいます。

さらに、金融リテラシーが高い米国民に向けて、米国の金融業界も質の高い投資信託を多く提供しています。質の低い商品を提供しても誰も買わないので、粗悪な商品は淘汰されていきます。

一方、日本では未だに「毎月分配型」の投資信託や、「レバレッジ型」のような、手数料が高く金融機関が儲かる商品ばかりが案内されている状況。

また、長期投資に適した安定した投信より、金融機関が儲かる手数料の高い投信が大々的に広告されております。つまり金融機関の営業トークに乗って、手数料が高くリターンが低い劣悪な金融商品を買ってしまう方で溢れてしまっています。

金融商品の質は、国民の金融リテラシーが高くなれば自ずから高くなっていくのです。

お金の教育を導入していない日本では、このような状況は当たり前といえます。日本ではお金について学ぶ機会がないからこそ、自分自身で積極的にお金を学ぶ必要があるのです。周囲がお金について学んでいない状況で、自分はお金について学んでいる。

これだけで、あなたの周りの人との資産額はとてつもなく大きな差になることは間違いありません。

また、ご自身が不幸な病気、交通事故に遭遇してしまった時に、自分のお金周り、生活をケアするのは家族です。

しかし、資産を着実に増やしておけば、周囲に迷惑をかけることなく、また周囲が不幸になった時に助け舟を出せる存在になれるのです。友人が詐欺に騙されそうになっても、自分自身が、知識とその積み上げた資産で、救い出せる存在になります。

「お金を学ぶ」ことは、「自分と周囲を幸せにする力」なのです。

(目次に戻る)

GFSで受講中の筆者の感想と「投資の達人になる投資講座」の口コミ評判

筆者は無料体験講座の『投資の達人になる投資講座』に参加した上でGFSに入会しています。

講座は以下の口コミの通り、評判がよく、私も有意義な時間が過ごせました。

◾️40代男性:

具体的な株の統計分析結果が興味深かったです。債券、投信、株について整理して理解できて良かったと思います。

◾️20代女性:

投資について何を勉強すれば良いかわかりました。土台を教えていただいたので、そこを大切にし道を外さないようにしたいと思います。情報量が多く、とても楽しかったです。私が聞いていて興味を持った言葉は、「人は間違う。正しい事ができない」ということです。

◾️30代男性:

具体的な株の選び方や銘柄の紹介があって、他とは一線を画していた。

◾️40代女性:

投資について知識がない者にとっても、短時間で多くの情報を効率よくまとめられていて、とてもわかりやすかったです。具体例があるのも良かったです。

他にも投資の達人になる投資講座の感想については以下でまとめています。

【GFS】グローバルファイナンシャルスクールのリアルな評判とは?「投資の達人になる投資講座」の受講生達の口コミを総まとめ。

実際に、日々GFSの動画講義を聞いているのですが、以下の点が非常におすすめできます。

■ GFSに入会した感想:

- 講義対象が広いので『初級者〜上級者』までカバー出来ている

- 見たい動画講義から優先的に視聴することができる

- ライブ講義が実際の銘柄紹介もあり魅力的

- 株式掲示板でプロからのフィードバックが得られる

- 四季報オンランの銘柄検索ツールが使用できる

- 図やデータを使って視覚的にわかりやすい説明になっている

- 書籍等には載っていない生の情報が手に入る

- 速度を調節することができ個々人にあったスピード感で学べる

- 日々動画が更新されており講義内容が充実していることが実感できる

- 講師も日々拡大しており今後も期待できる

日々動画が更新されているという点ですが、以下ご覧ください。下の方にある「新着情報」を見ていただければわかる通り、日々講義内容が追加されていっていることがわかります。

授業カテゴリーも充実しています。

例えば一番力を入れている株式投資の達人コースをご覧ください。(全部で184講座も用意されています。)

最初の方は基礎的な知識と使いかたについて初心者に向けた講義が展開されています。

後半にいくにつれて難易度はあがっていき、実際の銘柄を用いた企業分析まで授業が展開されています。

初心者から上級者まで味わい深いコンテンツとなっているのです。

上記はあくまで基礎編で、各界の専門家による銘柄分析や、ライブによる銘柄選定なども充実しています。教科書通りの内容だけでなく、得られた知識をどのように実際の相場で活用できるかを実際の株式市場を用いて習熟していくことができます。

このような生きた講義を展開しているのはGFSの大きな強みです。入校して4年経過した感想については以下でもお伝えしています。

自分の老後までの投資・資産運用。

老後からの資産運用。

自分の子供に「お金の知識」を教えるために。

グローバルファイナンシャルスクールと一緒にお金の知識を醸成していくことをおすすめします。自分だけではなく、親族、人生のパートナー(夫・妻)、子供、孫、友達にも、あなた自身がお金の知識を教えてあげられるようになりましょう。

(目次に戻る)

まとめ

最後にまとめますと、日本では「お金の知識」を獲得できる機会がありません。結果的に先進国の中で金融リテラシー(=お金の知識)が低く、欧米に比べて資産形成のスピードに大きな差が出ています。

金融リテラシー(=お金の知識)が低い国では、粗悪な金融商品や詐欺案件が出回り、資産を成長させるのは難しいです。

つまり、このような粗悪な商品などに引っかからないためにも、また自身のお金を着実に、効率的に増やすには?

「お金の知識」を自分で獲得しなければなりません。そのお手伝いをしてくれるのが、グローバルファイナンシャルスクール(GFS)です。グローバルファイナンシャルスクールでは実業家兼投資家を中心としたエキスパート&投資家によって運営されています。

一般的な金融・経済に関する話は勿論のこと。本やネットでは得ることができない講師陣が足で取ってきた生の有用な情報を得ることができます。まずは前段階として『投資の達人になる投資講座』に参加してGFSの組織としての見識の深さとコミットメント。

そして、詳しいGFSのサービス内容を見て参加されるか決めてみてはいかがでしょうか?

以下のページ内に、「投資の達人になる投資講座」のセミナーの詳細案内があります。(地方の方や、多忙で中々会場まで足を運べないという東京在住の方も、オンラインで視聴できるので安心です。)

グローバルファイナンシャルスクールでの学びにより、早い段階であなたとあなたの周囲の人との「お金の知識の差」に気づくことになるでしょう。それほど日本では、「お金を学ぶこと」自体が難しい環境です。

反対に、学ぶ環境(ここではGFS)さえ見つければ、他者と圧倒的な差がついてしまう現実があるのです。

以上、【GFSに入会してみた】お金の本質を学べる「グローバルファイナンシャルスクール」を徹底評価!評判・口コミはどうか?なぜ日本人が「お金の学校」で勉強する必要があるのか。…の話題でした。