1978年創業され、その後たった10年で全米NO1ホームセンターチェーンへと成長した、アメリカ最大の住宅リフォーム小売チェーンです。

現在では1900店舗以上を展開しています。

創業当初はウェアハウス型の低コストで店舗を建設し、粗利益率を14%前後に抑えるという安売りに徹底してきました。

その後、全米で既存のホームセンターとの競争に勝ち抜きシェアの拡大と粗利益を拡大し、

一時は45~50%を実現し競合他社では考えられない高粗利体質と言える企業です。

■ 投資判断基準:住宅市場にもよるものの米国では住宅産業は成長産業であり中長期でみても買い

以下の点を考慮し$250~$300の水準に上昇することが見込まれる

■ 業績見通し:

▷ 店舗数はこの10年でほぼ増加していないにもかかわらず売上ろ純利益は着実に伸びているため。

■ 指標関連:

▷ PERは20倍〜25倍の水準で安定的。

■ 株主還元策の動向:

▷ 連続増配6年

Contents

ホームデポって単なるホームセンター?

ホームデポはホームセンター業界世界トップ企業です。

ですが展開するエリアはほぼ米国内だけのローカルな企業なのです。

販売する商品が巨大なので、あまり海外展開するジャンルではないのです。

日本でいうコーナン、カインズホームと同じ業種ですが規模は桁違いです。

アメリカは日本とは比べものにならないくらい家も土地も広く大きいですし、日本みたいに新築志向が米国にはありませんので中古物件の需要も高いです。

とは言え、日本の家は平均床面積で考えると世界5位の広さであり、かなり上位なのですがアメリカは日本のほぼ2倍近くまであり、ぶっちぎりの1位です。

そのため住宅は買って終わりではなく、DIYで補修やリフォームをしていくことが当たり前の文化になっています。

しかもアメリカのDIYは節約のためであったり趣味でDIYをするという日常生活の一部になっています。

また住宅が広いことで、ホームセンターの需要も非常に高く、成長産業とも言える業界なのです。

ホームデポの業績推移

まず業績についてみていきましょう。

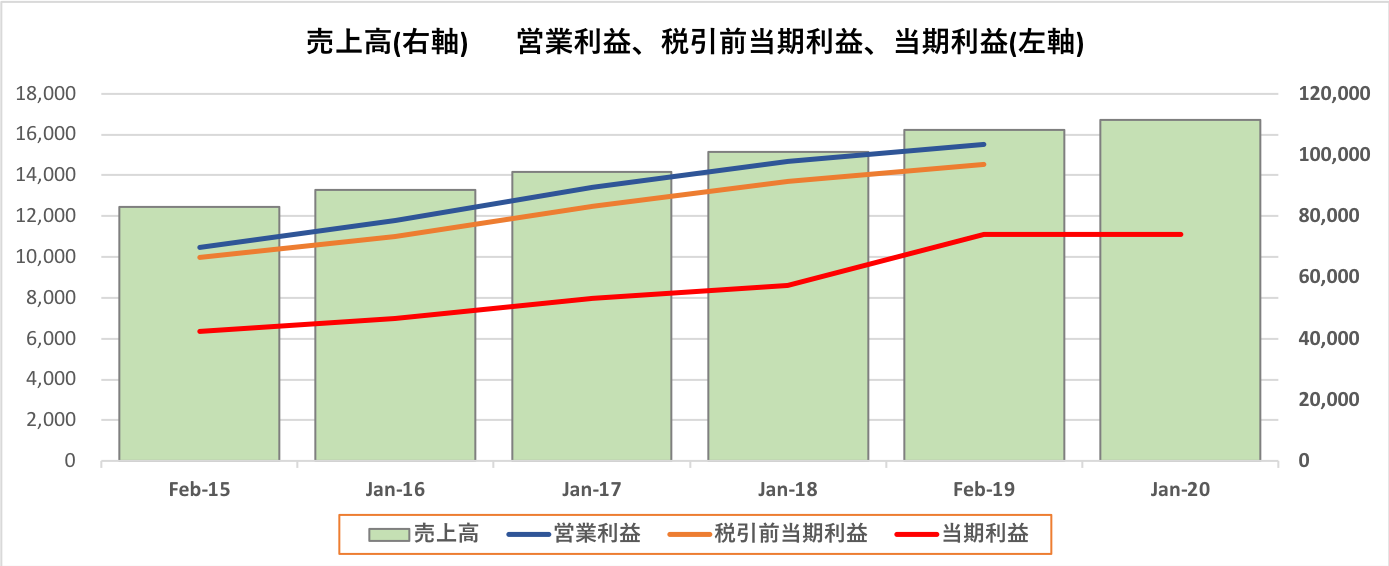

| Feb-15 | Jan-16 | Jan-17 | Jan-18 | Feb-19 | Jan-20 | |

| 売上高 | 83,176 | 88,519 | 94,595 | 100,904 | 108,203 | 111,380 |

| 営業利益 | 10,469 | 11,774 | 13,427 | 14,681 | 15,530 | |

| 税引前当期利益 | 9,976 | 11,021 | 12,491 | 13,698 | 14,556 | |

| 当期利益 | 6,345 | 7,009 | 7,957 | 8,630 | 11,121 | 11,096 |

わかりやすく図解してみましょう。

売上高だけではなく、営業利益もじわじわと上昇してきています。

10年前の売上高は300億ドル程度でしたが、今では3倍以上になっていますしリーマンショック時にも黒字を保ってる企業です。

このままいけば2021年1月期決算まで最大で1200億ドルまで売上は拡大すると経営陣も発表しており、

米国中心のビジネスですが、まだまだ成長余地はあるようです。

また営業利益も150億ドルとかなりの規模に達しており、利益率でみても13%超えという小売企業の中でも収益性が高いと言えます。

それに原価率は66%前後で安定しており減価償却費も2%前後のため利益率の変動は販管費が最も大きくなってくるようです。

いずれも右肩上がりになっていますが背景には、企業努力もされことながら米国内での住宅市場が好調なことがあります。

ホームデポのEPSとBPSについて

1株あたりの純利益(EPS)と純資産(BPS)をみてみましょう。

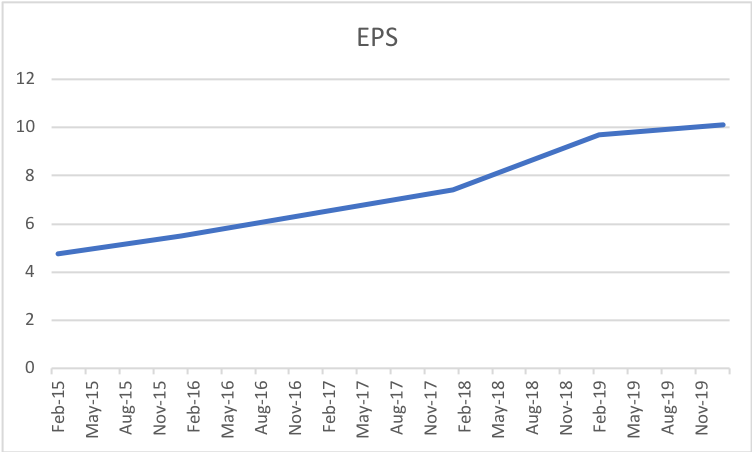

| Feb-15 | Jan-16 | Jan-17 | Jan-18 | Feb-19 | Jan-20 | |

| EPS | 4.74 | 5.49 | 6.47 | 7.43 | 9.71 | 10.12 |

グラフ化すると以下となります。

このようにEPSはこの5年でみても3倍以上になってるのがわかります。

10年でみてもおよそ6倍近くになっています。店舗型の小売としてはトップレベルです。

規模拡大とともに効率化もうまく進められているためこのようにEPSは大きく伸びています。

ホームデポは配当金水準も右肩あがり

ホームデポの配当は1987年より配当がはじまりました。

ここから順調に連続増配を発表してきましたがITバブルの時に初めて増配せず、3年後に増配するまで増配はありません。

しかし2006年から比べると今では配当金は約10倍近くになっています。

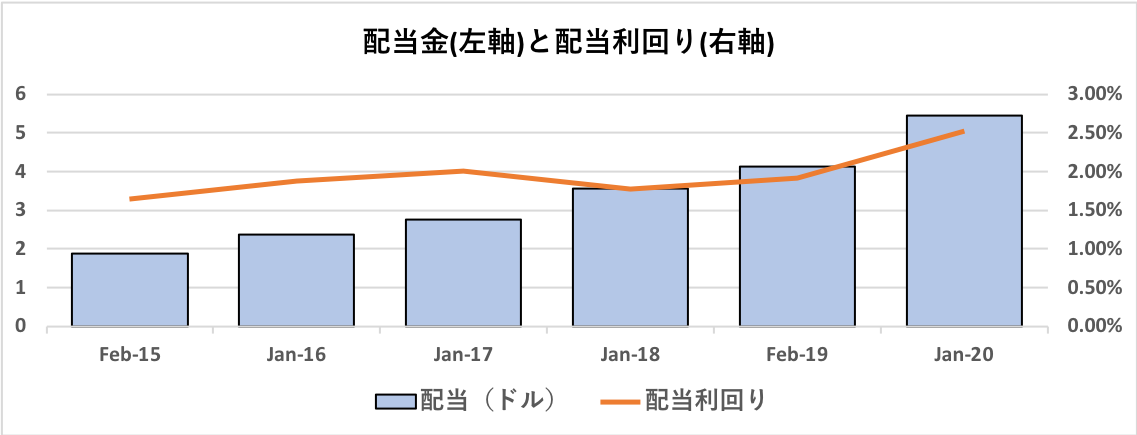

以下は直近2015年からの配当金推移です。

| Feb-15 | Jan-16 | Jan-17 | Jan-18 | Feb-19 | Jan-20 | |

| 配当(ドル) | 1.88 | 2.36 | 2.76 | 3.56 | 4.12 | 5.44 |

| 配当利回り | 1.64% | 1.88% | 2.01% | 1.77% | 1.91% | 2.52% |

グラフにすると以下となります。

配当金も配当利回りも堅調に推移していることがわかります。

自社株買いも多く、毎年の総還元性向は100%を超えています。

利回りはそこまで高くはありませんがリーマンショックの影響もみられませんので安定配当銘柄の1つと言っていいでしょう。

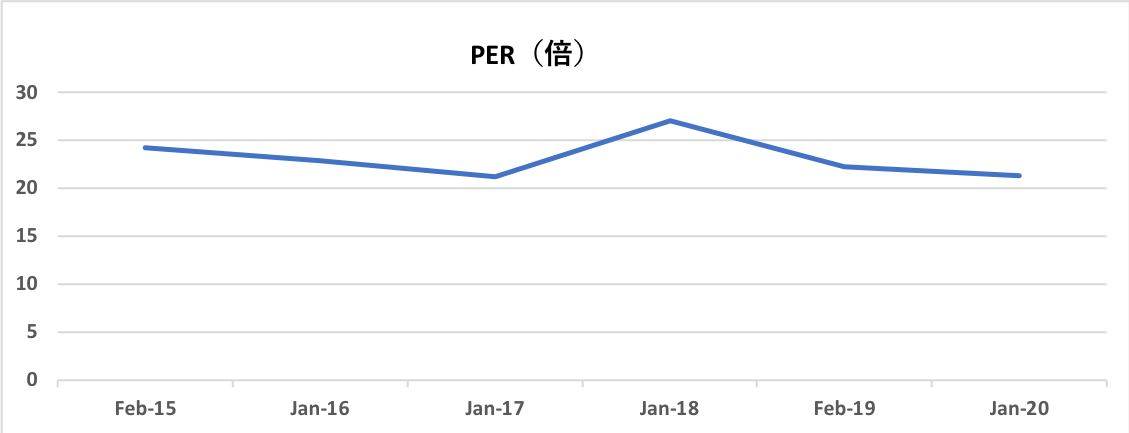

小売にしては少し高め?PERについて

業績の推移とともに株価も堅調に上昇してきました。

この10年で株価は約8倍以上も上昇しました。

以下は過去5年のPERの水準です。

現時点でのPERは約21倍ですが、これまでの成長と今後の期待も込めての数値ということです。

| Feb-15 | Jan-16 | Jan-17 | Jan-18 | Feb-19 | Jan-20 | |

| PER(倍) | 24.2 | 22.91 | 21.25 | 27.03 | 22.21 | 21.3 |

今後のホームデポの見通しについてみていきましょう。

今後のホームデポの業績はどうなっていくのか?

なぜホームデポの業績はいいのか、小売業の中ではトップレベルを保っているのか。

それは以下の2つがポイントではないかと思います。

① :いち早く出店するのをやめ、IT関連投資をはじめたこと

② :DIYのトレンドは緩やかだがすでに手は打っている

詳しく解説していきましょう。

いち早く出店するのをやめ、IT関連投資をはじめた

冒頭でも申しあげたように、ホームデポは2008年頃からほとんど新規出店はせず現状維持でした。

これはホームデポがいずれやってくるであろうAmazonのようなECがこれまでの小売業を脅かす時代に備え出店を控えてきたのです。

現在でいうネットと店舗の垣根なくシームレスにサービスを提供するというIT投資、物流等の投資を行ってきました。

シームレスショッピングはECシステムに店舗が古いなんてことはなく店舗を活かすことができるのです。

今時の消費者は店舗へ行く前にネットでリサーチをするのでその際にアプリでそのままオンラインショップでも購入する人、店舗に行き実際に目で見てから確かめて買う人など様々です。

ホームデポのアプリにはAR機能も追加され実際に部屋においてみるとどうようになるのかを確認することもできます。

これはIKEAなども導入しています。

あとはスマホで撮影した画像で商品の検索ができるイメージ検索機能があります。

このように消費者にとってはアプリも店舗もシームレスにどこでも好きなように買えるようにするという体験の提供をしているのです。

DIYのトレンドは緩やかだがすでに手は打っている

次に「DIYのトレンドは緩やかだがすでに手は打っている」ことについてです。

現状でDIYは底堅く定着はしているが、少しトレンドは下がってきているのは事実です。

この現象は施工業者の比率があがるというだけで、ホームデポは施工業者向けの強化により顧客需要の変化に対応しています。

実際、売上の4割以上が業社向けとなっており、むしろ業者向けサービスが拡大してきているように見えます。

施工業社などのプロ集団は一般消費者よりも顧客単価も高く、利益率の高い顧客でもあり、Amazonに対する優位性としても重要な部分だと考えられます。

またホームデポはただモノを売る小売ではなく顧客にとっての利便性を追求した結果、

いち早くどこの企業よりも優れたアプリ、配送オプションやサービスを拡充してきました。

例えば牽引車やトレーラーをレンタルできるサービスまで存在します。

サイト上にはDIY講座の豊富なコンテンツや店舗では子供向けDIYイベントなども開催しています。

オンラインの利点を最大限に活かし全方位戦略のAmazonでは到底掘り下げることのできない領域で統合しながら、

IT、ネット、物流の投資などで差がつけられないようにしています。

【関連記事Amazon】

まとめ

以上のことから中長期投資家にとっては保有しておいてもいい銘柄の1つではないでしょうか。

ただ住宅市場の低迷に加え、天候も同社の業績には不利になることもあります。

しかし米国の住宅着工件数は市場予測を上回っており、米中貿易摩擦の影響に対処するために住宅ローン金利を安定させる動きもでています。

好調な経済に支えられ、同社は市場の低迷を上手く切り抜けており、

高配当であり自社株買いも計画されていることは今後の買材料になるのではないかと思います。

■ 投資判断基準:住宅市場にもよるものの米国では住宅産業は成長産業であり中長期でみても買い

以下の点を考慮し$250~$300の水準に上昇することが見込まれる

■ 業績見通し:

▷ 店舗数はこの10年でほぼ増加していないにもかかわらず売上ろ純利益は着実に伸びているため。

■ 指標関連:

▷ PERは20倍〜25倍の水準で安定的。

■ 株主還元策の動向:

▷ 連続増配6年

以上、【HD】米国最大のホームセンター『ホームデポ』の業績と指標から今後の株価を予想する!…でした。

コメントを残す