配車サービス大手、米ウーバー・テクノロジーズの共同創業者トラビス・カラニック氏は先週、保有するウーバー株の約20%を手放した。

同社の取締役を務めるカラニック氏(43)は、信託の形で保有していた2030万株を売却した。これは5億4700万ドル(約600億円)に相当する。8日の当局届け出で明らかになった。

新規公開株(IPO銘柄)は投資家からの人気を集めやすく、株価が上昇しやすいのが特徴です。

しかし、既に株式を大量に保有している投資家が売却してしまうと、価格が暴落してしまうリスクもあります。

そんな大株主による大量売却のリスクを抑えるために、売却停止期間を定めるのが「ロックアップ」です。

目次

Contents

ロックアップとは

冒頭でも少し触れました。

「ロックアップ」とは株式を保有している株主(創業者やベンチャーキャピタルなど)に対して、売却できないようにする制度です。

一般的に、公開(上場)後からの一定期間をロックアップとして、公開前に株主と証券会社が契約を結びます。

株式が公開された直後は、株の流通量が少なく、株主が保有株を売却すると価格が下がりやすいのです。

公開前から関係者や一部の投資家が株式を保有しているケースが多く、一般の投資家よりもIPOで儲けやすい立場にいます。

もしロックアップがなければ、株価が下落しやすくなり、公開直後の株式を購入する投資家が少なくなります。

IPOによって株式を流通できなければ、IPOを実施するメリットは損なわれます。

既存株主との不平等の解消やIPOの目的を達成するために、ロックアップという制度は存在します。

「マネリテ!」で一番おすすめしている証券会社である楽天証券で目論見書を確認する場合は、以下の流れとなります。

楽天証券ウェブページログイン後「国内株式」→「注文」→「新規公開株式」→「ブックビル参加・購入」にて、各銘柄の目論見書を確認可能。

「ロックアップ」については第一部の【証券情報】→【売出要項】→【募集又は売り出しに関する特別記載事項】と進むと情報が記載されています。

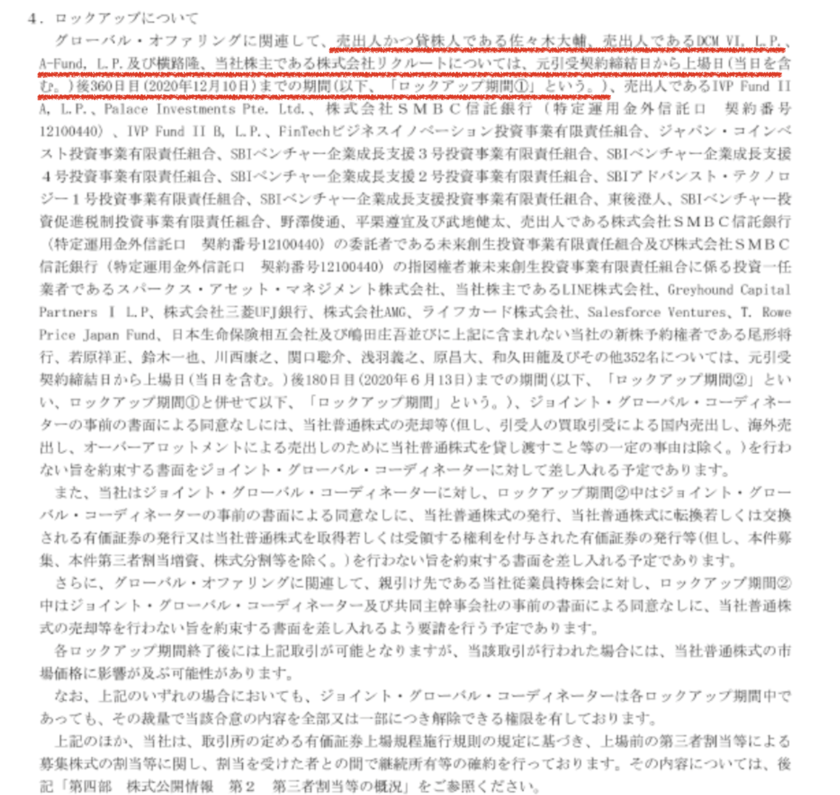

例として、2019年11月に目論見書を提出した「feee」は以下の通りに定められています。

創業者である佐々木CEOも360日のロックアップ期間が設けられていることがわかります。

目論見書で確認しておくべきこと

ロックアップに関する情報は目論見書の確認により得ることができますが、その際に、ロックアップ期間で確認しておきたい項目があります。

その項目が、以下の3つです。

≪ロックアップの期間≫

ロックアップの期間は銘柄ごとに異なるため、ひとつひとつ確認してから投資を行うことが大切です。

≪ロックアップ対象外の大株主の有無≫

上記のとおり、目論見書には対象となる株主が記載されています。

その中に、記載されていない大株主がいるかどうかの確認が必要になります。

≪短期的に株を売却してくる大株主の有無≫

短期的な売却は株価に大きな影響を与えるため、そのようなリスクは回避することが必要になります。

ロックアップの対象株主

会社が証券取引所に上場する前から株式を保有していた株主がロックアップの制限を受けます。

一般的に次のような既存株主がロックアップの対象となるパターンが多いです。

- 会社で役員を務める人(代表取締役・監査役等)

- ベンチャーキャピタル(上場を手助けする投資会社)

- 大株主(創業者・関係会社等)

上記でもfreeeを例に出していますが、実際にロックアップの制限を受ける株主は、目論見書において以下のように記載されます。

「本募集及び買取引受による売出に関し、当社役員である○○、△△、□□、当社株主である株式会社○○は、○○証券株式会社に対して、上場から180日間は当社株式を売却しない旨を約束しております。」

基本的に株式が公開される前から株主である人物、団体または企業がロックアップの対象になることを知っておきましょう。

ロックアップ期間の目安

株式を公開してから一定期間が経過すれば、流通量が増えてIPOの目的は達成されます。

その後は既存株主が大量売却しても価格が下がりにくいため、ロックアップは解除されるのです。

制限がかかる期間は、一般的には90日間や180日間とされています。

ロックアップの期間は90日間または180日間と定めるのが一般的です。

ただし、銘柄によっては60日間という場合があるため、90日間、または180日間という決めつけは危険です。

公開前から複数の大株主がいる場合は、段階的にロックアップを解除していくパターンもあります。

注意すべきポイントは、ロックアップ期間は土日も含んでいるため、取引所の営業日によって解除日程が左右されないことです。

ロックアップ期間を調べる方法は、上記のように証券会社が開示している目論見書を確認することが挙げられます。

ロックアップが株価に与える影響も大きい場合もあるため、IPO投資を行う際には、目論見書を見ておくことをおすすめします。

投資する前に目論見書でロックアップの解除日を見ておくことを勧めます。

条件によってロックアップは解除

基本的にロックアップは一定期間が過ぎるまで解除されませんが、条件によっては期間中に解除される例外があります。

たとえ公開直後であっても、条件を満たせば既存株主が株を売却できるのです。

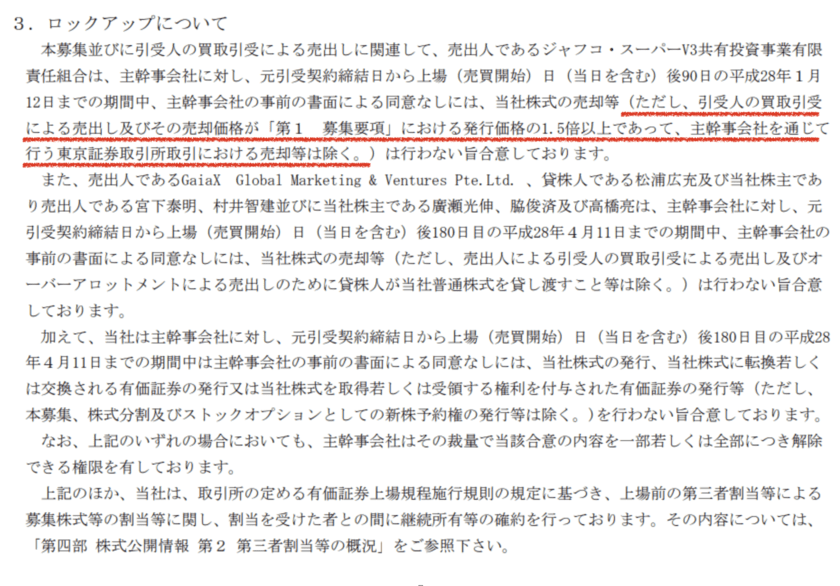

例えば公開した銘柄の株価が一定の基準以上になったとき、ロックアップが解除される条件があります。

売出価格の数倍以上に株価が上昇すれば、ロックアップ期間を無視して株式を売ることが可能となります。

既存株主が条件を満たして大量売却してしまうと、投資したIPO株が暴落するリスクがあります。

投資を検討している会社の目論見書を見て、ロックアップの解除となる条件を把握しておきましょう。

例えば、少し前ですが世間を賑わせたマックスむらい率いるAPPBANKは、以下のような条件をつけていました。

公開前規制との違い

ロックアップと似たような制度として、会社の役員や関係者の売却を制限する公開前規制があります。

証券会社と株主の間で約束するロックアップとは異なり、証券取引所が定めているのが特徴です。

公開前規制の対象となるのは上場申請日から1年前の間に第三者割当等で株式を受け取った者です。

上場してすぐに売却することによって短期間で利益を得るのを防ぐために、上場日以後6ヶ月間の売却制限があります。

公開前の株式は流通量が少ないために価格が低くなり、公開価格に対して発行価格が下がる傾向です。

実際に第三者割当の発行価格と公開価格で約100倍の差がついた株式も存在しました。

上場する見通しがある会社は第三者割当で意図的に利益を増やすことが可能です。

そうすると一般の投資家との不公平感が強まるため、証券取引所が公開前規制によるロックアップを定めています。

ロックアップが終了したときのリスク

一定期間が経過してロックアップが解除されれば、公開前から株を保有していた株主は自由に売却できます。

大量の株が売却される可能性によって、株価が大きく下落するリスクはあるものです。

実際に東証一部に上場しているアルヒはロックアップ解除の懸念により大幅安を記録しました。

ロックアップの解除によって供給量が増えれば、さらに株価が下がる場合があります。

アルヒが11営業日ぶりに反落している。一時は前日比335円(14.9%)安の1910円まで急落した。

2017年12月に上場した。上位株主には株式売却を制限するロックアップが上場日から180日目までかかっており、今月12日に制限が解除された。市場では「上位株主による株式売却で需給が悪化するとの思惑で、海外ヘッジファンドが空売りを出したのではないか」(国内証券の株式トレーダー)との声が出ている。

ロックアップの対象だったのは米投資ファンドのカーライル・グループや上位株主のSBI(8473)など。長期固定型の住宅ローン「フラット35」の融資実行件数が伸びるとの期待で、12日には2292円と上場来高値を更新。公開価格(1300円)からの株価上昇率は7割を超えていた。

[6日 ロイター] – 6日中盤の米株式市場で、短文投稿サイト運営大手ツイッター株価が10%超急落している。新規株式公開(IPO)前からの主要株主による売却を禁じるロックアップ期間が終了したことを受け、売りが出ている。

しかし、ロックアップ解除で株価が下がることを分析した投資家が安値で買い、株価が高騰した例もあります。

ナスダック上場のフェイスブックはロックアップ解除日に前日比+12.59%まで株価が急騰しました。

米国時間11月14日、Facebook株式約8億株が取引可能になった。しかし、今回だけは、強気筋が歓呼の声を上げている。

換言すると、14日、より多くの内部関係者が自らの株式を売却できるようになったにもかかわらず、Facebookの株価が急上昇した。株価の終値は13%増の22.36ドルで、これは、5月に38ドルで同社株式の取引が開始されて以来、株価が急落するのを見てきた投資家にとって、歓迎すべき急上昇だ。

14日のロックアップ解除は、5月以来で最も大量のFacebook株式が市場で売買可能になったことを意味する。多くの人はFacebookの株価が下落すると予測していたが、実際には、大半の投資家は自分の株式を手放さずにいるようだ。

ロックアップ解除によって株価が暴落するとは限らないことを知っておきましょう。

IPOで稼ぐ方法は大きく2つある

ロックアップがIPO株に大きな影響を与える可能性があることを解説していきましたが、IPOで稼ぐ方法には大きく2つの方法があります。

その方法とは、以下のとおりです。

- 抽選によりIPO株を取得し、初値で売却

- 上場後の値上がりに投資する

1の場合では、抽選による購入になるため、人気の銘柄であればあるほど当選確率は低くなります。

しかし、多くの場合、初値はIPO価格を上回る傾向にあるため、勝率も比例して高くなります。

2の場合では、上場後に株式を購入し、その後の値上がりに投資することになりますが、ロックアップ解除などの理由により株価が下落してしまう可能性もあります。

そのようなリスクを避けるためには、下記に解説していることも理解しておく必要があります。

(目次に戻る)

ロックアップ解除を避けてIPO投資するには

「リスクの大きいロックアップ解除を避けて新規公開株に投資したい」

さて、上記のような人がロックアップ解除で損しないためには、次のような3つのコツがあります。

- 目論見書でロックアップの解除条件を確認

- 株価が上がりすぎる前に指値で売却

- 初値売りで確実に利益を得る

それぞれのコツについて詳しく見てみましょう。

目論見書でロックアップの解除条件を確認

IPOで投資してみたい銘柄を見つけたら、さっそくその会社のロックアップ条件を確認しましょう。

ロックアップの期間や解除条件、対象株主などを前もって知っておくことが重要です。

ロックアップ条件は証券会社のホームページに掲載される目論見書に記載されています。

「○○(会社名) 目論見書」でインターネット検索すると、簡単に目論見書を探せますし、証券会社のIPO情報にも掲載されています。

目論見書のPDFファイルをダウンロードし、パソコンに保存すればいつでも閲覧可能です。

上述しましたが、「マネリテ!」で一番おすすめしている証券会社である楽天証券で目論見書を確認する場合は、以下の流れとなります。

楽天証券ウェブページログイン後「国内株式」→「注文」→「新規公開株式」→「ブックビル参加・購入」にて、各銘柄の目論見書を確認可能。

目論見書には「ロックアップについて」という項目があり、そこで期間や解除条件などが分かるものです。

「ロックアップ」については第一部の【証券情報】→【売出要項】→【募集又は売り出しに関する特別記載事項】と進むと情報が記載されています。

株価下落のリスクを避けるために、IPO投資する前にロックアップ内容をチェックしましょう。

株価が上がりすぎる前に指値で売却

もしロックアップの解除条件に株価が指定されている場合は、株価が条件を満たす前に売却することがオススメです。

値上がりによって売却益を確保でき、ロックアップによるリスクを防げるメリットがあります。

解除条件を満たさない価格を指値で注文しておくことで、価格変動の激しいIPO株でも都合のよいタイミングで売却できるのです。

初値売りで確実に利益を得る

IPO株の抽選に当選した人であれば、初値売りにより確実に利益を得る方法もあります。

公開価格と株式の初値には差があるため、上場日に売却すればリターンに期待ができます。

話題性のあるIPO株ほど、公開価格より初値のほうが上がりやすいです。

たとえば、公開価格10万円→初値15万円の場合、5万円の利益が得られます。

1.5倍以上2倍以上になる銘柄が珍しくなく、比較・検討総合サイトの『比較.com』では、公開価格45万円→初値270万円へと大幅に上がりました。

ソフトウェア開発の『ベース』では、公開価格4,700円→初値9,050円です。

ただし、IPO株の抽選は平等ですが、応募すれば必ず当選するという保証はありません。

また、IPO株の初値売りで落とし穴にはまりやすいのが、公募割れです。

きちんと銘柄選びを行わないと、初値売りで利益を得ようと思っても、かえって損することがあります。

しかし、個人投資家に人気の高い銘柄を選べれば、IPO株の初値売りは成功しやすいです。

高い倍率の抽選で当選するのは難しいですが、リスクをなるべく抑えたい人は初値売りに挑戦してみることをオススメします。

(目次に戻る)

まとめ

既存株主と一般投資家との公平感を維持するために、売却を制限するロックアップ制度は存在します。

IPOで株式に投資するときは、その会社の目論見書でロックアップについて確認し、落とし穴にはまらないようにしておきましょう。

以上、大株主による売却を防ぐ「ロックアップ」とは?IPO(上場・新規公開株)で注意すべき条項(売却停止期間と解除条件など)を事例で徹底解説!…でした。