IPO(新規株式上場)は年間80件-100件で実施されます。

頻度でいうと4日-5日に一社というレベルですね。

このコンテンツでは、2019年2月22日に上場実施が予定されている『識学』についてお伝えしていきたいと思います。

目次

Contents

『識学』のIPOスケジュールと証券会社割当

まずは識学のIPOスケジュールと各証券会社毎の割当についてお伝えします。

現在2月8日からブックビルディング期間となっております。

ブックビルディング期間はいわゆる抽選申込期間で投資家が仮条件価格の中から申込価格と欲しい株数を申告する期間です。

ブックビルディング期間中の積み上がりによって公募価格が決定となります。

以下に抽選申込並びに購入申込については詳しく纏めていますのでわからないという方は参考にしてみてください。

| ブックビルディング期間 | 2月6日-2月13日 現在実施中 |

| 公募価格決定 | 2月14日 |

| 購入申し込み期間 | 2月15-2月20日 |

| 上場予定 | 2月22日 |

| 公募株式数 | 330,000株 |

| 仮条件価格 | 1,640円 – 1,800円 |

また公募株式数330,000株の各証券会社の割り当てですが、主幹事であるSMBC日興証券が90%を握っています。

SBI証券、楽天証券、マネックス証券、松井証券にも割り当てられています。

| 総公募募集総数 | 330,000株 | 割当率 |

| SMBC日興証券 (主幹事) | 297,000株 | 90% |

| SBI証券 | 9,900株 | 3% |

| 楽天証券 | 6,600株 | 2% |

| マネックス証券 | 6,600株 | 2% |

| 松井証券 | 3,300株 | 1% |

| その他 | 6,600株 | 2% |

(目次に戻る)

『識学』はどんな会社?

識学は2015年の設立以降なんと4年で上場まで持ってきている驚異的な企業です。

ファンダメンタルを分析する前に、まずは識学とはどのような会社かをHPの文言を参照しながらみていきましょう。

株式会社識学は、人の意識構造に着目した独自の理論をベースにした、組織マネジメント理論「識学(しきがく)」を使ったコンサルティングサービスを、企業経営者や経営幹部へ提供し、クライアント企業の組織改革、生産性向上の支援を行っています。

弊社では、2015年の設立から現在(2018年10月時点)までに、上場企業、有名ベンチャー企業、スポーツチーム等、累計800以上の企業、団体のご支援をさせていただいております。 (引用:識学HP)

有名俳優、要潤さんを起用してYoutubeで宣伝も打っております。(→要潤さんの識学シリーズ)

「識学」は経営者に対して社員のモチベーションを上げるコンサルティングを行っている会社であるということができます。

YouTuber向けのマネジメントプロダクションを設立しているUUUM株式会社も識学の顧客としてサービスを利用しております。

(目次に戻る)

何故上場するのか?上場で得た資金の使途は?

何故このタイミングで上場することになったのかという点を、上場で調達した資金の使い道を目論見書から確認してみましょう。

仮条件1,640円-1,800円の平均価格1720円から諸経費を差し引いて得られる3億7000万円と、第三者割当7800万円の役4億5000万円について以下の用途に使用すると目論見書に記載されています。

当社の認知度向上及び集客のための広告宣伝費に222,250千円、事業拡大のための 人件費に208,240千円充当し、残額につきましては、平成33年2月期の広告宣伝費に充当する予定であります。

具体的には以下の通りであります。

- 当社の認知度向上やサービス提供エリアの拡大を見据えた集客のためのウェブマーケティング費用、TVCM や雑誌等のメディアに係る広告宣伝費として、平成32年2月期222,250千円を充当する予定であります。

- 当社の事業拡大において、安定的な受注の獲得および管理体制の強化を図るためには、人材の確保が必要不可 欠であるため、講師人材等の確保のための人件費等として平成32年2月期に113,410千円、平成33年2月期に 94,830千円を充当する予定であります。

(引用:目論見書)

識学の行なっている事業の性格からして知名度こそが成長のためには不可欠なので、広告戦略に多くを充当するのは正しい戦略といえるでしょう。

まだまだ認知度は高くないので、上場によって知名度向上が見込める点にも期待したいところです。

またコンサルティングを行う講師という点でも現状まだ従業員ベースでも40人しかおらず講師はさらに少ない状況です。

業容拡大に際しては確実に識学をコンサルティングできる講師の数が必要ですので有効かつ必要不可欠な投資であるといえるでしょう。

しっかり目的を持った上場であるということができますね。

(目次に戻る)

目論見書からみる『識学』の右肩上がりの売上高と利益推移

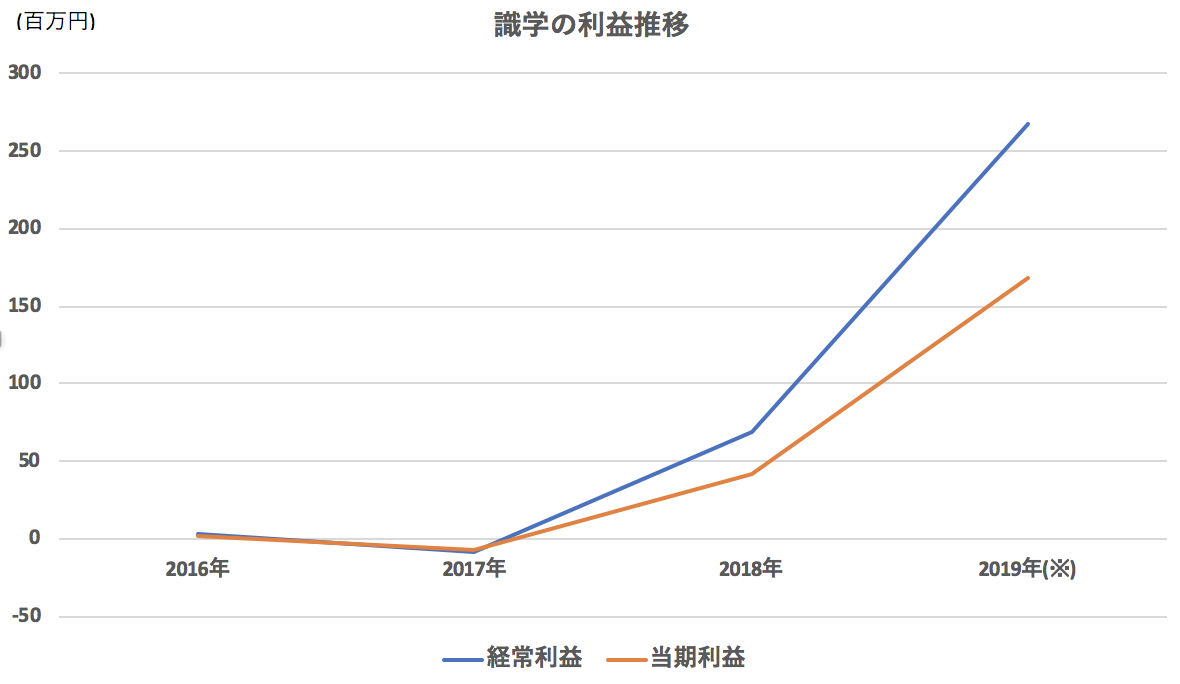

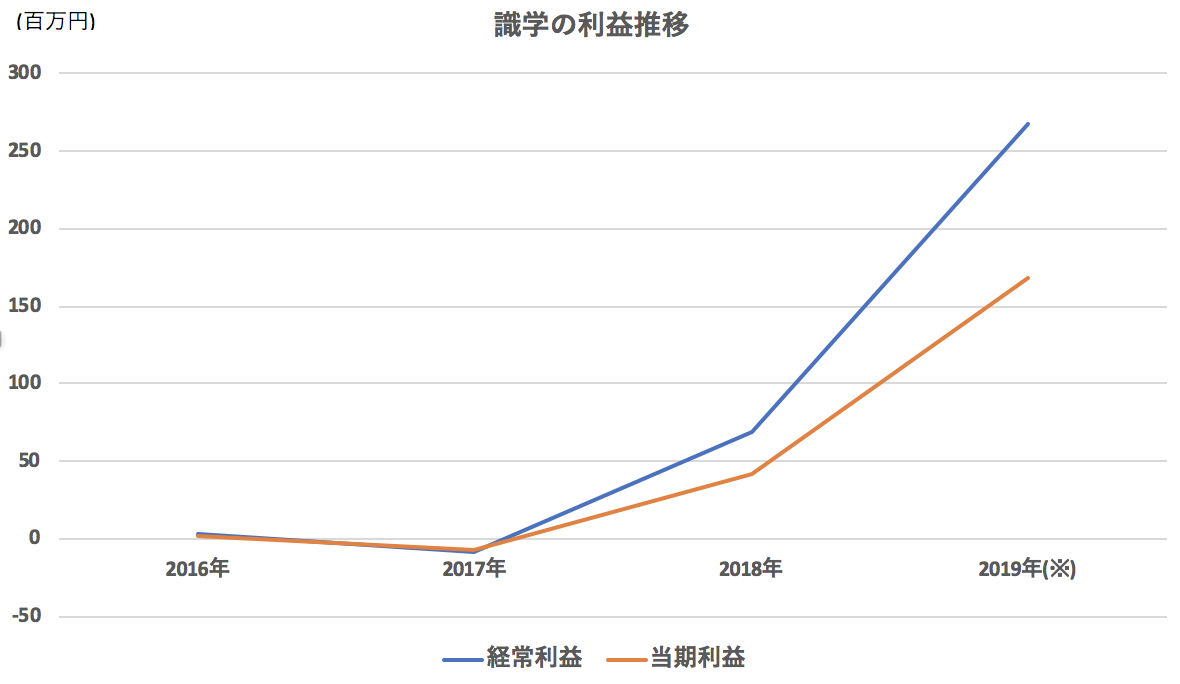

それでは上場に向けて『識学』が発表している『目論見書』から直近4年間(最後の1年は第三四半期まで)をご覧ください。

決算期は2月ですが、直近2019年2月期決算は第3Qまでの実績のみが公表されているので、以下の分析では2019年度の利益は第3%までの成績を4/3倍しています。

まずは売上高ですが4年間で約10倍に急上昇しています。

利益にしても2017年2月期は投資によって凹んでいますが、2016年2月から約70倍に急騰しています。

何より売上高経常利益率で22.3%、売上高純利益率は13.9%と高い水準を記録しています。

コンサルティングで稼いでいるので人材や広告費以外の費用があまりかからないというのが強みといえるでしょう。

まさに理想的なスタートアップ企業の利益推移となっています。

発行済株式数は大きく変動しますので1株あたり利益(EPS)でみると以下のようになります。

ちなみに2016年度は10株しか発行していなかったので便宜上0としておきます。

(目次に戻る)

識学の初値は公募価格上限1800円を上回る見込み 2500円以上が妥当か(結果報告あり)

新規上場企業に求められるものは、1にも2にも今後の利益次第です。

今ある利益の状況から、また2019年2月決算時点での予想EPS77円から考えると、公募価格1800円ベースで考えるとPERは23.38倍となります。

既に成長が落ち着いている大企業にしては、高いPERです。

しかし売上高や利益が年々倍以上の勢いで増加しているベンチャー企業においてはむしろ低い水準であるといえるでしょう。

筆者の敬愛するウォーレン・バフェットと並び、一流の米著名投資家のピーターリンチは【PER < 成長率】であれば魅力的としています。

【PER < 成長率 × 1/2】であれば大変魅力的であるとしています。

2019年2月期のEPS成長率は2018年2月期から考えると+300倍です。

PERは150倍でも魅力的ということになります。

しかし、流石に異常に高いPERは正当化できないとピーターリンチも語っている点と、流石に創業から4年間は快進撃続きだったので、伸びの速度は多少減少して50%と保守的に見積もったとしても、まだまだバーゲンセール状態ですね。

さらに6億円規模の小規模上場ということで受給が逼迫しやすく、初値は1800円を優に超えてくると私は分析しております。

■ マネリテ編集部予想:

低めに算定してPER25倍ベースに加えて需給の逼迫を加味して以下を予想しております。

初値:2500円 〜 3000円

更新:

初値はなんと4,550円 (公募価格比+2,750円 +252.8%)でした。

東証マザーズ市場で25日、組織運営に関するコンサルティングを手掛ける識学の取引が上場2営業日目で初めて成立した。初値は4550円と公開価格(1800円)の2.5倍となった。

識学は2019年の第1号の新規株式公開(IPO)で、3月にかけて相次ぐ他のIPO株の値動きにも弾みがつきそうだ。

公開価格と比べた初値上昇率は18年12月に上場したKudan(3.8倍)以来の高い水準となった。

識学は中小企業の幹部などを対象に独自のマネジメント理論の講師を派遣し、導入社数は800を超える。

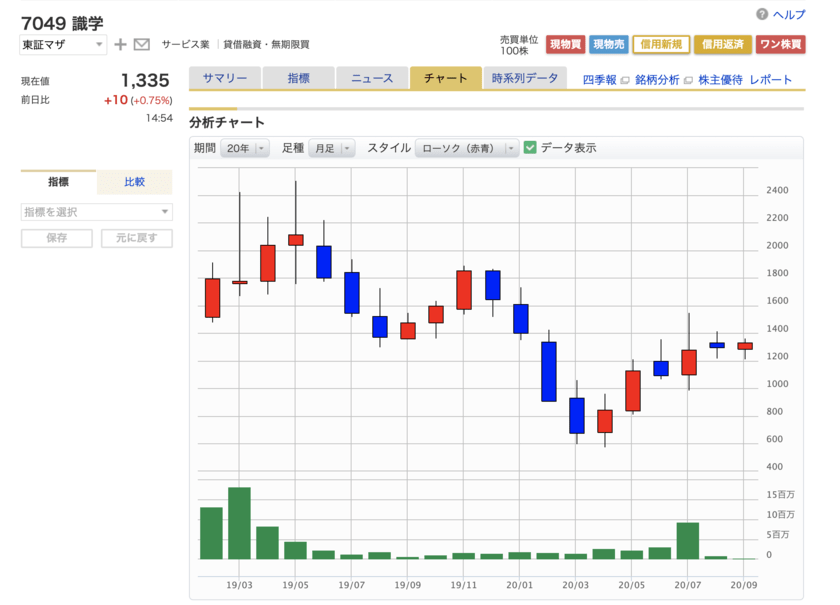

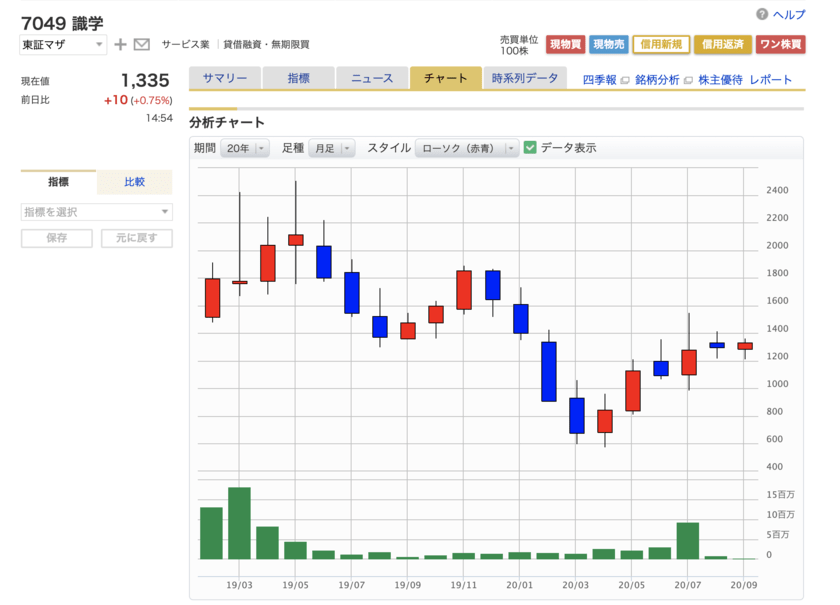

その後の識学の株価推移は以下の通りとなっています。

2020年9月16日時点で1,335円、時価総額は約100億円です。

識学(7049)は株式分割を2019年4月に行なっています(株式1株を3株)。

上場時の発行済株式数で考えると、現在は1,335×3=4,005円となります。

投資を積極的に考えたい水準である「新高値更新」はまだまだ先になりそうです。

(目次に戻る)

まとめ

識学は2月22日に上場するIPO銘柄で2019年2月13日までが抽選申込期間で仮価格は1640円-1800円となっています。

設立から4年目での上場と驚異的なスピードで売上高から利益まで右肩上がりに上昇しております。

上場で調達した資金により広告宣伝の拡充と識学講師の確保で事業を加速させる狙いを持っており更なる成長が期待されます。

仮価格上限1800円であったとしてもPERは23倍台と急成長著しい企業にしては低い水準です。

保守的に成長率を50%と見積もったとしてもピーターリンチ基準では非常に魅力的なバーゲンセールという水準となっています。

主幹事証券会社はSMBC日興証券ですが、SBI証券、楽天証券、マネックス証券、松井証券も取り扱っています。

SMBC日興証券で申込を行いつつも、SBI証券でIPOチャレンジポイントを貯める、またはIPOチャレンジを使って抽選に参加されるのがよいでしょう。

以上、2019年2月のIPO銘柄『識学』は魅力的なのか?目論見書から初値(株価)は公募価格の何倍になるかを予想!(結果報告あり)…の話題でした!

コメントを残す