その中で他の業種の会社と連携を組む他企業を買収して子会社化する。

事業を売却して経営の合理化を図るなどの組織再編を行うことがあります。

上場会社においては組織再編がきっかけで自社の株価が大きく変動することもあります。

このコンテンツでは、組織再編、企業合併(M&A)に着目して、株価の変動事例を見ていきます。

目次

Contents

合併と買収の意義

まず、合併とは複数の事業を1つの事業へと統合することであり、吸収合併と新設合併の2つがあります。

「吸収合併」とは、1つの会社が有するすべての資産や負債、契約上の権利などを別の会社に引き継がせることをいいます。

それに対して「新設合併」とは、複数の会社が有するすべての資産や負債、契約上の権利などを、新しく設立した会社へと引き継がせることをいいます。

次に、「買収」とはある会社が別会社を支配する目的で、別会社の発行済み株式の過半数を取得して支配力を獲得することをいいます。

発行済株式総数の過半数を取得していれば、株主総会で誰を役員に選任するか人事権をコントロールできます。

また、発行済株式総数の3分の2以上を取得すれば、事業の譲渡・譲り受けに関する事項や株式に関する事項まで強大な支配権を行使できます。

合併と買収のことを合わせてM&A(Mergers and Acquisitionsの略)と表現することもあります。

(目次に戻る)

M&Aと株価の関係性

株価は投資者の期待度を表すといわれるように、企業が市場から信頼されているのかどうかによって大きく左右されます。

市場から信頼されているということであればそれだけ企業への株式に対する需要が高まることが多く、株価は上昇傾向になります。

逆に市場から信頼されていなければ株価は下落傾向になります。

M&Aを実行すると、株価はどうなるのでしょうか?

今回は3つのケースを紹介していきたいと思います。

ケース1:ダイキン工業×グッドマン社

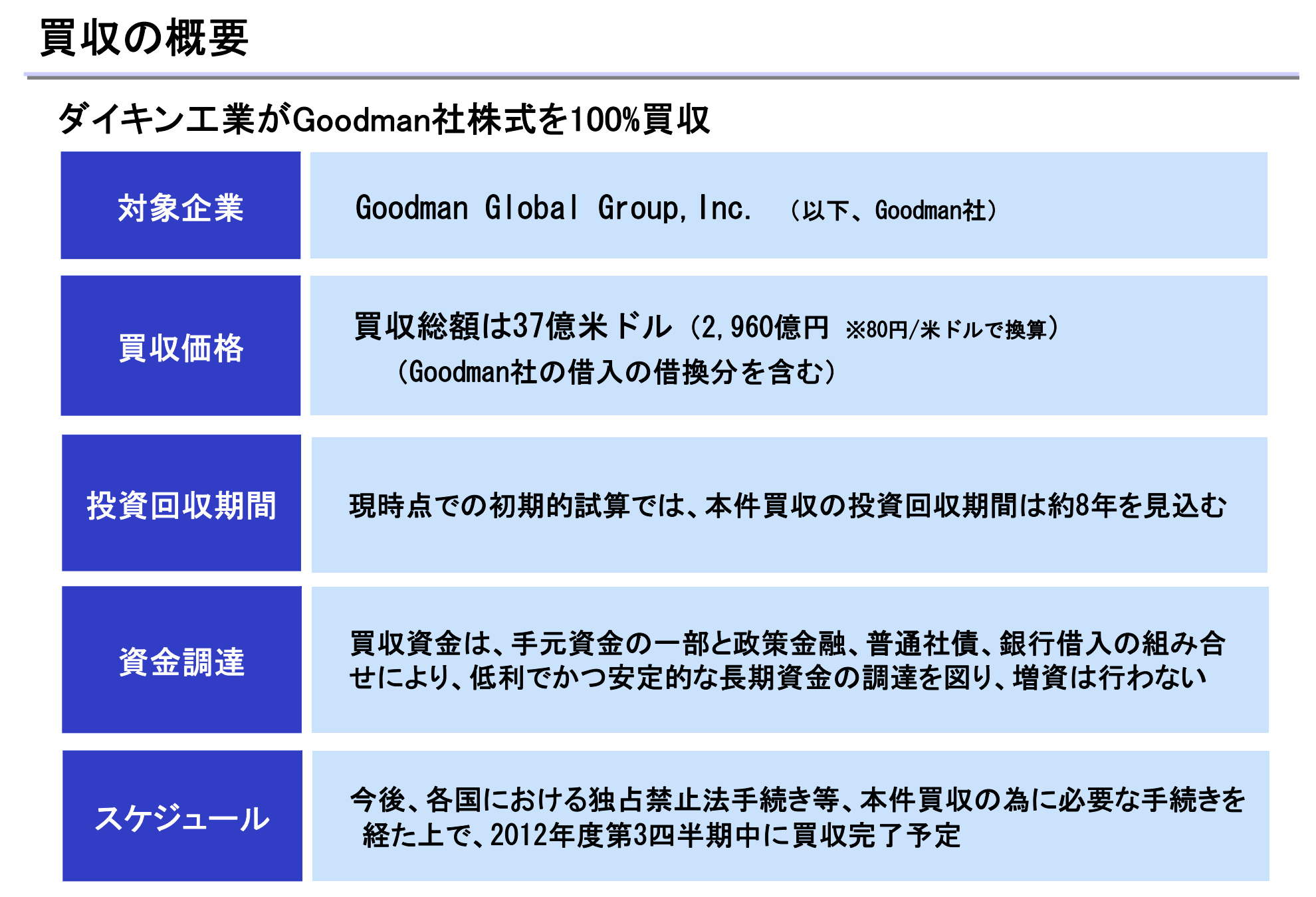

2012年8月に世界レベルの大手空調機メーカーであるダイキン工業は、アメリカにある大手空調機メーカーグッドマン社を買収することを発表。

2012年度第3四半期中にはM&Aの手続きを完了させました。

買収を行うにあたってダイキン工業は社債の発行、銀行からの融資などで約3,000億円もの資金調達をしています。

大きな理由として、グッドマン社が北米市場で15%超ものシェアを獲得していたこと。

そのことから、グッドマン社を買収して空調機市場でのグローバルメーカーの地位を盤石にできるとダイキン工業の社長がメディアの取材に答えています。

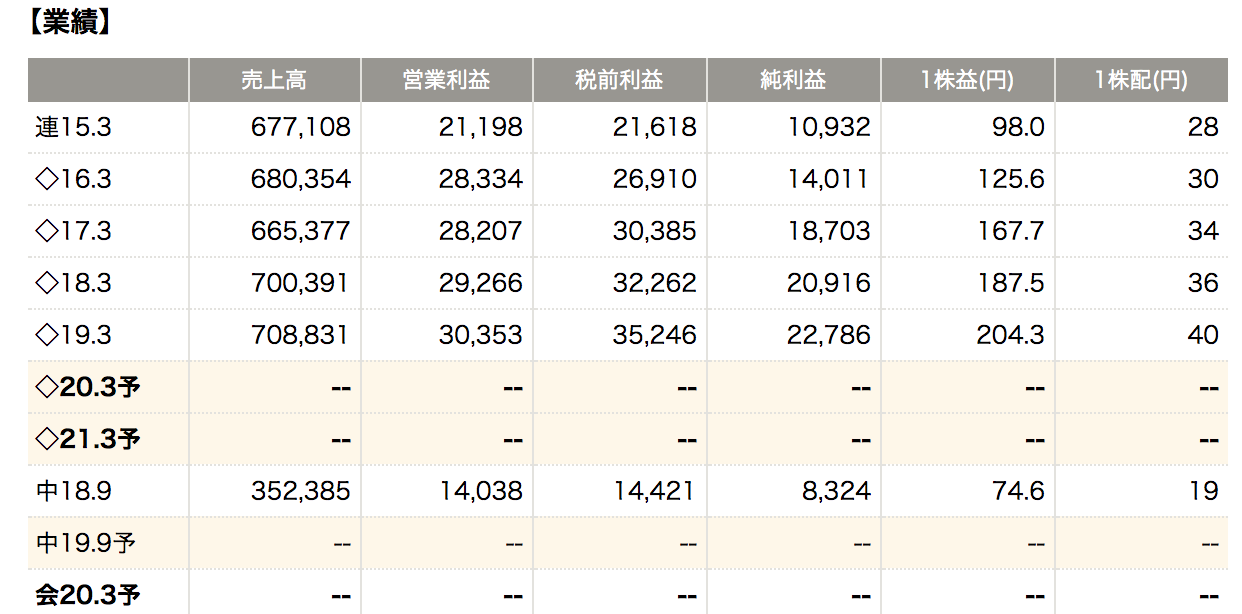

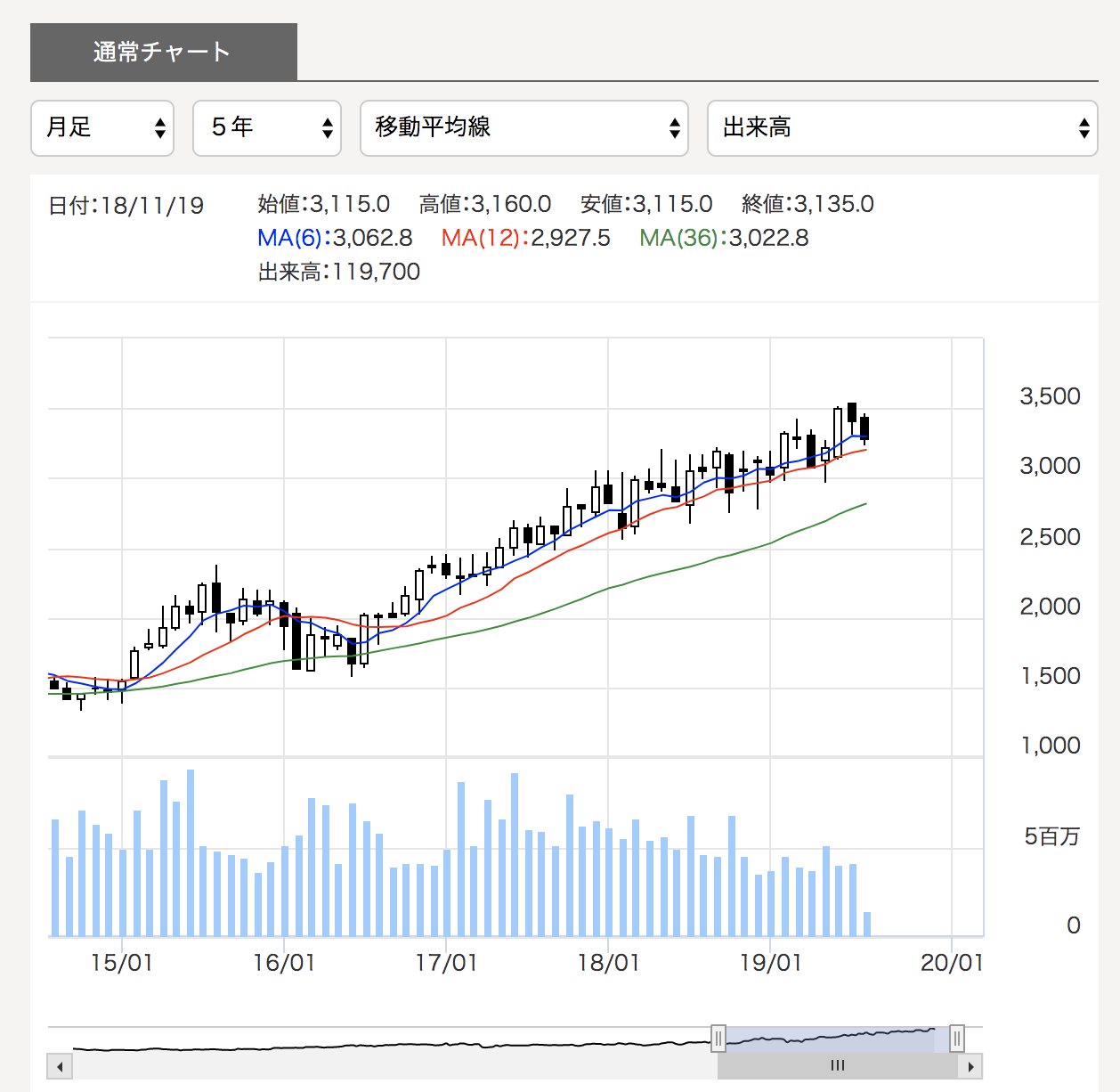

合併当初は、業績も株価も上昇していません。

しかし、その後2013年ごろから株価も業績も順調に上昇していく結果となりました。

この株価上昇は、大きな理由としてグッドマン社が有する北米での市場シェアを活用して、

アメリカ市場で順調に業績を伸ばしたことが一因といわれています。

期待していたシナジー効果が良い方向に行った好例です。

まず1つ目の表をご覧ください。

【グッドマン社買収前後における株価の推移】

| 株価終値(円) | |

| 011/12 | 2,108 |

| 2012/12 | 2,942 |

| 2013/12 | 6,550 |

| 2014/12 | 7,810 |

| 2015/12 | 8,901 |

(引用:日経新聞「ダイキン工業過去の株価推移」)

こちらはグッドマン社買収前後におけるダイキンの株価の推移を表しています。

2012年末と2013年末の株価の上昇率が約2.23倍と驚異的な値上がりをしています。

2つ目の表をご覧ください。

【2013年度末と2014年度末の売り上げの伸び率】

| 決算期 | 売上高(億円) |

| 2011/03 | 11,603 |

| 2012/03 | 12,187 |

| 2013/03 | 12,909 |

| 2014/03 | 17,787 |

| 2015/03 | 19,150 |

(引用:ダイキン工業IR資料)

2013年度末と2014年度末の売り上げの伸び率が37.79%も上昇しています。

比較的早期に買収の効果が出ていて、買収後も順調に株価や売上高も上昇しています。

ケース2:日立グループ×SGホールディングス

大手電気機器日立グループは2016年3月末に、佐川急便の系列企業である大手配送会社SGホールディングスとの間で業務提携を発表しました。

日立製作所は30日、佐川急便を傘下に持つSGホールディングスと物流分野で資本・業務提携すると正式に発表した。日立グループで59%を出資する日立物流の株式のうち、29%をSGに875億円で売却。日立物流はSGが保有する佐川急便株の20%を663億円で買い取る。それぞれ5月中旬に払い込む。日立物流と佐川は経営統合の検討を始めるとしている。

相互出資を通じて国内物流2位グループが誕生する。企業間物流に強い日立物流と、宅配便を得意とする佐川が包括的に協力することで、倉庫の在庫管理から個人宅への宅配までを扱う総合物流グループを形成することを目指す。

日立グループで出資している連結子会社である大手物流会社日立物流とSGホールディングスの間で株式の一部持ち合いを実施しています。

日立物流が有している3PL(企業の物流を上流から下流まで包括して受託するシステム)。

そして佐川急便が有している配送システムを連携。

これにより以下3つのシナジー効果を期待した業務提携でした。

- 資源の相互活用

- 新技術の導入による経営効率の向上

- アジア市場の競争力強化

提携当初は市場からの評価は芳しくありませんでした。

日立製作所を通じて安定して利益を出していた日立物流が、佐川急便グループと提携を締結。

これが要因で日立グループから離れていくのではないかと市場に対して不安要素を与えました。

日立物流の株価は提携後の半年ぐらいまで下落基調をたどっていたのです。

しかし、その後は物流への需要拡大やグループ企業以外からの受注も増加したことで売り上げの増大を図ることができました。

また企業提携によるシナジー効果が少しずつ発揮されていきました。

株価はアップダウンを繰り返しながらも中長期的には上昇基調へと転じています。

ケース3:パナソニック×三洋電機

大手電機メーカーパナソニックがライバル会社三洋電機株式をTOB(take over bit:株式公開買い付け)により子会社化させています。

パナソニックは三洋電機とパナソニック電工を完全子会社化する方針を固めた。近くTOB(株式公開買い付け)を実施する。買収総額は9000億円規模になるとみられる。パナソニックは2009年に三洋を、04年にパナ電工を子会社化した。全株式を取得することで経営を一体化し、電池や住宅周辺事業に経営資源を集中。AV(音響・映像)機器から、環境・エネルギー分野に主力事業を切り替え世界展開を加速させる。

大手電機メーカー同士の合併により国内最大の電機メーカーが誕生しました。

パナソニックは一般家庭向けに白物家電、企業向けに半導体というように幅広い製品を手掛けていました。

しかし、リチウムイオン電池や太陽電池事業に関しては遅れを取っていました。

その当時、製品による重大事故や過去の粉飾決算といった不祥事で経営破綻の危険水域にあった三洋電機。

それでも、太陽電池やリチウムイオン電池市場で世界規模のシェアの取り込み。

これを、電機メーカーとしての地位の向上や、地球温暖化対策への取り組みに貢献している企業としてアピールできる格好の材料ともくろんでいました。

両社の提携後、リチウムイオン電池市場では韓国の新進気鋭企業に惨敗。

太陽電池市場でも中国政府系企業に追いやられる結果となってしまいました。

シナジー効果を見込んで巨額出資をしたパナソニック。

しかし、期待収益が見込めなくなったことによるのれん代の大規模な減損処理に追われました。

そして、2期連続の巨額赤字を計上することとなりました。

パナソニックは子会社の三洋電機の大幅縮小を決めたことで、三洋買収後に取り組んできた組織の一体化にメドを付ける。だが買収の目的だったリチウムイオン電池などのエネルギー関連事業は低迷。2013年3月期まで2年連続で7千億円を超える最終赤字を計上する一因となり、パナソニックの業績に影を落としている。

当時の株価の推移を見てみると、2009年11月下旬には1,050円近辺まで値を下げているものの、

三洋電機買収に対する期待から2010年1月にかけて一気に500円ほど値上がりしました。

しかし、その後は下げ基調に転じ、2013年2月期の終値は668円まで下落しました。

翌期以降はじわじわと業績を少しずつ持ち直し、それと連動するかのように株価は値上がりを続け、

2018年2月期の終値は1,677.5円にまで上昇しました。

そこまでに至った原因としては、従業員の早期退職、不採算事業の売却などのリストラクチャリングの効果が功を奏したといえます。

また、三洋ブランドを復活させて巨大インド市場で液晶テレビや冷蔵庫などの白物家電事業拡大により業績を上げたことも株価の上昇に寄与しています。

(目次に戻る)

まとめ

M&Aといった組織再編は、企業が今後の市場拡大に当たって自社が持ち合わせていない資源を他企業とのM&Aにより手に入れる、

事業の見直しにより不採算事業を他企業へ売却するなど様々な目的により行われます。

M&Aは企業の将来を大きく左右する重大な意思決定であるために、

1週間や1か月といった短期的な視点ではなく中長期的な視点で株価変動の推移、業績好転への期待材料などを見極める必要があります。

M&Aが株式市場に対して与える印象によって株価は上昇基調なる場合もあれば、下降基調になる場合もあります。

ここで例示した3つのケースで、株式市場に対して与える印象が株価にどのように反映されるのか理解の手助けになれば幸いです。

以上、M&A(企業合併・買収)による株価への影響は?事例でわかりやすく解説!…でした。