ひふみ投信について、長期投資に適した信頼できる投資信託であることを以前のコンテンツでお伝え致しました。

▶︎【ひふみプラス】運用利回りが高いことで評判のひふみ投信を徹底評価!現状と今後の見通しについてわかりやすく解説。

2018年12末現在ひふみ投信では市場環境に影響を受けにくい銘柄の組み入れ比率を上昇させており、中でも共立メンテナンスはひふみ投信の組入銘柄のTopとなっています。

筆者としてもサラリーマン時代の社員寮が共立メンテナンスの管理下にあったということもあり、馴染みがある企業でした。

今回の記事では、共立メンテナンスがどのような企業なのか、今後の株価の見通しは良好なのかという観点を含めて分析して行きたいと思います。

Contents

共立メンテナンスの事業概要

共立メンテナンスは三本の柱の事業で成り立っています。

事業①:寮事業

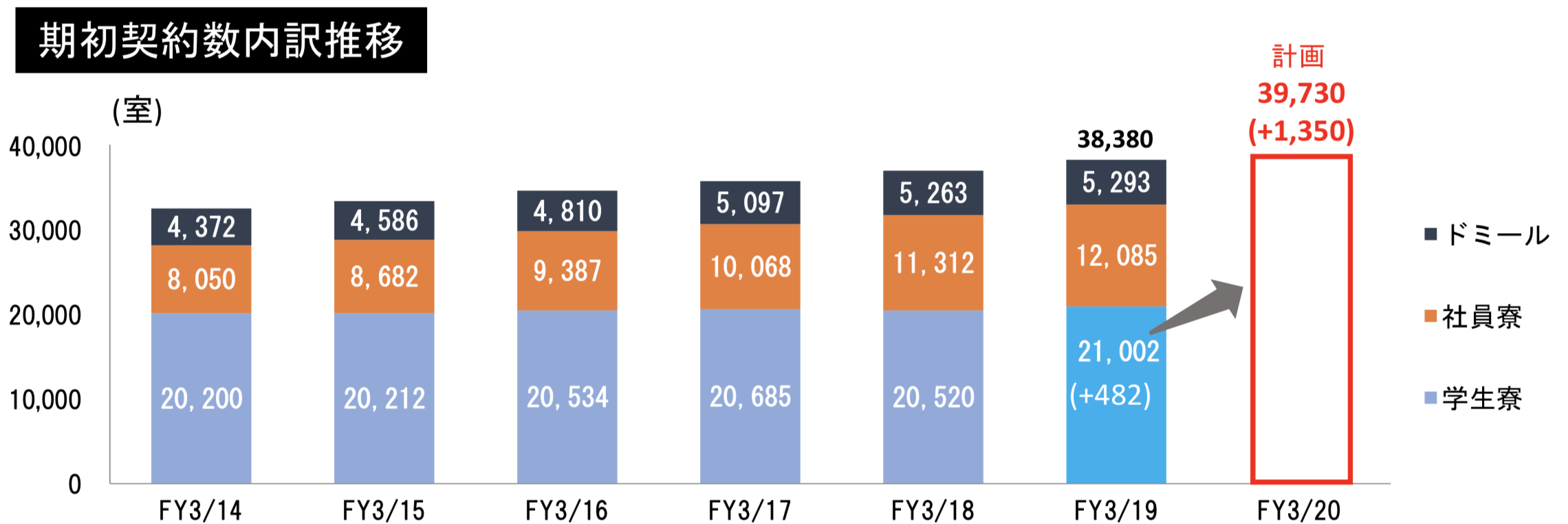

一つ目は私がサラリーマン時代に利用していた寮事業ですが、学生寮、社員寮、ワンルームマンション寮であるドミール寮の主に三種類に分かれております。

私が利用していた社員寮では寮母さんが常駐しており朝晩の二食が提供されており、学生寮でも同様の形態で運用されております。

寮事業は全体として契約数は順調に右肩あがりとなっています。

(引用;共立メンテナンス決算説明資料)

寮事業は一度契約を獲得すると、なかなか解約が発生しないため安定的な収益を見込むことができるようになります。

景気が悪くなったからといって寮契約が切れるということは、なかなか考えにくいですよね。

まさに理想的な積み上げ型のビジネスを展開できているということが出来ます。

事業②:ホテル事業

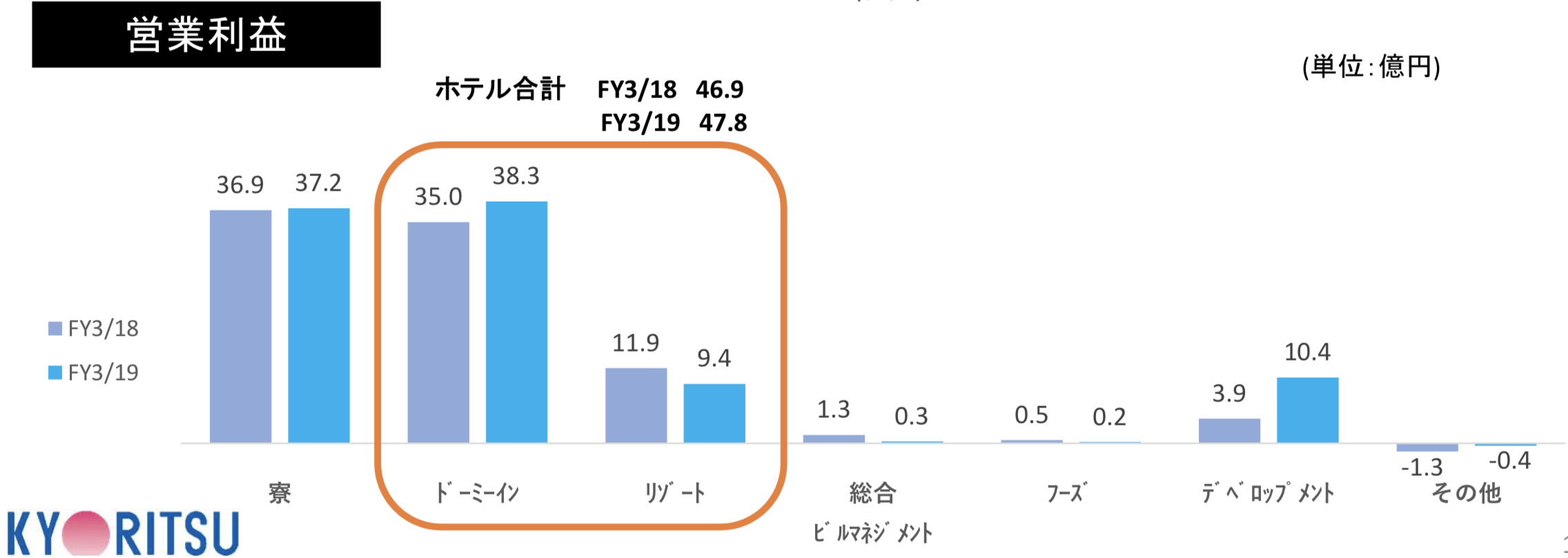

駅周辺によくdormy Innというホテルを見かけることがあると思いますが、dormy Innは共立メンテナンスが運営するホテル事業であり、更にリゾート事業も営んでおります。

売上規模はDormy Innとリゾート事業を合わせると、寮事業を凌駕する水準となっています。

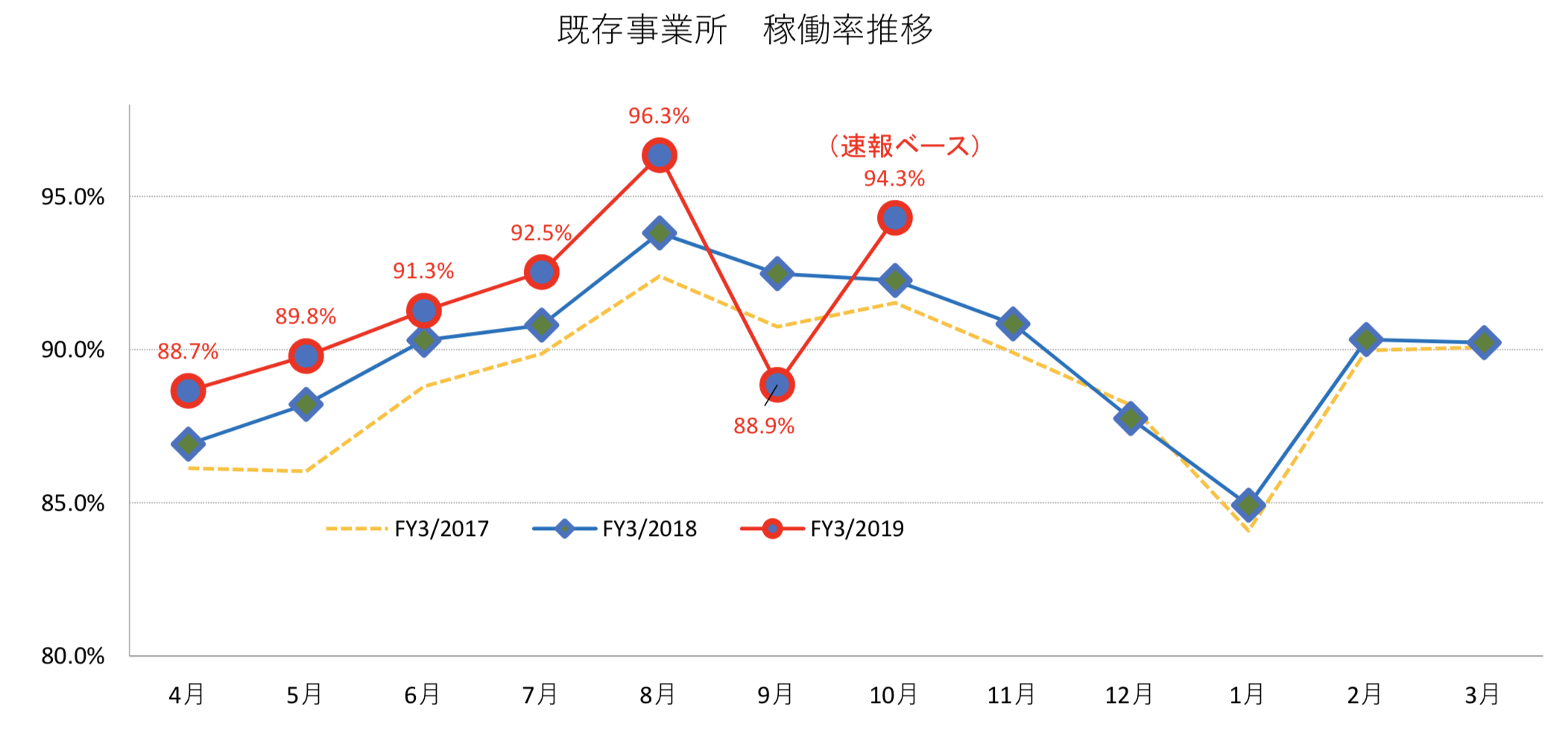

新規ホテルも続々と立ち上げていますが、既存のホテルの稼働率も順調に高水準を維持しております。

2018年9月の稼働率が一時的に減少しているのは8月に発生した西日本豪雨に続き、9月の北海道地震や台風21号の影響を受けた一過性要因によるものです。

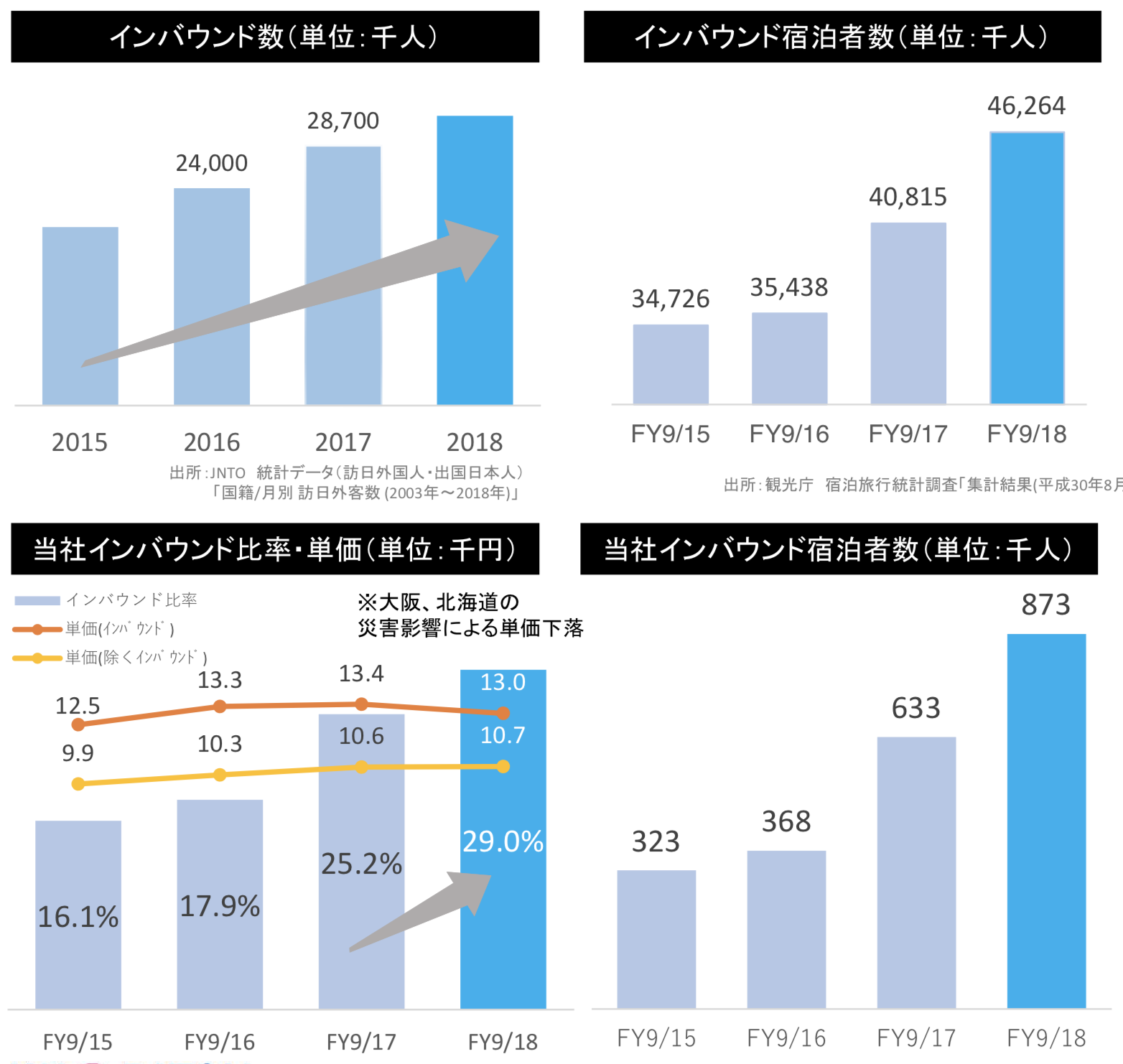

また近年は中国や韓国を中心としたインバウンド事業が旺盛であることもあり、共立メンテナンスの中で最も勢いよく成長しているセグメントとなっています。

事業③:その他事業

その他事業としてビル管理を行う総合ビルマネジメント事業や、ホテルレストラン受託事業や、開発案件事業と多角的に事業を経営しております。

営業利益は全て合わせても上記の基幹2事業に比べて少ないので詳細については割愛します。

共立メンテナンスの利益推移と今後の予測

それでは肝心の共立メンテナンスの利益と今後の利益の見通しを解説していきます。

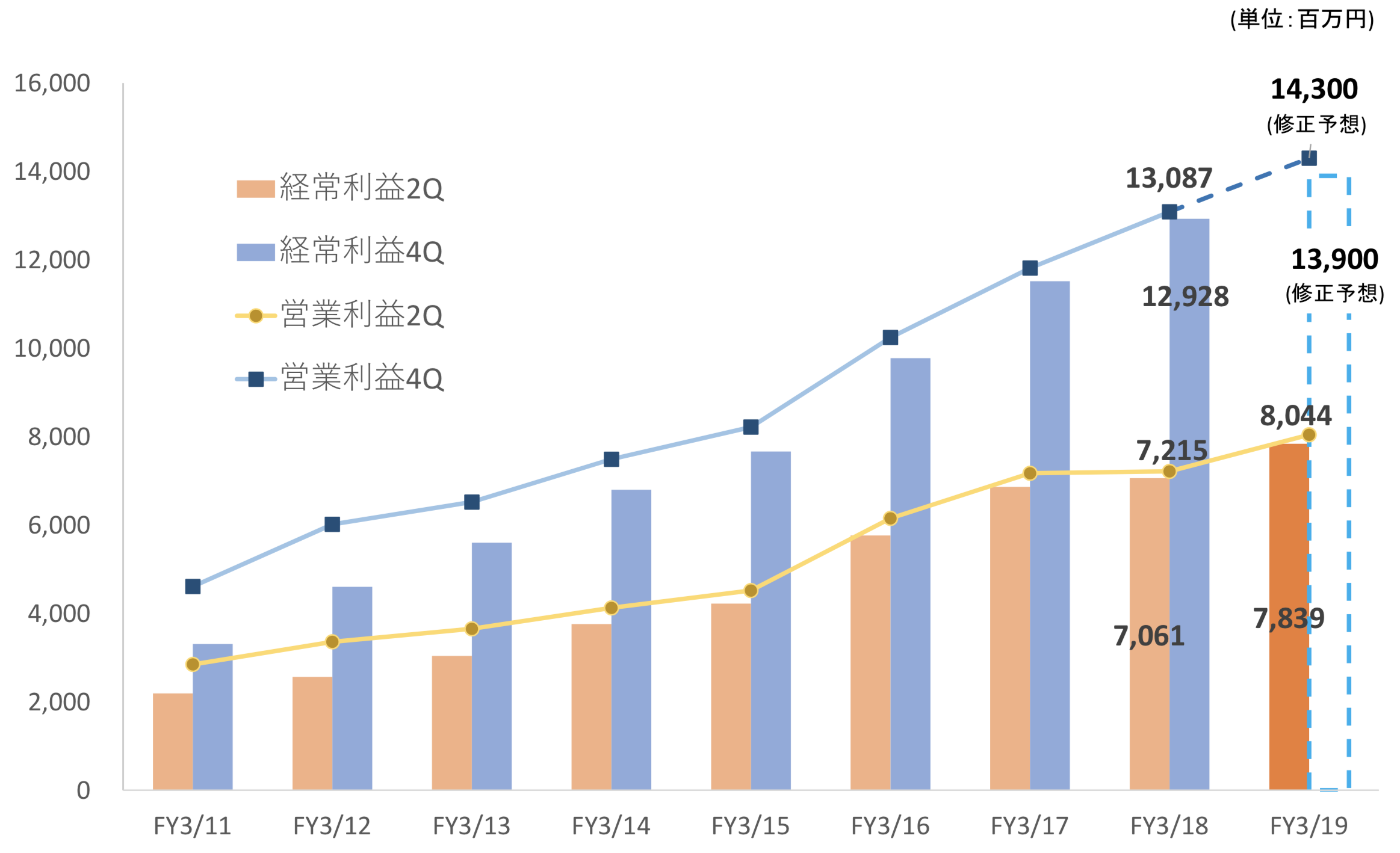

2019年3月期予測を踏まえた9年間の利益の着実な伸び

予測を含めた9年間の営業利益(折れ線)と経常利益(棒線)の推移となります。

営業利益は本業から得られる収益で、経常利益というのは営業利益に有価証券売却損益や受取支払利息収入といった本業以外の損益を加味したものです。

以下ご覧の通り殆ど営業収益と経常収益は殆ど同じ数値となっています。

恐らくひふみ投信が着目している点は右肩あがりの着実な利益の積み上げ傾向にあることだと推察出来ます。

寮事業は着実に契約件数を積み上げており、ホテル事業も新規開業を継続しながらも稼働率が高水準を保っていることが利益に積み上げに貢献しています。

ひふみ投信の2018年11月レポートに藤野英人氏が言及していた、まさに地味だが地道な企業の代表格ということができます。

またホテル事業は多少の景気の影響を受けるかもしれませんが、寮事業は景気が悪くなってもいきなり契約を打ち切られるリスクが少ないということからも安定したストック型ビジネスとなっていることが強みとなっています。

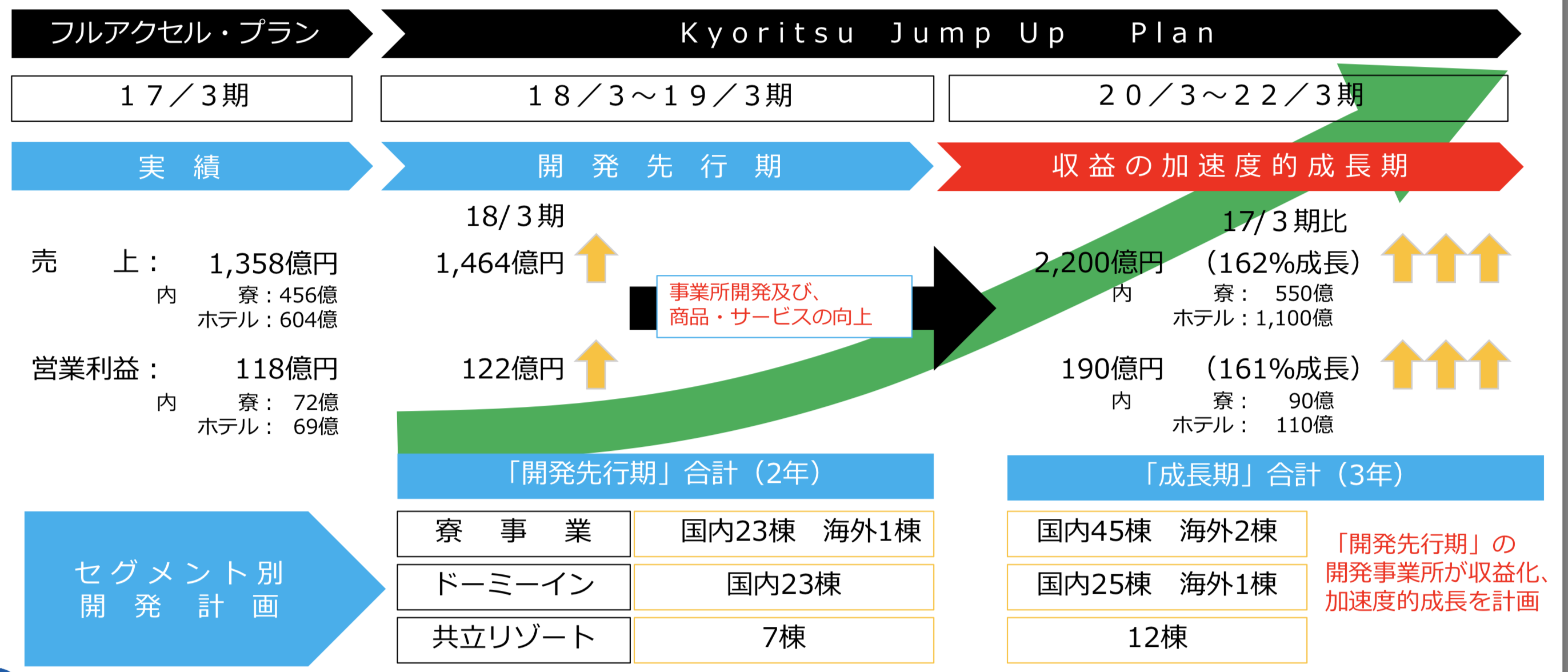

順調な開発継続に伴い利益は積み上がっていく見込み

共立メンテナンスの事業は積み上げ方式であるため、新規の寮やホテルがオープンすれば利益が地道に伸びていく形態であることはこれまでの説明でご理解いただけるかと思います。

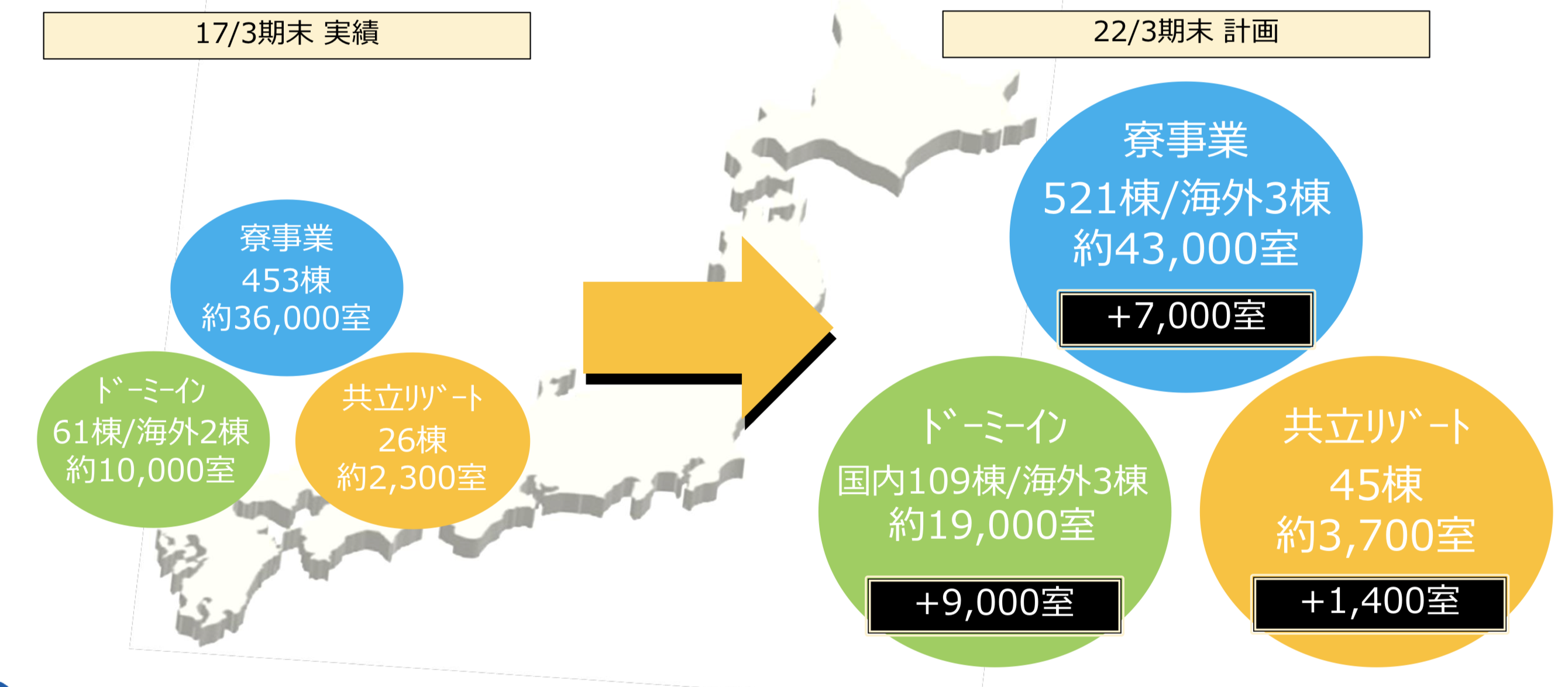

(引用:共立メンテナンス中期経営計画)

着実に基盤事業を増加させようとしていることがわかります。

実際2018年末時点で2022年3末までの開発計画は堅調に進んでおり、特にホテル事業は既に目標のほぼ9000室の開発が決定されております。

営業利益は寮事業・ホテル事業の基盤拡大を想定して2022年末に2018年末営業利益130億円の約50%増となる190億円を見込んでいます。

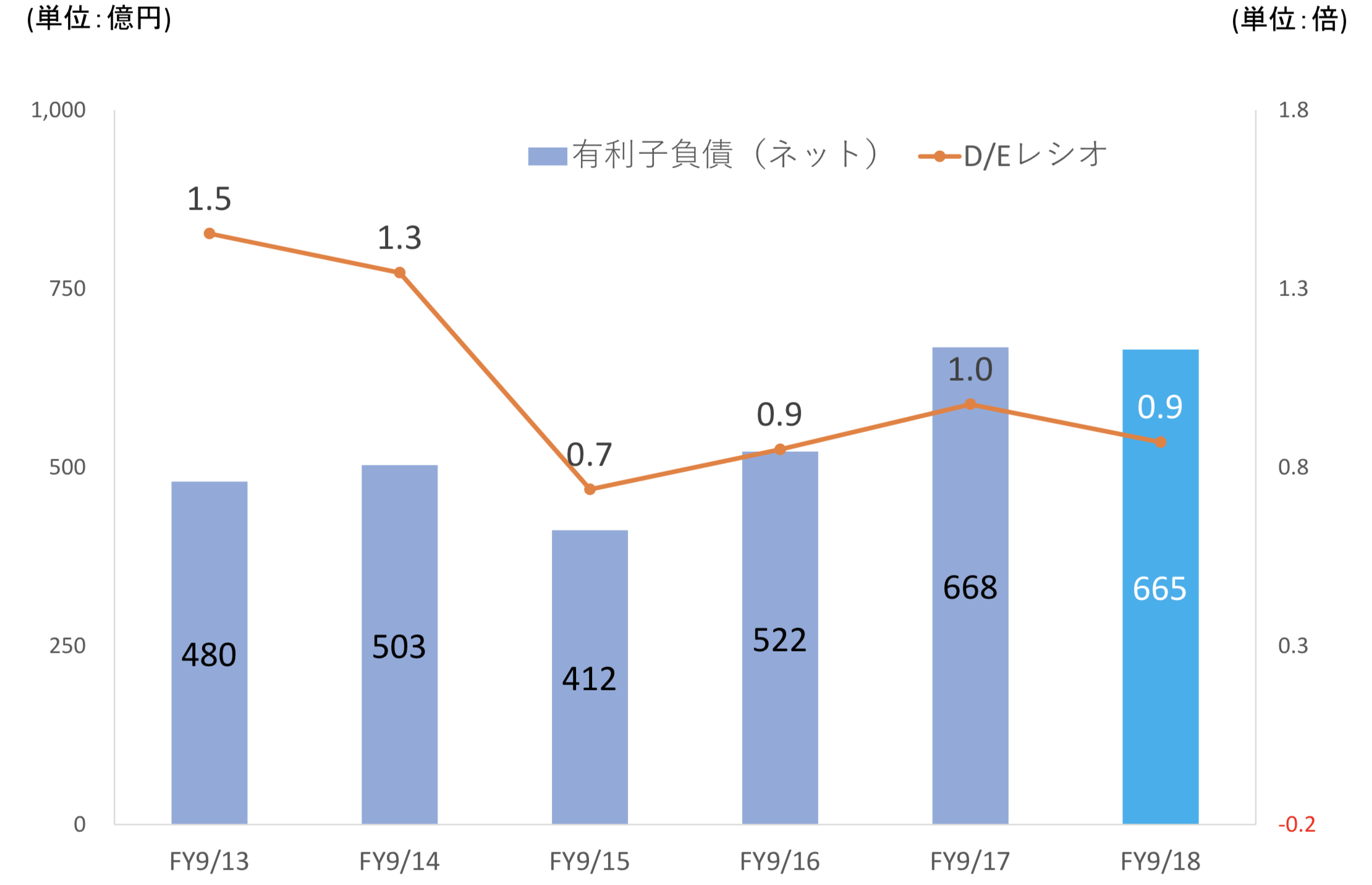

また順調に開発を実行していくためには健全な財務が必要不可欠となりますが、Debt Equity Ratioは1を下回れば十分財務状況は健全といわれる中、共立メンテナンスは0.9倍という安全圏を保っています。

DEレシオ(D/Eレシオ)は、企業財務の健全性(安全性)を見る指標の一つで、企業の資金源泉のうち、負債(Debt)が株主資本(Equity)の何倍に当たるかを示す数値(倍率)をいいます。これは、返済義務のある有利子負債等が、どれだけ返済義務のない株主資本でカバーされているかを示し、通常、1倍を下回ると財務が安定しているとされます。

一般にDEレシオは、「負債(Debt)は株主資本(Equity)でまかなうことが望ましい」という考え方に基づき、主に長期の支払能力を表す際に使われ、特に大企業の社債の格付けにおいて重視されます。

<DEレシオの算出式>●一般の式:有利子負債÷株主資本

(引用:iFinance)

財務的にも開発には支障はきたすことはないでしょう。

共立メンテナンスの株価水準は割安ではないが、将来利益を勘案すると魅力的

肝心の共立メンテナンスの株価水準について確認していきたいと思います。

チャートでみる共立メンテナンスの株価-TOPIXを圧倒する成績-

まずは共立メンテナンスの値動きを日経冷え金として見て行きたいのですが、過去10年、過去5年ともTOPIXを圧倒しています。

先ほど利益の欄でみてきたように利益の伸びが8年間で3.5倍であるのに対して、株価は10年で約8倍になっているため割安水準であるとは考えにくそうです。

共立メンテナンスのPERは現時点の利益水準では割安ではないことを示している

株価というのはEPS(1株あたり利益) × PERであらわれますが利益の上昇に対して株価の上昇が勢い良く増加しているということもあり、現在のPERは20倍となっております。

20倍は割安な水準であるとはいえませんが、利益が順調に伸びている成長企業においては割高な水準ということも言えません。

現在の株価で据え置きの場合、来年利益が倍増した場合はPERは20倍➗2=10倍となります。

利益が成長している企業においては現時点のPERのみで割安か割高かは判断できません。

良い例がウォーレン・バフェットがコカ・コーラを購入した時、コカ・コーラはPERが20倍を超えており決して割安な水準ではありませんでした。

しかし、バフェットは同社の将来利益が爆発的に増加することを確信して大量にコカ・コーラ株を購入し大きな利益を獲得しました。

ひふみ投信の運用方針も将来の利益水準からみて割安と判断できる銘柄に投資を行う方針と打ち出しています。

今後利益が着実に増加する同社の株価は将来の利益を考えると現在は割安であると購入していると考えられます。

現在の利益水準から考えるとROEは12%と日経平均の10%を上回っております。

利益も安定して上昇していることからも今後に期待が持てる銘柄ですね。

まとめ

共立メンテナンスは寮事業とホテル事業を中心に安定した積み上げ型のストック型ビジネスを構築しており、利益は右肩あがりとなっており今後の利益見通しも良好となっています。

株価水準は現時点のみで判断すると割安とはいえないが、将来の利益の積み上げを考えると魅力的な水準となっています。

株価の分析についてはマネックス証券の『銘柄スカウター』が非常に使い勝手がよいので是非使ってみるとよいでしょう。

▶︎ 【個人投資家必見】マネックス証券の『銘柄スカウター』が無料なのに個別日本株分析に非常に有用なので紹介する

以上、【共立メンテナンス】2018年11月末ひふみ投信組入比率最上位で評判の銘柄を徹底評価!株価は割安なるも着実な利益積上により将来期待できるストック型。…の話題でした。

コメントを残す