投資信託は、年々取扱数が増えて大手証券会社である楽天証券やSBI証券で取引できる投資信託は2700本近くにのぼります。

今回は常に人気ランキングで上位を独占している、ひふみ投信が証券会社で購入できるよう組成してある『ひふみプラス』。

そして、バンガード社の看板商品VTIを日本円建で更に配当金再投資を行えるように楽天が組成している『楽天・全米株式インデックス・ファンド』(楽天VTI)。

この両者の比較を通して、どちらが、一番儲かる可能性が高い投資信託なのかという点を紐解いていきたいと思います。

目次

Contents

共通点:つみたてNISAの対象商品に選出(金融庁お墨付き)

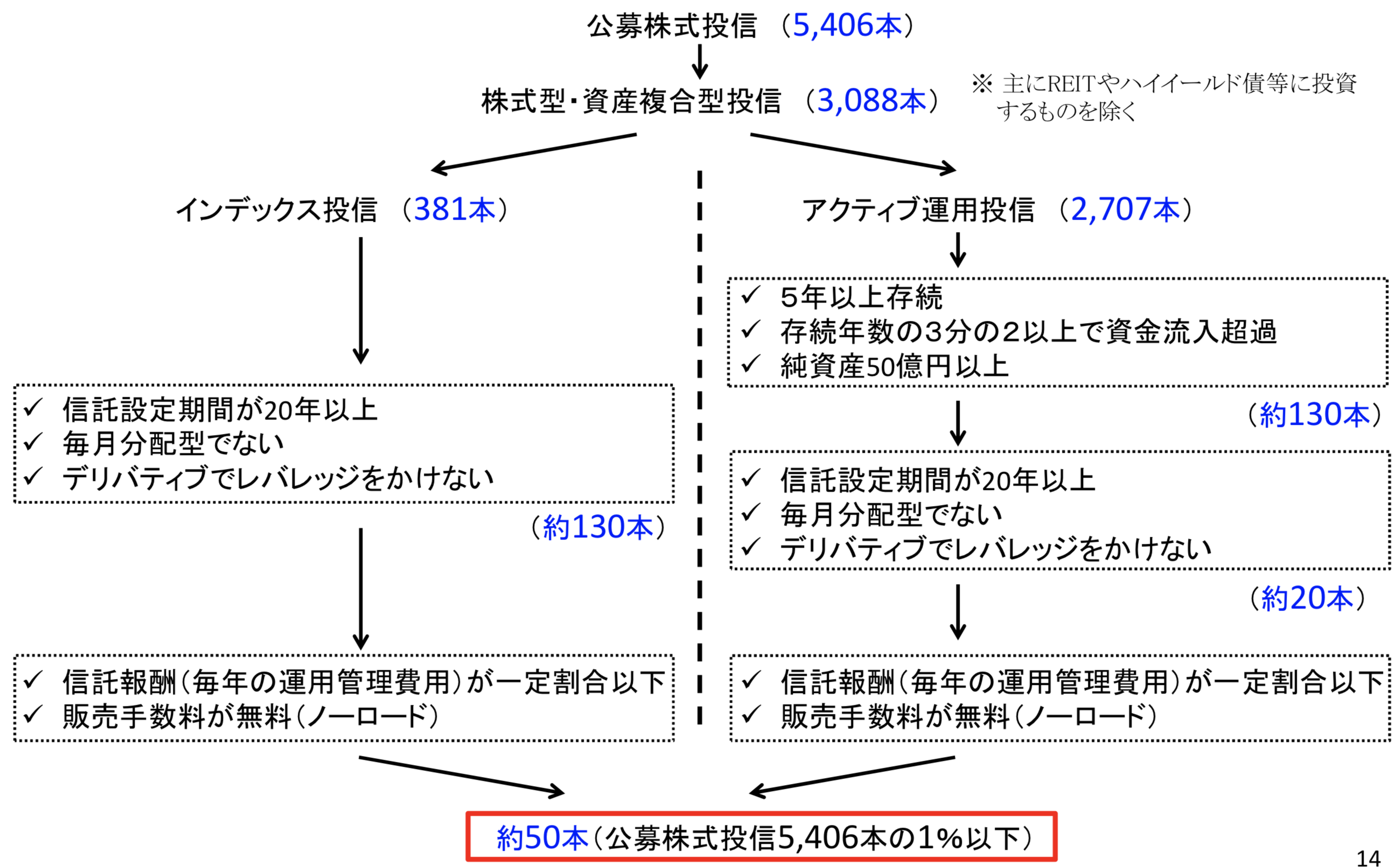

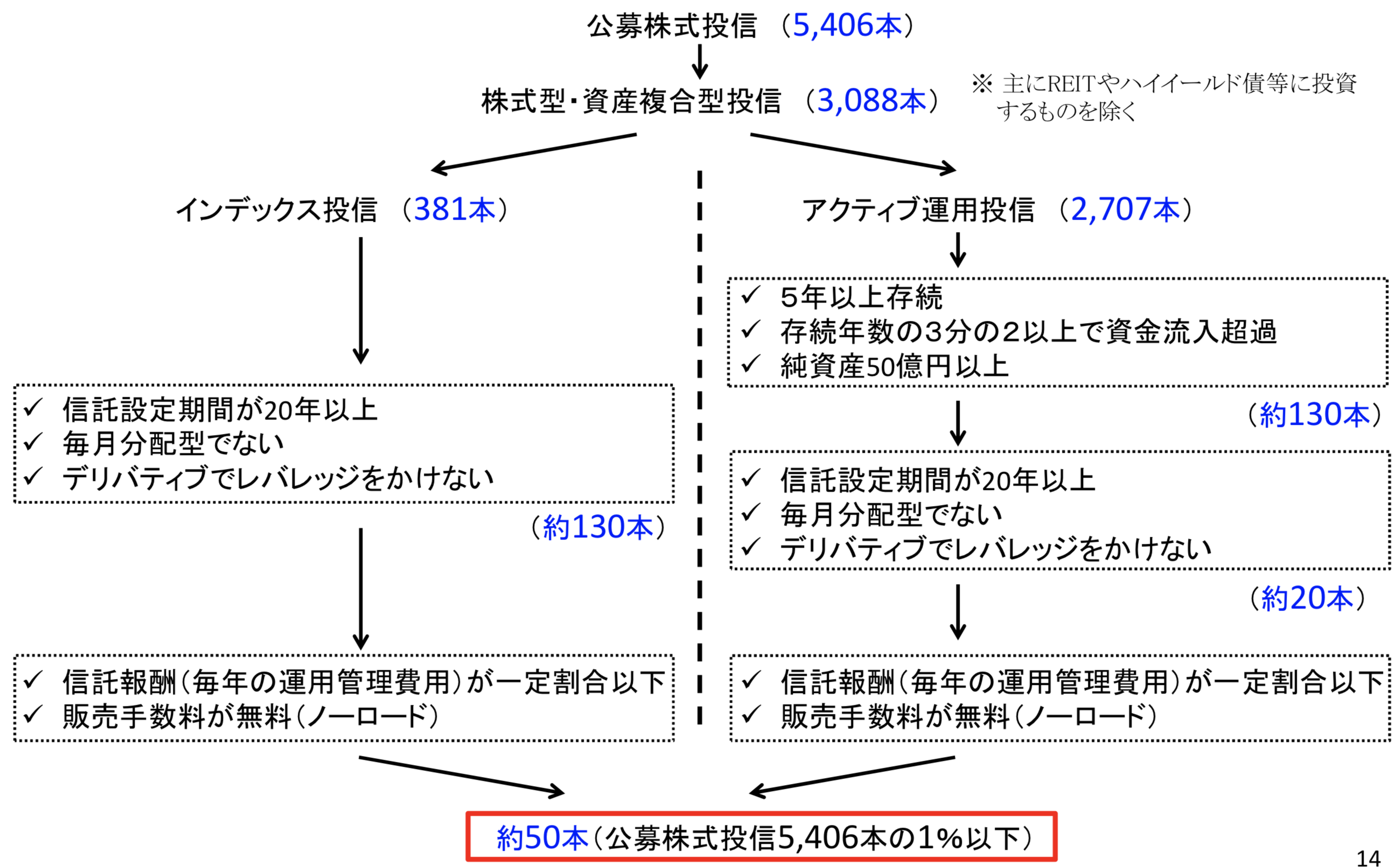

つみたてNISAは、2018年からできた制度で年間40万円の非課税投資枠を20年間にわたって付与する制度です。

つみたてNISAは金融庁が厳選した長期投資に適した160本程度の投資信託又はETFしか購入することができません。

①:インデックス型投資信託142本

②:アクティブ運用型投資信託17本

③:ETF3本

(引用:つみたてNISA運用指定商品一覧)

以下はつみたてNISAが発足した当時の金融庁によって策定された選定基準です。

厳しい基準を乗り越えていることがわかると思います。

(引用:金融庁)

つみたてNISAは長期的な資産形成ん適した投資信託を選定していますが、結局短期的な利益を狙うと博打的な要素が大きくなってしまいます。

特にレバレッジ型の投資信託は大きく損をしてしまう可能性が高いので、余程相場観に自信がある場合以外は避けましょう。

相場があまり動かないもみ合い相場であってもレバレッジ投資信託では損失が発生する仕組みとなってしまいます。

(目次に戻る)

相違点①:投資対象米国株か日本株か – 成長性の高い米国に軍配-

投資対象が楽天VTIは米国株式市場全体に対して、ひふみプラスは日本株式市場全体となっています。

まず成長性については圧倒的に米国に軍配があります。

| 米国 | 日本 | |

| 成長率 | 2%-3% | 0%-1% |

| 人口 | 増加 (〜2100) | 減少加速 |

| インフレ率 | 2%近辺 | 1%未満 |

| ROE平均 | 12% | 8% |

| ROA平均 | 3.5% | 2% |

ご存知の通り日本は少子高齢化の影響で人口が減少し2053年には1億人を割り込むと見られています。

一方米国は移民が流入し続けることにより人口は増加を続け、現在の3.2億人が2100年には4.5億人にまで増加することが予想されています。

次にインフレ率ですが、日本はデフレから抜け出したとはいえ、殆ど0%にしかすぎません。

米国は2%程度のインフレとなっています。

2%程度のインフレとは、給料の上昇と人口の増加に伴って国内の需要が増加し健全に成長をしていることを表している指標になるのです。

ゆえに各中央銀行がインフレ率2%を金融政策のターゲットとしているのです。

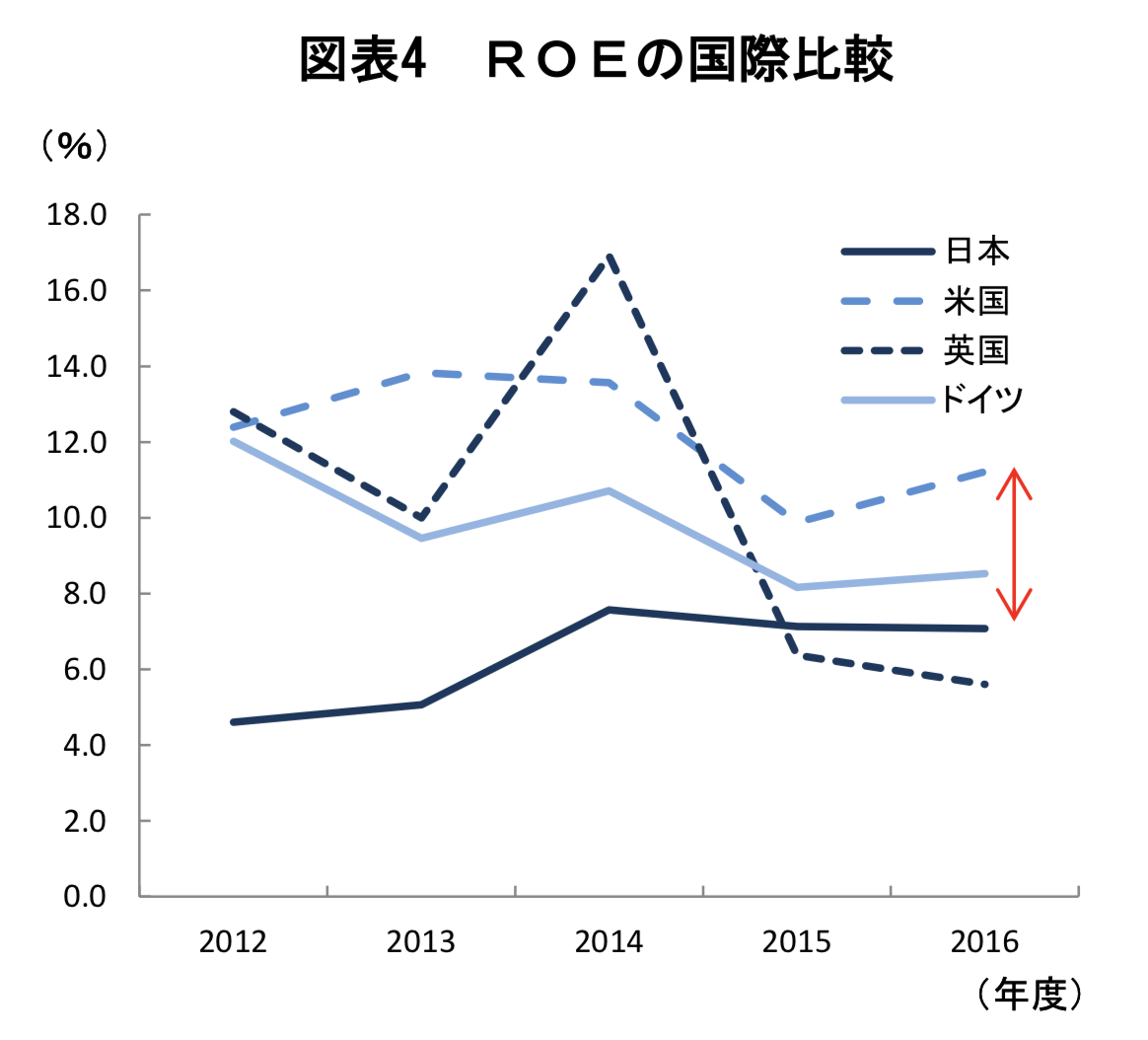

また国家全体の動向に加えて企業がいかに効率的に利益を上げられているかを測る指標であるROEで比較しても、米国は日本よりもはるかに超越した数値を示しています。

12%と8%では株主資本(株主が投資した資本)を100億円とすると10年間で以下のような差が発生します。

| 米国12% | 日本8% | 日米差 (米国-日本) | |

| 0年目 | 100 | 100 | 0 |

| 1年目 | 112 | 108 | 4 |

| 2年目 | 125 | 117 | 9 |

| 3年目 | 140 | 126 | 15 |

| 4年目 | 157 | 136 | 21 |

| 5年目 | 176 | 147 | 29 |

| 6年目 | 197 | 159 | 39 |

| 7年目 | 221 | 171 | 50 |

| 8年目 | 248 | 185 | 63 |

| 9年目 | 277 | 200 | 77 |

| 10年目 | 311 | 216 | 95 |

10年後には株主資本は米国は日本1.5倍になる計算となります。

一方、米国株式市場全体のPERは16倍程度です。

日本の代表的な指数であるTOPIXは11倍程度と割安度については日本に軍配があります。

しかしPERは今後の期待値を込めた投資家の評価という側面もあります。

今後の成長性が期待できる米国株式市場の方が評価が高いには至極当然のことであるといえるでしょう。

(目次に戻る)

相違点②:インデックス型(=パッシブ型)投資かアクティブ型投資か

また楽天VTIはインデックス型でひふみプラスはアクティブ型という大きな違いがあります。

- インデックス型はアクティブ型に対して低い手数料で良好な成績

- 楽天VTIは米国株式インデックス型でひふみプラスは日本株アクティブ型

- ひふみプラスの成績は近年TOPIXと連動してほぼインデックス型

- 両方をインデックス型と捉えると手数料の安さと米国株の魅力で楽天VTIに軍配

インデックス型投資信託とアクティブ型投資信託の違い

インデックス型とは、日本でいえば日経平均・TOPIX、米国でいえばS&P500やダウ平均などの指数に連動する成果を目指す投資信託です。

アクティブ型の投資信託とは、インデックスに対してプラスのリターンをあげることを目標とした投資信託です。

両者ともに購入手数料は無料です。

信託手数料は楽天VTIが0.1696%の一方、ひふみ投信は1.0584%となっております。

楽天VTIは米国株全体のインデックス型投信

楽天VTIは超小型〜超大型株まで、なんと4000株の時価総額加重平均指数である「CRSP USトータル・マーケット・インデックス」に連動する成果を目標に運用された時価総額加重平均型のインデックス型です。

日本でいうとTOPIXが東証一部の時価総額加重平均なのですが、例えば時価総額が企業A〜Cで以下のようであるとすると

企業A:時価総額600億円

企業B:時価総額400億円

企業C:時価総額200億円

A:B:Cを6:4:2の割合で組み合わせて指数を形成します。

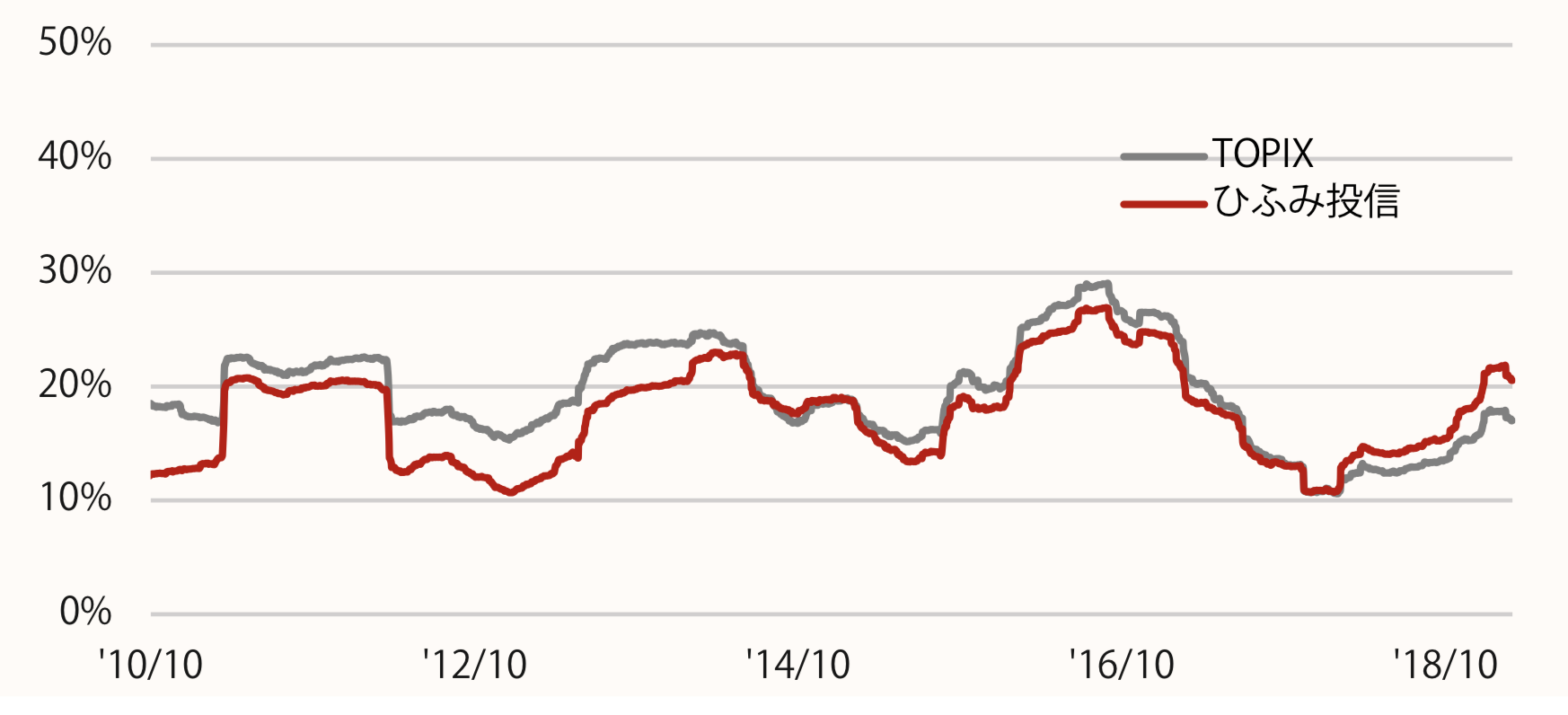

ひふみ投信はアクティブ型だがTOPIXとほぼ同様の値動き

一方、ひふみ投信はTOPIXに対してプラスのリターンをあげることを目的としているアクティブ型の投資信託じゃ。

人気になりすぎたがゆえに、「レオスキャピタルは本来の持ち味である小型株運用が行えなくなってきている」という自己矛盾を孕んでしまいました。

結果、大型株中心の投資スタイルとなり、アクティブ型投信でありながらも、日本株パッシブ型の投資信託と大差のない結果となってしまっているのです。

(目次に戻る)

まとめ

どちらも『つみたてNISA』の対象銘柄に選ばれており長期投資に適した常に人気上位の投資信託ですが、以下の点で楽天VTIの方が魅力があるといえます。

- 今後も長期的に安定した成長が見込まれる米国市場に投資

- 手数料が低いパッシブ型の投資信託であること

- ひふみ投資はアクティブ型であるが結果的に近年はTOPIXと同等の成績

特に楽天VTIは現在資金がない方でも積立投資によって数千万もの大きな資産を構築することができます。

楽天証券の楽天カードクレジット引落で投信積立を行えば、なんと1%のポイント還元という信託手数料0.1696%を大きく上回るポイント還元をうけ、更に得られたポイントを用いて楽天VTIを追加購入することで最も効率よく資産を形成することができます。

長期的に最も儲かる可能性が高い楽天VTIを用いてあなたも資産運用デビューをしてみてはいかがでしょうか。

以上、『一番儲かる』『今買うべき』投資信託とは?人気の二大投信の比較を通して考察する。…でした!