日本は平成バブルの崩壊とともにデフレ経済に苦しんできました。

モノの価格が上昇しない

↓

企業収益が増加しない

↓

賃金が上がらない

↓

購買力が上がらない・度重なる増税で実質所得減少

↓

経済低迷

↓

値下げ合戦

↓

モノの価格が上昇しない

…という負のスパイラルが継続して発生してきました。

人口増加

↓

需要増加

↓

企業収益増加

↓

給与増加

↓

需要増加

↓

適度なインフレでモノの価格上昇

↓

企業収益増加

…という正のスパイラルとなります。

しかし、平成の30年間、日本はデフレに苦しんだことにより、人々の中にもデフレマインドがしっかりと定着してしまっています。

しかし、日本では成長を伴った適度なインフレではなく、財政不安を起点としてある程度強烈な円安を伴ったインフレが発生する可能性があります。

このコンテンツでは、インフレが進んでしまった際に起こってしまう「ハイパーインフレ」について、世界各国で起きた事例を見ていきます。

その後、日本の財政状況の現状を鑑みた上で、日本でハイパーインフレが起こる可能性や対策について、見ていきます。

目次

Contents

インフレのメリット・デメリット

インフレとは、ひとことでいうと、「お金の価値が下がり、モノの価格が上がる事」です。

これまではリンゴ1つを100円で買えていたのが、今日は150円する。

このように、1つのモノを買うのに必要なお金が多くなる現象の事を、インフレといいます。

インフレのメリット

インフレになると、お金の価値が下がる=円安になる傾向があります。

円安になると、海外の人にとって、日本製品が安く買えるので、日本製品が売れやすくなり、輸出企業が儲かるようになります。

日本ではトヨタ自動車などをはじめ、輸出企業が日本経済を牽引しているため、日本経済全体にとっては恩恵が大きいのです。

また、円安になると、安く旅行できたり買い物できたりするので、海外から日本への旅行客が増えます。

中国人の方の爆買いが一時期話題になりましたが、これは円安が進んだ結果、安く旅行に来られるようになったからです。

輸出企業だけでなく、日本国内においてもお金を落としてくれる人が増えるのが、インフレのメリットです。

インフレのデメリット

一方のデメリットは、日々の生活負担が大きくなる点です。

日本では多くのモノを輸入しているため、円安が進むと、1つのモノを買うのにより多くのお金が必要になります。

給料が上がらない中でインフレが進むと、生活負担が大きくなります。

また、インフレが行き過ぎてしまうと、「ハイパーインフレ」と呼ばれる状態になってしまう恐れがあります。

(目次に戻る)

ハイパーインフレの定義と事例

次に、ハイパーインフレの定義や、世界各国および過去の日本において起こったハイパーインフレについて見ていきましょう。

ハイパーインフレの定義

ハイパーインフレの定義は、下記の通りです。

経済学者Phillip Caganによれば『インフレ率が毎月50%を超えること』

国際会計基準によれば『3年間で累積100%以上の物価上昇』

Caganの定義は現在の日本では現実的ではないですが、国際会計基準の3年間で累積100%の基準は満たし得ます。

これから海外のハイパーインフレの事例を紹介していきます。

ハイパーインフレが発生してしまうと、国家機能や国民の生活が壊滅する程の、大きな影響があります。

ハイパーインフレの事例~ベネズエラ~

ベネズエラはハイパーインフレに陥り、2018年8月に、デノミ政策(通貨切り下げ)が断行され、日本円で10万円が一夜にして1円になってしまう事態が発生しました。

当時のベネズエラは、それくらい異常な状況だったのです。

前年比で、物価が100万パーセント上昇し、物価の貨幣価値が暴落しました。

ハイパーインフレに陥ってしまった原因は、以下の3つです。

- 主力産業である「石油業」が、石油価格の下落で儲からなくなった(経済成長できなかった)

- 最低賃金の引き上げや、補助金の交付などを、財政的根拠がいまま乱発した事(→それによる財政破綻を懸念)

- 上記の状況から、外資系企業の撤退をはじめとした、外国資本の逃避による通貨安・インフレ

経済成長ができなくなってしまうと、健全な財政基盤の構築が難しくなります。

それにより、投資家などから見放され、その国の通貨は売られ、通貨安になり、インフレがはじまっていきます。

ハイパーインフレになったベネズエラの状況は、控えめにいっても「地獄」のような状況といえます。

経済が破綻し、まともな企業活動ができていない状態となり、物資が欲しくても物資がない。

特に、食物が不足しており、ゴミ箱からあさるのは当たり前の光景だったようです。

この状況なので、病院や警察などの公共機関もまともに機能できず、物資を持つ者が、持っていない人から襲われて強奪されてしまう。

ハイパーインフレによって人々の生活が壊されてしまい、最悪の治安の中、命の危険を感じながら生きていかなくてはならないのです。

ハイパーインフレの事例~ジンバブエ~

アフリカ南部に位置するジンバブエも、2019年に深刻なハイパーインフレに陥っています。

2019年6月には前年比176%の物価上昇、7月以降も更に悪化の一途を辿り、8月にはなんと前年比559%ものインフレに見舞われました。

ハイパーインフレの影響で、同国のジンバブエ・ドルは暴落しました。

生活必需品の多くを輸入に頼っているジンバブエにとって、通貨の暴落は死活問題。

通貨安により輸入ができなくなるため、多くの店の棚ががら空きになり、電気も夜の数時間だけ、水道水は週に1度数時間流れるだけ、農作物の種も輸入できなくなり、深刻な飢餓が発生しました。

また、ジンバブエは、約10年前の2008年にもハイパーインフレを経験しています。

当時のムガド政権下において、巨額の財政赤字を中央銀行が融資して補てんする、という事態が起きました。

ジンバブエ・ドルに対する信頼度は壊滅的に失墜し、結果ハイパーインフレに陥る結果になってしまったのです。

ハイパーインフレの事例~ドイツ~

今は経済大国であるドイツも、過去にはハイパーインフレに苦しめられました。

第一次世界大戦に敗戦したドイツは、ベルサイユ講和条約により、1320億マルクの賠償金支払いを課せられたのです。

これは当時のドイツで、国家予算の約20倍もの数値でした。(国家予算が68億マルク)

賠償金を支払うに当たって、圧倒的に財源が不足していたドイツは、中央銀行が大量の紙幣を発行する事で対応する、という判断を下しました。

これにより、マルクに対する信用は一気に失墜し、ハイパーインフレの引き金を引く事になってしまったのです。

具体的には、第一次世界大戦前と比較して、市場への資金供給量は2,000倍に増加し、一般物価水準は25,000倍を超えてしまいました。

パン1つを買うのに、1兆マルクが必要になるほどの状況で、100兆マルク紙幣というものも発行されていたようです。

ハイパーインフレの事例~ロシア~

ドイツと同じく、旧ソ連も、1917年に開戦した第一次世界大戦を背景に、ハイパーインフレを経験しています。

当時、国内外の債券などを通して、借金をする形で戦費を調達していました。

新ソビエト政権が発行した債券の債務放棄を宣言。

国立銀行券の増発により戦費を調達したため、1917年から24年までの間で、物価が171倍にまで上昇しました。

また、時が経過して1998年にも、ロシアの財政破綻によるハイパーインフレが発生しています。

当時、ロシアは天然資源輸出に依存していました。

世界経済の不景気とデフレの進行により資源価格が下落を続け、ロシア全体が全く儲からない状況になりロシア政府の財政が悪化してしまったのです。

対外債務の比率が大きかったロシアは、その後対外への支払いが困難となってしまい、90日間の対外債務支払いが停止になりました。

事実上のデフォルト(債務不履行)の発生です。

その影響で、ロシア・ルーブルの下落、それと同時にハイパーインフレが発生しました。

ハイパーインフレの事例~ブラジル~

1986年から1994年にかけて、物価が2兆7,500億倍に上昇するハイパーインフレが発生しました。

当時の通貨である「クルゼイロ」を、1ドル=1レアルの管理相場制に切り替える「レアルプラン」により、ハイパーインフレを終息させました。

それ以降は、ブラジルでは大きなインフレは起こっていないものの、この経験が「トラウマ」となっているようで、経済成長政策よりも何よりも、「インフレ対策」を最重要視するようになりました。

日本でも、過去にハイパーインフレが発生しました。

日本でも、第二次世界大戦の敗戦直後にハイパーインフレに見舞われています。

1945年から1949年にかけて、物価が約70倍にまで上昇していました。

当時の日本では、第二次世界大戦の勝利に向けて、国家財政の約9倍に達するまで借金をして、戦費を賄っていました。

国債の資金の出していたのは、国民です。

統制経済と国債の個人購入により多額の借入金を調達していた当時の日本政府のもとに、敗戦後このツケが回ってきたのです。

敗戦直後の日本に、企業活動を行う余裕などなく、物資の供給に対する通貨量が過剰になってしまったため、物価が上昇を続けていました。

戦費を賄い、軍人への退職金を用意するために、多額のお金が必要となり、政府はその資金を日銀引き受けにより調達していたのです。

お金が余る一方で、敗戦により生産能力が壊滅的に失われた日本では、物資の供給ができず、結果インフレが加速度的に続きました。

最終的には、アメリカから、ドッジ=ラインと呼ばれる経済政策を命じられることになりました。

新規国債の発行禁止や超緊縮財政政策が行われるようになり、このハイパーインフレは解消されました。

(目次に戻る)

日本政府の現在の非常にまずい財政状況を反論とともに説明

上記で、海外でのハイパーインフレの事例を見てきました。

これからの日本はどうなのか?

ハイパーインフレが起こる可能性が高まっている、といえます。

それでは、現在の日本の財政状況について見ていきましょう。

現在の日本政府の財政状態

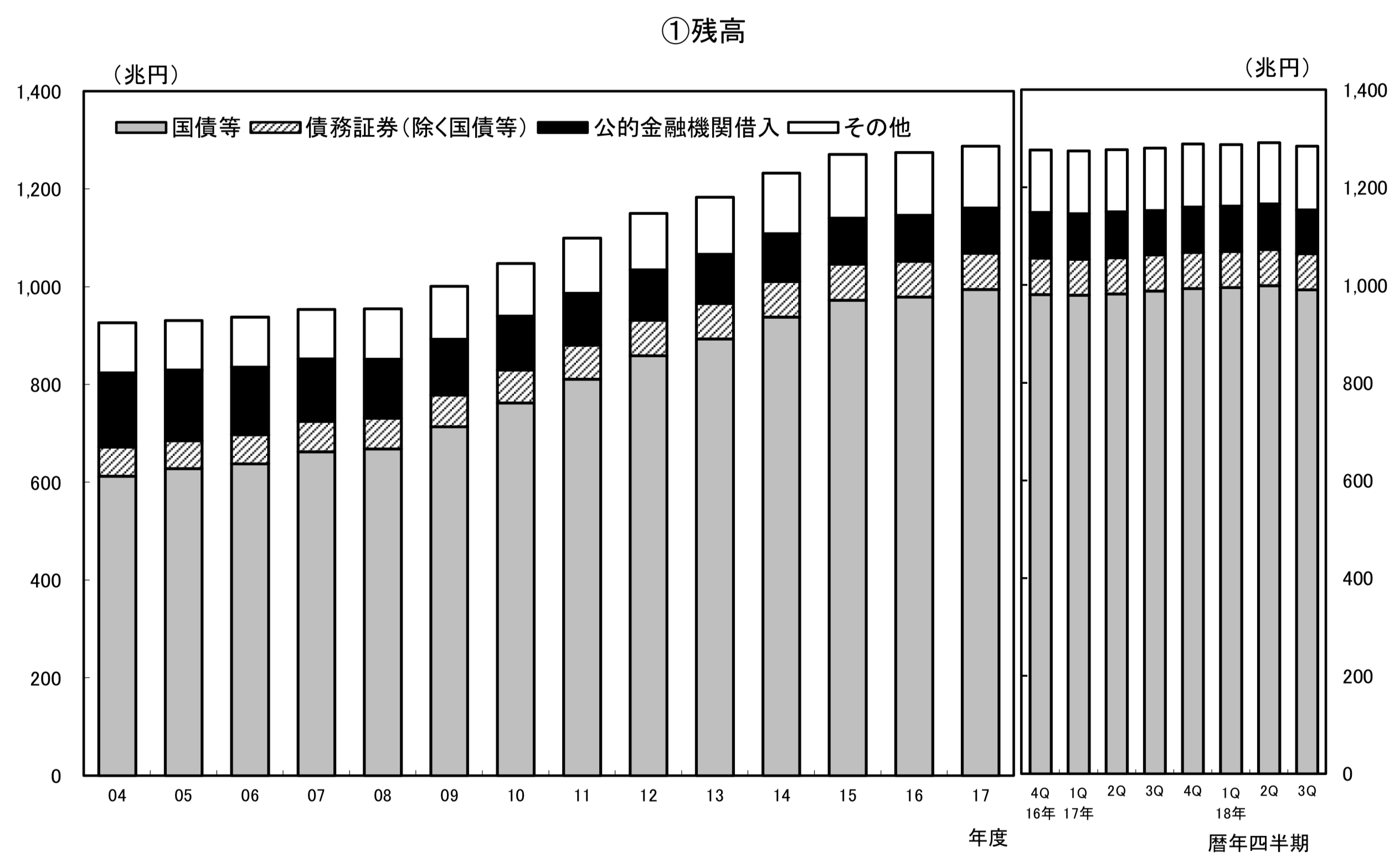

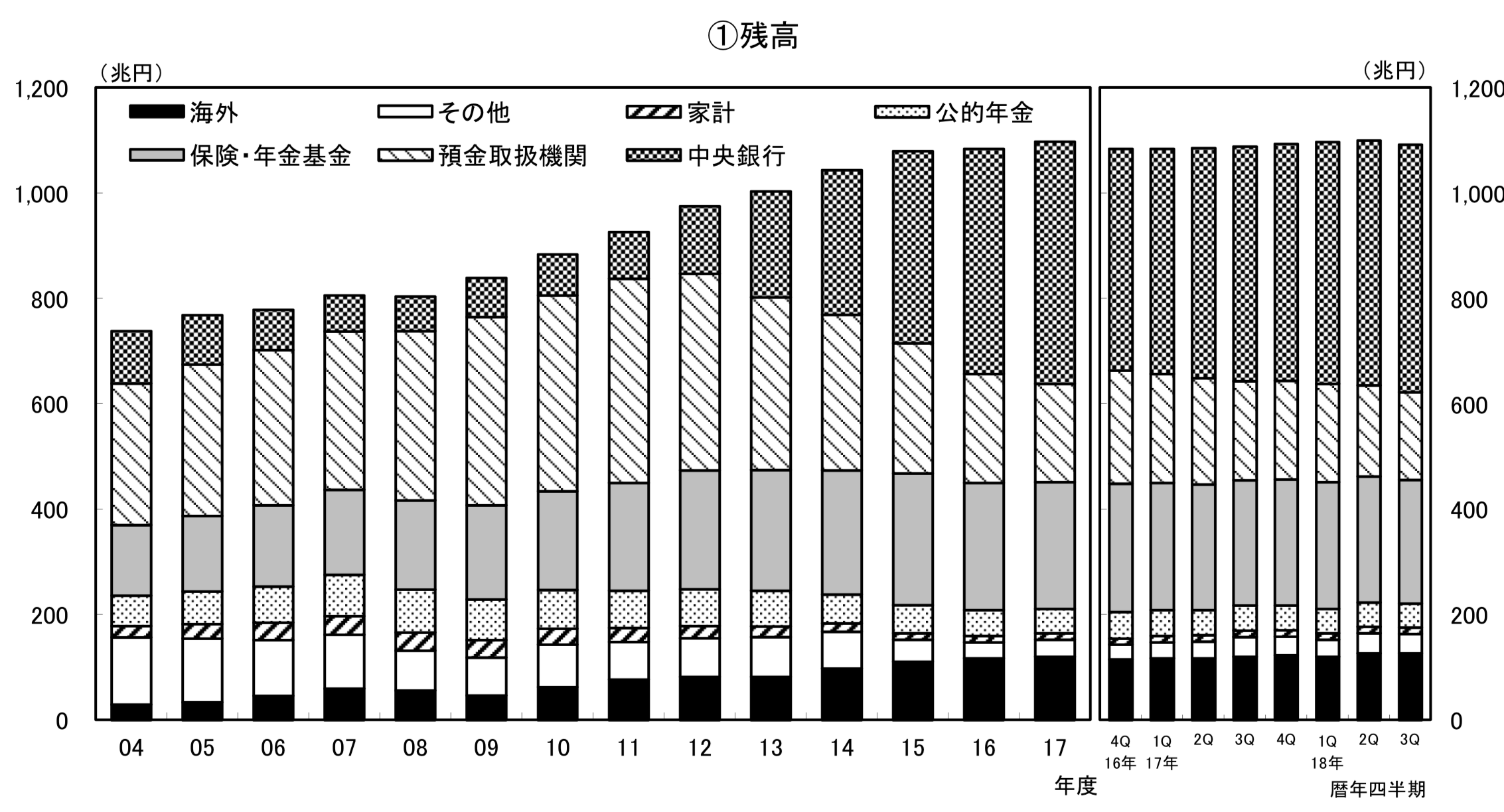

日銀の『資金循環統計』によると政府の借金は以下のように年々増加していっています。

GDPの2倍ということは給料が500万円に対して借金が1000万円以上あるという状況ですね。

今後少子高齢化で社会保障費が増大して税収が減少することを考えると深刻な状況であることがわかると思います。

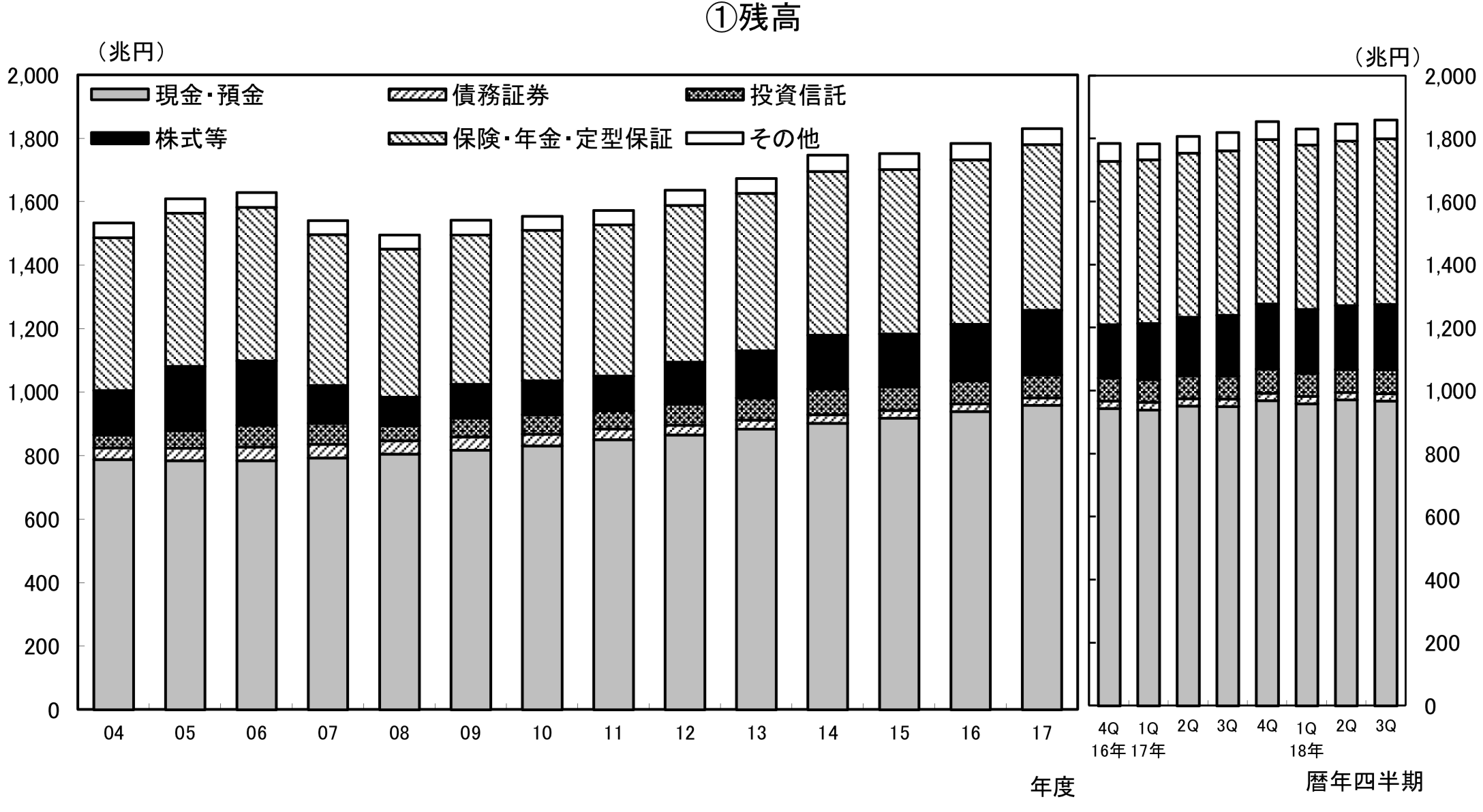

日本の家計資産で賄われている政府の借金

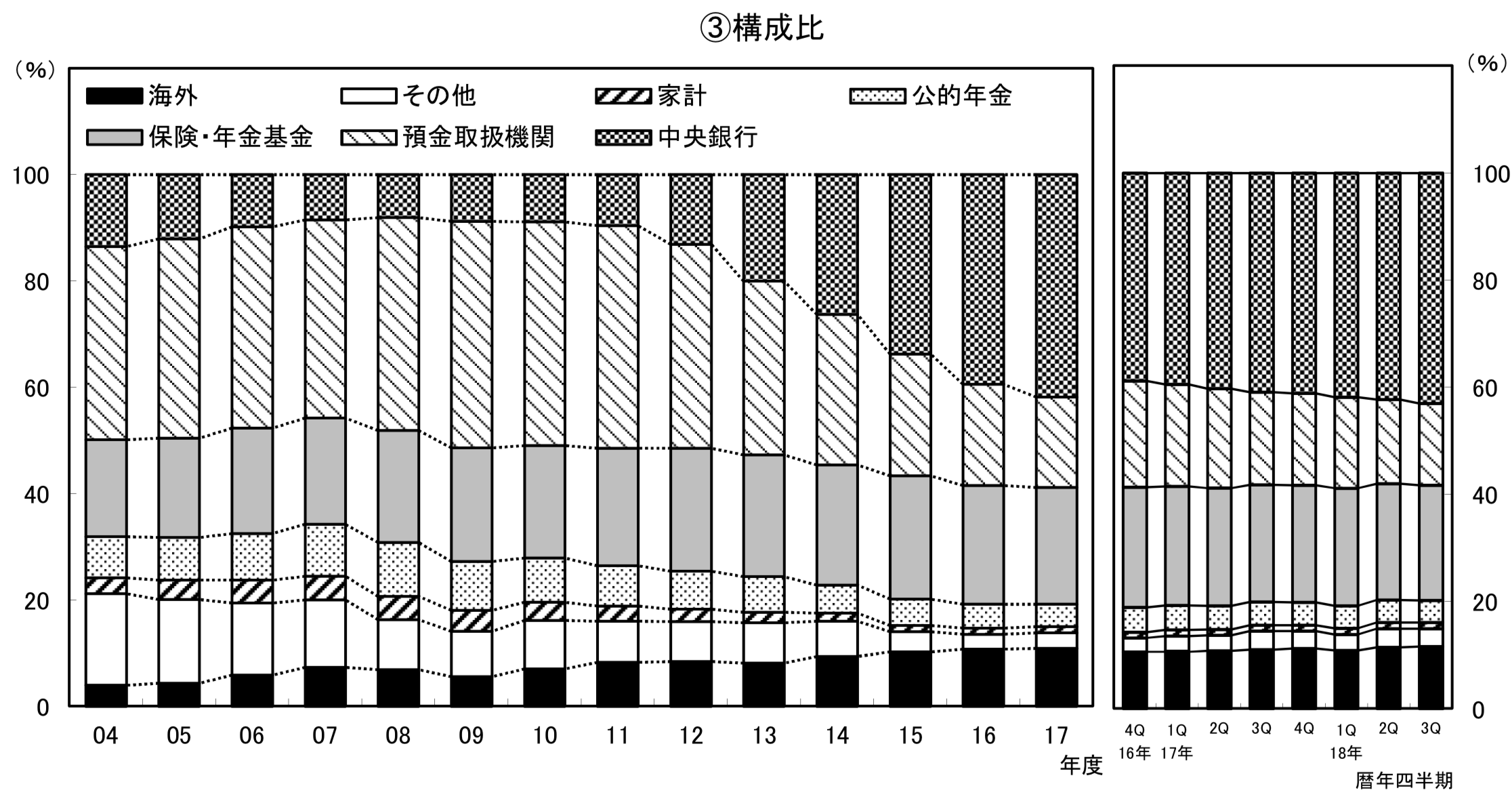

通常ここまでの債務比率だと通貨安を伴ったインフレが発生するのですが、現状日本政府の債務は日本銀行や市中の預金銀行によって賄われています。

日本の銀行と保険・年金基金によって購入されているということは原資は我々日本国民の預金つまり金融資産で購入しているということになります。

ここで債券の基礎知識ですが、債券は安全なものであればリスクが低いので金利が低いのですが、危険なものであればリスクが高いので金利が高騰します。

金利が高騰すると利払費で国家の歳出が更に増大して借金返済が完全に不可能になります。

すると日本国政府の信用により価値を持っている通貨日本円の価値が暴落して強烈な円安を伴い、輸入物価の高騰等を要因に国内でインフレが発生していくのです。

では、いつまで日本国民の金融資産で政府の借金を賄うことができるのかという点が重要になってきます。

日本の家計資産に政府債務が追いつくXデー

日本の家計資産は現状1800兆円近辺で停滞しております。

整理すると現在の政府債務は1300兆円で家計資産は1800兆円と約500兆円のマージンがあることになります。

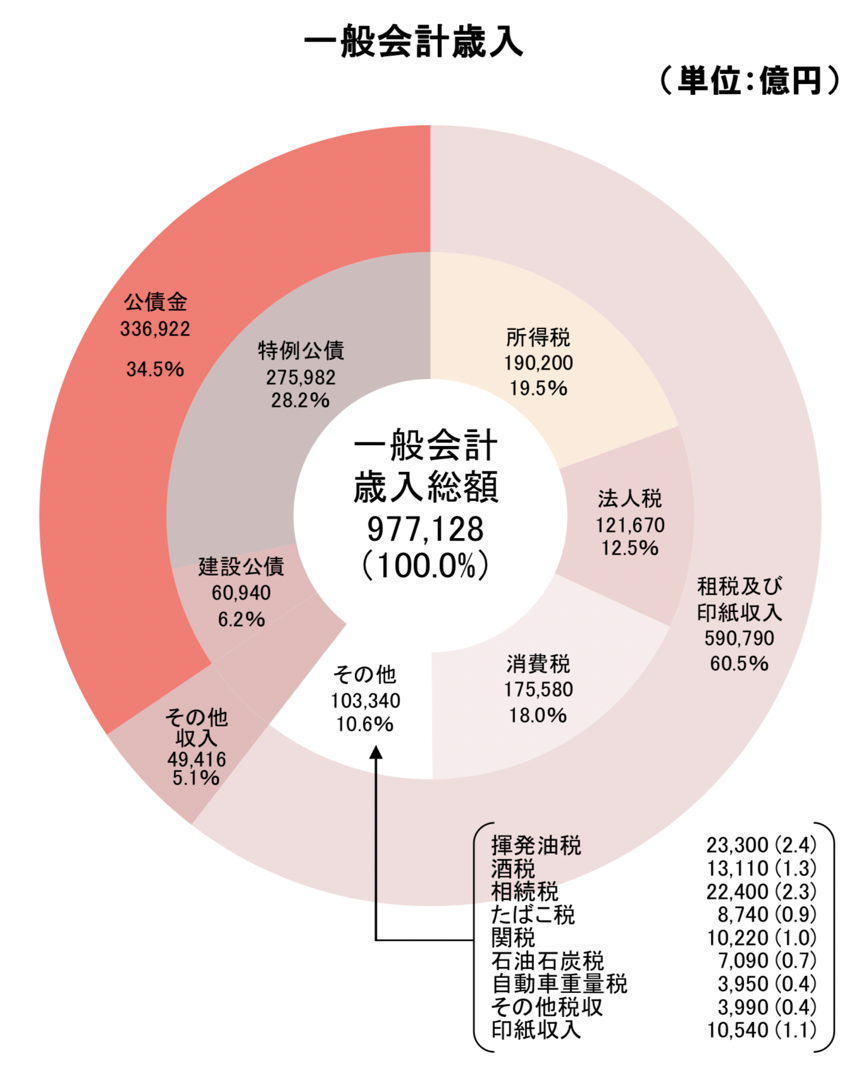

では年間どれほど借金が増加していくかというと、最新の財務省による歳入に占める国債の金額・比率は以下のように34兆円で歳入の34.5%を占めることがわかります。

(引用:財務省『一般会計歳入・歳出』)

(引用:財務省『一般会計歳入・歳出』)

34兆円というペースで増加した場合に僅か16年以内で家計資産を上回りますし、今後歳出は増加の一途を辿ることが確実なので早ければ10年程で外国からの資金に頼らざるを得ない状況に陥ってしまいます。

外国人が日本国債を購入すると、リスクに見合った金利を要求するようになります。

金利は上昇していき更に債務が雪だるま式に増加し政府の信用が失墜していきます。

以下プリンストン大学の清滝教授も同様の点を指摘しておりますので参考にして見てください。

その他の経路でインフレが発生することも。ヘリコプターマネーの足音

日本国内の家計資産で賄えなくなった時に外国人投資家に頼らざるを得なくなり、国債金利が急騰するという経路のほかに金融政策の面からインフレが発生することもあります。

ヘリコプターマネーです。

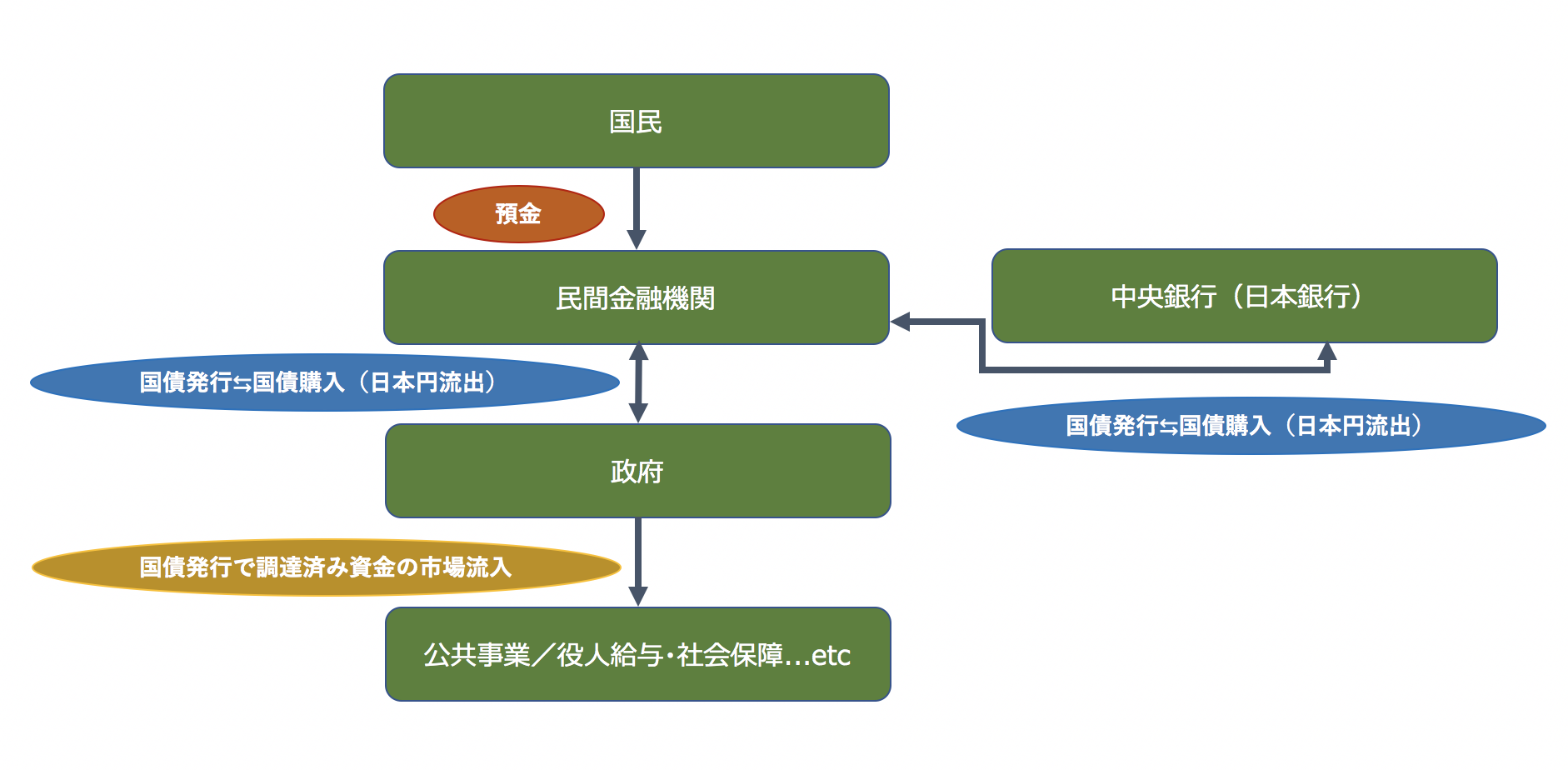

現在、日本銀行が行っている金融緩和では政府が発行した国債を一旦民間金融機関が購入した上で中央銀行である日銀が買い取っています。

中央銀行から日本円を受け取った民間金融機関が貸し出しや投資を通して市中に日本円を放出しなければ、日本国内に流通する日本円は増加しません。

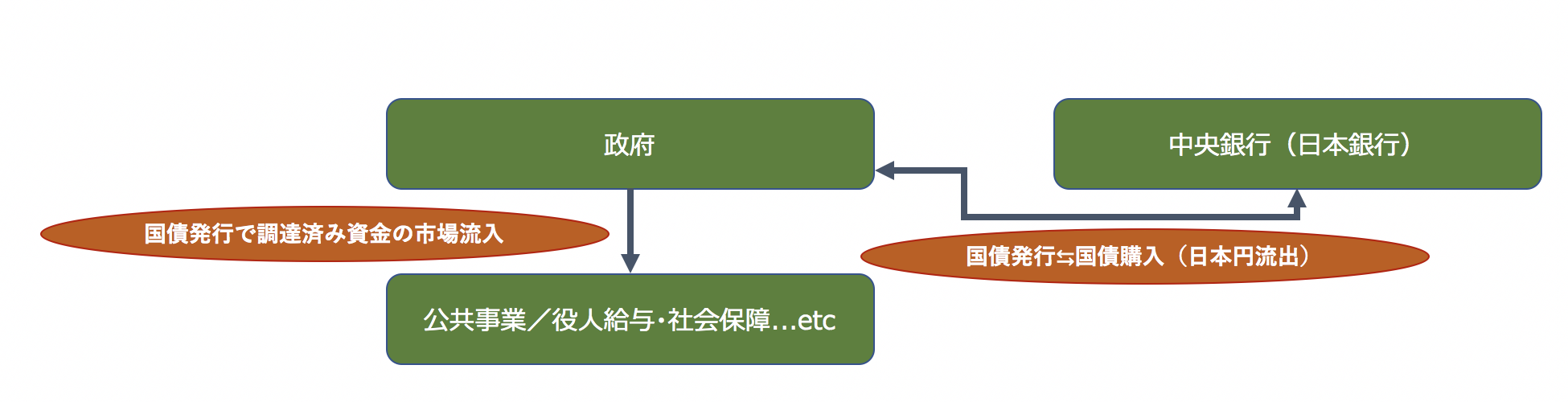

しかし政府が発行した国債を直接日銀が引き受けることをヘリコプターマネーではどうでしょう。

日銀から日本円を受け取った政府が、直接日本円を使用するので、直接日本国内に日本円が流出します。

日本円の国内流通量が上昇すれば日本円の価値が暴落して、結果的に日本円の価値がモノに対して下落するのでインフレが発生することになります。

ではいつヘリコプターマネーに踏み切る可能性があるかということですが、現在日銀は市中銀行から国債を買い取っており両者の比率は大きく変わってきています。

黒田総裁の金融緩和から日銀が急速に買い進めた結果、残り預金金融機関が保有する国債は200兆円をきってきており、現在のペースでは後2年-3年で日銀が購入できる国債が枯渇します。

一方、目標とするインフレは一向に発生しないので日銀は手を緩めることができず、禁断の果実であるヘリコプターマネーに手をつけることが現実味を帯びてきています。

政府が直接日銀に国債を引き受けさせだしたら、赤信号点灯ということになります。

海外のハイパーインフレから、日本人が学ぶこと

海外のハイパーインフレの事例を先述しましたが、ハイパーインフレの大打撃を回避し、逆に資産を形成する人もいました。

ロシアの通貨危機の際、事実上ロシア国債は紙切れ同然になり、ロシア国内では預金封鎖もされました。

しかし、ごく一部の賢い投資家は、「ロシアはもう危ない」と見切り、アメリカの銀行に口座を開設し、保有資産をほとんどアメリカドル建て資産に変えました。

そして、ハイパーインフレのほとぼりが冷め始めたころに、ルーブルに戻し、多額の利益を得て、資産数十億ドル以上を形成する人もいたのです。

この方はルーブルに戻した後、ただ同然で売られているロシアの不動産を買い占め、更に資産を形成しました。

これをそのままマネしましょうとはいいませんが、「いざというときのために対外資産を保有して備える」という事は、教訓になります。

(目次に戻る)

ハイパーインフレの対策 -米国株インデックスを楽天証券で積立投資-

上記を踏まえて、じゃあ私たちはどうやってハイパーインフレの対策を打つか?

「外貨建資産を持ちなさい!」というのが、結論です。

円とドルの関係で行くと、ハイパーインフレが起こると円売りドル買いが進行するため、ドル建て資産を持っている事が何よりの避難策になります。

米ドルをはじめとした外貨を保有することも十分な対策になるのですが、ただ外貨を保有するだけでは勿体ありません。

せっかく外貨を保有するのであれば、資本主義の歴史上最も上昇することが歴史的に証明されている株式市場に投資を行うことがおすすめです。

インデックス投資は個別株ではなく米国株全体に投資を行う投資法で、以下の通り歴史的に安定した利回りを出している投資法です。

- 過去20年間:年率7.5%

- 過去50年間:年率10%

- 過去200年間:年率8.1%

米国株全体に投資できる投資信託として『楽天全米株式インデックスファンド』(以下:楽天VTI)は非常におすすめできます。

バンガード社の旗艦ETFであるVTIを円建で投資できるように楽天証券が組成したファンドです。

つまり、例えば基準価格が100USDのままで普遍だとしても1ドルが100円から200円に大幅に円安になった場合は、円建の基準価格は10,000円→20,000円に上昇するのです。

さらに楽天VTIは楽天証券で楽天カードクレジット積立を行うと、なんと月額5万円年額60万円まで購入額の1%のポイント還元を受けることができるのが最大の魅力です。

手数料はたったの0.1696%なので1%のポイント還元を受けると、実質手数料はマイナス08304%ということになります。

楽天VTIを楽天証券の楽天カードクレジット決済で積立投資を行い、ハイパーインフレに備えた資産形成を行っていきましょう。

まだ楽天証券の口座を保有していない、楽天カードを保有していないという方は以下をご覧ください。

(目次に戻る)

まとめ

日本はデフレ経済が継続しています。

今後財政懸念型の円安が10年〜15年後、日銀と政府によりヘリマネが実施されれば早ければ3年以内に円安を伴ったインフレが発生する可能性があります。

日本円の資産だけを保有していると、資産をインフレで大幅に失う可能性がありますので外貨建の資産を保有する必要があります。

資産を強烈なインフレから守りながらも着実に資産を増やしていきたい方には歴史的に200年以上7%以上の利回りを平均して出している米国の株式市場への投資が攻守兼ね備えた資産運用となります。

中でも米国全体に投資ができる楽天VTIを楽天証券で楽天カードクレジット引落にすると1%のポイント還元を受けながら積立投資を行うのが最強の投資法となります。

以上、日本のハイパーインフレの可能性と対策を徹底解説!楽天VTIで資産を安全に守り育てよう。…でした!