株式投資初心者の方が、あまり知識もないままに個別株投資を行うにも、どのような銘柄を購入すれば良いのか戸惑ってしまいますよね。

その為、まずはプロが運用してくれる投資信託での運用を検討している人はとても多いと思います。

投資信託の中でも大きくわけて「パッシブ型」「アクティブ型」の2つがあることに気づくと思います。

世の中には情報が溢れており、調べてもどちらが自分に合う資産運用となるのか、わからなくなってしまいますよね。

今回のコンテンツでは、投資信託の『パッシブ型』と『アクティブ型』について以下の点を解き明かしていきたいと思います。

- パッシブ型、アクティブ型、両者の特徴と何が異なるのか?

- 結局どちらの方が成績がよいのか?

尚、マネリテ編集部では、投資信託に投資を考えるのであれば「パッシブ型」を選択します。

目次

Contents

「パッシブ型」投資信託とは?

「パッシブ型」とは英語で「Passive」という単語からきております。

Passiveの意味は「受動性の」「受身の」という意味を持ちます。

投資信託におけるこの「パッシブ」は株価指数の構成銘柄と比率に合わせて、ベンチマークとした指数と同水準の運用成績を目指すことを意味しています。

積極的に成長しそうな株式銘柄に投資して高いリターンを目指すことはしません。

あくまで株価指数に連動することを目的にしています。

ここでいう株価指数とは、日経平均株価やTOPIX、米国S&P500指数、ダウ平均指数などに代表される平均株価指数です。

「指数を受け入れる」ということですから、投資信託のファンドマネジャーも手間がそこまで掛からない運用が可能であることが想像できますよね。

尚、パッシブ型投信は「インデックス型投信」とも呼ばれます。

長期的な近代ポートフォリオ理論に基づくと、市場平均は高いパフォーマンスを上げることが可能であると確認されています。

「インデックス型投信」は「アクティブ型投信」より高いリターンを狙えると認識されているのです。

この点は後続でデータで明らかにしていきます。

(目次に戻る)

「アクティブ型」投資信託とは?

「アクティブ型」の投資信託とはパッシブ型(インデックス型)の投資信託とは運用方針が大きく異なります。

「アクティブ型」は独自に市場平均に対してプラスのリターンを目指すポートフォリオを組成します。

つまり、入念な銘柄調査が必要で、ここがファンドマネジャーの腕の見せ所となります。

一般的に、アクティブ型投信では比較対象とする指数を「ベンチマーク」として設定します。

日本株で運用するのであれば日経平均株価やTOPIX、米国株で運用するのであればS&P500、ダウ平均指数をベンチマークに設定するといった形になります。

それではここからは、パッシブ型とアクティブ型でどちらの方が日本で売れているのかを見ていきましょう。

(目次に戻る)

日本の投資信託のパッシブ型とアクティブ型の販売・購入比率

ここまでで投資信託には「パッシブ型」と「アクティブ型」の大きな2つの分類があること。

パッシブ型は市場平均を目指す、アクティブ型は市場平均を超えるリターンを目指すものという解説をしてきました。

それでは実際に、日本ではパッシブ型とアクティブ型のどちらが主に購入されているのかです。

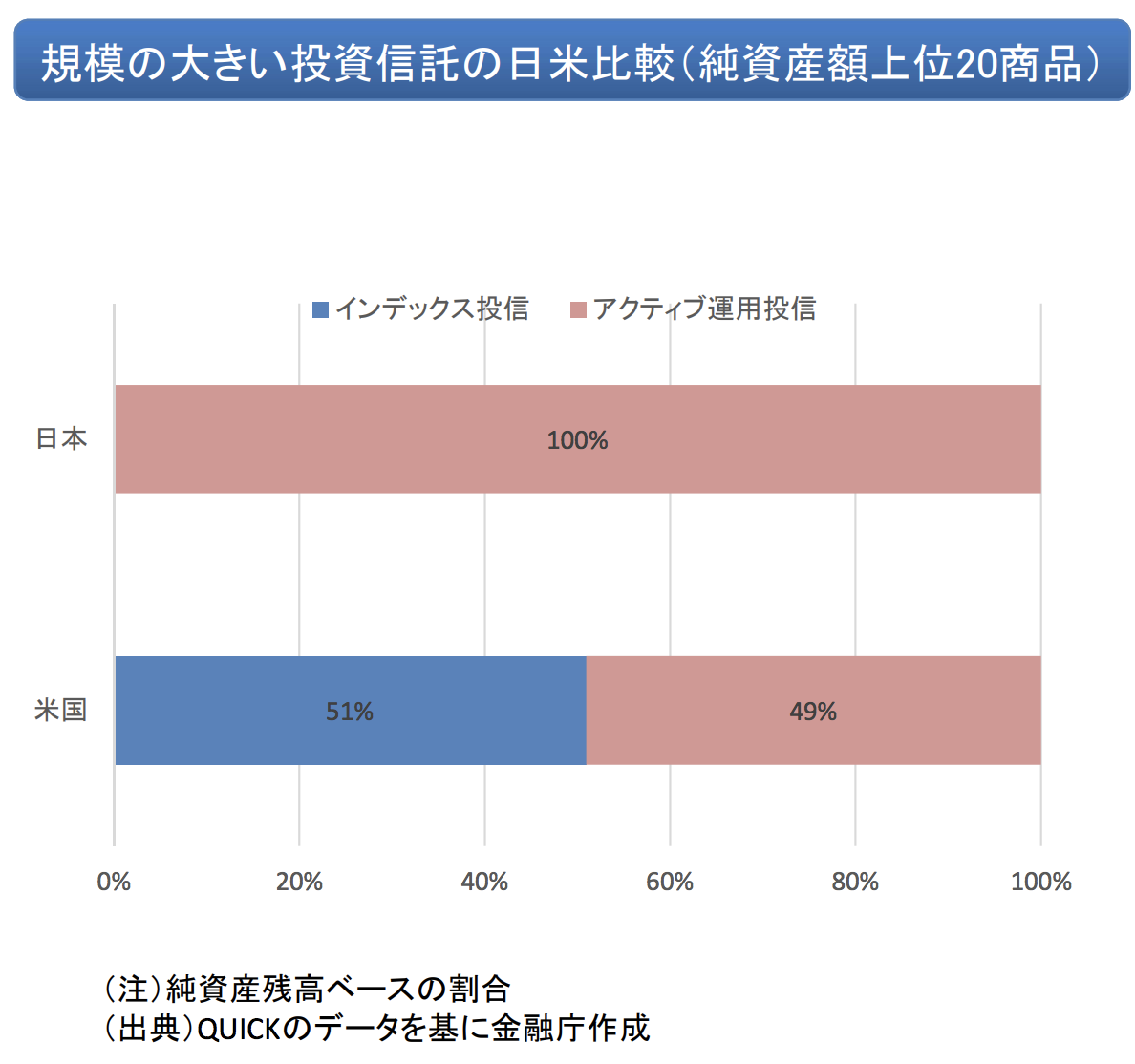

以下は金融庁が公表している、日本で販売されている投資信託の純資産額トップ20の「パッシブ型」「アクティブ型」の比率です。

アクティブ型の投資信託比率が「100%」となっていることがわかります。

比較対象となっている米国はパッシブ型51%、アクティブ型49%とバランスよく購入されています。

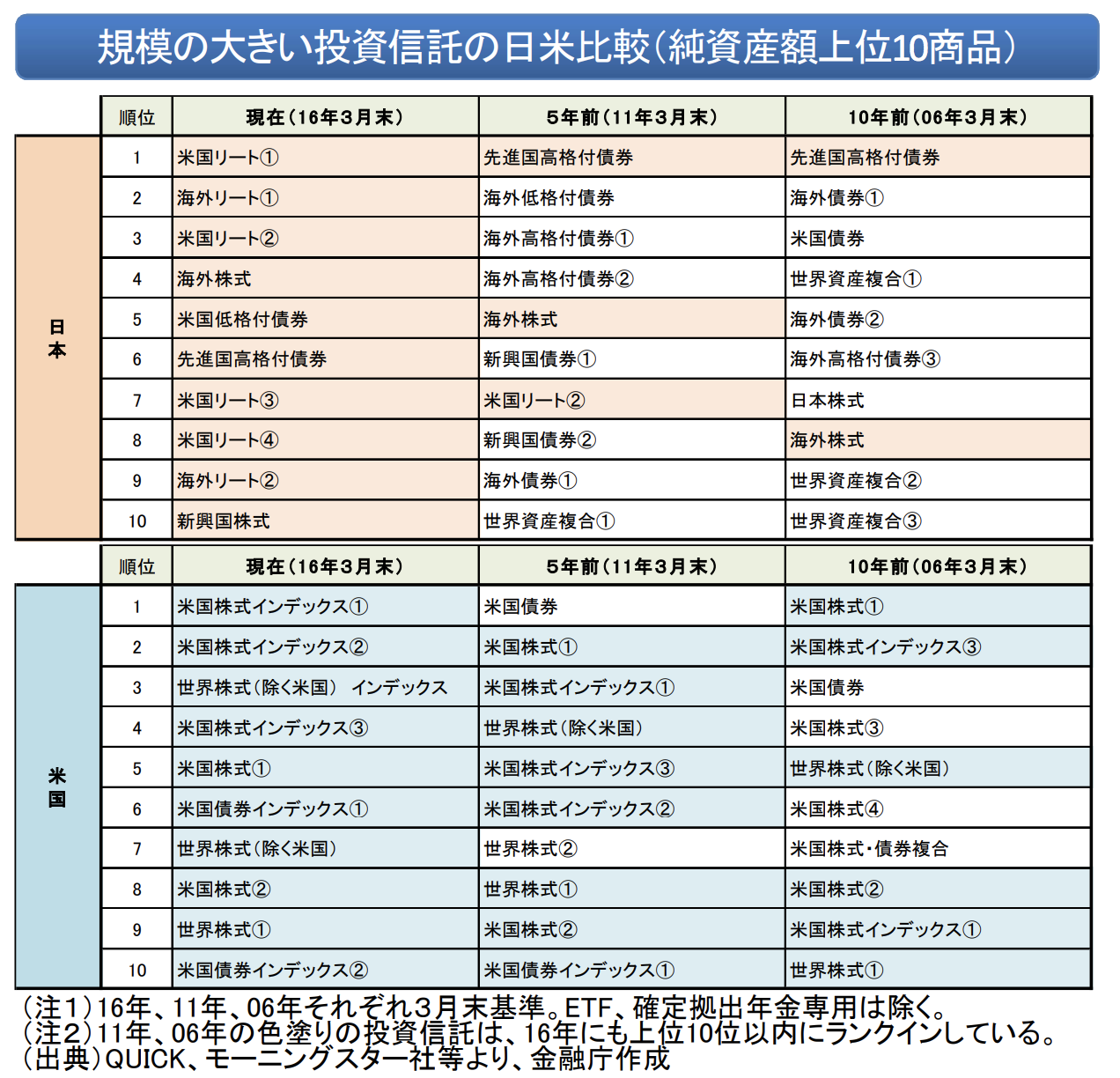

次に、純資産額上位10商品に絞ると以下のデータが掲載されています。

日本は全て「アクティブ型」投信です。

以下は金融庁資料のこのデータに関するコメントです。

日米の規模の大きい公募投資信託(純資産額上位10商品)を見ると、日本では、投資対象を特定の種類の 資産に限定したテーマ型のものが多く、入れ替えが激しい(全てアクティブ運用)。

また、純資産額上位20商品でみると、日本の投信は全てアクティブ運用(米国はインデックス51%、アクティブ運用49%)。

なぜ日本は「アクティブ型投信」が100%、米国はほぼ半々の投資信託購入となっているのでしょうか?

以下のような意見がFPの方々から話を聞いた上でより多くを占めました。

- アクティブ型投資信託を組成している運用会社、販売会社・銀行がより営業に力を入れている(パッシブより手数料が高い)

- アクティブ型の方が「当たれば大きなリターンが見込める」と期待を込めるのが日本の投資家の特徴

例えば、金融庁の森長官もコメントを出しております。

「日本の投信運用会社の多くは販売会社等の系列会社となっています。投信の運用資産額でみると、実に82%が、販売会社系列の運用会社により組成・運用されています。系列の投信運用会社は、販売会社のために、売れやすくかつ手数料を稼ぎやすい商品を作っているのではないかと思います。

これまでの売れ筋商品の例をみても、ダブルデッカー等のテーマ型で複雑な投信が多く、長期保有に適さないものがほとんどです。こうした投信は、自ずと売買の回転率が高くなり、そのたびに販売手数料が金融機関に入る仕組みになっています。」

(引用:日本証券アナリスト協会 第8回国際セミナー 「資産運用ビジネスの新しい動きとそれに向けた戦略」における 森金融庁長官基調講演)

上記を参考にした上で、投資信託購入の判断は下すべきかと思います。

それでは、いよいよ次項で『パッシブ型』と『アクティブ型』のどちらが運用成績が優れているのかに踏み込んでいきます。

(目次に戻る)

パッシブ型がアクティブ型投信より優れている?

すでに冒頭で述べましたが、マネリテ編集部では、「パッシブ型投信」と「アクティブ型投信」の2つで投資を考えるのであれば、パッシブ型を選択します。

その理由を解説していきますが、まずはパッシブ型、アクティブ型商品の手数料の比較をしてみましょう。

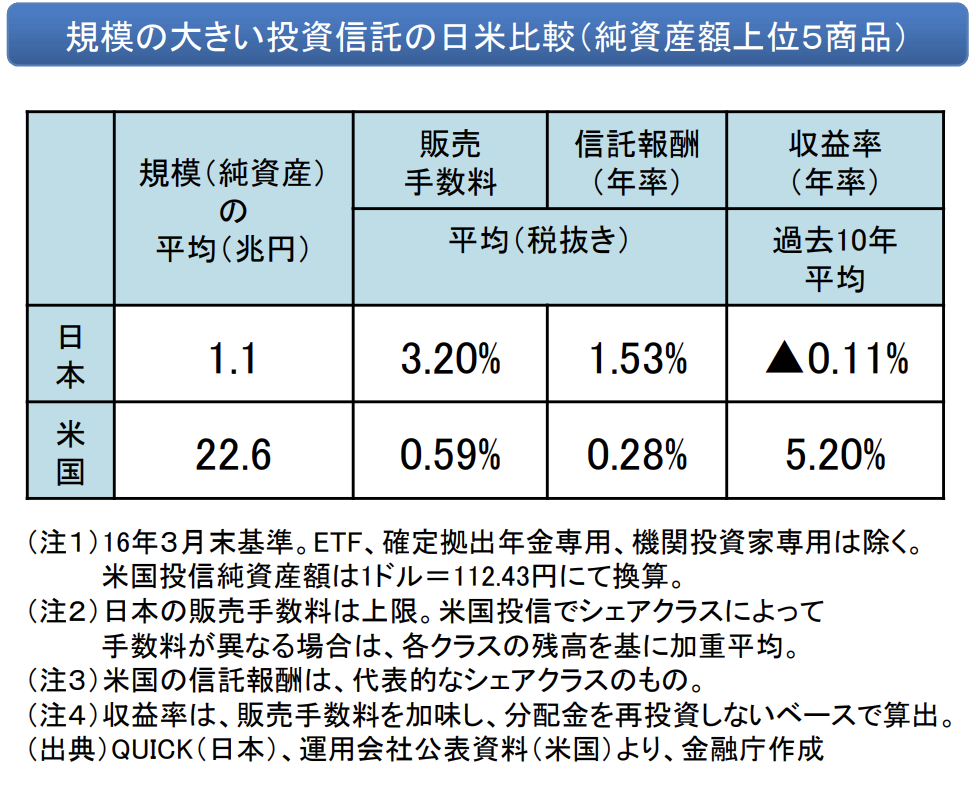

純資産額上位5商品の運用成績と手数料の比較データです。

先のデータと同じ前提ですので、日本のデータは「アクティブ型」の販売手数料と信託報酬、米国はパッシブ型51%とアクティブ型49%に対する数字です。

アクティブ型投資信託の比率が100%である日本は、銘柄調査の労働力と運用管理費用が高くなるため、「販売手数料3.2%」「信託手数料1.53%(年率)」となっています。

これは米国の「販売手数料0.59%」「信託手数料0.28%(年率)」に比べると当然ですが大きく差が出ています。(5倍程度)

このデータをみて明らかなのは、販売手数料が「高い」日本の投資信託のリターンがマイナス、手数料の「安い」米国のリターンがプラスであることです。

信託手数料を加味すると差はさらに広がっていきます。

このデータだけでは、米国のアクティブ型投資信託が偶然に好成績を残してしまったという可能性が残されます。

もう少し金融庁資料で明らかになっている日本のアクティブ型投資信託の成績から深掘りしてみていきましょう。

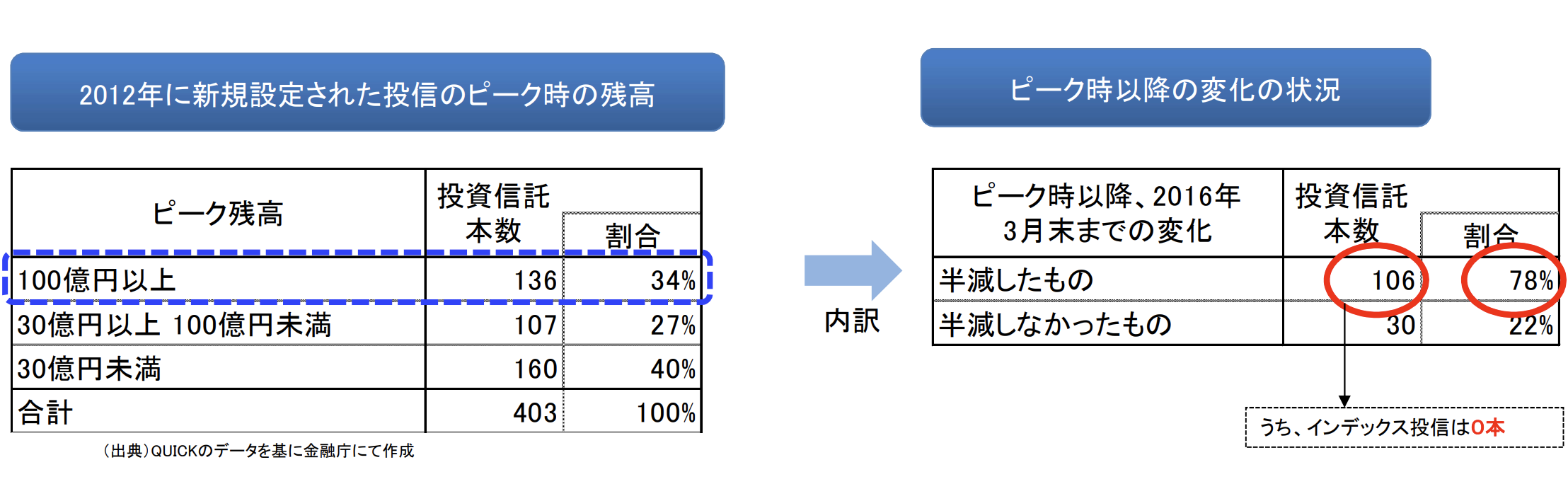

以下は2012年に新規設定された日本投信のピーク時の残高とピーク時以降の変化の状況です。

2012年時点で純資産規模が100億円以上にのぼる投資信託は「136本」ありました。

「136本」の中で運用資産額が2016年3月時点で「半減」したものは「106本」となっております。

このデータの意味するところは、アクティブ型投資信託は運用成績が著しく悪く、純資産が減少。

投資家がさらに資金を引き上げまた純資産が減少するというループに陥っているということです。

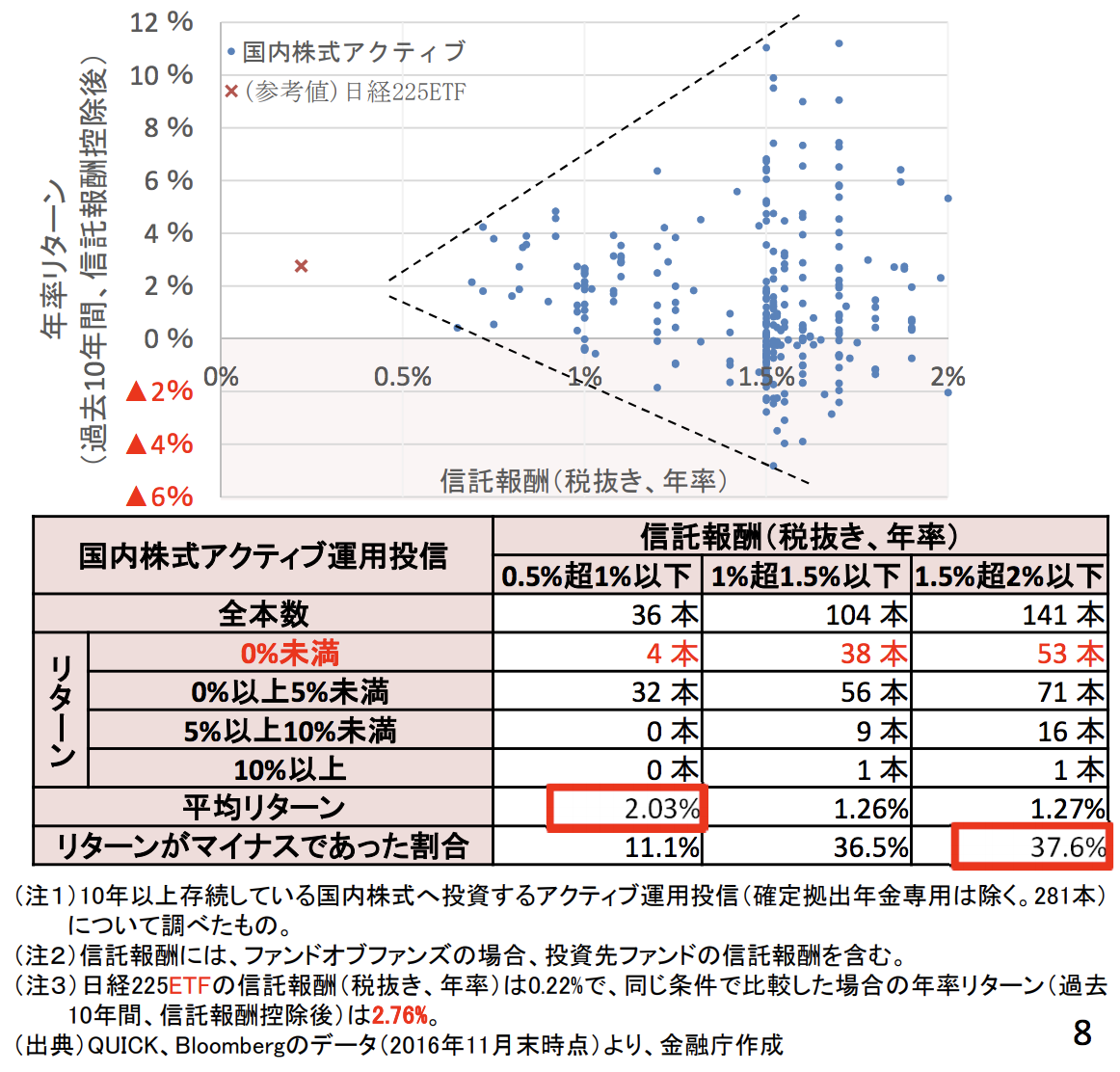

以下は「日本の国内株式アクティブ運用投信の信託報酬とリターン」です。

日本国内のアクティブ型投資信託の手数料毎のリターンの分散を表すデータです。

わかりやすくまとめると以下の通りとなります。

| 運用利回り | 信託報酬(手数料) | 最終利回り |

| 2.03% | – 0.5%~1.0% | =1.03%~1.53% |

| 1.26% | – 1.0%~1.5% | =▲0.24%~0.26% |

| 1.27% | – 1.5%~2.0% | =▲0.73%~▲0.23% |

信託報酬を加味すると、マイナス運用となってしまうこともわかります。(ここからさらに購入、解約手数料がかかります)

最後に、投資のプロの意見もここで参考にしてみましょう。

世界最高の投資家:ウォーレン・バフェット氏もロイター社の記事で、アクティブ型の投資信託について批判しており、パッシブ型の投資信託を勧めています。

[ニューヨーク 25日 ロイター] – 米著名投資家ウォーレン・バフェット氏は25日、自身が率いる投資会社バークシャー・ハザウェイ(BRKa.N)の株主宛て年次書簡で、一般投資家はインデックスファンドを購入すべきだと改めて主張し、手数料の高いアクティブ運用型投資信託に手を出さないよう促した。

バフェット氏は「何兆ドルもの資産を運用するウォール街の専門家が高額の手数料を課している場合、並外れたもうけを手にするのは顧客ではなく運用担当者だ。大口、小口双方の投資家ともに低コストのインデックスファンドでの運用姿勢を堅持しなければならない」と述べた。

同氏によると、過去10年間に投資家は市場平均以上の運用成績を求めて投資先を探した結果、1000億ドル強を「無駄」にした計算になるという。

また同氏は、インデックスファンドの普及に尽力したバンガード・グループ創業者のジャック・ボーグル氏を「ヒーロー」とたたえた。

2014年には、バフェット氏自身が死去した場合に妻に残す資産の90%をS&P総合500種のインデックスファンドに、10%を政府債に配分する計画も明らかにしている。

パッシブ型(インデックス)ファンドに配分する方針を持っていることがわかりますね。

(目次に戻る)

まとめ

アクティブ型、パッシブ型投信の解説と、その実態を解説してきました。

アクティブ型投信はリターンが低い傾向があると指摘がある点も触れました。

投資信託を購入する際には「目論見書」をしっかり読み込み、適切なリターンを得られるであろう投資信託を選び購入することをおすすめします。

マネリテ編集部の分析では、間違いなく「アクティブ型」ではなく「パッシブ型」投信を購入することが合理的であると考察していますが、参考にしてみてください。

以上、投資信託の「アクティブ型」「パッシブ型(インデックス)とは?どちらが儲かるのか、実際のリターンなどデータで疑問を解消!…の話題でした。