2018年に、日経新聞で日本の若者の金融リテラシーについての記事がありました。

自分の運用次第で将来の給付額が変わる確定拠出年金の導入企業が広がるなど、今の子供たちは社会に出た途端に資産運用と向き合う。金融について正しく理解し判断できる「金融リテラシー」の有無が、その後の資産形成の成否を左右する。

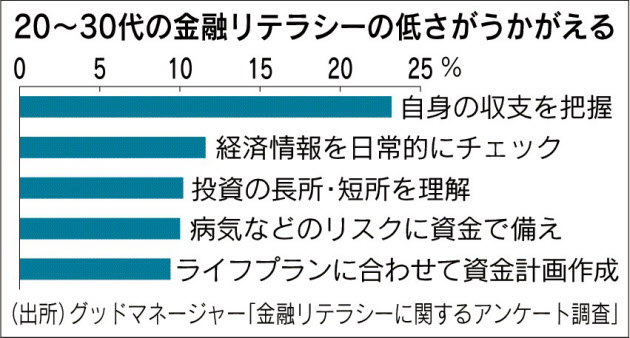

金融ベンチャーのグッドマネージャー(東京・中央)が2月、20代から30代前半を対象に調査したところ、93%が「自身の金融リテラシーは高くない」と回答。自らの収支を把握できている人は23%、経済情報を日常的にチェックしている人は12%にとどまった。「金融リテラシーの低さを問題だと感じるか」との問いには、40%が「問題だと思わない」と回答し、危機感の低さも明らかになった。

自らの収支を把握できている人は23%、経済情報を日常的にチェックしている人も12%で危機感を持っている人も少ない、という内容です。

しかし、金融リテラシーの有無で、老後の不安を払拭できることはもちろん、より豊かな生活ができる可能性があるにも関わらず、なぜこのように金融リテラシーは軽んじられてしまっているのでしょうか。

他国と日本という切り口から、なぜ日本人の金融リテラシーは高くないのかを論じていきます。

目次

Contents

国際社会における日本の金融リテラシーのレベルは?

国際社会における日本の金融リテラシーのレベルは、かなり低いことをご存じでしょうか?

金融広報中央委員会による18歳以上を対象にした「2019年の金融リテラシー調査)」によると、金融に関する問題の正解率は56.6%でした。

家計管理や生活設計、ローン・クレジットや資産形成などに関する問題が出されました。

半分近く正解できなかったことになります。

最も正解率が低かったのは、金融・経済の基礎に関する問題で、49.8%でした。

諸外国と比べると、アメリカよりも約10%、ドイツや英国よりも7~9%下回っており、世界的に日本の金融リテラシーが低いことがわかります。

他にも、日本人の金融リテラシーの低さを示す次のような事実があります。

- 家計に占める「現預金」の割合が50%を超えている

- 「超低利回り」の金融商品を買うことが多い

- 学校や家庭でお金に関する教育が行われていない

欧米では親が子供にお金を渡して投資をさせる場合もあります。

日本とお金に関する教育に大きな差があることがわかります。

(目次に戻る)

日本人の金融リテラシーが低いとされる理由

上記でもすでに自らの収支を把握できている人はわずか23%とされていますが、他のデータも見てみましょう。

日本の金融リテラシーは世界から見るとかなり異常な状況にあることがわかります。

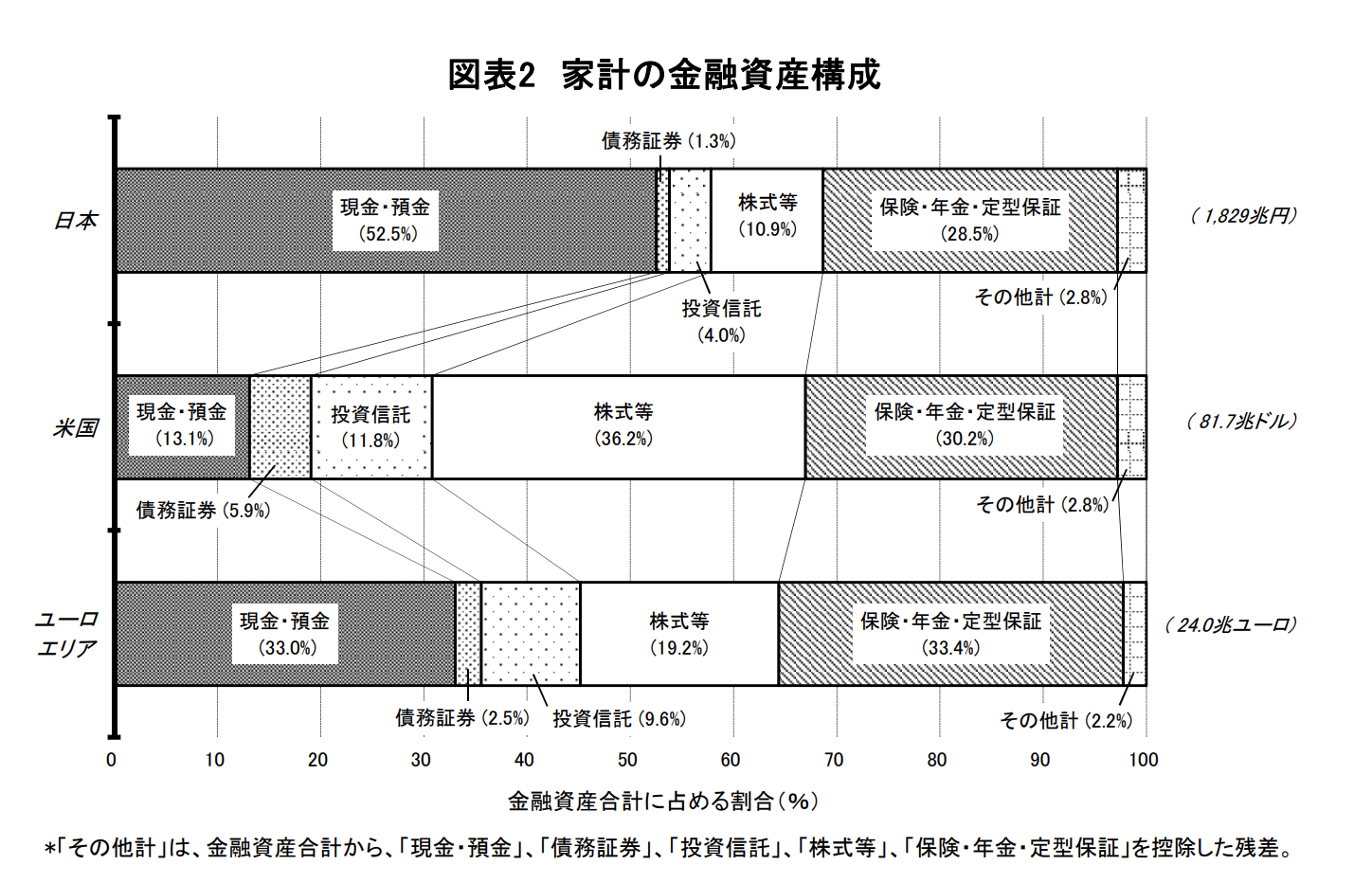

例えば、以下は欧米と日本の金融資産構成比(2018年8月14日)です。

数字のみを並べると以下のようになります。

| 現金・預金 | *資産運用 | 保険・年金・定型保証 | その他 | |

| 日本 | 52.50% | 16.20% | 28.50% | 2.80% |

| 米国 | 13.10% | 53.90% | 30.20% | 2.80% |

| ユーロエリア | 33.00% | 31.30% | 33.40% | 2.20% |

*株式・債務証券・投資信託

現金・預金項目で日本が52.5%と、米国、ユーロエリアに比べてずば抜けています。

それに対して、資産運用項目は日本の比率がとても低い結果となっていることがわかりますね。

これだけで、日本の資産運用への意識の低さが露呈してしまう結果となっています。

それでは、なぜこのように資産運用への意識が低いのかについて、少しオピニオンを執筆していきます。

(目次に戻る)

企業の終身雇用制度という安心が前提の生活

少し極端かもしれませんが、老後での日本人の理想の生活とされるのは、高偏差値大学に入学→大企業に入社→結婚→マイホームをローンで購入→定年退職→年金と退職金で悠々自適な老後生活、という具合ではないでしょうか。

戦後の日本は自営業・起業をしなければ生きていけないような時代でした。

日本の高度経済成長期に終身雇用制度・福利厚生が整い、安定して給与を貰い、老後も悠々自適に過ごせるサラリーマンの生活が幸福度が高いものと、今も言われています。

自営業で苦労した世代の人々は、息子・娘が大企業に入社し幸せに暮らすことを願い、企業で出世できずとも、定年まで会社が守ってくれ、退職金も保障してくれます。

つまりは、欧米のように「専門性」「実力主義」で上司からの評価を必死に上げなければ途端に給与がストップしてしまう環境とは異なります。

老後への不安も薄く、資産運用に力が入らないことは十分に理解ができます。

しかし、現代では大企業である東芝が7,000人の削減を筆頭に、以下のような状況に枚挙に暇がなく、中小企業においてはさらに厳しい状況にあるでしょう。

経営環境の他にも、東北大震災で東京電力も不祥事を起こし、東芝、オリンパスは粉飾決算で問題に、神戸製鋼はデータ改ざん、大王製紙は不正による巨額損失などが明らかになり株価が暴落しました。

以前のように大企業で働いていれば安泰という訳ではなく、自分の身は自分で守る必要があります。

その一つの方法が資産運用といえるのです。

自分の資産を運用して、老後への不安の解消、自分の身を守る、そしてより余裕を持った生活を目指していきましょう。

ここからは、金融リテラシーを高めるには具体的に何をすれば良いのかを解説していきます。

(目次に戻る)

金融リテラシーを身につけるべく、まずは実行すべきは?

金融リテラシーを身につけるには、資産を投資に回していくことも大事ですが、まずは思考面を矯正していくことも重要です。

主に金融経済教育研究会報告書に掲載されている、次の4つの分野と15項目を意識して取り組んでいくことが最短でしょう。

| (a)家計管理 | 適切な収支管理(赤字解消・黒字確保)の習慣化 |

| (b)生活設計 | ライフプランの明確化及びライフプランを踏まえた資金の確保の 必要性の理解 |

| (c)金融知識及び金融経済事情の理解と適切な金融商品の利用選択 | 契約にかかる基本的な姿勢の習慣化 |

| 情報の入手先や契約の相手方である業者が信頼できる者である かどうかの確認の習慣化 | |

| インターネット取引は利便性が高い一方、対面取引の場合とは 異なる注意点があることの理解 | |

| 金融経済教育において基礎となる重要な事項(金利(単利、複 利)、インフレ、デフレ、為替、リスク・リターン等)や金融経済情勢 に応じた金融商品の利用選択についての理解 | |

| 取引の実質的なコスト(価格)について把握することの重要性の 理解 | |

| 自分にとって保険でカバーすべき事象(死亡・疾病・火災等)が 何かの理解 | |

| カバーすべき事象発現時の経済的保障の必要額の理解 | |

| 住宅ローンを組む際の留意点の理解 ①無理のない借入限度額の設定、返済計画を立てることの重要性 ②返済を困難とする諸事情の発生への備えの重要性 | |

| 無計画・無謀なカードローン等やクレジットカードの利用を行 わないことの習慣化 | |

| 人によってリスク許容度は異なるが、仮により高いリターンを 得ようとする場合には、より高いリスクを伴うことの理解 | |

| 資産形成における分散(運用資産の分散、投資時期の分散)の 効果の理解 | |

| 資産形成における長期運用の効果の理解 | |

| 金融商品を利用するにあたり、外部の知見を適切に活用する必 要性の理解 |

リテラシーを高めるのに最重要なのは(a) 家計管理と(b) 生活設計であり、ここをクリアした上で、投資を実践していくと良いでしょう。

まずは、(a) 家計管理「適切な収支管理(赤字解消・黒字確保)の習慣化」から始めていきましょう。

それぞれのライフプランを実現していく上での経済的な裏付けを考え ていく第一歩が、適切な収支管理の習慣化である。現状の収入や支出を きちんと把握し、計画性のない支出は抑え、収支の改善に努めることと いった、適切な収支管理の習慣を身に付けることが全ての前提となる。

そして、ライフプランを明確化していきます。

(b) 生活設計「ライフプランの明確化及びライフプランを踏まえた資金の確保の 必要性の理解」

終身雇用制の下、就職、結婚、出産、住宅取得、退職といったライフス タイルが、標準的な価値観として受け入れられていた以前とは異なり、 今日、その価値観が多様化してきていることから、それぞれの将来の夢 や希望を実現するため、自らのライフプランと、それに伴って想定され る何段階かのライフステージのイメージを明確化することが必要である。

また、それぞれのライフプランを踏まえ、不測の事態に備え保険への加 入や貯蓄を行うとともに、教育、住宅取得、老後の生活に必要な資金の 確保のためにどの程度の金額が必要かを考え、計画的に、教育資金や住 宅資金の借入、貯蓄・資産運用を行う姿勢を身に付けることが必要である。

さらに、「いつ」、「何のために」、「どれぐらい」の資金が必要かを把握 し、そのために今ある自らの資産を「いつでも使えるようにしておく資金」、 「教育や住宅取得等の目的に備えて貯めておく資金」、「長期運用資金」の 3つに分けた上で、それぞれの資金の性格に合わせた商品選択を行うこと が、適切な金融商品の利用選択の前提であることを理解する必要がある。

金融リテラシーを養う資格を取得する

金融リテラシーを養うために、資格を取得するという手段も有効です。

資格を取得するためにスクールやセミナーを利用したり、テキストを購入して独学で勉強したりして、正しい金融リテラシーを習得しましょう。

金融リテラシーを得るために有効な資格には、以下のようなものがあります。

◼︎ ファイナンシャル・プランナー

金融知識を体系的に身につけられる、王道的な資格です。

・簿記

比較的取得しやすい資格であり、実務知識を身につけられます。

・証券アナリスト

投資のエキスパートになりたいなら、おすすめの資格です。

(目次に戻る)

子供への金融リテラシー教育も重要

大人になってから金融リテラシーを習得するのではなく、学校教育や家庭の教育で子供に金融リテラシー教育を受けさせることも重要です。

親子でお金について考える機会を設けたり、一緒にセミナーに参加したりすることで、親子でお金について学ぶことができるでしょう。

金融リテラシーを身につければ、より豊かな人生を送れるのではないでしょうか。

(目次に戻る)

まとめ

日本人の金融リテラシーが低いと言われている根拠とその理由についてのオピニオン記事でした。

金融リテラシーを高めることは、間違いなく生活のクオリティを上げていきます。

しかし、金融リテラシーを身につけるには勉強と実践が必要であり、コツコツと、着実に身につけていきましょう。

Global Financial Schoolは、現役の事業家兼投資家として活躍している代表講師が、満を持して2019年から運営を開始した金の学校です。

『お金』まわりのトータルな教養を身に付けたいという方は無料講座に参加して雰囲気を体験されてみてはいかがでしょうか。

以上、日本人の金融リテラシーが低い原因と知識を身につける具体的な方法を解説。…の話題でした。

コメントを残す