社会人になってから勉強して資格を取ろうと意気込んでいらっしゃる方も多いのではないでしょうか。

特に将来の老後の不安もあることから『お金に関する資格』を取得しようという方が多くなってきています。

また、会社の昇格要件や業務内容から簿記等の資格を取得される方もいらっしゃると思います。

本日は『お金の資格』である証券アナリストを取得している筆者の観点で、

『お金の資格』の種類と活用方法について詳しく説明していきたいと思います。

東京大学経済学部に在学していたため、周りに税理士や公認会計士試験を取得している友人も多かったため、彼らの話を踏まえて有益な情報を提供していく所存です。

目次

Contents

『お金に関する資格』とっていも有用資格と士業資格の二種類が存在する

一言にお金に関する資格といっても大きく分けて二つの資格があります。

一つ目は資格を保有しているだけで独立ができる種類の資格です。

つまり相当な専門性を有し、職業として活用可能な資格です。

今回は上記のような資格を士業資格と呼ぶことにします。

二つ目は、企業の中の部署レベルで役にたったり、人生において活用可能なレベルの資格です。

二つ目のような資格を有用資格と呼ぶことにします。

有用資格も活用方法によっては独立することができるものもあり、専門資格と中間に位置するものもあります。

(目次に戻る)

有用資格①:簿記

簿記は多くの大企業で3級以上を取得することが要求される汎用性の高い資格です。

商業高校や、大学時代に商学部、経営学部、経済学部での勉強を通じて取得された方も多いのではないでしょうか。

筆者も総合商社入社前に3級を取得して、1年目の5月に2級を獲得しました。

簿記は現在の社会では不可欠の知識であり、企業のPLやBSといった財務諸表を分析する上で欠かすことができません。

当然銘柄分析を行う上でも財務諸表を見通す目は必要なので3級は取っておいた方がよいでしょう。

逆に言うと一生使える知識を僅か数週間〜数ヶ月の勉強で身につけることが出来るので勉強する価値は十分あります。

2級以上の知識はエッセンスだけを知っていればよいので、以前財務3表についてまとめた記事の内容を理解していただければ充分です。

経理・財務部門で出世を目指したいという方は簿記1級を目指すのはプラスの評価に繋がるでしょう。

(目次に戻る)

有用資格②:証券外務員

主に銀行に就職した人が1年目の時に資格を取得することを義務づけられている証券外務員。

証券外務員を保有する人しか株や債券、投信といった金融商品の勧誘等の行為を行うことができません。

つまり、金融機関の窓口等で株式や投信等の金融商品を販売するためには証券外務員資格を取得しないといけないのです。

第一種証券外務員と第二種証券外務員があります。

難易度は然程難しくなく、第二種で50時間程度、第一種も100時間程度で合格することができます。

金融機関に勤務して販売業務を行う方以外は特段取得する必要はないでしょう。

(目次に戻る)

有用資格③:ファイナンシャルプランナー(FP)

二つ目はファイナンシャルプランナー(FP)です。

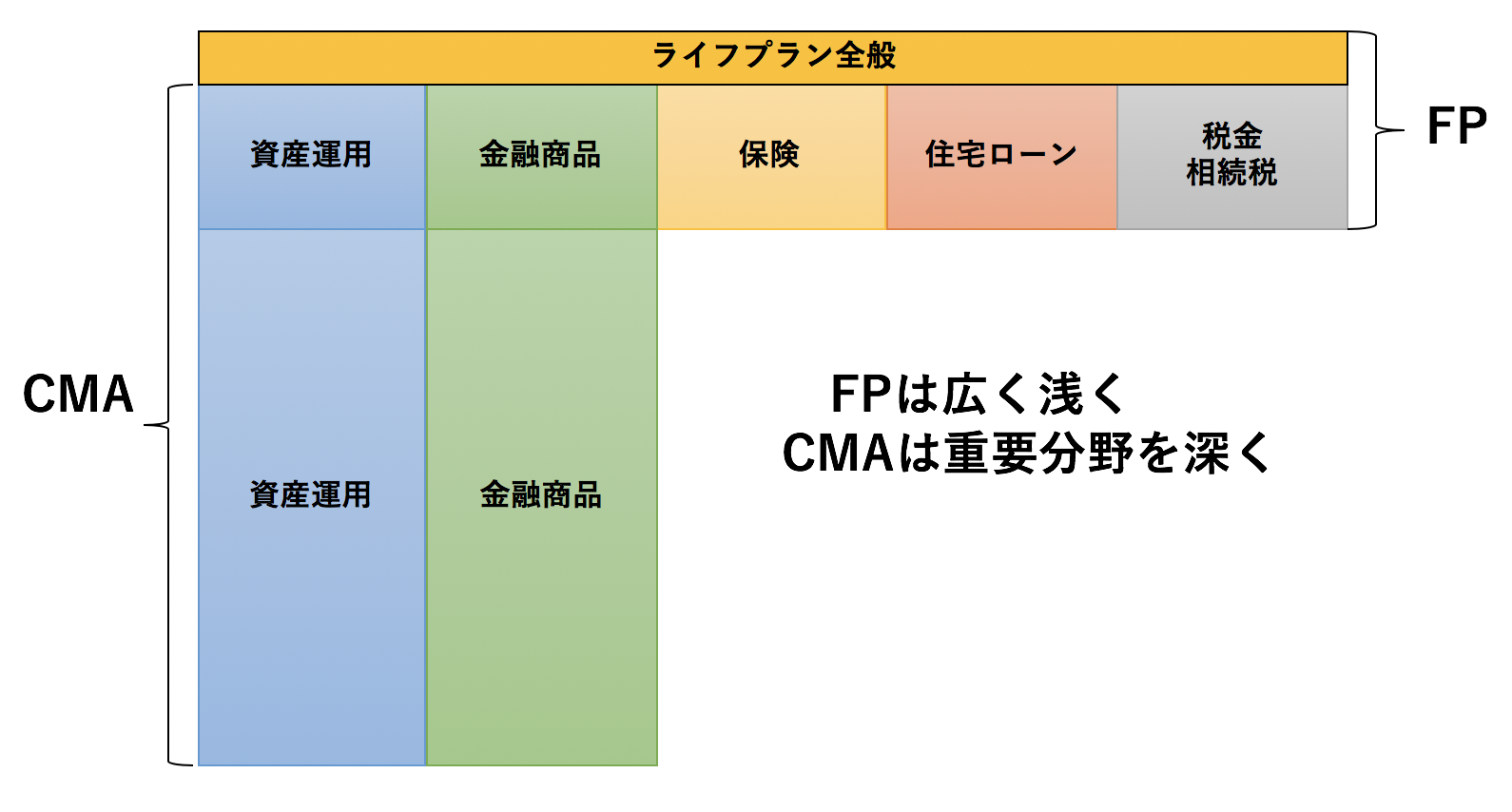

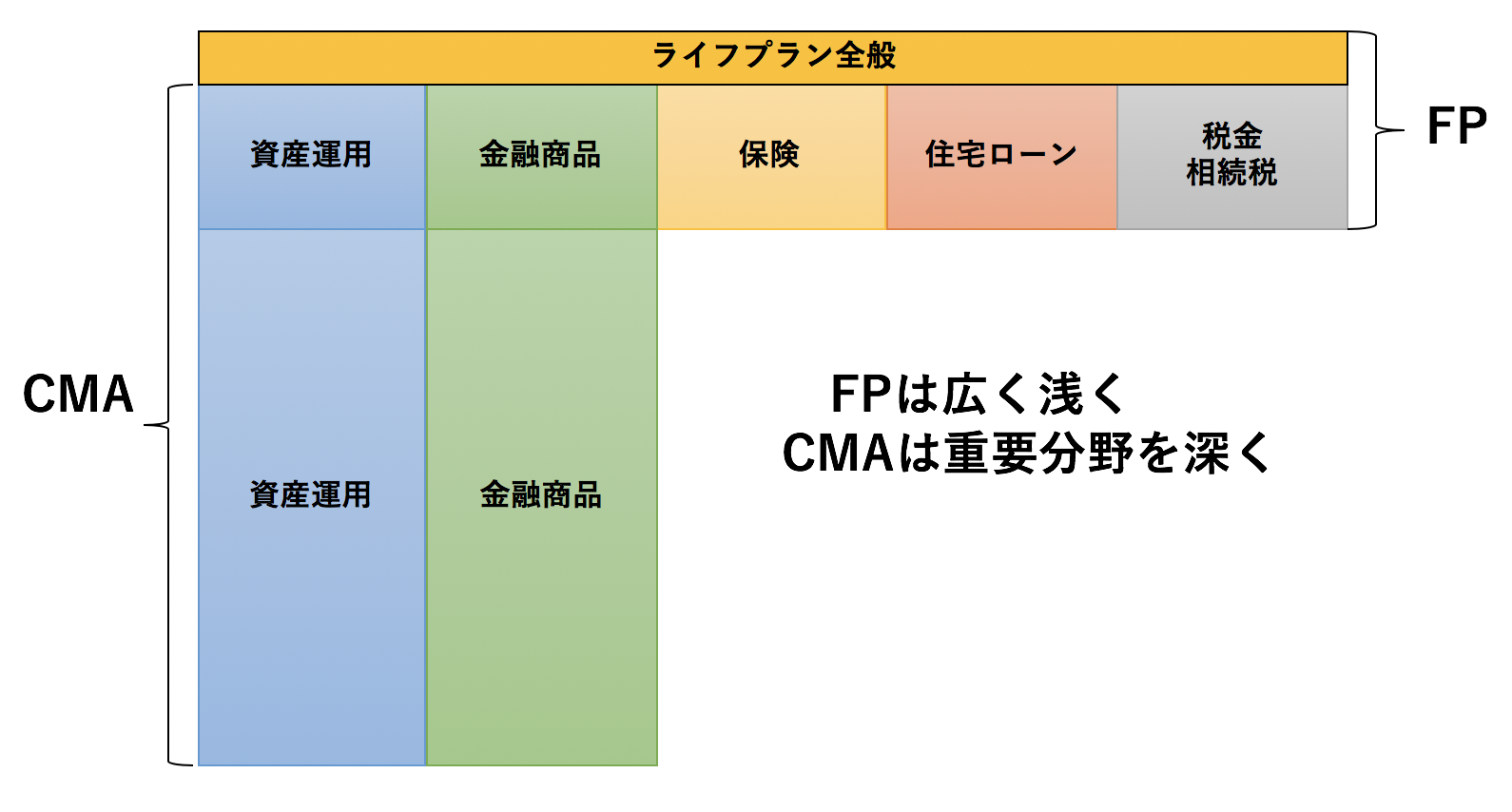

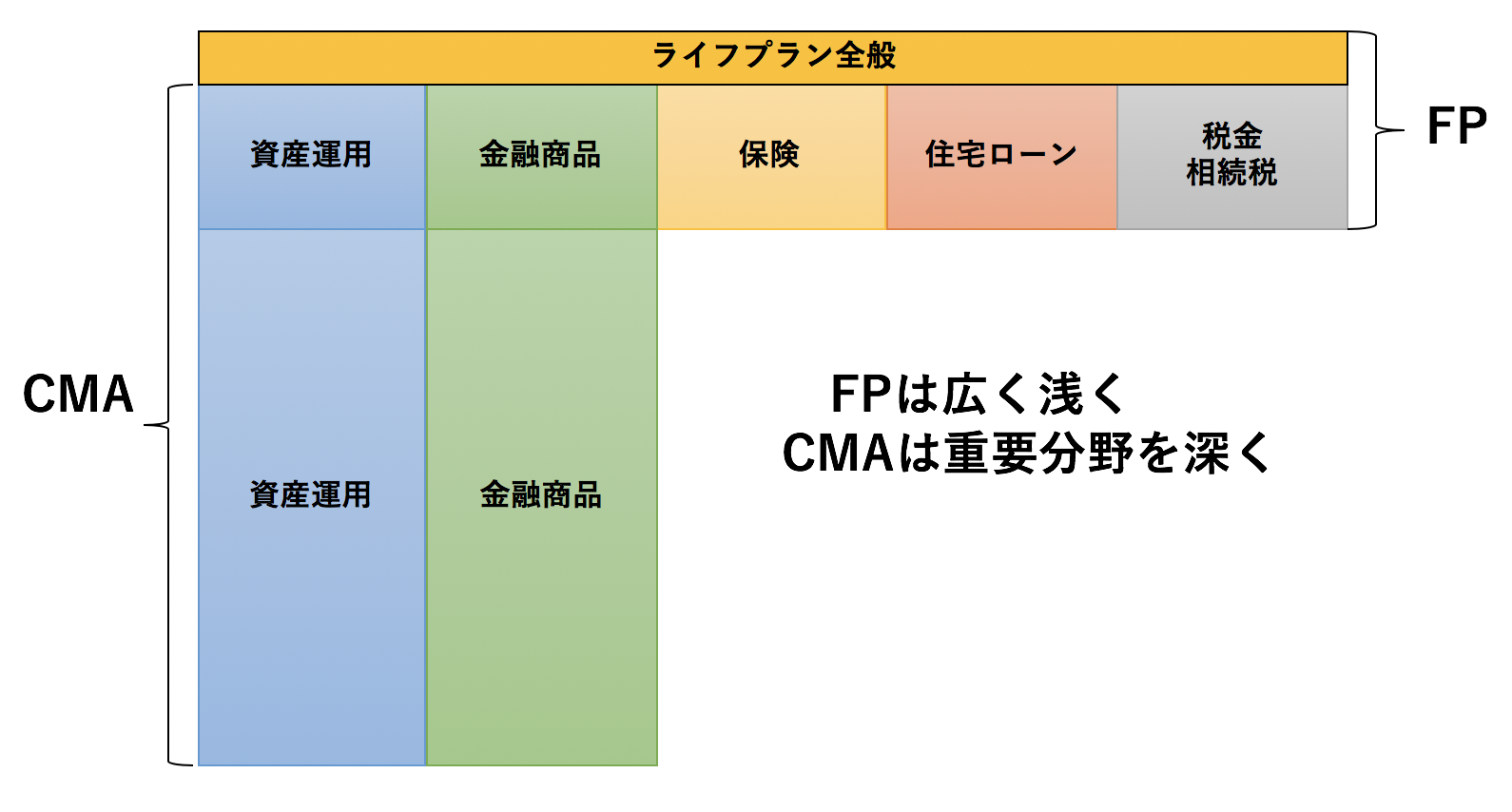

ファイナンシャルプランナー(FP)は金融全般に対して幅広くカバーする資格であり、深さという観点では追求しません。

カバーする範囲は

- 家計管理

- 生活設計

- 各種金融商品

- 資産運用

- 住宅ローン

- 税金

- 相続

等、ライフプランに関する多岐の分野に渡ります。

次に紹介する証券アナリストは資産運用や金融商品に特化した資格で狭く深くという資格です。

ファイナンシャルプランナーは税理士や公認会計士のように資格保有するだけで、高度専門職に就くことはできません。

しかし、世の中にファイナンシャルプランナーで独立されている方も多いです。

自分の知識をもとにライフコンサルを行い成功されていますが、ファイナンシャルプランナーのスキルというより事業を起こす起業スキルが別途必要になってきます。

正直、ファイナンシャルプランナーの専門性は高いとはいえず、筆者としては取得する意義はあまり感じていません。

ファイナンシャルプランナーは1級〜3級まであり、2級と3級は上記のライフプランに関わること全般で1級は富裕層向けの知識も要求されます。

銀行で富裕層向けのコンサルを行う方はFPの2級以上を保有しておいた方がよいでしょう。

一般的に必要な勉強時間は以下とされていますが3級であれば数週間で合格できるレベルです。

- 3級=100時間程度

- 2級=200-250時間

- 1級=400時間〜500時間

(目次に戻る)

有用資格④:証券アナリスト

証券アナリストは筆者が保有している資格です。

証券アナリストは狭い意味では証券会社の株価を分析するアナリスト等に活用されます。

ファンドマネージャーやポートフォリオマネージャーでも取得している方が多いです。

証券アナリストとは、証券投資の分野において、高度の専門知識と分析技術を応用し、各種情報の分析と投資価値の評価を行い、投資助言や投資管理サービスを提供するプロフェッショナルです。

近年、資本市場の発達と高度化に伴って、証券アナリストの所属する業務が大きく広がるとともに、一層専門化が進んでいます。

例えば、証券会社や資産運用などで産業・起業調査を基に、個別証券の分析・評価を行うのが、狭義の証券アナリストです。

一方、資産運用会社や銀行・保険会社などの機関投資家には、様々な投資目的に適合した証券を組み合わせて、総合的な資産運用に携わるポートフォリオ・マネジャー(ファンド・マネジャー)という専門職がいます。

(引用:証券アナリスト)

個別株や金融商品の分析を行うという意味でファイナンシャルプランナーより深い専門性を持った資格であるといえます。

当サイト『マネリテ!』の執筆においてもふんだんに証券アナリストの知識を活用しています。

証券アナリストは専門性は高いのですが、士業資格ではないので証券アナリストという独立の形態は存在しません。

一方、企業の中では証券会社のアナリスト、機関投資家のファンドマネージャー等の専門職には就職しやすいという点があります。

筆者は資産運用に20代前半から興味があったのと、ロンドン駐在中に比較的時間に余裕があり、尚且つロンドンで受験することができたので資格を取得することとしました。

証券アナリスト試験は難易度が高いことで知られています。

- 経済

- 財務分析

- 証券分析

の三科目が課され、合格した人のみ二次試験に進むことができます。

二次試験は上記に加えて職業倫理を含めた四科目を一括で7時間にわたる筆記試験となります。

筆記試験に合格して更に以下の職務経験が3年以上のものに限って証券アナリスト会員になることができます。

- 金融機関等における資産運用・証券投資相談業務(個人顧客、法人顧客とも含む)

- 金融機関等におけるリサーチレポートの作成

- 証券、債券、株式、不動産への投資業務

- 債券、株式等発行による資金調達業務

- 法人向け投融資、ならびに与信審査

- 金融機関等における金融関連商品のITシステム開発

- 経済、産業、金融に関する調査・分析業務

- 事業会社における財務管理・分析・企画業務

- IR業務

- 監査法人における監査業務

(引用:証券アナリスト協会)

一般的に勉強時間は3年程度必要とされていますが、筆者は試験が得意ですので1.5年程度で2次試験まで合格するに至りました。

(目次に戻る)

〜コラム〜テスト常勝の筆者の勉強法を参考まで紹介

筆者は筆記試験については絶大な自信があり、今まで中学受験、大学受験(東大・早慶)、資格試験と一度たりとも落ちたことはありません。

簿記二級もサラリーマンしながら1ヶ月で合格しましたし、証券アナリストお最速に近い形で合格しました。

また、TOEICの試験も2ヶ月で250点(650点→900点)にUpもさせました。

ただ、特段頭がいいというわけではなく、テストには受かるためのコツがあり、実践しているからであると考えています。

まず通常の勉強法は『テキストの読み込む』に膨大な時間を使い、ようやく問題集にいくという順序を踏むと思います。

しかし、この勉強法は非常に非効率です。

テキストを読み終わることには最初の内容は忘れてしまいますし、テキストを読んでも問題が解けるとは限りません。

折角、膨大な時間をかけてテキストを読んで、問題が解けないと絶望し勉強する気そのものが失われます。

そこで私が実践してきた勉強法は、まず問題集から解き始めることです。

いきなり問題集なんて解けるわけがないと思われた方もいらっしゃるでしょう。

勿論、いきなり問題がとけるわけではありません。

そのため、まずは問題を読んだ後に答えを丸読みするのです。

そこで分からない、又は詳しく知りたい内容については辞書代わりにテキストを読むという方法を取っています。

そして、一周したら二周目は答えをみずに自分で解いてみます。

二周目で解けない問題はチェックしておき、三周目で完全に解けるようにします。

最後に過去問を10回分程度を解き試験対策が完了します。

問題を解ける自信をつけながら、テストにでる内容を効率的に手に入れられるので圧倒的に効率的です。

勿論強制することはできませんが、簡単な簿記等で試してみて下さい。

(目次に戻る)

有用資格よりも実践的な情報を手に入れる『お金の学校』の方が有効

今まで説明してきた有用資格は、資格を取得することで収入が特段Upすることはありません。

ファイナンシャルプランナーで独立している方もいらっしゃいますが、難易度は高く正直おすすめできません。

また筆者が保有している証券アナリストも取得難易度は高い割に独立は難しく、専門職への転職の際にプラス評価になることに留まります。

そもそも資格をなぜ取得するのかをまず考える必要があります。

生涯の職業にするのであれば、追って解説する士業資格を取得する必要があります。

有用資格を取得する方は、プラスの収入が欲しいという気持ちを持って勉強されている方が多いのではないでしょうか。

筆者も実際証券アナリストを取得するこで、自身の資産運用にプラスになればとの思いもありました。

確かに実践的な内容も含まれているのですが、やはり実際の投資になると勉強だけではカバーできない部分があります。

個人が資産運用で大きな資産構築をするためには、まず既に投資で成功している方々から見習う必要があります。

資格を取ることを目的にしてはいけません。

自分で過去の投資で財を成した偉人の本を学ぶという選択肢もありますが、まず投資の巨人が書いた本なので難しいですし、時代も変わっているので最新の投資環境に適していない可能性もあります。

現在、長年にわたり成功している投資家から直接教わるのが最も手っ取り早く財を築く資産運用手法を学ぶことができます。

現役の投資家から学ぶ方法として『お金の学校』という選択肢が有力となってきます。

現在日本では唯一私が信頼にたると思える『お金の学校』は『グローバルファイナンシャルスクール』(GFS)です。

GFSでは投資初心者の方から上級者の方まで幅広く実践的な内容で対応しています。

代表はTVでも芸能人に資産運用について教えている実績も持ち、20社以上を経験し、投資経験20年を超えるエキスパートが勤めています。

代表をはじめとして、『日本株独学で60万円を7年で3億円にした実践投資法』で有名な堀哲也氏、第一生命主席エコノミストである永濱理廣氏といった第一線の講師陣で構成されています。

講義内容は毎日続々と増えており、現時点で200時間に近い時間数で今後1000時間を目指していくという充実した内容になっています。

サービス対象期間は今後40年となっているので、今後一生涯投資について生の情報に触れていきたいという方におすすめな『お金の学校』です。

GFSは無料講座も実施しているので足を運んで雰囲気を掴んでみるとよいでしょう。

無料なのに、本やWEBでは獲得できない情報が満載で目から鱗の内容になっています。

(目次に戻る)

士業資格①:税理士

税理士は会計士の知識をさらに深く追求して税の知識をつけたした資格です。

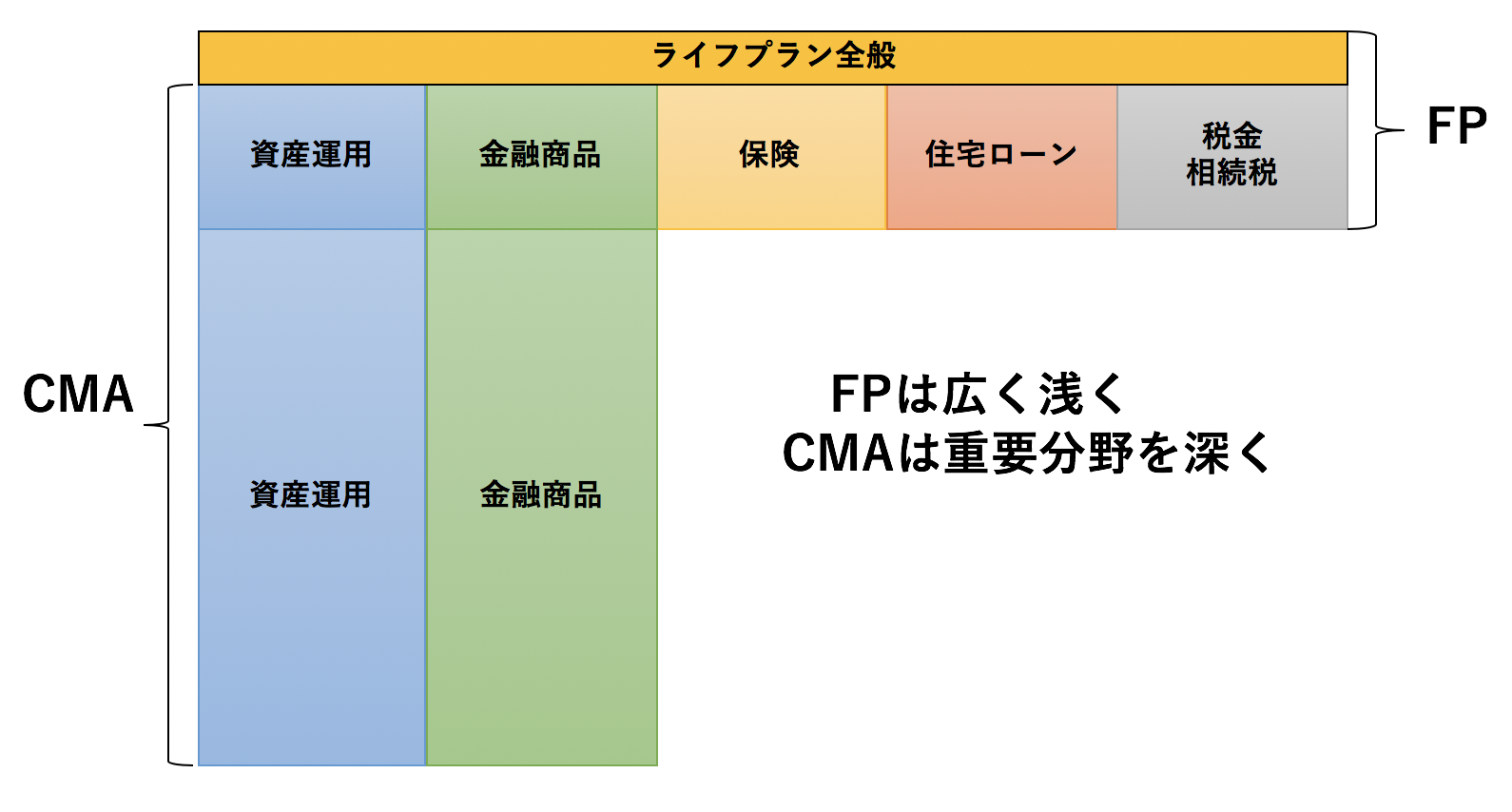

税理士資格のキャリアについて

ちなみにあまり知られていませんが、弁護士資格と公認会計士資格を保有すれば自動的に税理士資格もついてきます。

税理士資格は言わずと知れた士業で、資格を元に独立することもできますし、専門職として高い給与を得ることができます。

大学生等の時間のある方は学習に専念して合格してから、卒業後実務経験2年を経たあと税理士に登録する方もいらっしゃいます。

また、社会人になったあと税理士事務所ではたらきながら勉強して、合格したあと既に実務経験を積んでいるので、いきなり税理士に登録するという方もいます。

合格後は税理士として就職して企業の税金関係を請け負ったり、一般企業の税務部署に入社する人もいます。

中には個人で独立して、年収数千万円〜数億円を稼ぎ出すやり手の人もいます。

独立に関しては顧客企業を獲得しないといけないため起業と同じスキルが必要となります。

元々経営者の人脈があれば独立に踏み切るのはありですが、人脈がないのであれば、まずは税理士法人で実績を上げてコネクションを作った方が賢明でしょう。

しかし、税理士は次に紹介する公認会計士より独立できる可能性が高く、アップサイドが狙える有望な資格であることは間違いありません。

税理士試験の難易度は高い

ただ税理士資格を取得するのは非常に難しく、私の東大の優秀な経済学部の同期でも真剣に勉強して2年間を要していました。

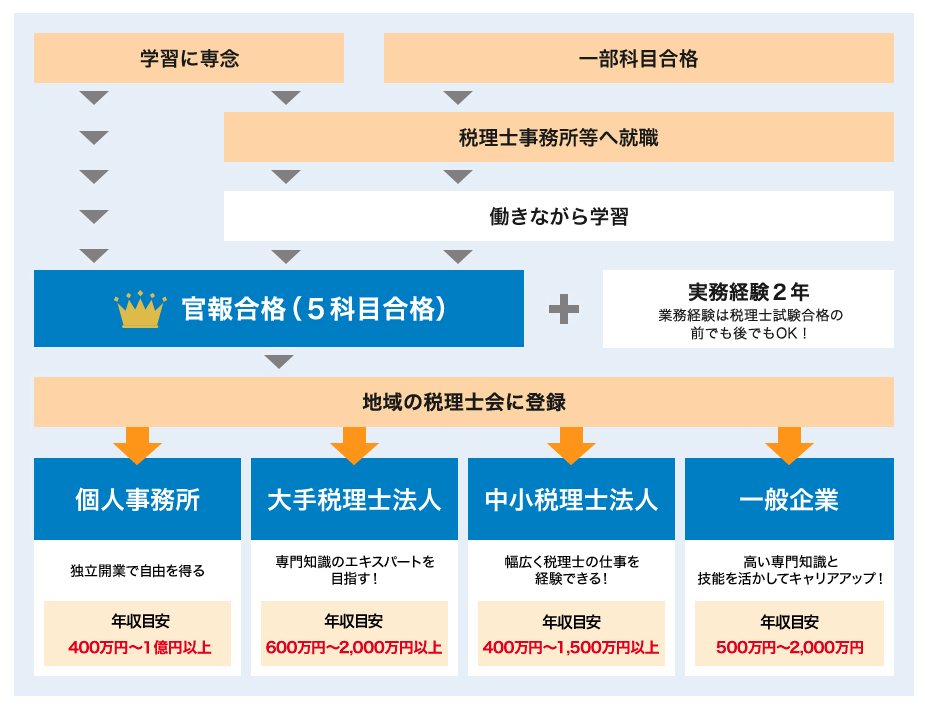

試験科目は必須科目2科目、選択科目3科目の合格が必要ですが、1回ではなく1科目ずつ受験してもよいことになっています。

【必須科目】

- 簿記論

- 財務諸表論

【選択科目(以下から3科目)】

所得税又は法人税法のいずれか一つは取得する必要があります。

- 所得税法

- 法人税

- 相続税法

- 消費税法又は酒税法

- 国税徴収法

- 住民税又は事業税

- 固定資産税

合格基準は各科目60点以上で例年受験者の10%-20%しか合格しかない難関資格となります。

合格までの平均的な時間は以下の通りとされており、膨大な勉強時間が必要ということがわかります。

【最低合格時間】

必須科目900時間+選択必須科目600時間 + 選択科目150時間×2 = 1800時間となります。

ちなみに、以下の条件を満たす人は一部又は全部が免除となります。

国税庁で28年以上のキャリアのある方は、試験に合格せずとも税理士になることができるのです。

【税理士試験免除制度】

税理士試験には、免除制度が設けられています。主な制度は以下のとおりです。

- 学位による免除

- 修士又は博士の学位を授与された者は、試験の一部が免除されます。

- 国税従事者における免除

- 10年又は15年以上税務署に勤務した国税従事者は、税法に属する科目が免除されます。

23年又は28年以上税務署に勤務し、指定研修を修了した国税従事者は、会計学に属する科目が免除されます。

引用:日本税理士連合会

(目次に戻る)

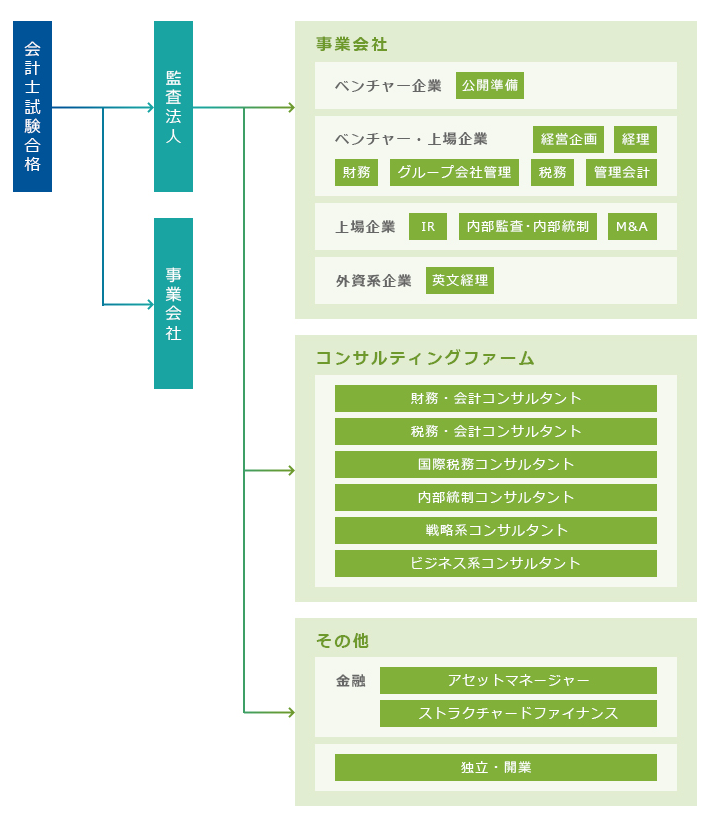

士業資格②:公認会計士

公認会計士資格をとれば税理士資格も取得することができるので、大学生に人気の資格でもあります。

公認会計士のキャリア

公認会計士といえば『あずさ』や『デロイトトーマツ』のような監査法人に入って、大企業の監査を行うというイメージが強いと思います。

実際筆者も商社の経理部門の勤務時代は監査法人の方と頻繁に仕事をしていましたので身近に感じていました。

しかし、その後に会計知識を用いてベンチャー企業での上場準備や、上場企業で経理はもちろんとして子会社管理、経営企画様々なフィールドが用意されています。

また、会計知識を武器にコンサルタントとしてのキャリアを歩む方もいらっしゃいます。

税理士資格とどちらがよいのか?

結局税理士資格とどちらがよいのか?

という点はどちらかを目指そうと志す方なら誰もが考える点です。

公認会計士を取得すれば、もれなく税理士も取得できるので公認会計士一択のように思われがちです。

しかし、公認会計士として監査法人に入ると税理士としてのスキルを実務上学ぶことはできません。

つまり、税理士として独立するのであれば、どのみち税理士法人に入らなければいけません。

税理士として将来独立を目指すのであれば、最初から税理士試験取得を目指した方がよいでしょう。

一方、公認会計士として企業に関わる形で幅広い活躍をしたいという志を持っているのであれば、

公認会計士資格を取得する必要があります。

自分が将来、どちらの方向性で働きたいかという点を考えた上で、税理士を取得するのか公認会計士を取得するのかを考える必要があります。

公認会計士の難易度は士業最高峰

公認会計士試験は医師、弁護士に並ぶ国家3大資格に分類されている最高峰の士業です。

半端な気持ちで目指さない方がよいでしょう。

公認会計士試験は短答式試験の後に論文式試験を合格する必要があります。

短答式試験の必要勉強時間は1500時間程度で、合格率は20%-25%となっています。

出題分野は以下の4つとなっています。

- 財務会計論 (120分 200点)

- 管理会計論 (60分 100点)

- 監査論 (60分 100点)

- 企業法 (60分 100点)

総点数の70%を基準としていますが、1科目でも満点の40%未満の科目があれば不合格となります。

短答式試験を合格した人が受ける論文式試験の必要勉強時間は1000時間程度で合格率は35%-40%と比較的高くなっています。

出題分野は以下の5つとなっており3日間にわたります。

- 監査論 (120分 100点)

- 租税法 (120分 100点)

- 会計学 (300分 300点)

- 企業法 (120分 100点)

- 選択科目 (120分 100点)

52%が合格基準となっていますが、短答式同様1科目でも満点の40%未満の科目があれば不合格となります。

(目次に戻る)

まとめ

『お金の資格』と一言にいっても、資格取得で食べていける『士業型』と社内業務や人生に有用というレベルの『有用型』があります。

『有用型』の場合は、自分が結局何故その資格を取る必要があるのかを明確にした上で勉強をしないと本末転倒な結果になってしまいます。

資産運用のレベルをアップさせたいのであれば、資格を取るよりも効率的に『お金の学校』で知見を身につけることが有効になります。

投資家達から基本的な事項から、実践的な内容まで直接学び自身の運用にダイレクトに生かしていきましょう。

士業型の場合は、人生を通じて職として関わっていく資格であって取得も相当な難易度となります。

果たして自分が、税理士や公認ん会計士として人生を歩んでいきたいのかを真剣に考えた上で腹をくくって勉強していく必要があります。

以上、東大卒証券アナリスト視点で有効な『お金に関する資格』6選を徹底紹介!資格取得の理由を明確化しよう。…でした。

コメントを残す