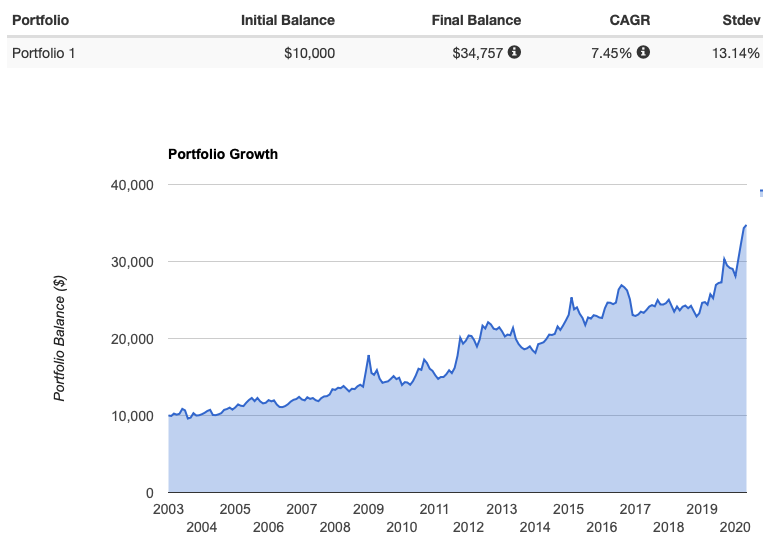

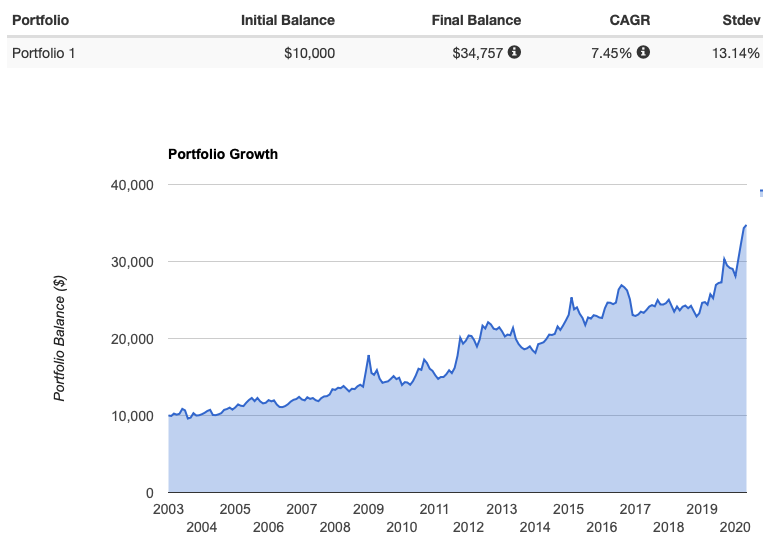

上記のTweetでもある通り、筆者がオールシーズンズポートフォリオに組み入れている長期債券国債であるTLTのリターンをご覧ください。

2003年の設定から現在までのリターンは平均年率(=CAGR)で7.45%となっています。(因みに今年は年初来23%(年率約70%!!)です)

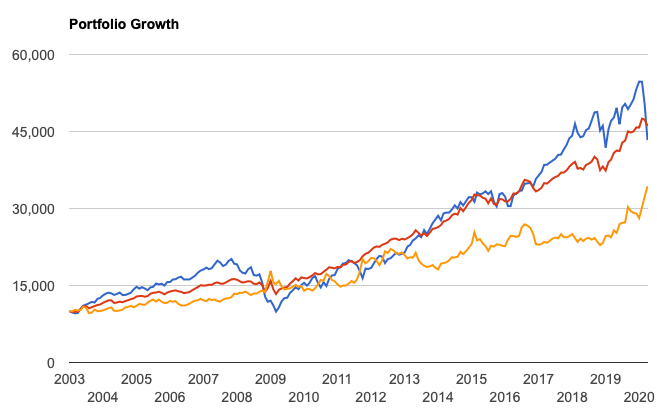

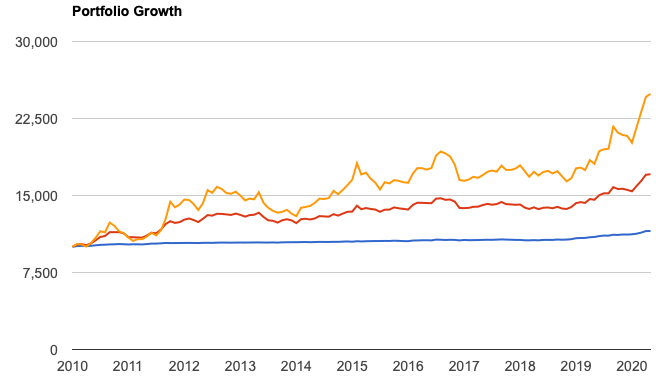

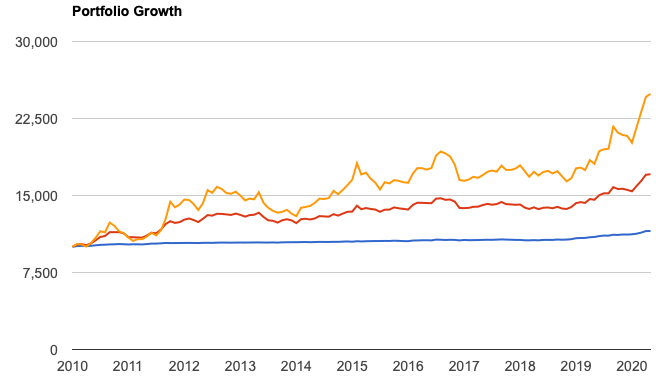

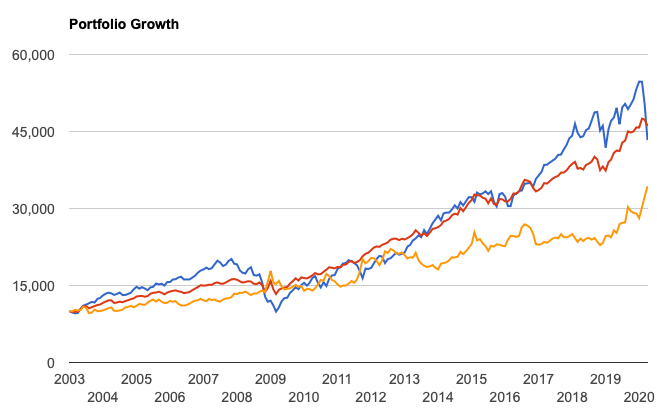

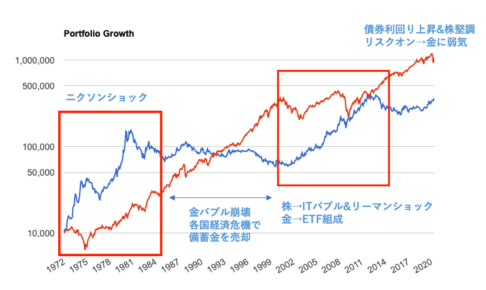

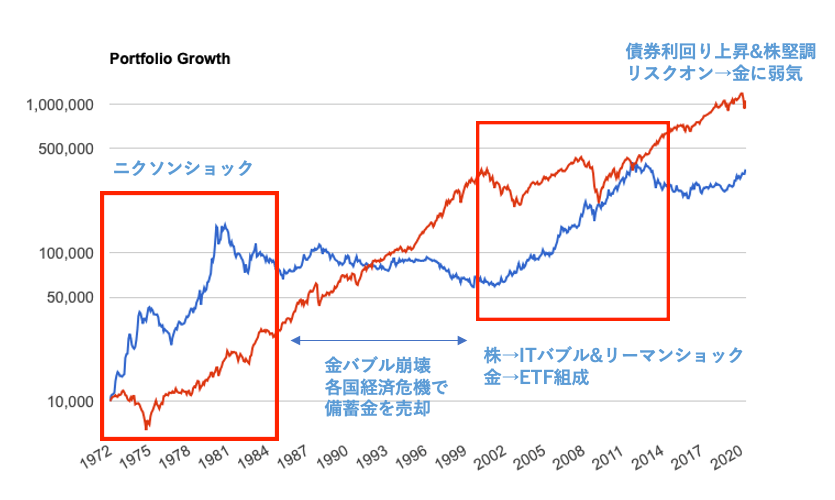

青:VTI 100%

赤:VTI 50% + TLT 50%

黄:TLT 100%

TLTは20年超の年限の米国債を組み入れたETFです。

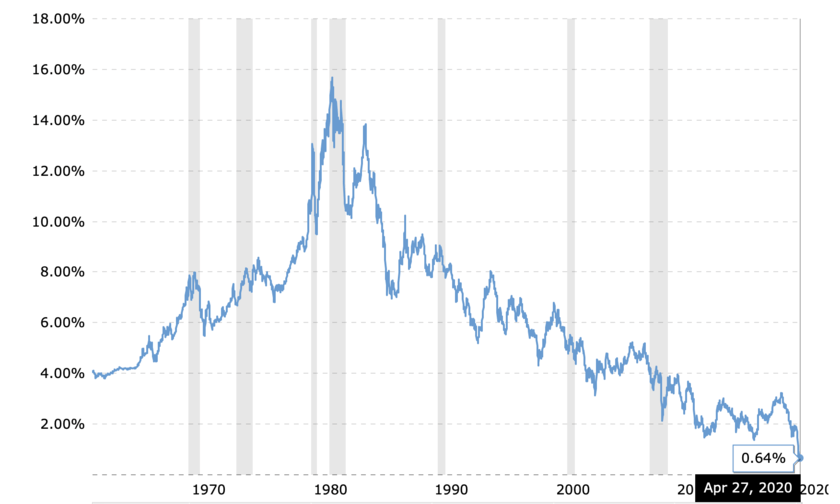

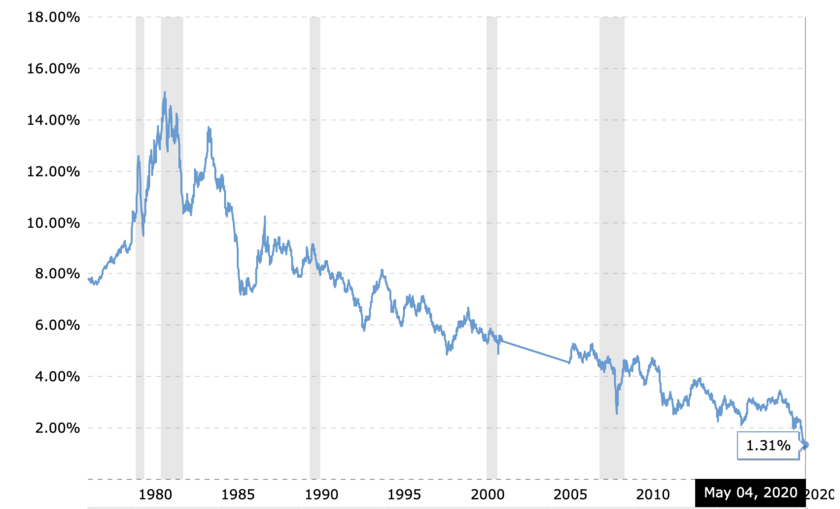

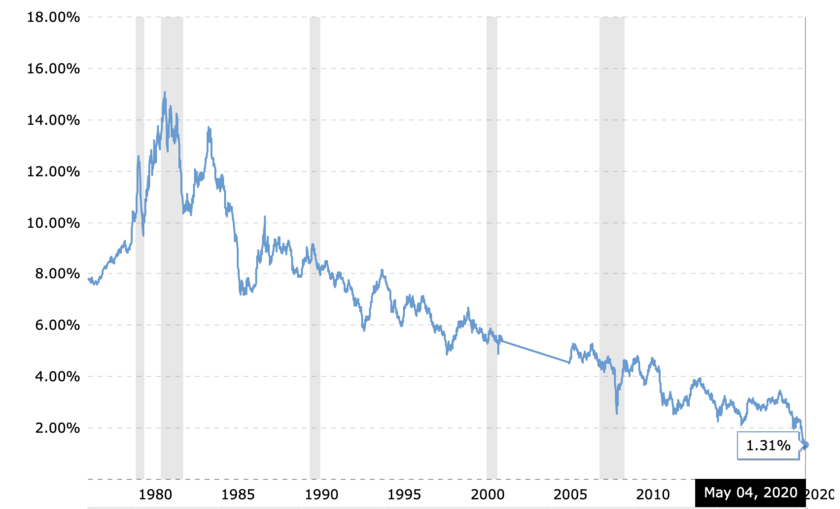

米国20年債の利回りはなかったですが10年債と30年の利回りをご覧ください。

【米国10年債金利】現状0.64%近辺 (リーマンショック以降基本的に4%以下)

【米国30年債金利】現状1.31%近辺 (リーマンショック以降基本的に5%以下)

疑問を投げかけたところエス氏(@Skabutoushi)からわかりやすい解説を頂き、筆者の中で噛み砕き腑に落ちました。

本日はエス氏からの回答を紐解きながら債券投資の今後について考察していきたいと思います。

◾️今回の概要:

- 債券の基礎知識

- 債券利回りは数%なのに長期国債ETFが年初来で20%以上のリターンを出せているのか?

- 何故、短期国債より長期国債の方が利回りが高いのか?

- 今後の債券ETFの見通しはどうなのか?投資妙味はあるのか?

- 債券ETFをどのように活用していくのがよいのか?

- 今後、債券の他に株と組み合わせるのが有効な資産とは?

目次

Contents

債券の基本的な知識と理解しておくべきこと

まず債券ETFのリターンの仕組みについてお伝えしていく前に債券の基本的な事項についておさらいしていきたいと思います。

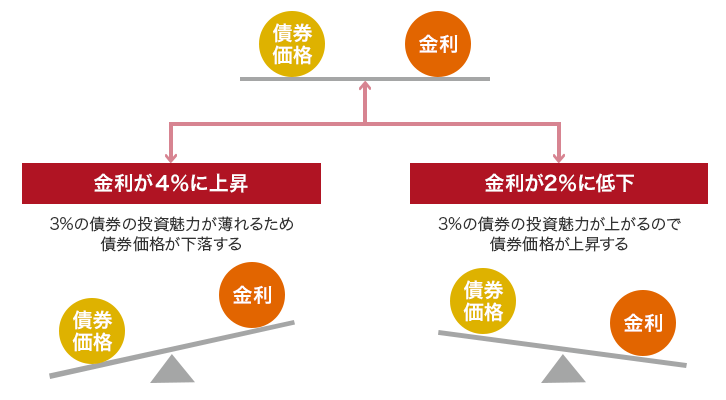

債券価格は金利が高くなるほど安くなる

債券といえば満期まで保有して金利を貰いつづけるものだと考えている方も多いと思います。

しかし、実際には債券は株式と同様に債券市場で売買を行うことができます。

例えば現在金利が3%の債券を保有していたとします。

例えば政策当局の金融引き締めで金利が4%に上昇した場合、現在保有している3%の債券を保有している意義がなくなります。

そのため、3%の金利の債券を売却して4%の金利の債券を保有するインセンティブが増すため債券価格は下落します。

反対に金融緩和などで金利が2%に減少した場合は、現在の3%の債券の魅力があがるので債券価格が上昇します。

各年限の利回りをプロットしたイールドカーブ

例えば以下のように満期までの期間でそれぞれの国債が存在します。

2年で満期を迎えるものを2年国債

5年で満期を迎えるものを5年国債

10年で満期を迎えるものを10年国債

20年で満期を迎えるものを20年国債

ここでは詳しいことは控えますが、例えば2年国債であれば1年国債を2回投資した場合の利回りと理論上は同じ価格になる必要があります。

短期債のリターンの組み合わせが長期債のリターンになるという考え方(=純粋期待仮説)があるため長期債の金利の方が高くなります。

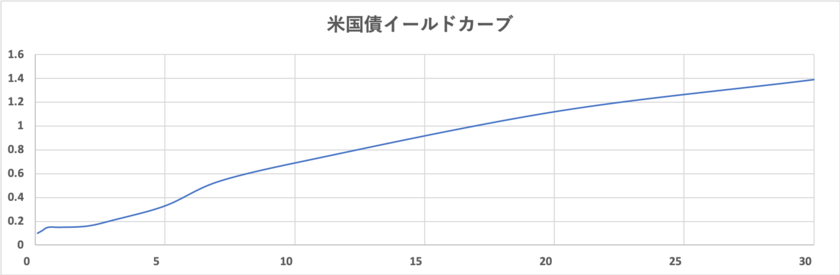

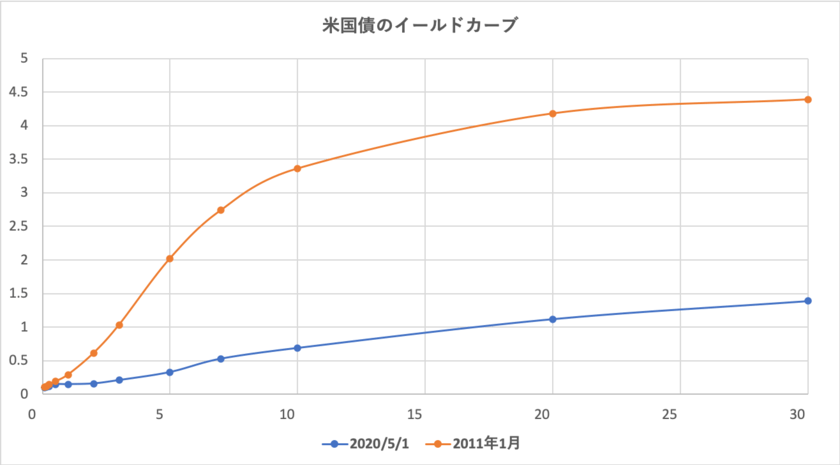

以下は最新の2020年5月8日時点の米国財務省から得た国債金利です。

| 日付 | 1M | 2M1 | 3M | 6M | 1Y | 2Y | 3Y | 5Y | 7Y | 10Y | 20Y | 30Y |

| 05/08/20 | 0.10 | 0.11 | 0.12 | 0.15 | 0.15 | 0.16 | 0.21 | 0.33 | 0.53 | 0.69 | 1.12 | 1.39 |

図にしてつなぎ合わせると以下の通りになります。

米国財務省のデータを元に管理人作成

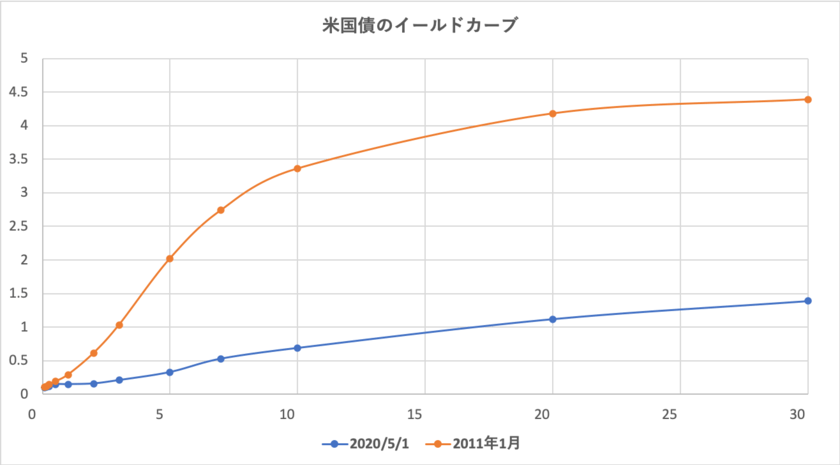

ちなみに同じイールドカーブでも毎年のように変化しています。

例えばリーマンショックから立ち直った2011年時のイールドカーブと現在のイールドカーブをご覧ください。

カーブの傾きが急になることをスティープニング、カーブの傾きが緩やかになることをフラットにングといいます、

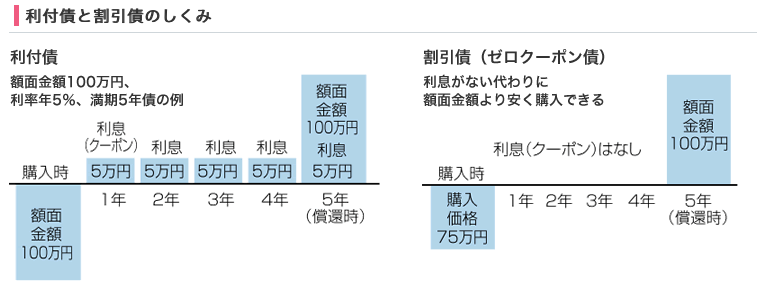

利付債と割引債(=ゼロクーポン債)が存在する

債券には大きくわけて利付債と割引債の二つが存在しています。

利付債は利息を決まった時の貰う債券です。

一方の割引債は利息をもらえない代わりに額面より低い価格で発行される債券です。

以下の説明では単純化のために割引債を前提に話を進めていきたいと思います。

(目次に戻る)

債券ETFのリターンの源泉1.ロールダウン効果

債券ETFの場合は年限を維持するためにロールダウンを行います。

ロールダウンが債券ETFの利益の源泉の1つです。

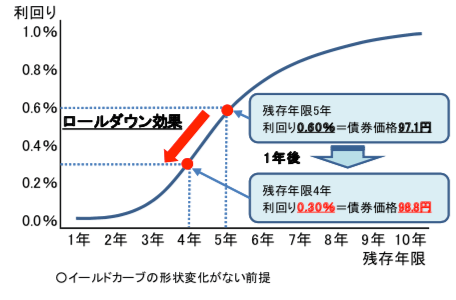

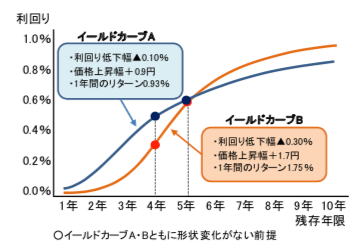

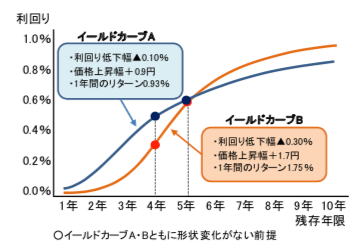

ロールダウン効果とは?

単純化のためにイールドカーブが現在と1年後で変わらないとします。

現在、発行価格97.1円で利回り0.60%の5年債を保有していたとします。

すると1年後に現在保有していた5年債は4年債になり利回りはイールドカーブに沿って0.3%となります。

すると、先ほどお伝えしたとおり債券価格も上昇し98.8円となります。

今回の場合、1年間保有したことで97.1円の投資で1.7円の利益を得たので年間利回りは1.7%となります。

イールドカーブがスティープ(=急)な方がロールダウン効果は高い

また、イールドカーブの形状によっても大きくリターンはことなります。

イールドカーブが急な方が利回りの低下幅が大きくなり、ロールダウン効果による値上がり益をより大きく享受することができます。

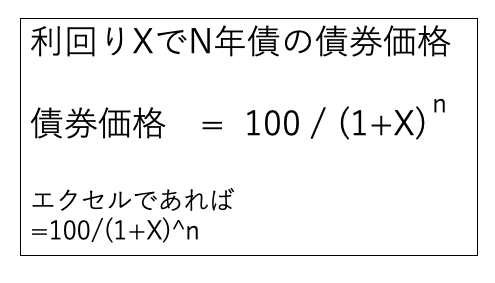

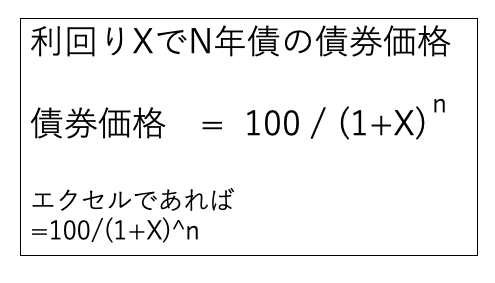

〜コラム〜割引債の債券価格の求め方

長期債の方がロールダウン効果は高くなる

先ほどの算出式から分かる通り、長期国債の方がロールダウン効果が高くなります。

例えば以下の通り国債の年限とリターンを比べてみます。

| 年限 | 利回り | 債券価格 | ロールダウン効果 | 投資利回り |

| 5年 | 2% | 90.57 | ||

| 4年 | 1.50% | 94.22 | 3.65 | 4.02% |

| 20年 | 4% | 45.64 | ||

| 19年 | 3.90% | 48.34 | 2.70 | 5.92% |

5年債と4年債の利回り差が0.5%、20年債と19年債の利回り差が0.1%と5倍の開きがあるとします。

このような状況でも複利効果と投資元本の影響で最終リターンは20年債→19年債の効果の方が大きくなります。

ロールダウン効果が年限が大きい方が効果が高いので短期国債ETFに対して長期国債ETFが高いリターンを叩き出しています。

黄:長期国債ETFのTLT

赤:中期国債ETFのIEF

青:短期国債ETFのVGSH

例えば2019年初の水準に合わせて20年国債の利回りを2.8%として、19年国債の利回りを2.75%とすると最終利回りは3.75%になってしまいます。

| 年限 | 利回り | 債券価格 | ロールダウン効果 | 投資利回り |

| 20年 | 2.8% | 57.56 | ||

| 19年 | 2.750% | 59.72 | 2.16 | 3.75% |

債券ETFのリターンの源泉2.イールドカーブの下落

TLTは2020年に年初来で4月末までで驚異的な23.64%のリターンを記録しています。(年率にすると70%近いリターンになります)

この23.64%はロールダウンだけではとても説明がつかない減少です。

そこで重要となってくるのがカーブ自体の変遷です。

イールドカーブが下落することで得られるリターンの大きさ

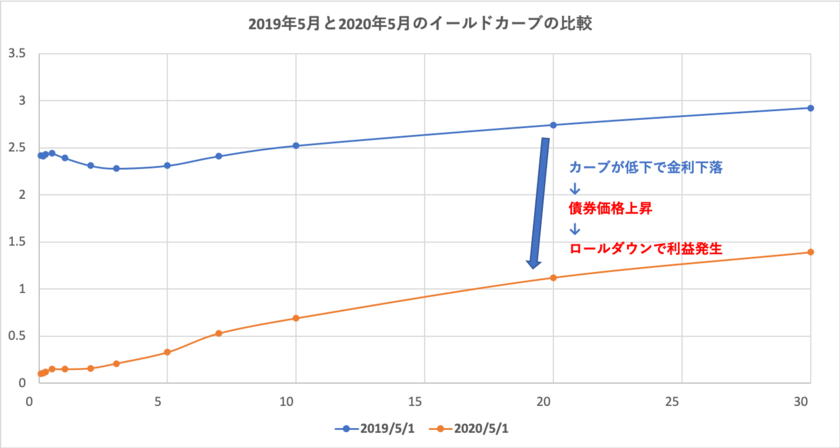

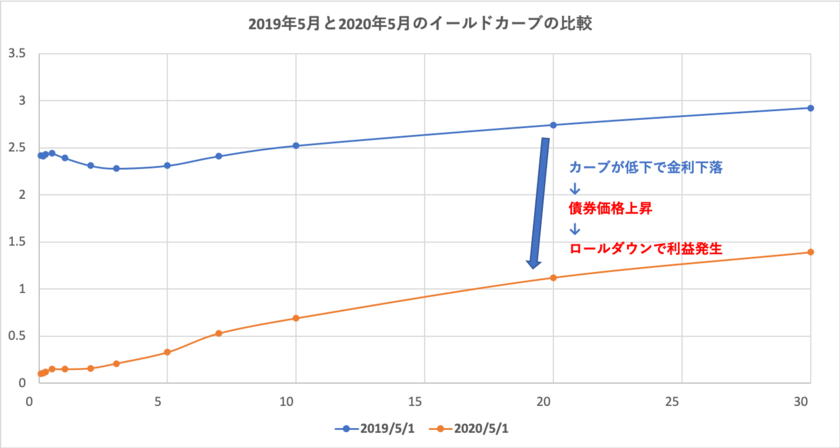

以下は2019年5月の米国のイールドカーブと、2020年5月のイールドカーブの変遷です。

| 1/12 | 1/6 | 1/4 | 1/2 | 1 | 2 | 3 | 5 | 7 | 10 | 20 | 30 | |

| 2019/5/1 | 2.42 | 2.41 | 2.43 | 2.44 | 2.39 | 2.31 | 2.28 | 2.31 | 2.41 | 2.52 | 2.74 | 2.92 |

| 2020/5/1 | 0.1 | 0.11 | 0.12 | 0.15 | 0.15 | 0.16 | 0.21 | 0.33 | 0.53 | 0.69 | 1.12 | 1.39 |

2019年5月時点での20年債の金利を2.74%、2020年5月時点での19年債の金利を保守的に20年債と同じく1.12%とします。

すると両者の差は以下の通り40%近い水準になります。

| 年限 | 利回り | 債券価格 | ロールダウン効果 | 投資利回り |

| 20年 | 2.740% | 58.24 | ||

| 19年 | 1.120% | 80.93 | 22.69 | 38.96% |

更に超長期債では30年債もとりいれていますので30年債を例にとってみましょう。

| 年限 | 利回り | 債券価格 | ロールダウン効果 | 投資利回り |

| 30年 | 2.92% | 42.17 | ||

| 29年 | 1.39% | 67.01 | 24.84 | 58.90% |

投資利回りは58.90%という驚異的な数字になることがわかりますね。

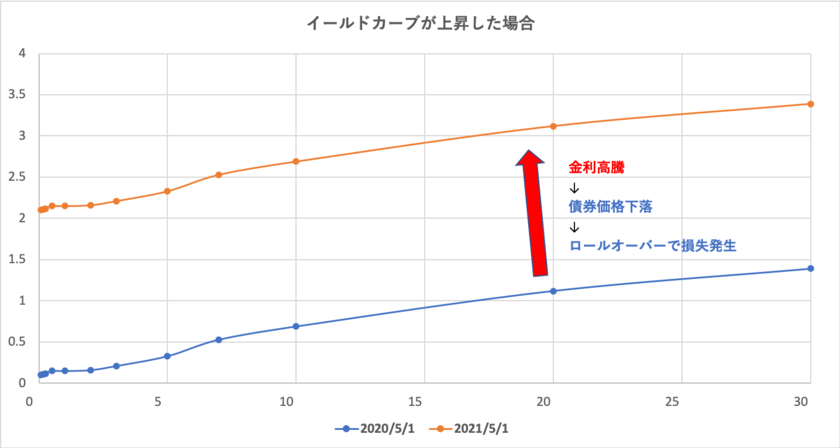

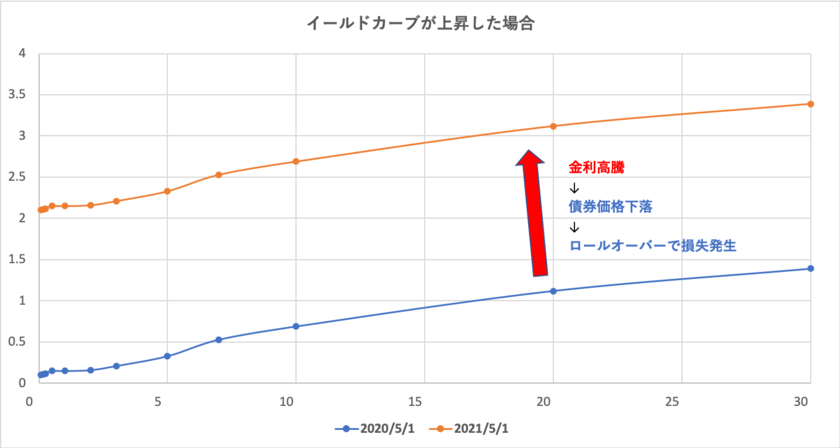

イールドカーブが上昇した場合は悲惨な結果に

反対にイールドカーブが上昇してしまった場合は悲惨な結果となります。

例えば以下のように来年2021年5月にイールドカーブが上昇してしまった場合を考えてみましょう。

| 年限 | 利回り | 債券価格 | ロールダウン効果 | 投資利回り |

| 20年 | 1.120% | 80.03 | ||

| 19年 | 3.08% | 56.19 | ▲23.84 | ▲29.79% |

実際TLTにも2009年や2013年-2014年、2017年のように下落している局面も多く存在しています。

(目次に戻る)

今後のTLTを始めとした債券ETFへの投資の魅力は下がっている?

先ほど見てきたようにTLTのリターンの源泉はロールダウンとイールドカーブの低下であることをお伝えしました。

とりわけTLTのような長期国債債券ですとカーブの低下、つまり金利水準の下落が最も大きな要因である点もお伝えしてきました。

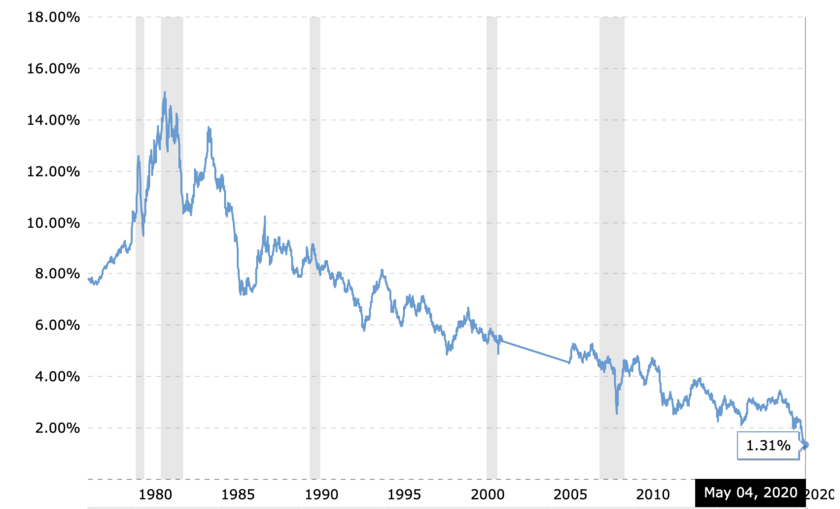

以下は米30年国債の利回りですが1980年前半以降、紆余曲折あるながらも一貫して利回りは下落し続けています。

重要なのはこれからの債券ETFの見通しです。

現状、既に長期国債といえども利回りは1%台前半と0%に近づいてきております。

現在はコロナショックを支えるために米国政府と中央銀行FRBが一体となって経済を下支えしています。

この過程でFRBは国債を大量に購入してイールドカーブ全体を急激に沈めています。

確かに今後コロナが長期化するともう一段のイールドカーブの下落はあるかもしれません。

しかし、下落余地は少なく、現在からのリターンの余地は限られていると見る方が妥当でしょう。

FRBはインフレ率2%を目指すことを金融政策として謳っています。

インフレが加熱する局面では金利を引き上げて対応するのですが、金利が引き上げられれば先述の通り債券ETFは暴落します。

(目次に戻る)

債券ETFを活用したとるべき戦略とは?

ではTLT等の債券ETFをどう活用するのがよいのかをいくつか検証していきたいと思います。

以前、以下の記事で株式と債券を組み合わせることで高いリターンを低いリスクで達成することができると申し上げました。

株式ETFと債券ETFの組入ポーションを考える

株と債券は逆相関の動きをする傾向にあります。

実際、米国株ETFのVTIとTLTを組み合わせたポートフフォリオは株単体と同様のリターンを低いリスク(=価格のブレ幅)で達成しています。

青:VTI 100%

赤:VTI 50% + TLT 50%

黄:TLT 100%

| リターン | リスク | |

| VTI 100% | 8.87% | 14.39% |

| VTI 50% + TLT50% | 9.26% | 8.06% |

| TLT 100% | 7.41% | 13.17% |

米国の巨額の財政支出と金融緩和で支えられているとはいえ、依然としてコロナが実態経済に及ぼす影響は不透明で回復の兆しが見えません。

経済活動の停滞によって二番底の可能性が否定できない以上は債券ETFを組み入れることは有効となります。

未曾有の事態に発展する可能性も考慮して債券ETFのTLTを依然として組み入れておいた方がよいでしょう。

ただ、忘れてはいけないのはリバランスを定期的に行うことです。

債券ETFが上昇する局面では、債券ETFが上昇し、株ETFが下落するためポートフォリオのポーションが変わります。

例えば、当初、債券ETFを40%、株ETFを60%としていたものの、債券の上昇と株の下落で50%と50%になることがあります。

このような急激な変化が起こった場合は、しっかり最初に定めたポーションに再構築してリバランスをおこなっていきましょう。

金又は金鉱株をポートフォリオに組み入れる

資産は株と債券だけではありません。

今後、市場にあふれたドルがコロナが収まった後に市場に流通すればインフレが発生することが見込まれます。

インフレが発生すると金融当局は利上げを行いインフレを押さえ込もうとします。

そのため、イールドカーブが上昇して債券ETFに大きな打撃を与えることになります。

また、株はインフレ下でも力強い動きをしますが価格転嫁にまで一定の時間を要する可能性もあります。

しかし、金はインフレによってダイレクトに価格が上昇していきます。

更に金の市場規模は株式市場の10分の1程度でしかないので株や債券から資金が流入すると勢いよく上昇することも見込まれるのです。

そのため、筆者はインデックス運用分として以下のポーションで運用をおこなっています。

VTI:30%

TLT:40%

IEF:15%(中期国債)

GLD:15%

尚、現状TLTの比率について引き下げて株又は金にリバランスすることを考えています。

(目次に戻る)

まとめ

◾️債券の仕組みの基礎:

- 債券は金利が高くなれば価格が下落し、金利が低くなれば価格が上昇する

- 一言に米国債といっても満期までの期間毎に別物

- 各年限毎の債券金利をプロットしたカーブがイールドカーブ

- イールドカーブは常に変動している

- 債券には利付債と割引債がある

◾️債券ETFの利益の源泉:

- 債券ETFはロールダウンでキャピタルゲインを得ることができる

- ロールダウンによる利益は長期国債ETFになればなるほど大きい

- しかし今までの債券ETFのリターンの殆どの源泉はイールドカーブ自体の下落

- 既にカーブの下落余地が限られている

◾️債券ETFの活用方法:

- 債券ETFと株ETFを組み合わせることで高いリターンを低いリスクで実現できる

- ここからの債券ETFのリターンは限定的のためポーションは落とすことを考慮する必要あり

- とはいえ二番底の可能性も否定できないため債券ETFの組入は今後も有効

- 今後見込まれるインフレに備えて金並びに金鉱株をポートフォリオに組み入れるのも有効

以上、【ロールダウン効果とは?】債券ETFの利益の源泉をわかりやすく解説する!おすすめの米国債ETF「TLT」を取り入れた今後の戦略を考える。…でした。

いつも勉強になる記事をありがとうございます。masaと申します。

私は米国ETFの積立を行っており、レイダリオのオールウェザーポートフォリオを改変して組んでおります。

その際、今回の債券の話は個人的にも重要だと思っております。

個人的には、インフレ対応できるよう物価連動債SCHPに注目しておりますが、マネリテ信太郎殿のご意見がございましたら伺いたく存じます。

どうぞよろしくお願いいたします。

ご質問いただき有難う御座います!そうですね、債券については金利下落余地が小さいのであまり投資妙味はありませんが、今後マネーサプライの上昇でインフレはコロナから立ち直った時に発生すると見込まれますので、物価連動債は良い選択肢だと思っています。私は金やビットコインをインフレヘッジとして株式以外に保有しています。