レイ・ダリオは世界最大のヘッジファンド「ブリッジウォーターアソシエイツ」を運営する最も有名なファンドマネージャーです。

同社の運用資産額は驚愕の17兆円に上ります。

レイダリオ氏はリーマンショックを予見し、2007年半ばには米財務省を訪れてサブプライムローンの危険性について懸念を伝えています。

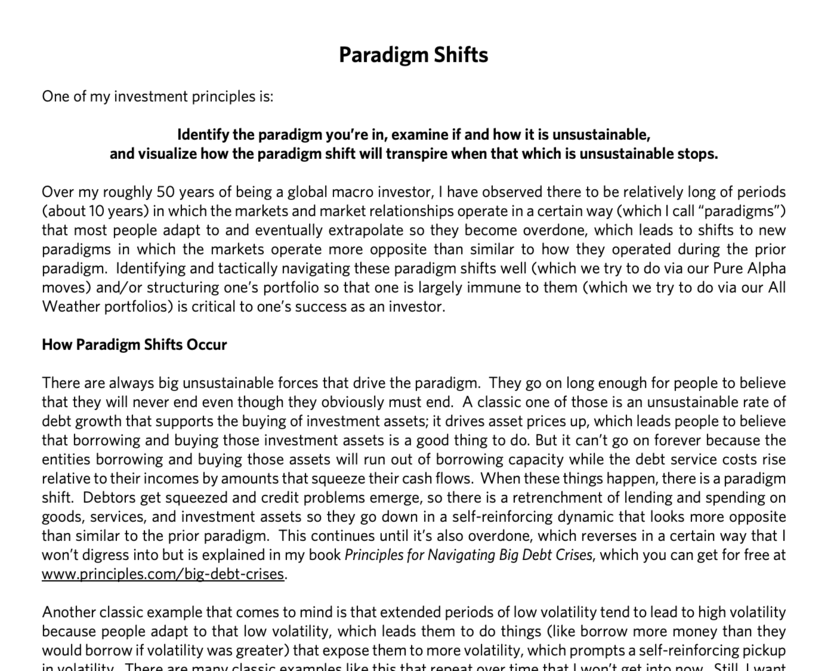

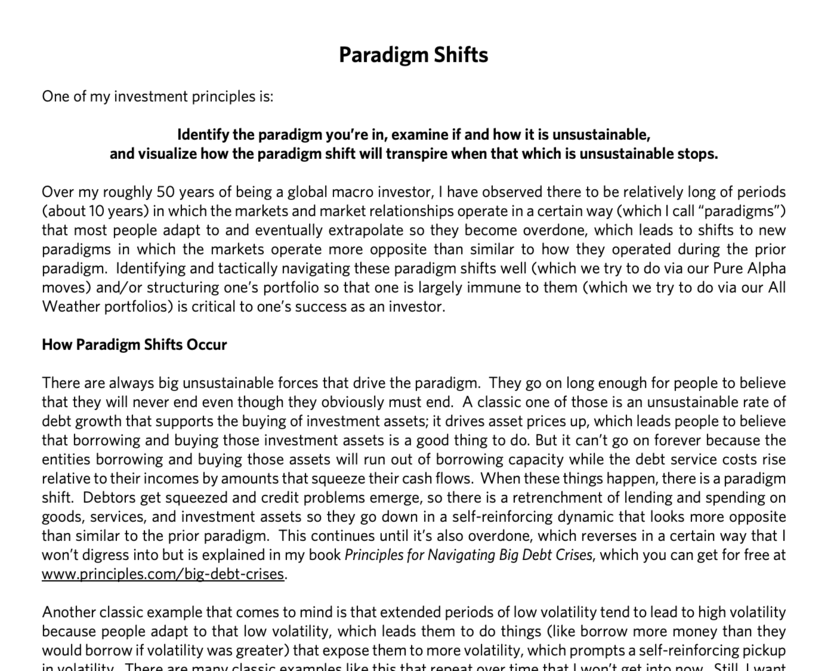

そんな、レイダリオ氏は50年間の経験を通じて今後の世界の見通しについて「Paradaigm Shifts」(=パラダイムシフト)という英文で46Pの論説を公開しています。

(参照元:Ray Dalio 「Paradigm Shifts」)

◾️今回の概要:

▷ パラダイムとは:

- パラダイムは約10年スパンで訪れる経済状況、市場状況の変遷

- パラダイムが変わる時は概して前のパラダイムと逆回転が起こる傾向にある

▷ 2020年からのパラダイムシフト:

- 2010年代のリフレは将来のリターンを食いつぶしている

- ここからの投資妙味が少なく投資家の投資意欲が減退する局面がくる

- また負債が増大しすぎて、これ以上負債を抱え込むことが出来なくなる。

- しかる局面で通貨増刷による通貨価値の下落で負債価値を減少させようとする

- 通貨価値が下落する局面では貸し手である債券のリターンが悪化すると見込まれる

- ただ中央銀行が債券を購入し続け金利を抑えこむだろうから深刻にはならないと推測

- 債券のリターンはインフレを下回り実質リターンが芳しくないと推定

- 高い実質リターンを叩き出すのは今までは株や不動産であったが今後は最良の選択肢とはいえない。

- あくまで最良の選択肢ではないだけで現金や債券投資よりは株式はまだよい

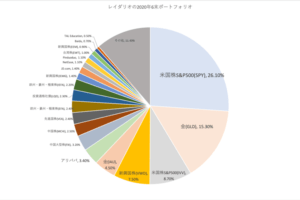

- 通貨減価、社会情勢不安定な局面で力を発揮する金(きん)が期待できる

- 金(きん)をポートフォリオに入れ込むことを推奨

目次

そもそもパラダイムシフトとは?

まず、本書が提起している「パラダイムシフト」についてみていきたいと思います。

パラダイムとは?

彼は世界情勢を見ながら投資を行うマクロ投資家としての50年間の経験の中で約10年周期に市場や市場環境に特色のあるパターンが存在するとしています。

そして殆どの人がパラダイムに順応した、まさにその時に新しいパラダイムにシフトするとしています。

新しいパラダイムでは今までのパラダイムで機能していた方向とは逆方向に動き出すとしています。

パラダイムシフトはどのように発生するのか?

パラダイムシフトが起こる例としてレイダリオは以下を典型的なパターンとして挙げています。

典型的な例としては負債の継続的な拡大を上げています。

人々や企業は持続可能な負債を背負いこみ、そのお金で投資や消費を行い株や不動産等の資産価格を引き上げていきます。

結果として投資を行うことが良い選択肢だと考えるようになりますが、加速度的に負債が積み重なると限界がきます。

膨らんだ負債から発生する金利や利息を抱えきれなくなり新たに投資ができなくなり、今までの逆流が開始されます。

人々は消費を抑えて、投資を抑えて得た資金で負債を返済して負債コストを引き下げるようにするのです。

そして彼はパラダイムシフトを執筆した2019年時点で、現在はリーマンショック後のパラダイムの終盤であると語っています。

今後発生するパラダイムを理解しておけば資産を守り育てるのに多いに役に立つとしています。

(目次に戻る)

1920年〜2020年までのパラダイムシフトの変遷

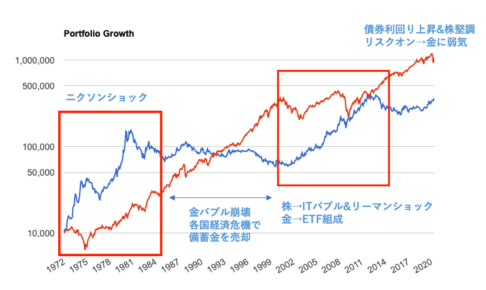

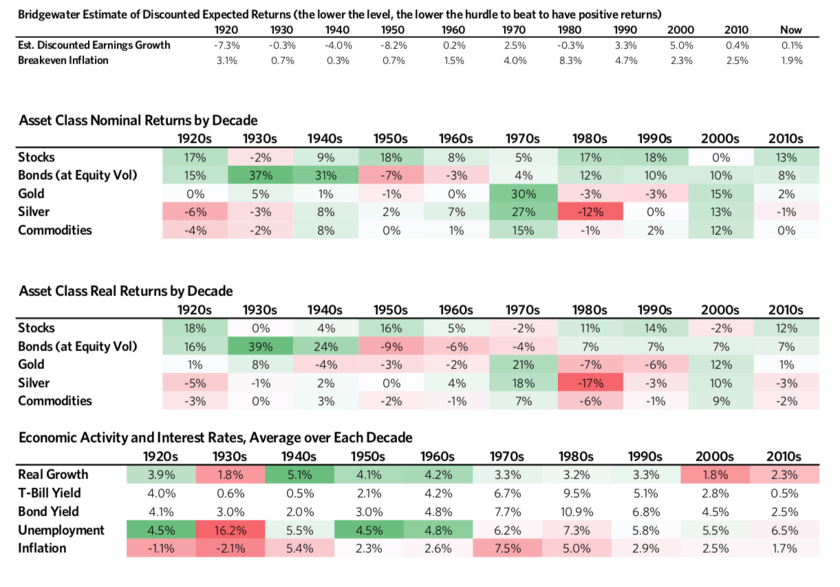

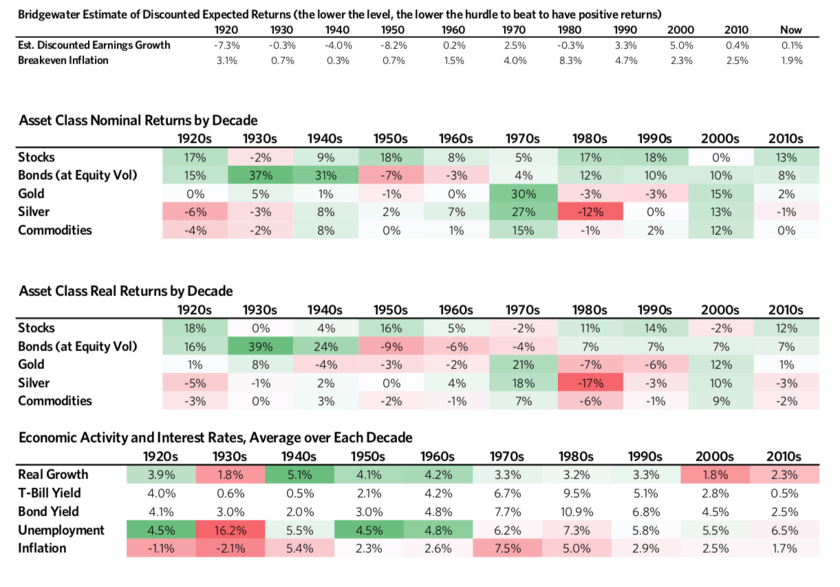

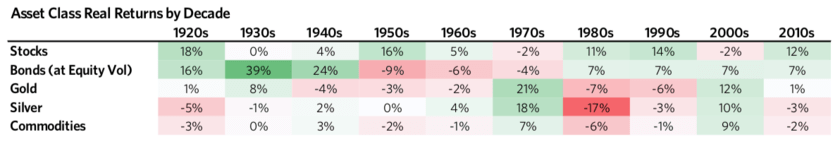

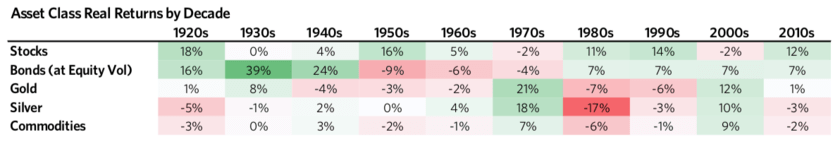

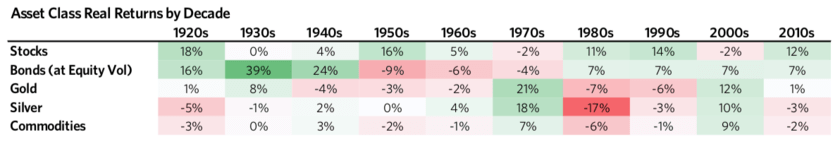

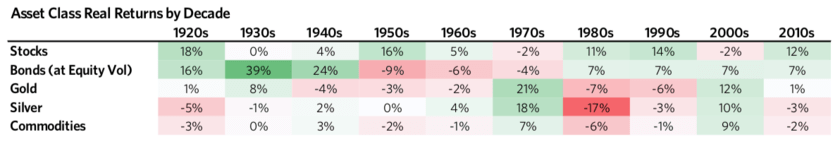

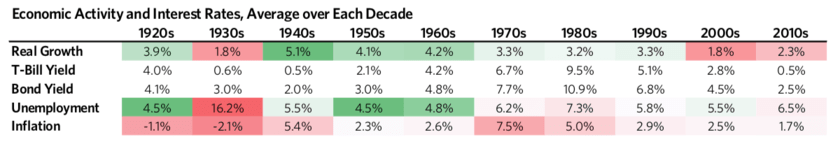

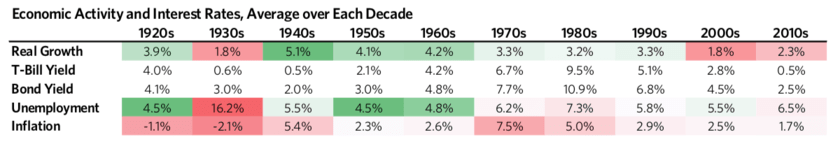

以下は過去100年の貴重なデータです。

Nominal Return:名目リターン

Real Return:インフレを調整した後のリターン (例えばリターンが7%でインフレ率が2%なら5%となる)(=実質リターン)

1920年代:バブルからバブル崩壊

1920年代は負債の積み増しによって急速に成長して株価も債券を大幅に凌駕する勢いで成長していきました。

そして1929年に世界大恐慌を迎えることになります。

1930年代:大不況時代

1930年代は1920年代とは全く別のことが起こりました。

1930年代は高水準の借金が破裂して成長率が急速に低下した時代から始まりました。

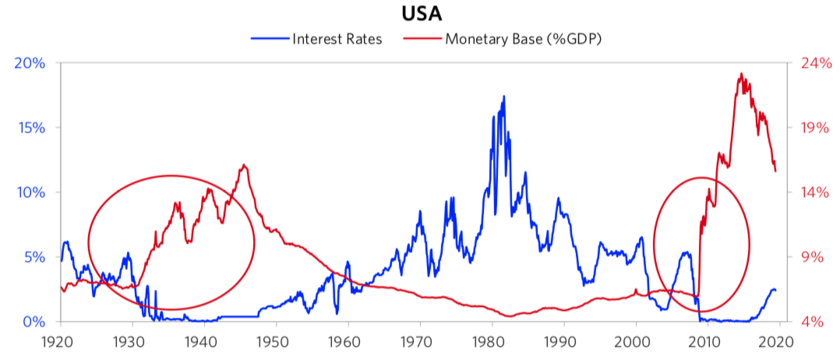

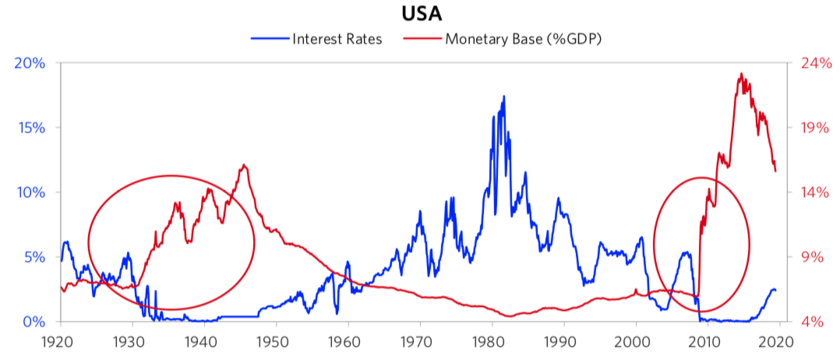

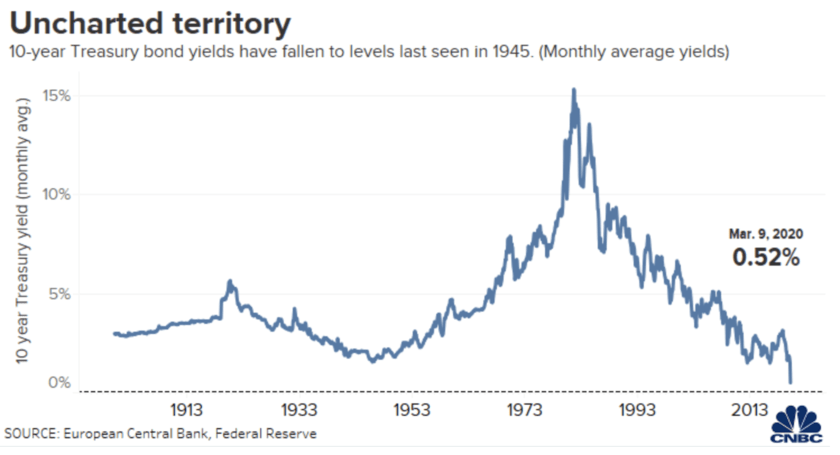

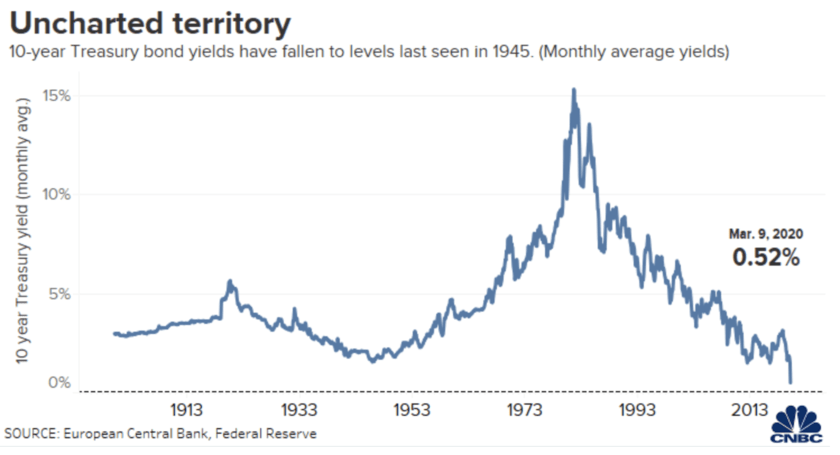

大不況によって中央銀行は大規模な緩和を行い金利は0%水準まで引き下げられました。

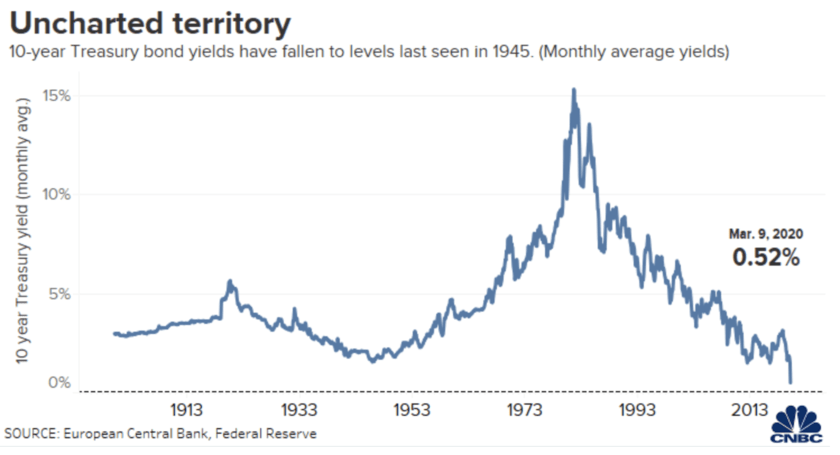

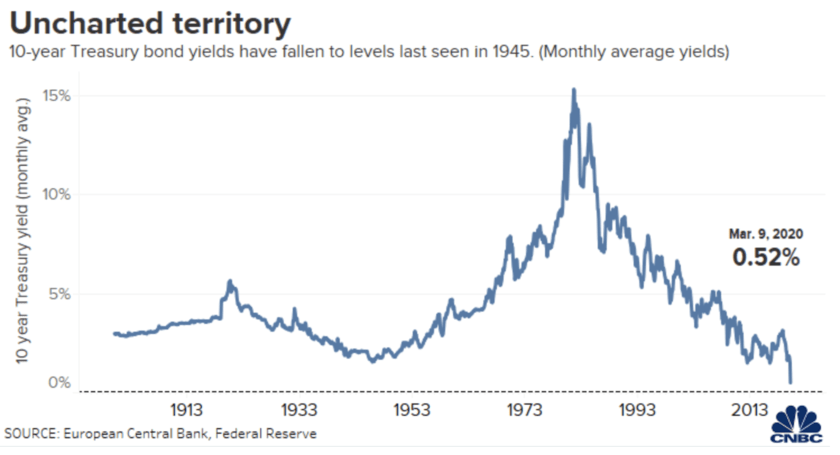

(参照:Business Insider)

当時も現在と同じく大規模なドル紙幣の発行が行われドルの価値が毀損していきました。

結果的に金や株式や商品の価格が1932年-1937年の間に上昇していきました。

金融政策で資産価格が引き上げられる一方、不況による補償は十分ではなかったので貧富の差は広がり社会不安を招くにいたりました。

そして1937年にはFRBは金融引き締めに入り株価は下落し経済も再び沈みました。

同時期に地政学的リスクが高まり第二次世界対戦へと突入していきます。

1930年代を全体としてみれば株式のパフォーマンスは悪く、債務危機は倒産と補償と財政支出で対応していきまました。

1940年代:第二次世界大戦とその後(栄光の期間)

戦争期は世界中の政府が戦争のために多額の借金を背負いこみ大量の紙幣を刷りました。

生産は過剰に行われましたが戦争で破壊されたので、伝統的な成長率や失業率hあてになりません。

しかし、戦時中の政策が米国を世界中の戦後不況からいち早く脱する契機となった。

金融政策は引き続き低金利が継続しました。

さらに財政支出もマーシャルプランを促進させるために継続して行われました。

結果的に株、債券、金、コモディティと全てが上昇する結果となりました。

最も早く上昇したのは戦時中のコモデディティで、第二次世界大戦勝利が確定的となったところから最も遅く株が上昇していきました。

この期間で米国は世界の覇権国家となりドルが世界の準備通貨となり金との交換比率が定められました。

1950年代:第二次世界大戦とその後(栄光の期間)

家計の支出は保守的になり株式投資には傾倒していきました。

引き続き金融政策と財政政策は緩和的な状況がつづき強気の株式相場が続きました。

政府債務はGDOに比して下落し、民間部門の負債も収益にみあった水準で成長していきました。

当該期間は適度な成長と低いインフレによって心地よい環境が続きました。

1960年代:バブルから一転急落

1960年代前半は加速度的な負債の増大からバブル状態になりましたが、後半は国際収支の問題を引き起こし金本位制の崩壊を招くきっかけとなります。

株式は1966年まで引き続き急速に成長しました。1950年から15年間続いた市場最大のブル相場となったのです。

ところが負債の上昇と急激な経済成長を冷やすために中央銀行は引き締めを開始し金利が上昇していきました。

これが株式市場にとっては大きな痛手となり、その後20年間軟調に推移することになります。

1960年代後半は負債が収入を超える速さで増大しインフレが上昇し景気後退が訪れました。

さらに1960年代後半には国際収支(経常収支+金融収支)の赤字が深刻になり準備していた金が減少しました。

当時は金本位制でしたので金の減少はドルの価値の毀損を意味し中央銀行は二つの選択を迫られることになりました。

- ドルの魅力を保つために経済への打撃を覚悟した上でさらに急激な金融引き締めを行う

- 強烈な刺激策をうって強い米国経済を取り戻しドルの価値を引き上げインフレを抑え込む

1970年代:低い成長と高いインフレ

1970年代初頭には高い負債水準と、国際収支問題と金本位制の廃止(1971年)が待っていました。

金本位制の崩壊によって紙幣は刷られまくり、ドルは減価して混乱の中で経済成長は低くインフレが加速していきました。

当該期間は株や債券が軟調に推移する反面、インフレヘッジの手段でもある金やコモディティが高いリターンをもたらしました。

1970年代はインフレ率は年率7.5%でしたが、経済成長率は3.3%と低い水準での推移となりました。(それでも今より経済成長率は高いですが。)

1980年代:高い成長と低いインフレ

1980年代は1970年代と全く逆の状況となりました。

パラダイムシフトは1979年にFRB議長に就任したボルカーによる金融引き締めによって起こりました。

引き締めによってインフレがおさまるとともに、高い金利によって新興国が米国に対して負債の利子を返済できないという状況となりました。

銀行は十分な流動性を提供したので銀行資本が毀損することはありませんでした。

ただ、ドル不足を招き結果的にドルの増価となりインフレの鎮静に成功することができました。

結果的に強い成長と低いインフレ率という時代になりました。

株と債券が強いパフォーマンスを示す一方で1970年代強かった金等の資産が大きな打撃を受けました。

1990年代:1980年代の継続と終わりの始まり

1990年は景気が加速し負債の増加スピードが収入の増加スピードを上回り株価は上昇を続けました。

そして終盤にはドットコムバブルを引き起こして株価も急騰したが、それは2000年代の崩壊の始まりにすぎませんでした。

2000年代:バブル崩壊と金融ショック

この期間は1920年代と非常に似た期間でした。

負債が積み上がりバブルが崩壊した期間で、対応するためにゼロ金利政策が取られ大量のドル紙幣を発行しました。

経済成長率は1930年代と同じレベルの年率1.8%で推移し、株式のリターンは非常に低い10年間になりました。

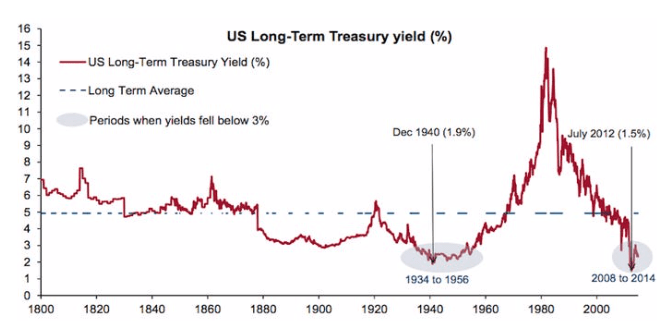

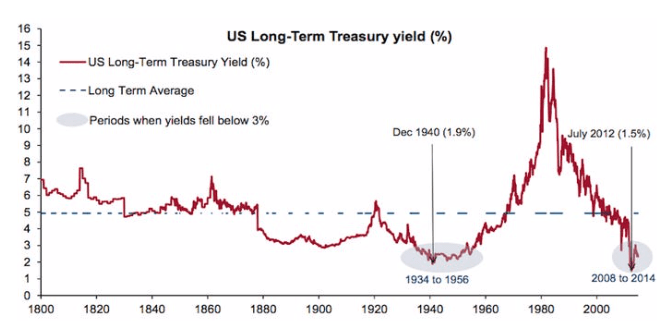

また、金利が0に近づいたことで金と債券が最良の投資先となりました。

2000年代の終わりには高いレベルの負債が積み上がっていました。

2010年代:リフレーション

2010年代は中央銀行の積極的な量的緩和の時代でした。(紙幣を刷って、金融資産を購入する手法)

結果的に殆ど全ての資産が上昇して1932年-1937年のように金融資産を持つものと持たざるもので貧富の差が拡大しました。

経済成長は依然としてゆったりとしており、インフレは低い水準で留まっています。

株の上昇は堅調で金利の低下、企業の利益率の上昇、法人減税に後押しされています。

現在では資産価格は相対的に高いと評価しています。

(目次に戻る)

2020年から起こるパラダイムシフト

因みに、この「Paradigm Shift」はレイダリオ氏が2019年7月に執筆されていることも念頭に読んでいただけますと幸いです。

また、できる限りこの部分は日本語訳できるよう努めていますので、わかりにくい部分があるかもしれません。

中央銀行の低金利且つ量的緩和は持続不可能

中央銀行の緩和的な政策は直接的にかつ間接的に資産価格を引き上げていきました。

実際2010年代に行った政策は1930年代の恐慌から抜け出すためにおこなった政策と非常に似通ったものとなっています。

現在の金融緩和は限界に近づいてきています。

これ以上金利を引き下げることはできませんし、量的緩和の市場や経済に対する効果は減少しています。

金融緩和で供給された資金は資産価格を引き上げ将来のリターンを減少させています。

結果、ここから期待できるリターンがリスクプレミアムに対して少なくなってきており現在投資をするインセンティブが急速に減少しています。

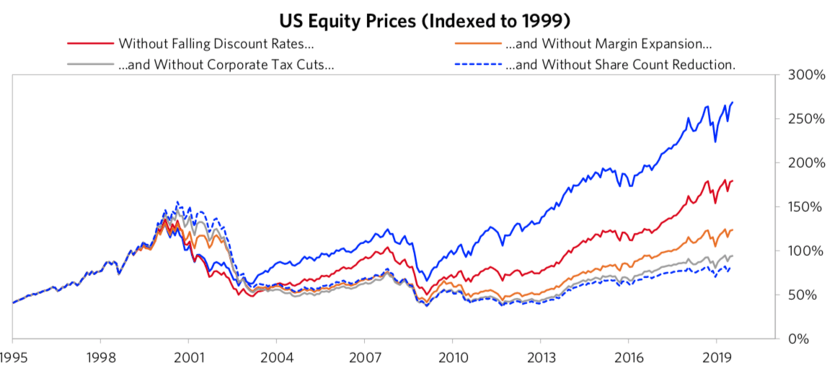

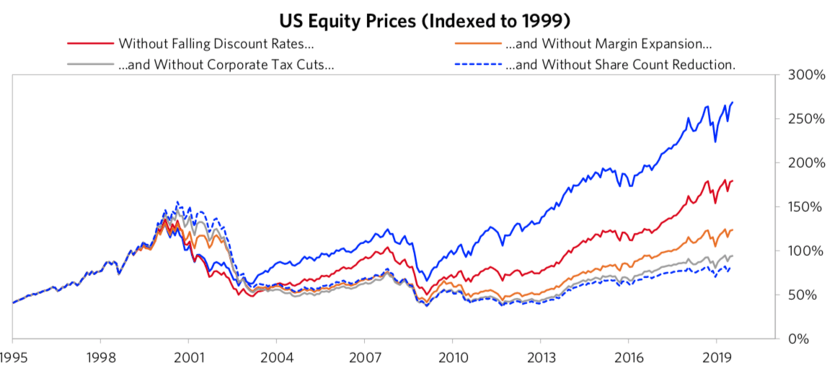

以下はレイダリオ氏が想定している今までの株式上昇の要素毎の効果です。

青:米国株の1999年から今までのリターン

赤:金融緩和を実施しなかった場合のリターン

黄:さらに労働分配率の低下による利益率の向上がなかった場合のリターン

灰:さらに法人減税がなかった場合のリターン

点:さらに自己株買を行わなかった場合のリターン

そのため、これまでのように資産価格を上昇させるのが難しくなってきているのです。

同時に中央銀行が通貨を擦り続け資産を購入することでさらに将来の期待リターンが低くなり投資家が金や現金を好むようになります。

金利引き下げや量的緩和はうまく機能しなくなり後には大きな負債を残すことになります。

誰かの資産は誰かの負債です。

中央銀行は金利を引き上げて貸してを助けるか、金利を引き下げて借り手を助けるかの行動にでます。

レイダリオ氏は明らかに中央銀行は借り手を優遇した政策にでると見ています。

しかし、同時に先ほど言及したように量的緩和と金利引き下げの効果は減少しています。

これらの理由から国債発行と通貨の増刷が同時に発生し、現金の価値を引き下げて借り手を救助すると彼は見ています。

ただ、彼は執筆した2019年時点で直ちにパラダイムシフトが起こるとは限らないとしています。

いつパラダイムシフトが起こるのか?

いつパラダイムシフトが起こるか正確にはわからないが考えを述べるとしています。

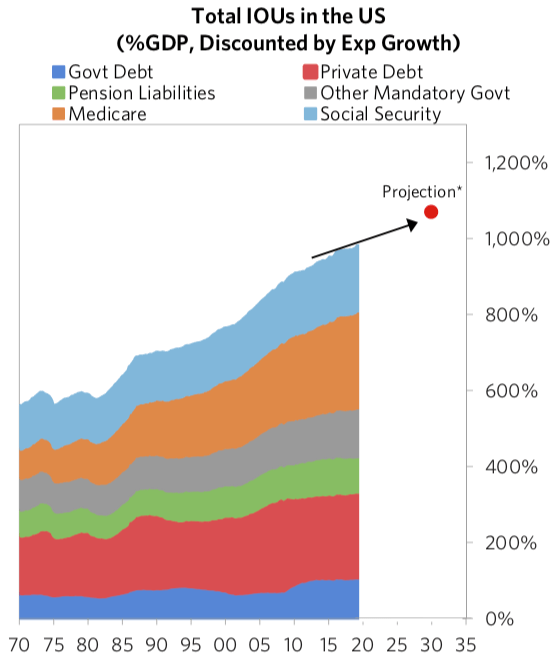

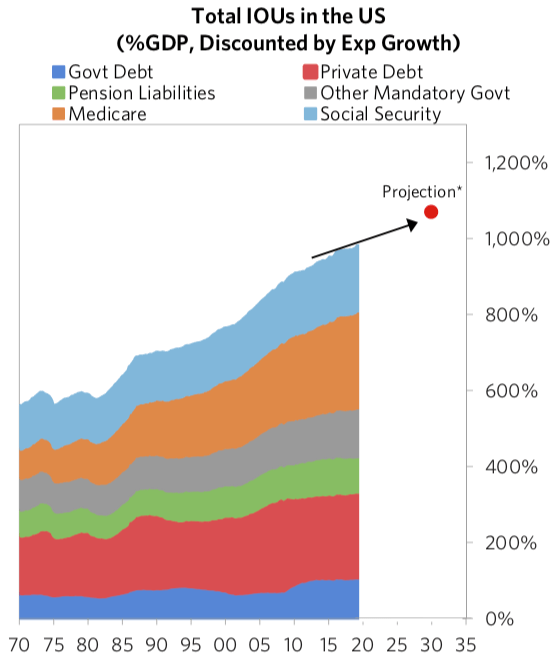

I think that it is highly likely that sometime in the next few years,

1) central banks will run out of stimulant to boost the markets and the economy when the economy is weak, and

2) there will be an enormous amount of debt and non-debt liabilities (e.g., pension and healthcare) that will increasingly be coming due and won’t be able to be funded with assets.

Said differently,

I think that the paradigm that we are in will most likely end when

a) real interest rate returns are pushed so low that investors holding the debt won’t want to hold it and will start to move to something they think is better and

b) simultaneously, the large need for money to fund liabilities will contribute to the “big squeeze.” At that point, there won’t be enough money to meet the needs for it, so there will have to be some combination of large deficits that are monetized, currency depreciations, and large tax increases, and these circumstances will likely increase the conflicts between the capitalist haves and the socialist have-nots. Most likely, during this time, holders of debt will receive very low or negative nominal and real returns in currencies

(引用:Paradigm Shift)

(こんな文が延々と続いているわけです。骨が折れ過ぎました・・・。)

彼は今後数年で以下のケースでパラダイムシフトが起きるとしています。

a)経済が腰折れした時に刺激策を打てなくなった時。

下段で言い換えると、実質リターン(名目-インフレ)が低くなって投資家が今保有している金融資産を手放して別の資産に移す時(金を示唆)

b) 負債額が大きくなりすぎて資産を売却しないと返済できなくなった時

下段で言い換えると、負債返済のための資金が必要となった時に大きな逆流が起きるとしています。

ここに至っては資金を準備することができず以下の三つの選択肢が検討されるとしています。

- 債務を返済する義務の放棄→債権者が怒ります

- 税金をあげて対応します→富裕層が怒ります

- 負債をマネタイズ(国債発行と通貨発行)して通貨の減価で対応→特に貸し手が損をします(債券が危機!!)

パラダイムシフトが起こる時にどう対応するべきか?

重要なのは、皆さんも気になっていると思いますが、パラダイムシフトが起こった時にどう対応するかですよね?

この点について最後の段落で説明しています。

In such a world, storing one’s money in cash and bonds will no longer be safe.Bonds are a claim on money and governments are likely to continue printing money to pay their debts with devalued money.That’s the easiest and least controversial way to reduce the debt burdens and without raising taxes. My guess is that bonds will provide bad real and nominal returns for those who hold them, but not lead to significant price declines and higher interest rates because I think that it is most likely that central banks will buy more of them to hold interest rates down and keep prices up. In other words, I suspect that the new paradigm will be characterized by large debt monetizations.

(引用:Paradigm Shift)

パラダイムシフトが起これば紙幣の発行でドルの価値がなくなりので現金と債券で保存することは最早良い選択肢ではない。

なぜなら、先ほど説明した借金を返済するのに最も非難が少ない方法はお金を刷ることだからです。

彼の考えでは債券は悪いリターンをもたらしますが、深刻な価格な下落や金利の上昇とまではならないと考えているそうです。

なぜなら、中央銀行が債券を買い続けて金利を低く保とうとするからです。

つまり新しいパラダイムは多くの負債を紙幣発行でまかない続ける1940年代の状態と似たものになると推測しています。

しかし、もう下落余地が殆どないので、ここから低金利が維持されたとしてもリターンは殆ど見込めません。

つまり、殆ど名目リターンが見込まれない中でインフレによって実質リターンが悪化するということを意味していると思われます。

さらにこう続きます。(本当にこれが最後です)

Most people now believe the best “risky investments” will continue to be equity and equity-like investments, such as leveraged private equity, leveraged real estate, and venture capital, and this is especially true when central banks are reflating.

As a result, the world is leveraged long, holding assets that have low real and nominal expected returns that are also providing historically low returns relative to cash returns (because of the enormous amount of money that has been pumped into the hands of investors by central banks and because of other economic forces that are making companies flush with cash).

I think these are unlikely to be good real returning investments and that those that will most likely do best will be those that do well when the value of money is being depreciated and domestic and international conflicts are significant, such as gold. Additionally, for reasons I will explain in the near future, most investors are underweighted in such assets, meaning that if they just wanted to have a better balanced portfolio to reduce risk, they would have more of this sort of asset. For this reason, I believe that it would be both risk-reducing and return-enhancing to consider adding gold to one’s portfolio. I will soon send out an explanation of why I believe that gold is an effective portfolio diversifier.

前半で殆どの人は最も良いリスク資産は株並びに未公開株や不動産などの資産だと考えていると指摘しています。

しかし、通貨発行によるインフレが起こった場合、高いインフレのもとで良い実質リターンを叩き出す可能性は低いとしています。

パラダイムシフトが起こった時は通貨が減価したり、国際的な対立が高まった時に増価する金のような資産が魅力的としています。

現在、殆どの投資家は金をアンダーウェイとしておりますが、金をポートフォリオに組み入れることでリスクを低減できリターンを極大化できると信じていると述べています。

(目次に戻る)

まとめ

◾️今回のまとめ:

▷ パラダイムとは?

- パラダイムは約10年スパンで訪れる経済状況、市場状況の変遷

- パラダイムが変わる時は概して前のパラダイムと逆回転が起こる傾向にある

▷ 2020年からのパラダイムシフト

- 2010年代のリフレは将来のリターンを食いつぶしている

- ここからの投資妙味が少なく投資家の投資意欲が減退する局面がくる

- また負債が増大しすぎて、これ以上負債を抱え込むことが出来なくなる。

- しかる局面で通貨増刷による通貨価値の下落で乗り切ろうとする

- 結果的に通貨価値が下落して貸し手である債券のリターンが悪化すると見込まれる

- ただ中央銀行が債券を購入し続け金利を抑えこみ続けるだろうから思ったより深刻にはならない

- 高い実質リターンを叩き出すのは今までは株や不動産であったが今後は最良の選択肢とはいえない。

- 通貨減価局面、社会情勢不安定な情勢で力を発揮する金をポートフォリオに入れ込むことを推奨

以上、レイ・ダリオのパラダイムシフト(=Paradaigm Shift)を日本語で紐解く!今後の世界をヘッジファンドの帝王はどう考えているのか?…でした。