アメリカでは、株価の上下を見るにあたり、様々な指標が使われます。

その中でも「S&P500指数」は代表的な指標として知られています。

ただ、日本の経済ニュースを見ていても、そこまで「S&P500」は登場してきませんよね。

今回は、そんなS&P500について、内容を詳細に解説していきます。

目次

Contents

S&P500とは

「S&P500」とは、「S&Pダウ・ジョーンズ・インデックス」が算出を行っている、代表的な米国株価指数の1つです。

S&P500の構成銘柄

ニューヨーク証券取引所、NYSE MKT、ナスダック(NASDAQ)に上場している約4000銘柄が存在します。

S&P500は、この中から500銘柄を抽出して算出されています。

アメリカ経済の全体的な動向を確かめるにあたり、S&P500はうってつけの指標であると言えますね。

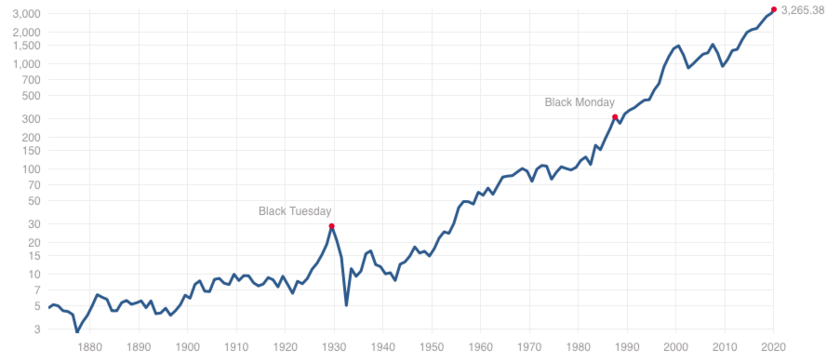

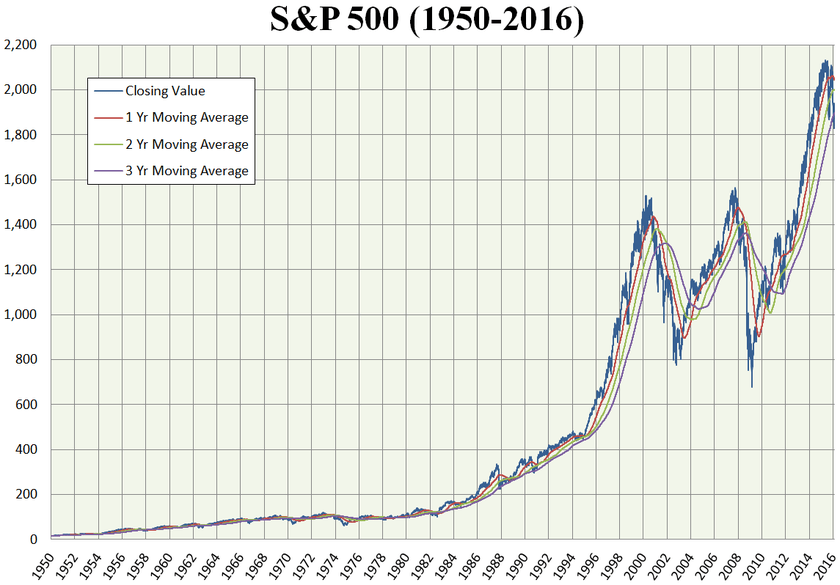

S&P500指数の今までの値動きの推移

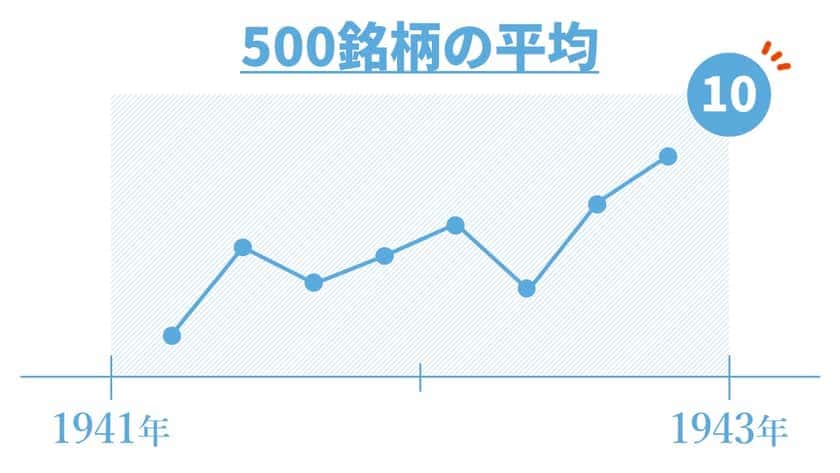

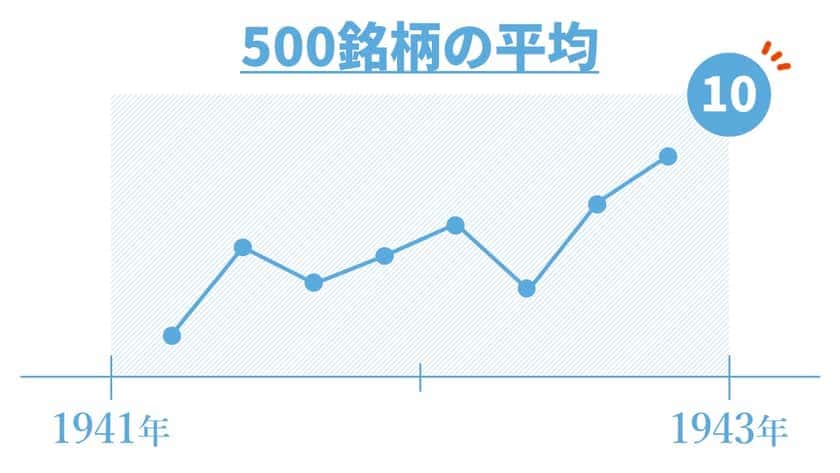

S&P500指数は、1941年から1943年の平均を10として算出されています。

2020年1月10日時点で、3,265.35ポイントとなっています。

値動きの単位は0.01ポイントとなっています。

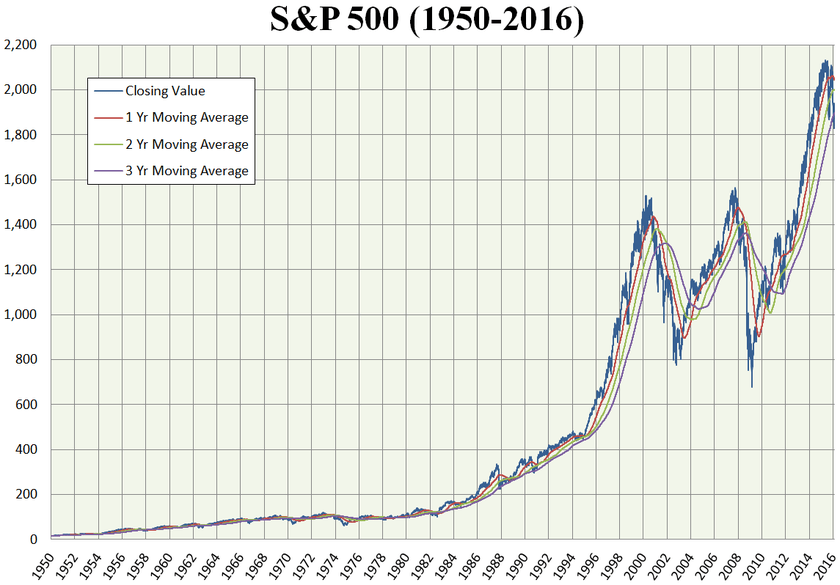

S&P500指数の超長期チャートは以下の通りとなっています。

ログスケールでみるとS&P500指数は安定的に推移

ログスケールチャートとは縦軸を均等ではなく割合に応じた幅として表示する方法です。

投資リターンを図る場合はむしろログスケールチャートを見た方が適切となるでしょう。

以下がログスケールを用いた超長期のS&P500指数です。

「S&P500指数」はダイナミックな株式市場の成長を体現している、米国の代表的な指数であることが値動きからもわかります。

(目次に戻る)

S&P500の特徴!世界で最も有名な時価総額加重平均指数

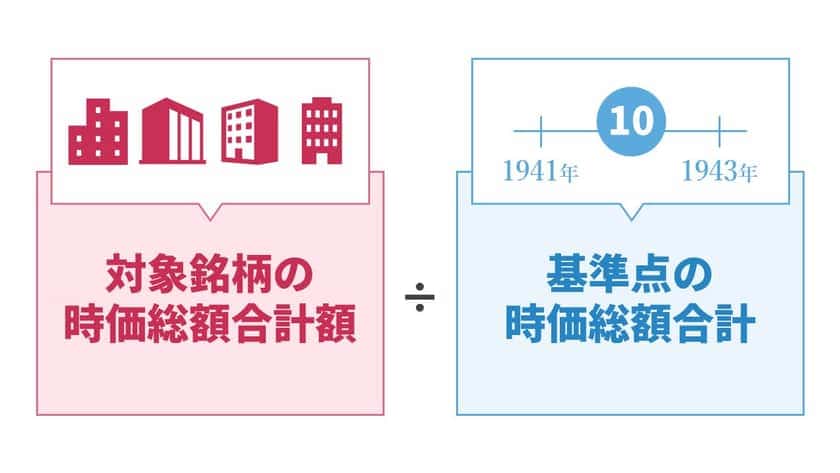

S&P500は時価総額を加重平均して算出されます。

時価総額の計算式は、「株価×上場株式数」となります。

この時価総額の数値を使って、S&P500の数値を出していきます。

S&P500の具体的な計算式は以下の通りです。

【対象銘柄(500銘柄)の時価総額合計額 ÷ 基準点の時価総額合計】

S&P500では、1941年~1943年の平均を「10」としています。

たとえば、ある時期のS&P500が3,000であった場合。

1941年~1943年と比べて「300倍」になっていることが分かります。

基準となる時期を設定することで、株価がどれくらい増えたかすぐに把握することができますね。

S&P500以外にも、時価総額加重平均で算出される指数がいくつかります。

例えば、「TOPIX」や「上海総合指数」などが挙げられますね。

これに対して、時価総額加重平均ではない方法で算出される指数もあります。

その方法とは、「株価平均型」と呼ばれるもので、以下の式で表されます。

【対象銘柄の株価合計 ÷ 除数】

ここで言う「除数」とは「銘柄を入れ替えた際に、不自然に株価が変化しない為に用いる調整値」を指します。

各銘柄を比較できるようにする「縮小・拡大ツール」というイメージです。

株価平均型で算出されている指標は、「日経平均株価」、「NYダウ」などが代表例です。

世界的に見ると、S&P500に用いられている時価総額加重平均型の方が主流になっています。

株価平均型の場合、株価水準が高い銘柄の影響を強く受けてしまうからです。

市場全体の指標を正確に反映できないという事態に陥りますからね。

例えば分かりやすく日本の株式市場を例にして説明します。

日本の時価総額1位は「トヨタ自動車」です。

そのため、時価総額加重平均指数の「TOPIX」ではトヨタ自動車が構成銘柄トップです。

しかし、平均株価である日経平均株価は株価の絶対値が70,000円近い「ファーストリテイリング」がトップの構成銘柄となっています。

以下はTOPIXと日経平均株価の構成順位の比較です。

| 順位 | TOPIX構成上位 | 構成比率 | 日経平均構成上位 | 構成比率 |

| 1位 | トヨタ自動車 | 3.38% | ファーストリテイリング | 8.85% |

| 2位 | 三菱UFJ | 1.75% | ソフトバンクグループ | 4.54% |

| 3位 | ソニー | 1.69% | ファナック | 3.26% |

| 4位 | NTT | 1.42% | KDDI | 2.90% |

| 5位 | ソフトバンクグループ | 1.42% | 東京エレクトロン | 2.78% |

| 6位 | キーエンス | 1.29% | ユニファミリーマート | 2.26% |

| 7位 | 三井住友 | 1.20% | テルモ | 2.00% |

| 8位 | ホンダ | 1.16% | 京セラ | 2.17% |

| 9位 | みずほ | 1.08% | ダイキン工業 | 2.09% |

| 10位 | KDDI | 1.07% | 信越化学工業 | 1.63% |

時価総額平均型の場合、たとえ株価が高くても時価総額が高くなければ指標への影響は小さくなります。

株価平均型よりも、企業の規模、影響力を正確に反映できてると言えますね。

(目次に戻る)

S&P500の構成企業

S&P500の構成企業は、「情報通信産業」の企業が多数を占めます。

いわゆる「ハイテク産業」とよばれる業種です。

代表的な銘柄は以下の企業になります。

| 構成上位10銘柄 | |

| アップル | 4.30% |

| マイクロソフト | 3.80% |

| アルファベット | 3.00% |

| アマゾン | 2.90% |

| フェイスブック | 1.70% |

| バークシャー | 1.60% |

| JPモルガン | 1.50% |

| ジョンソン&ジョンソン | 1.40% |

| P&G | 1.30% |

| エクソンモービル | 1.20% |

| 上位合計10銘柄 | 22.70% |

どの企業も、アメリカを代表する大企業ですね。

アメリカの株式市場における時価総額トップクラスの企業は、ハイテク産業が多いために、自然とS&P500を構成する企業も情報通信系企業が多くなってきます。

(目次に戻る)

『S&P500指数』と『ダウ平均株価』の違い

それではS&P500指数とよく比べられる「ダウ平均株価」の違いについて紐解いていきたいと思います。

構成銘柄数の違い

S&P500とNYダウ(ダウ平均株価・工業株30種)は指標の算出方法が異なるのは先ほど述べた通りです。

加えて、それぞれの指標は対象としている銘柄数が異なってきます。

それぞれの構成銘柄数は以下の通りとなっています。

- S&P500:500

- NYダウ:30

NYダウは、米国を代表している30銘柄に絞っています。

NYダウは先ほど言及したとおり、「平均株価指数」なので株価の絶対値が高い銘柄の構成比率が高くなっています。

ゆえに、ダウ平均株価では時価総額では全く上位ではない「ボーイング」が最大のポーションを占めています。

以下はS&P500指数とダウ平均株価の上位10銘柄の構成比率です。

| S&P500 | ダウ平均株価 | ||

| アップル | 4.30% | ボーイング | 8.85% |

| マイクロソフト | 3.80% | ユナイテッド ヘルスグループ | 6.77% |

| アルファベット | 3.00% | アップル | 6.46% |

| アマゾン | 2.90% | ゴールドマンサックス | 5.35% |

| フェイスブック | 1.70% | ホームデポ | 5.33% |

| バークシャー | 1.60% | マクドナルド | 4.70% |

| JPモルガン | 1.50% | ビザ | 4.46% |

| ジョンソン&ジョンソン | 1.40% | スリーエム | 4.10% |

| P&G | 1.30% | マイクロソフト | 3.66% |

| エクソンモービル | 1.20% | ウォルト・ディズニー | 3.66% |

| 上位合計10銘柄 | 22.70% | 上位合計10銘柄 | 53.34% |

*これらの銘柄は、定期的に組み換えが行われます。

ダウ平均株価は対象の銘柄数は少ないです。

実は、この30銘柄だけで米国株式市場の25%の時価総額となります。

それだけ、巨大な企業で市場に対する影響力が大きいということですね。

S&P500の場合、時価総額が大きい順に算出しています。

「フェイスブック」などNYダウには含まれていない企業も組み入れています。

NYダウよりもより広範囲で米国市場の動向を見渡せる指標になっているのです。

業種別構成比率の違い

当然構成銘柄数が異なりますので、業種別の構成比率も異なってきます。

以下は、S&P500とダウ平均株価の業種別の構成比率です。

| S&P500 | ダウ平均株価 | |

| 通信サービス | 10.40% | 6.16% |

| 一般消費財 | 9.80% | 15.42% |

| 生活必需品 | 7.20% | 8.20% |

| エネルギー | 4.20% | 4.37% |

| 金融 | 13.10% | 16.45% |

| ヘルスケアー | 14.20% | 13.74% |

| 資本財 | 9.30% | 15.45% |

| 情報技術セクター | 22.80% | 19.00% |

| 素材セクター | 2.70% | 1.21% |

| 不動産セクター | 3.00% | 0.00% |

| 公共事業セクター | 3.30% | 0.00% |

ダウ平均株価は30銘柄しか組み入れられていないため、業種の偏りがS&P500に比べて大きくなっています。

ダウ平均株価はフェイスブックや「アマゾン」といった「FAANG銘柄」が入っていない分、情報技術セクターの割合が低くなっています。

また、ダウ平均では「ウォルマート」や「P&G」、「マクドナルド」等が組み入れられています。

そのため、一般消費財の比率が高くなっているのです。

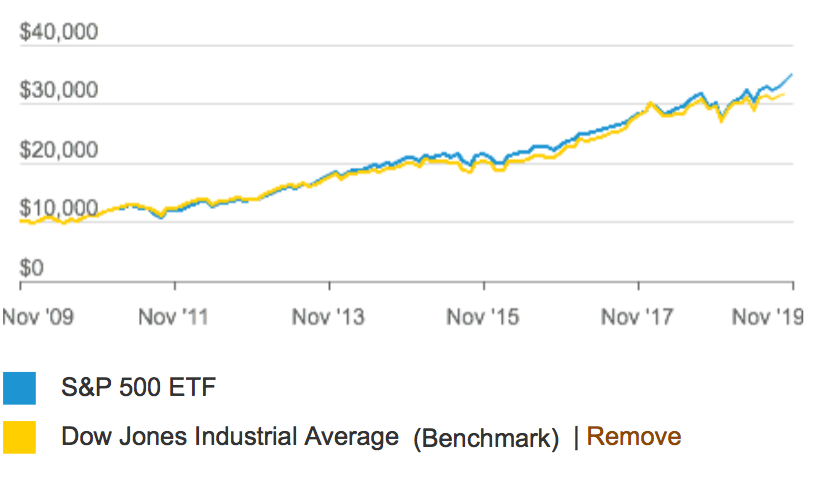

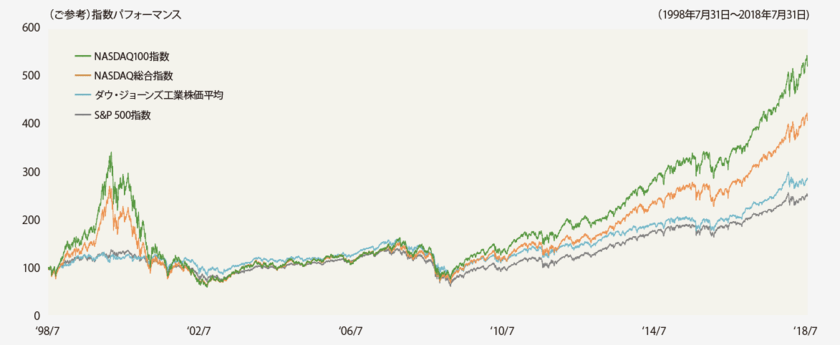

リターンは殆ど同じ

一番気になるのはやはりリターンの違いかと思います。

リターンは以下の通り「S&P500指数」と「ダウ平均株価」では殆ど同じリターンとなっています。

大型株全体の傾向としては、同じ値動きをしているということが出来ますね。

(目次に戻る)

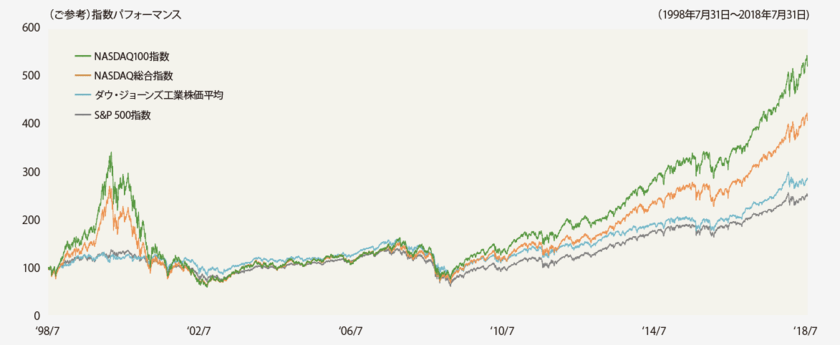

『S&P500指数』と『NASDAQ総合指数』の違い

NASDAQ総合指数は、NASDAQに上場している全銘柄を対象にしています。

そのため、銘柄数は3300以上に及び、S&P500、NYダウと比べると網羅している銘柄が非常に広いです。

ただ、ナスダック総合指数は新興銘柄の割合が多くなっています。

そのため、テクノロジー系企業の割合が大きくなっています。

上位5社は全く同じ構成ですが、組入比率はナスダック総合指数の方が高くなっています。

また、6位以下もナスダック総合指数はテクノロジー系企業で占められています。

| S&P500 | ナスダック総合指数 | ||

| アップル | 4.30% | アップル | 6.90% |

| マイクロソフト | 3.80% | マイクロソフト | 6.73% |

| アルファベット | 3.00% | アルファベット | 5.26% |

| アマゾン | 2.90% | アマゾン | 5.20% |

| フェイスブック | 1.70% | フェイスブック | 3.33% |

| バークシャー | 1.60% | インテル | 1.46% |

| JPモルガン | 1.50% | コムキャスト | 1.17% |

| ジョンソン&ジョンソン | 1.40% | シスコシステムズ | 1.11% |

| P&G | 1.30% | ペプシコ | 1.11% |

| エクソンモービル | 1.20% | アドビシステムズ | 1.11% |

| 上位合計10銘柄 | 22.70% | 上位合計10銘柄 | 33.39% |

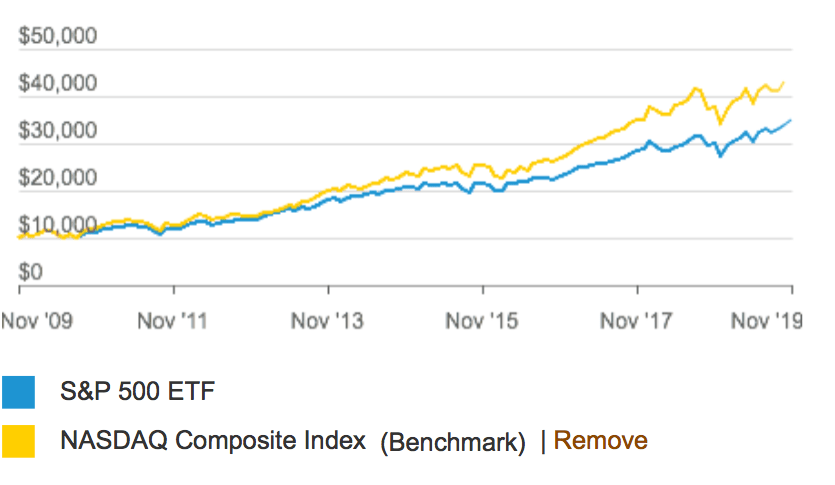

この10年間は、米国のテクノロジー系企業が大躍進を遂げました。

結果的に以下の通り、ナスダック総合指数はS&P500指数を大きく上回る成績を残しています。

テクノロジーの進歩に長期的に期待するのであれば、ナスダック総合指数が魅力的になります。

しかし、「ITバブル崩壊時」のように、ナスダック総合指数はS&P500に比して価格下落時の勢いも凄まじいものがあります。

注意が必要なのです。

(目次に戻る)

S&P500を利用した投資信託とETF

S&P500指数の連動を目標とする投資信託

S&P500をベンチマークにした投資信託が、日本の証券会社でも販売されています。

販売されているS&P500関連の投資信託は以下の通りです。

| 運用会社 | 投資信託 | 信託報酬(税込) |

| 三菱UFJ国際投信 | eMAXIS Slim 米国株式 (S&P500) | 0.0968% |

| 大和投信 | iFree S&P 500インデックス | 0.2475% |

| ブラックロックジャパン | iシェアーズ 米国株式インデックス・ファンド | 0.4125% |

| ステートストリート | 米国株式インデックスファンド | 0.4950% |

購入手数料は全て無料ですが、年間発生する信託手数料が発生します。

ほとんどリターンは変わりません。

選択肢としては、信託手数料が最も小さい「eMAXIS Slim米国株式(S&P500)」が最良でしょう。

これらの投資信託は、日本円で購入することが可能です。

ただし、為替変動のリスクが生じる為、円安の場合は円建で利回りがよくなります。

一方、円高に振れた場合は円建での利回りが悪化します。

S&P500指数の連動を目標とするETF

ETFは株式と同様に株式市場が開場しているときに、常時取引ができる上場投資信託です。

S&P500指数に連動するETFとして一番有名で尚且つ手数料も低いのがバンガード社が運用する「VOO」です。

VOOは勿論取引手数料は無料で、さらに信託報酬は年間0.03%という驚異の水準です。

VOOは海外のETFですが、日本のETFでもS&P500指数に連動するものも存在しています。

| 銘柄コード | 銘柄名 | 信託報酬(年率) | 運用会社 |

| 1547 | 上場インデックスファンド米国株式(S&P500) | 0.165% | アセットマネジメントOne |

| 1557 | SPDR S&P500 | 0.0945% | ステート・ストリート・グローバル |

S&P500指数への長期投資が有効となる理由

S&P500指数は長期投資を行うことで、株式投資初心者でも高いリターンを獲得することができます。

実際に「ウォーレン・バフェット氏」も妻に死後の資産の90%をS&P500に連動する投資商品に投資するように遺言しています。

My advice to the trustee could not be more simple:

Put 10% of the cash in short-term government bonds and 90% in a very low-cost S&P 500 index fund. (I suggest Vanguard’s.)

I believe the trust’s long-term results from this policy will be superior to those attained by most investors

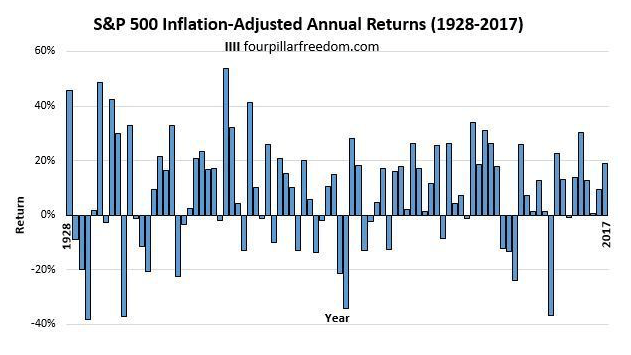

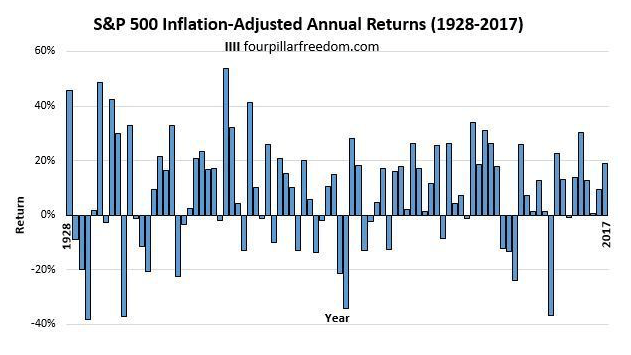

以下は1928年からのS&P500指数の年率リターンですが、年によってリターンに大きなばらつきがあります。

金融危機が起こった時のリターンのマイナス幅は大きくなります。

しかし、基本的にはプラスリターンの年が大きいことが見て取れます。

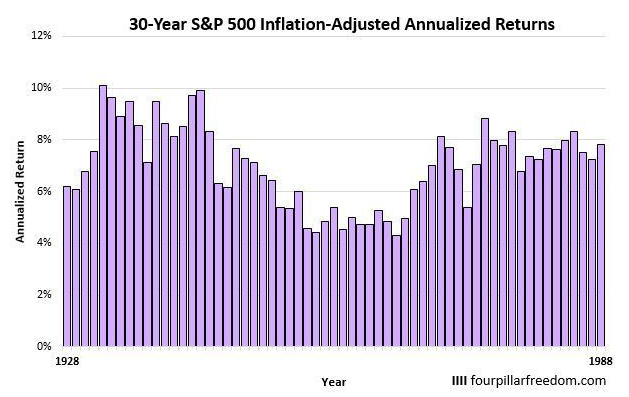

単年度だとブレ幅が大きいので、30年間のリターンを図にしたのが以下となります。

1950年に投資した場合に、1980年までの30年間で年率どれだけのリターンが平均して出たかを表しているのです。

1928年からの30年リターンで最大のリターンとなったのは1932年-1961年の年率8.8%です。

また、最小のリターンでも1965年-1994年に投資した場合の年率4.3%となっています。

上記にリターンはインフレ率を差し引いた場合の年率リターンです。

平均インフレ率を低く見積もって2%とすると、名目では最低でも6%以上のリターンが出ていることになります。

年率6%で30年間運用したとします。

30歳時点で100万円を投資すれば60歳時点で575万円を手にすることができます。

また、「つみたてNISA」上限の年間40万円(月3.3万円)を積み立てて年率6%で運用できた場合。

30年後に3162万円を構築できます。

(目次に戻る)

まとめ

S&P500は、アメリカの株式市場から厳選された500銘柄の株価、時価総額をもとに算出された指数です。

アメリカ経済全体の動向を把握するのに適した指標となっています。

S&P500を利用した投資信託やETFも販売されており、アメリカ銘柄に対して分散投資が行える優れものとなっています。

アメリカ経済が落ち目にならない限りは、S&P500は堅調に伸びていくことが予想されます。

日本の株式市場の場合、少子高齢化に伴い、国内消費が落ち込んでいますが、アメリカは国内消費も堅調に伸びています。

まだ世界経済の中心は「アメリカ」であると言えます。

株式投資の世界で「神」と称されているウォーレン・バフェット氏は、自分が亡くなった後の資産運用について、

「S&P500に資産の90%、残りの10%を政府短期国債」に投資するよう、妻に語ったとされています。

それほどに、投資初心者の人間でも着実に利益を挙げられるのがS&P500関連の金融商品であるということですね。

今回のような「S&P500指数」といった基礎知識は、株式投資で高いリターンを獲得するには必須です。

しかし、基礎知識だけではなかなか成果が出ないのも、株式投資の難しさです。

独学で株式投資に挑んで、失敗して株式市場を退場してしまう人は後を絶ちませんが、これはひとえに学習方法が間違っていたか、市場、銘柄選定などの知識不足です。

現代では、株式投資を効率よく学べる手段がたくさん存在します。

以下のコンテンツでは、株を勉強するにあたっての効率的な進め方について特集していますので、ぜひ参考にしてみてください。

以上、【S&P500指数とは?】米国の代表的な株価指数の全容をダウ平均株価との違いも含めてわかりやすく解説。…でした。