「金融教育」という言葉を聞いたことはありますでしょうか?

日本銀行サービス情報局が運営する金融広報中央委員会が運営する『知るぽると』では金融教育を『生きる力』と定義しています。

日銀では以下の4つの教養を身につけることを金融教育の柱としてあげています。

お金の役割を正しく理解する力を養う『生きる力』そのもの

1.家計管理、生活設計

2金融経済の基礎知識

3金融トラブルへの対応力

4キャリア教育(引用:日銀『知るぽると』)

本日は金融教育に関して以下の観点からお伝えしていきたいと思います。

- 金融教育とは具体的にどのようなことなのか?

- 何故、今金融教育を身につける必要があるのかを多面的に説明

- 日本の金融経済教育の悲惨な現状

目次

Contents

金融教育は金融リテラシーを身につけること

まず金融教育で身につけるべき内容について、先ほど冒頭であげた四つの軸を元に詳細にみていきたいと思います。

1つ目の目標:家計管理と生活設計とは?

筆者もサラリーマン時代同僚を見渡すと、毎月の収支が赤字でボーナス払いで凌いでいる人を多く見てきました。

毎月の収支は黒字にしていかないと老後費用を蓄えることは叶いません。

まずは収入の中で支出をコントロールする「家計管理」が第一歩として必要となります。

また生活設計とは将来子供の養育や親の介護、自分の老後にいくらお金がかかるかを考えて人生設計を建てることです。

最近では2019年5月22日に発表された金融庁の、「老後2000万円報告書」が世間を賑わせています。

前回、『死ぬまでに必要なお金はいくら?』でお伝えしている通り、自分で必要なお金を算定して目標をたてるのは重要な教養スキルなのです。

2つ目の目標:金融経済の基礎知識

2つ目は各となる部分ですが幅広い分野をカバーしています。

簡単なところでいうと、インフレ・デフレとは何か?GDPとは何か?という基本的な知識を獲得することを指します。

さらに資産を拡大するための金融商品の選定方法や投資判断を行うときの心構えである「長期投資」や「分散投資」の重要性を理解することも含みます。

金融経済の基礎知識をつけることの重要性については後程詳しく説明していきます。

ここでは簡単な説明に留めておきます。

3つ目の目標:金融トラブルへの対応

金融トラブルとはもっと酷いものでいうと金融詐欺があります。

明らかに利回りの高い案件に飛びついて、結局資金が全て蒸発してしまう。

このような経験をされたことがある方もいらっしゃるのではないでしょうか?

最近では仮想通貨のICO案件やポンジスキームが例として挙げられます。

ポンジスキームは日利1%のような異常な高金利案件で、実際には運用しておらず新規投資家からの資金を既存投資家に分配しているだけの詐欺案件です。

集めるだけ集めたところで音信不通になり詐欺業者は持ち逃げをします。

金融詐欺だけでなく通常の金融機関との取引でも金融トラブルは起こり得ます。

あたかも元本が安全かのように商品を案内して、毎月分配金は支払われるので、満足していたら実際は元本から払い出されており元本が大きく毀損しているというケースが代表的です。

商品を案内する金融機関の窓口側の問題もあります。

投資家として金融教育を受けていればそもそも仕組みに気づくので騙されることを防ぐことができます。

4つ目:キャリア教育

将来の収入を考えた場合のキャリアプランを考えるのも需要な金融教育の一つです。

サラリーマンとしての人生を選ぶ場合、終身雇用が崩れてきているからこそ自分自身のスキルを磨き収入をUpさせる必要が益々でてきています。

また、自由な働き方を目指す方も出てきており、起業をする場合のメリットとデメリットはどのようなものがあるかを事前に認識しておくことも重要です。

将来の収入を決定するキャリアだからこそ真剣に考えないといけないのです。

結局『金融教育』とは『金融リテラシー』を手に入れるための教育に他ならない

4つ目のキャリアは少し逸脱します。

しかし、金融教育で身につける教養は、まさに以前紹介した金融リテラシーを身につけることに他ならないのです。

(目次に戻る)

金融教育を身につける必要性を説明

今までの説明により金融教育は人生設計から金融取引まで『お金』に関する包括的な教養であることをお伝えしきました。

なぜ、金融教育が今の日本で重要性を増してきているのか?

という点についてお伝えしていきたいと思います。

減少する日本人の可処分所得

昭和の時代は毎年労働収入は増えていきました。

定期預金に預けていれば10%近い利息を得られるユートピアのような時代がありました。

しかし、バブル崩壊後の日本は悲惨で殆ど経済は成長せず、給与水準も上昇しないにも関わらず増税が繰り返され可処分所得が減少しています。

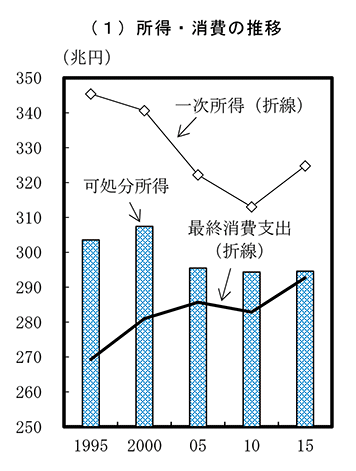

以下は、内閣府のデータですが実際手元に残る可処分所得は20年以上前の1995年の水準まで回復していないのです。

貯蓄のみではなかなか老後に、必要な資産を形成することはできなくなっているのです。

資本収入つまり資産運用で自発的に資産を構築する必要性が増している

そこで資産運用によって資産を形成する必要性が年々増してきています。

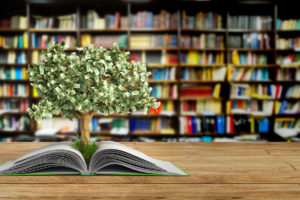

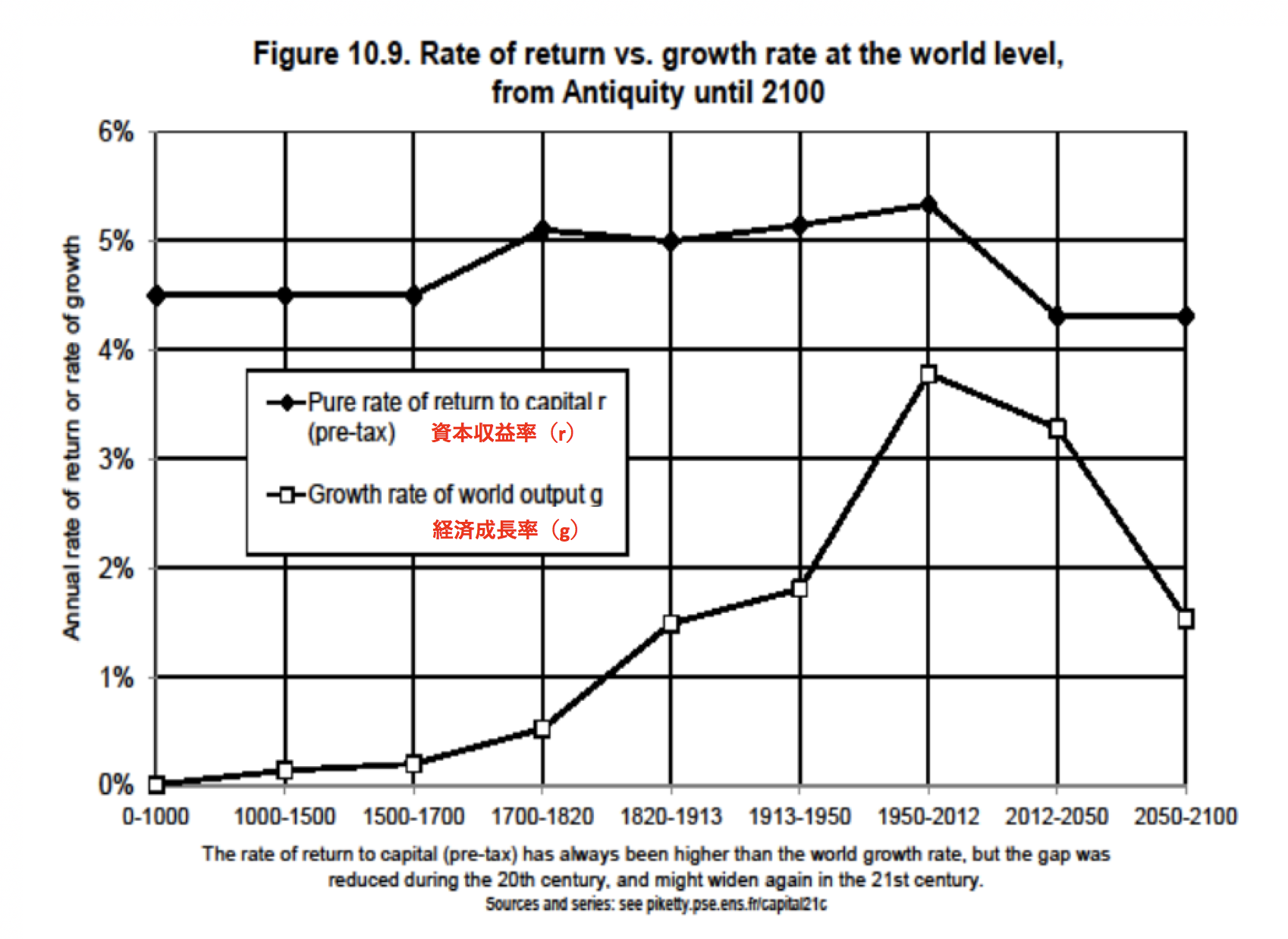

実際近年執筆されたトマ・ピケティの21世紀の資本論によって資本(資産)運用による増加スピードは給与の上昇を有史以来上回り続けていることを示し話題を呼びました。

資本収益が4%ということは100万円を資産運用したら平均したら、年率4%つまり1年後に104万円となるということです。

給料が上がらないのあれば、自ら資産運用で資産を増やしていくことが必要不可欠という時代が到来しています。

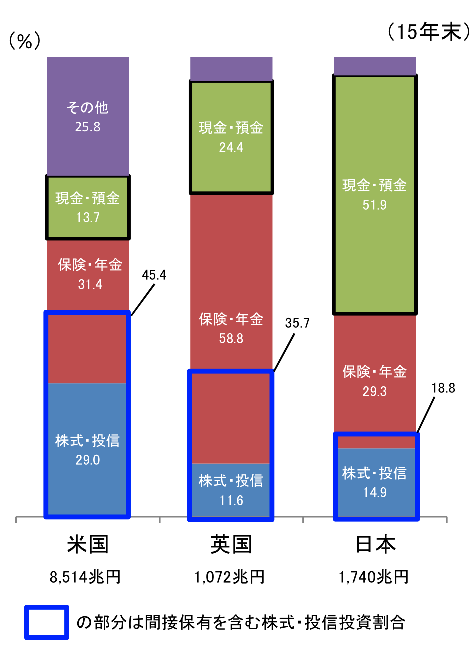

日本人の投資比率は欧米に比べて著しく低い

正直言って日本は世界中で最も積極的な資産運用を行わなければいけない国になっています。

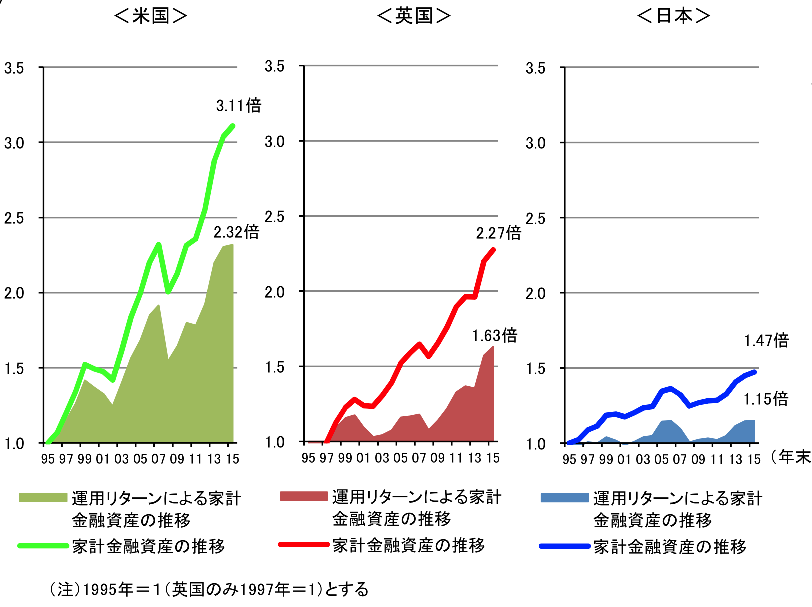

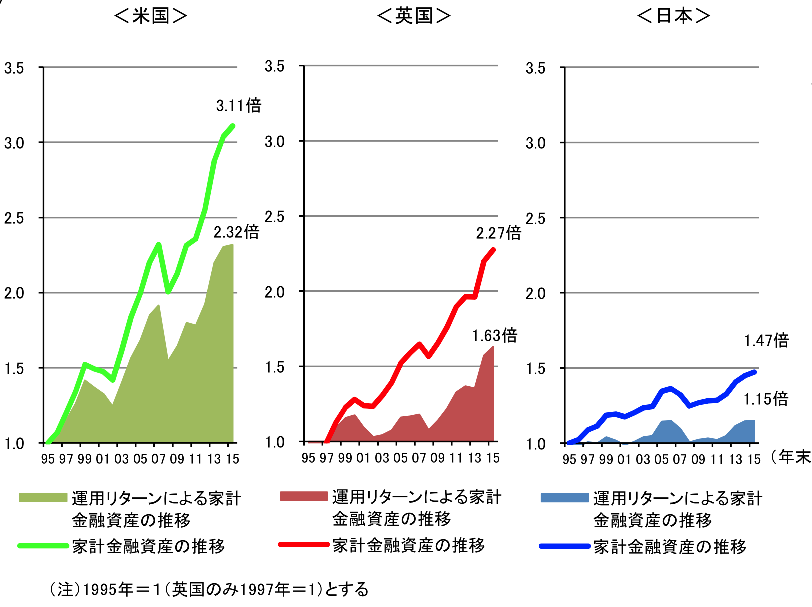

しかし以下ご覧いただきたいのですが、金融先進国の米国や英国に比して投資比率は著しく低くなっています。

結果として以下の通り米国・英国の伸びに比して日本では家計資産の伸びが著しく低くなっています。

特に運用リターンによる家計金融資産の推移をご覧いただきたいのでですが、米国の家計資産の伸びの中心的な役割を果たしているのは資産運用となっているのです。

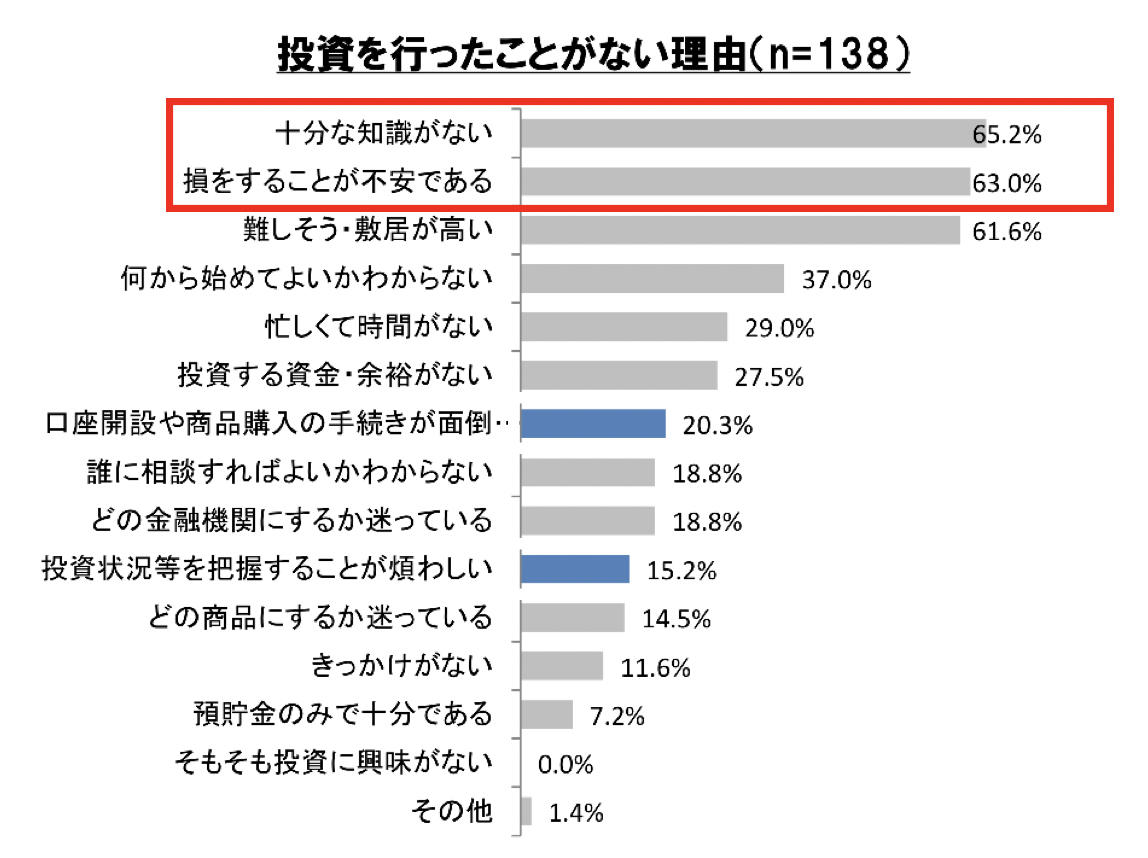

長期投資を行えば投資は危険ではない

たしかに単年度でみると大きく損をしてしまうことはあり得ます。

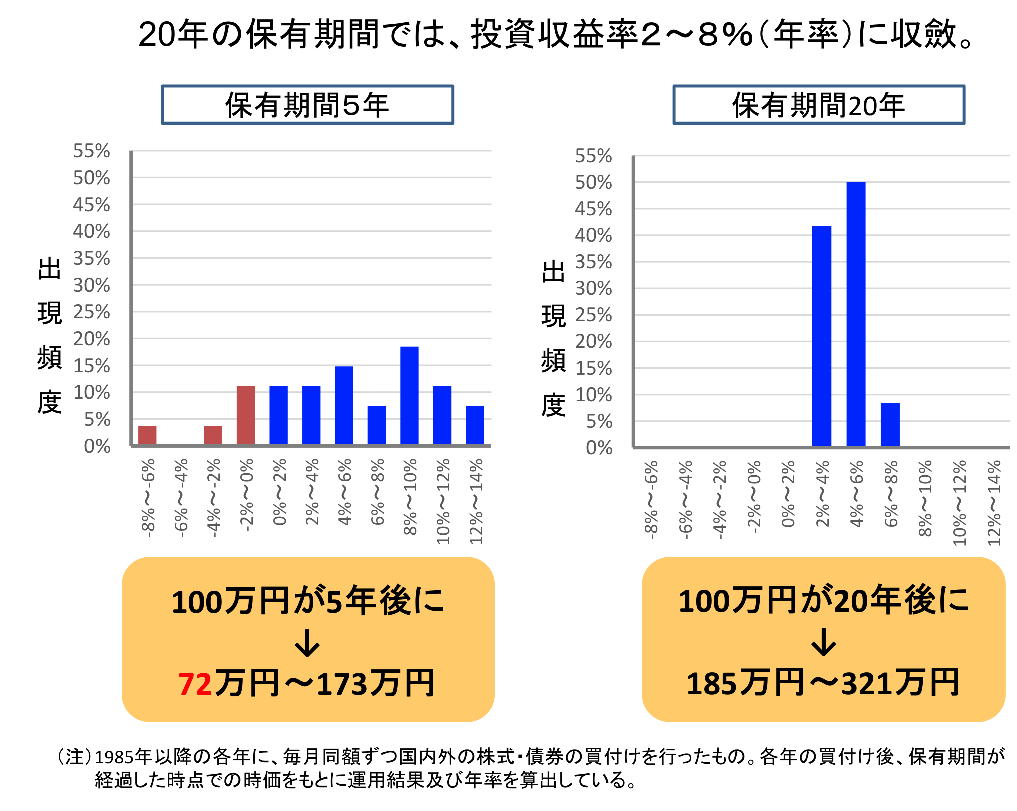

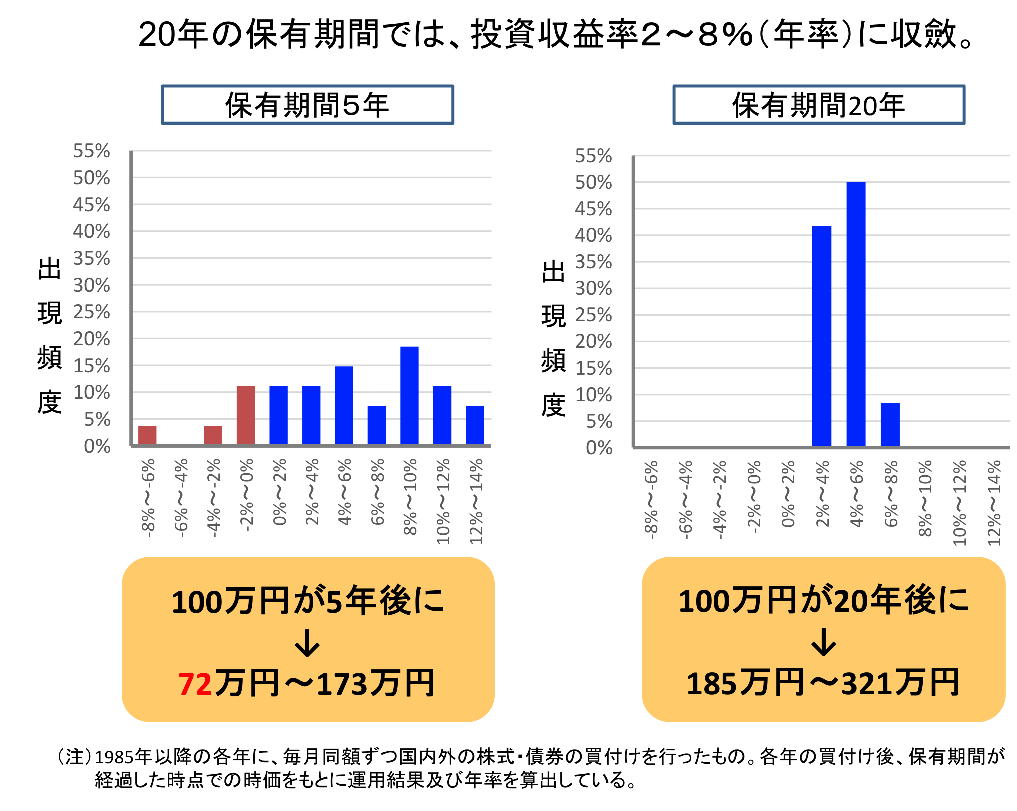

しかし長期的に毎月同額ずつ国内外の株式・債券の買い付けを行なっていった場合の平均年率リターンの推移です。

保有期間5年の場合はマイナスのリターンになることはあります。

保有期間20年でみると全ての積立パターンでプラスのリターンになっていることが分かります。

大きな資産を構築するのであれば、長期投資を行なっていくのが最も安全性が高く有効な戦略ということができるでしょう。

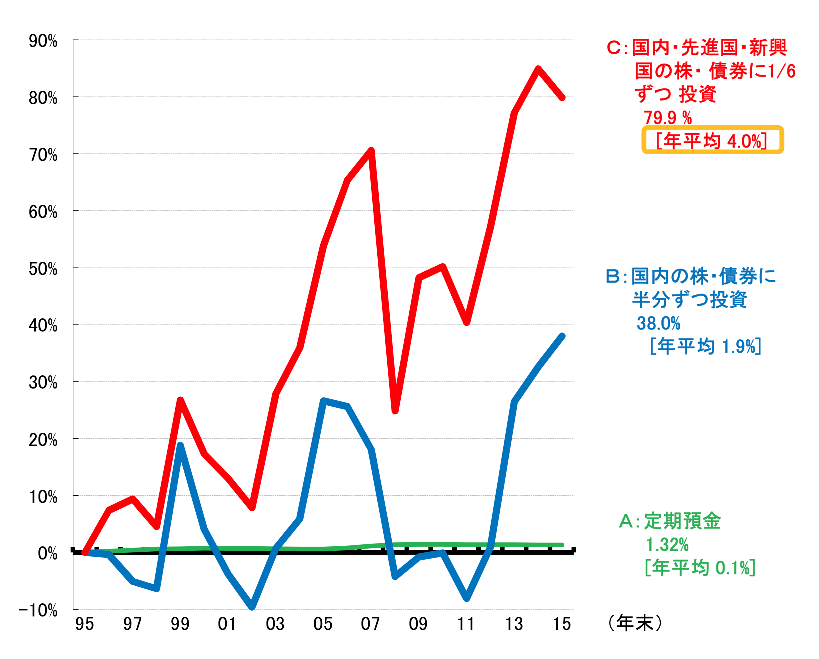

分散投資でさらに安全性がます

さらに分散投資も有効であることがデータ上も確認されています。

国内の債券と株式に半々で分散投資するより、世界の債券と株式に分散投資することで安定した高いリターンを得られることが確認されています。

投資を怖いと思っている方も長期分散投資を行えばほとんどリスクなく資産形成を行うことができるのです。

しっかり金融教育を受けていれば投資に対する誤解を抱かずに資産を形成していくことができるのです。

(目次に戻る)

日本の金融教育の現状は悲惨な状況

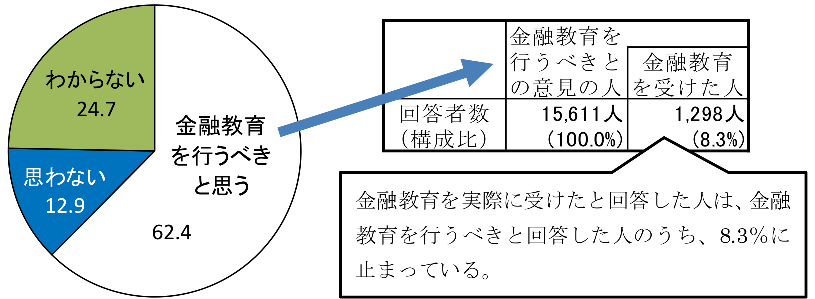

それでは現在の日本の金融教育の現状についてみていきたいと思います。

以下は日本の金融教育の現状はみると、金融教育の重要性をわかっている人の中でも実際に金融教育を受けた人は僅か8.3%となっています。

筆者は幸運なことに東京大学が経済学部に、金融学科を新設した年に経済学部に進学したため大学で身につけることができました。

また社会人になってから証券アナリスト資格をとり金融リテラシーを自発的に磨いていくことができました。

しかし小学校、中学校、高校、大学と思い返してみてください。

ほとんどの人は大学の経済学部でしっかりと学ばない限りは金融教育を受ける機会はなかったのではないでしょうか?

日本では金融教育を受ける機会が殆ど提供されていないのです。

(目次に戻る)

まとめ〜社会人になってからでも金融教育を受けて『お金の教養』を身につけよう!

金融リテラシーを身につける金融教育の重要性は特に給与所得が伸びない日本においては年々重要性が増してきています。

貯蓄を資産運用を行うことでライフプランを達成するための資産を形成することができます。

また、余裕ある老後資産を形成することができます。

金融教育を受ける機会は残念ながら既存の組織では殆ど提供されていません。

しかし、勉強をすることで、将来死ぬまで重宝する知識を身につけることは可能となります。

勉強は、自身の意志の強さ次第です。

頑張っていきましょう!

以上、今、日本で金融教育が必要な理由を徹底解説!今後を生き抜くために『お金の教養』を身につけよう。…でした。