IPO投資は新しく上場しようとする企業の銘柄を事前に抽選によって公募価格で購入。

そして、上場初値で売却することにより90%近い確率で利益を狙うことができる初心者にもおすすめの投資手法です。

このコンテンツでは、IPO投資がなぜ儲かる確率が高いのかという点を紐解いていきます。

また、IPO投資を行う上で必要となる基準毎におすすめの証券会社についてお伝えしていきたいと思います。

目次

Contents

IPO投資の高い勝率と期待できる利益水準をデータから確認しよう

世の中美味しい話には裏があるとよく言いますが、IPO投資については当選すれば9割型利益を獲得することができます。

まず2019年度の実績をみると86社上場を果たしました。

上場後初めてついた価格である『初値』が事前の『公募価格』を上回っている数は76社ありました。

つまり勝率は90%近くにのぼっています。

たまたま2019年の調子が良かったわけではなく、2013年から平均して80%-90%の勝率を誇っています。

| IPO上場数 | 初値>公募価格 | 勝率 | 上昇倍率 | 初値売却利益平均 | |

| 2019年 | 86社 | 76社 | 82% | 1.82倍 | 167,527円 |

| 2018年 | 90社 | 80社 | 89% | 2.17倍 | 245,000円 |

| 2017年 | 90社 | 82社 | 91% | 2.09倍 | 213,000円 |

| 2016年 | 83社 | 67社 | 81% | 1.71倍 | 134,000円 |

| 2015年 | 92社 | 82社 | 89% | 1.87倍 | 162,000円 |

| 2014年 | 77社 | 59社 | 77% | 1.89倍 | 186,000円 |

| 2013年 | 54社 | 52社 | 96% | 2.17倍 | 209,000円 |

2018年にフォーカスすると1単元かうだけで、利益が100万円を超える銘柄がなんと2社存在していました。

因みに以下が2019年度の1単元購入した場合の利益上位10社です。

ウィルズに関しては公募価格の4倍近い初値がついています。

| 企業名 | 騰落率(倍率) | 100株初値売却時利益 |

| サーバーワークス | 267.57% | 1,322,000円 |

| Welby | 246.73% | 1,283,000円 |

| AI inside | 250.00% | 900,000円 |

| スポーツフィールド | 211.36% | 577,000円 |

| ジェイック | 117.26% | 557,000円 |

| リビン・テクノロジーズ | 130.77% | 510,000円 |

| リックソフト | 126.25% | 505,000円 |

| ベース | 92.55% | 435,000円 |

| セルソース | 164.04% | 374,000円 |

| ウィルズ | 372.40% | 357,500円 |

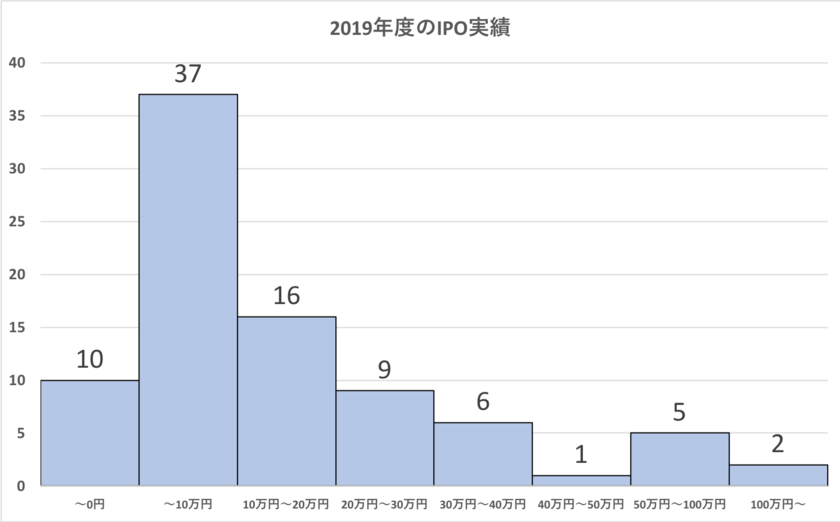

1単元公募価格で当選して初値で売却した場合の利益は以下のように、30万円までが大体のボチュームゾーンとなっています。

大きな利益を狙うことも可能であることが見て取れますね。

| 〜0円 | 10社 |

| 〜10万円 | 37社 |

| 10万円〜20万円 | 16社 |

| 20万円〜30万円 | 9社 |

| 30万円〜40万円 | 6社 |

| 40万円〜50万円 | 1社 |

| 50万円〜100万円 | 5社 |

| 100万円〜 | 2社 |

やはりIPO投資は抽選にあたりさえすれば相当に旨味のある投資手法であるということがご理解いただけたかと思います。

それではなぜ高確率で利益が出る仕組みとなっているのかという点について紐解いていきましょう。

(目次に戻る)

IPO投資で高確率で利益獲得が狙える理由〜低く設定されている公募価格〜

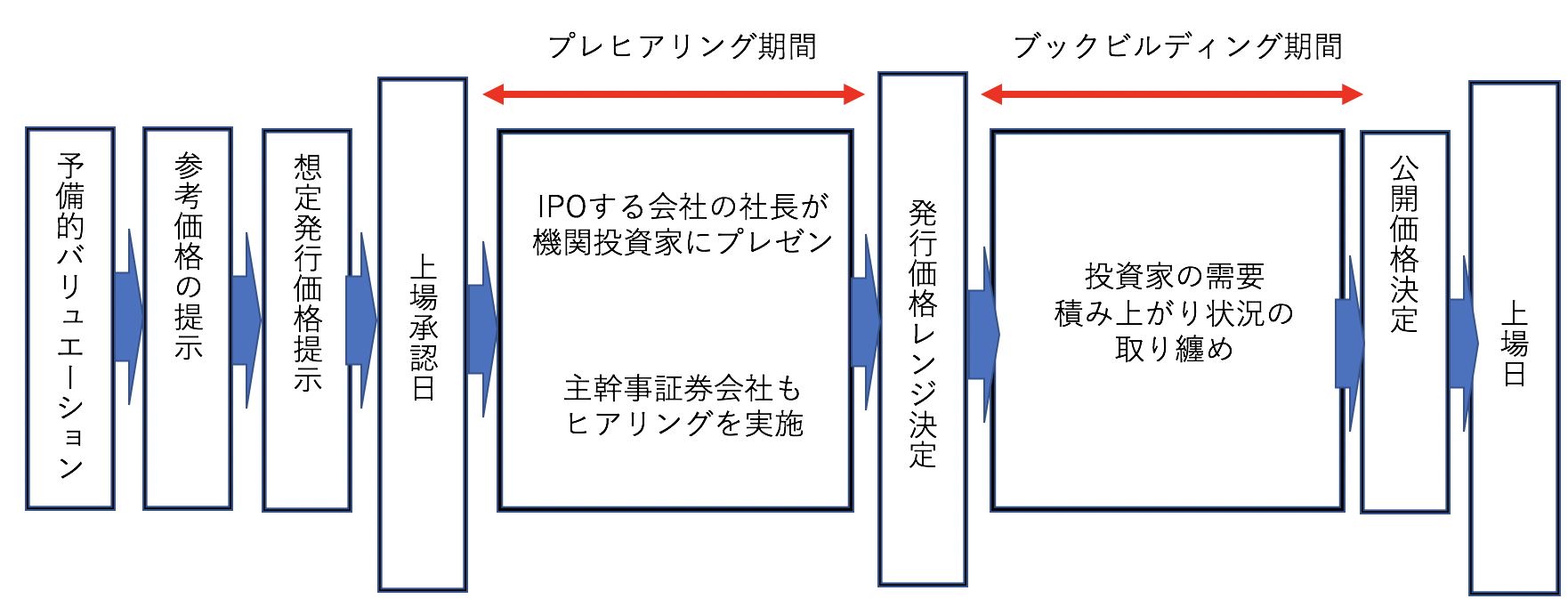

IPO投資における公開価格(=公募価格)決定までには以下のような手順が踏まれます。

まず最初の段階ではIPOを主に担当している証券会社がIPOを行う企業の以下を元に想定発行価格を提示します。

- 今後の利益の予測

- 現在の保有している資産の状況

- 同業他社のPERやPBRなどの指標

流石に主幹事証券会社が決定した価格だけで募集はできません。

上場する社長によってプレゼンが機関投資家に行われて発行価格レンジが決定されます。

そして発行価格レンジ例えば1000円〜1500円のようなレンジが決定されて、投資家はレンジの中で『いくら』で『何株』買うかを申告して、その積み上がり方に伴って公開価格が決定されます。

因みに近年はIPO投資は儲かる可能性が高いということで基本的には公開レンジの上限一杯で決まる傾向にあります。

上限で申し込まないと当選する可能性はぐっと下がります。

ではなぜIPO投資において公募価格が初値つまり市場が考える実力値より低い価格で決まるのでしょうか?

まず公募価格で募集をかけて申し込みが集まらなければ幸先の悪い船出となってしまいます。

公募で申し込みがしっかりと集まるように意図的に低い価格をブックビルディング時に設定していることが挙げられます。

また、IPOをするということは利益がうなぎのぼりに成長している会社が多いです。

つまり、通常のバリュエーションよりも期待が高く初値に反映されるということも考えられます。

結果的に業界平均PER15倍でも30倍で評価されることもあるということです。

いずれにせよ公募価格の低い設定と、IPO企業への投資家の期待感から殆どの企業で初値>公募価格となる傾向にあるのです。

因みに1997年のヤフーのIPOは凄まじいものがありました。

公募で70万円で1単元購入して3年後に1億6790万円になったという驚異的な記録を打ち立てました。

興味のある方は記事にいていますので、参考にしてみてください。

(目次に戻る)

IPO投資で証券会社を選ぶ際の3つのポイント IPO取扱数・主幹事数・公平抽選

IPO投資についての魅力についてお伝えしてきました。

いよいよ本題のIPO投資で証券会社を選ぶ際のポイントについてお伝えしていきたいと思います。

取扱数ならSBI証券、マネックス証券、SMBC日興証券、楽天証券

IPOが実施されるとしても全ての証券会社で申し込みができる訳ではありません。

IPO銘柄に抽選を申しことができるのは、IPO投資を取りまとめている主幹事証券会社並びに幹事会社と、主幹事・幹事記者からIPO株の販売を委託される『委託幹事』が存在しています。

取扱が少ないのであれば、そもそもIPO銘柄に申し込む機会すら与えられていないことになります。

取扱銘柄数が多い証券会社はIPO株当選の機会が得られるという点で外せない証券会社ということになります。

以下は主要なネット証券会社のIPOの取扱数なのですが、SBI証券が圧倒的な数を誇っていますね。

また楽天証券も2018年から本格的に幹事証券会社を務めることを宣言しているため、今後期待がもてる証券会社です。

| IPO取扱数 | SBI証券 | 楽天証券 | SMBC日興証券 | マネックス証券 | カブドットコム証券 |

| 2019年 | 82 | 26 | 61 | 45 | 24 |

| 2018年 | 75 | 11 | 46 | 50 | 23 |

| 2017年 | 83 | 4 | 60 | 49 | 27 |

| 2016年 | 75 | 8 | 51 | 46 | 19 |

| 2015年 | 82 | 10 | 72 | 50 | 18 |

| 2014年 | 65 | 2 | 54 | 39 | 21 |

| 2013年 | 44 | 2 | 37 | 34 | 16 |

| 2012年 | 38 | 6 | 27 | 14 | 23 |

SBI証券についてはIPO投資のみでなく様々なメリットがあります。

証券口座開設数No.1のKing of ネット証券として多くの方からえらばれています。

まだ口座を開設されていない方は取り敢えずでも開設しておくことをおすすめします。(当然無料です)

主幹事数 SMBC日興証券かSBI証券に強みあり

先ほどIPOを取り扱うことができる証券会社については主幹事・幹事証券会社と委託幹事があるとお伝えしました。

ただ、同じIPO株でも8割〜9割の株を主幹事証券会社が保有しています。

つまり主幹事証券会社から申し込むか、その他の証券会社から申し込むかでは当選確率が格段に違ってきます。

主幹事数という観点でみると最多なのはやはり大手証券会社でもあるSMBC日興証券で続いてSBI証券という結果になっています。

| IPO取扱数 | SBI証券 | 楽天証券 | 松井証券 | マネックス証券 | SMBC日興証券 |

| 2019年 | 7 | 0 | 0 | 0 | 20 |

| 2018年 | 11 | 0 | 0 | 0 | 20 |

| 2017年 | 8 | 0 | 0 | 1 | 11 |

| 2016年 | 13 | 0 | 0 | 0 | 13 |

| 2015年 | 8 | 0 | 0 | 0 | 24 |

| 2014年 | 5 | 0 | 0 | 0 | 8 |

| 2013年 | 6 | 0 | 0 | 0 | 5 |

| 2012年 | 5 | 0 | 0 | 0 | 2 |

平等抽選が行われているかどうか 1人1票制は松井証券、SMBC日興証券、マネックス証券

一言に抽選といっても抽選の方式は各証券会社によって異なります。

SBI証券と楽天証券は基本的に1単元1票の抽選手法です。

つまり1単元申し込んだ人より2単元申し込んだ人が有利になります。

また、2単元申し込んだ人より10単元申し込んだ人が当選する確率が高くなるという抽選方式です。

SBI証券では資金力のない方にもチャンスを与えるためにIPOチャレンジポイントという独自の制度を導入しています。

IPOチャレンジポイントは抽選に外れた方に付与されるポイントです。

溜まったIPOチャレンジポイントを使用することで当選する確率を高めることができるシステムです。

SBI証券では70%型は1単元1票抽選を実施しています。

残りの30%はIPOチャレンジポイント数を加味した抽選となっています。

つまり、資金力がなくても地道に挑戦し続けることで光明が見えてきます。

また、松井証券、SMBC日興証券、マネックス証券は1人1票の平等抽選を行なっています。

1人1票ということは1単元申し込んでいる人も10単元、100単元申し込んでいる人も同じ当選確率ということになります。

資金力に関係なく平等に抽選を行う方式をとっています。

少額の資金しかない方は1人1票制の方が抽選には有利となりますね。

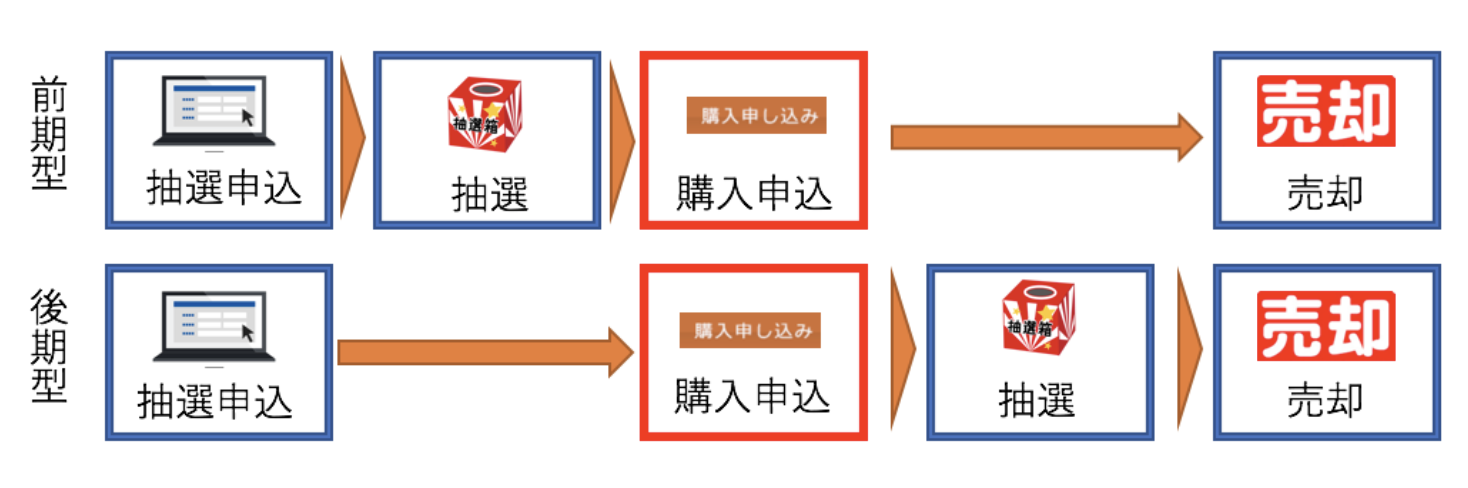

抽選方式が後期型の証券会社では資金効率がUp 楽天証券

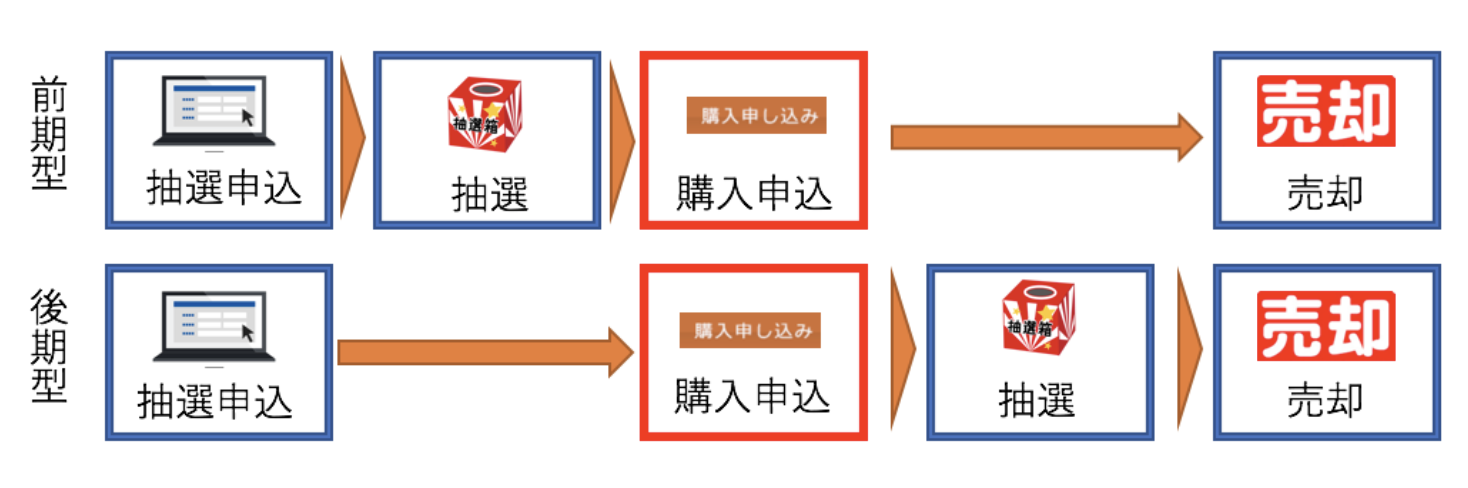

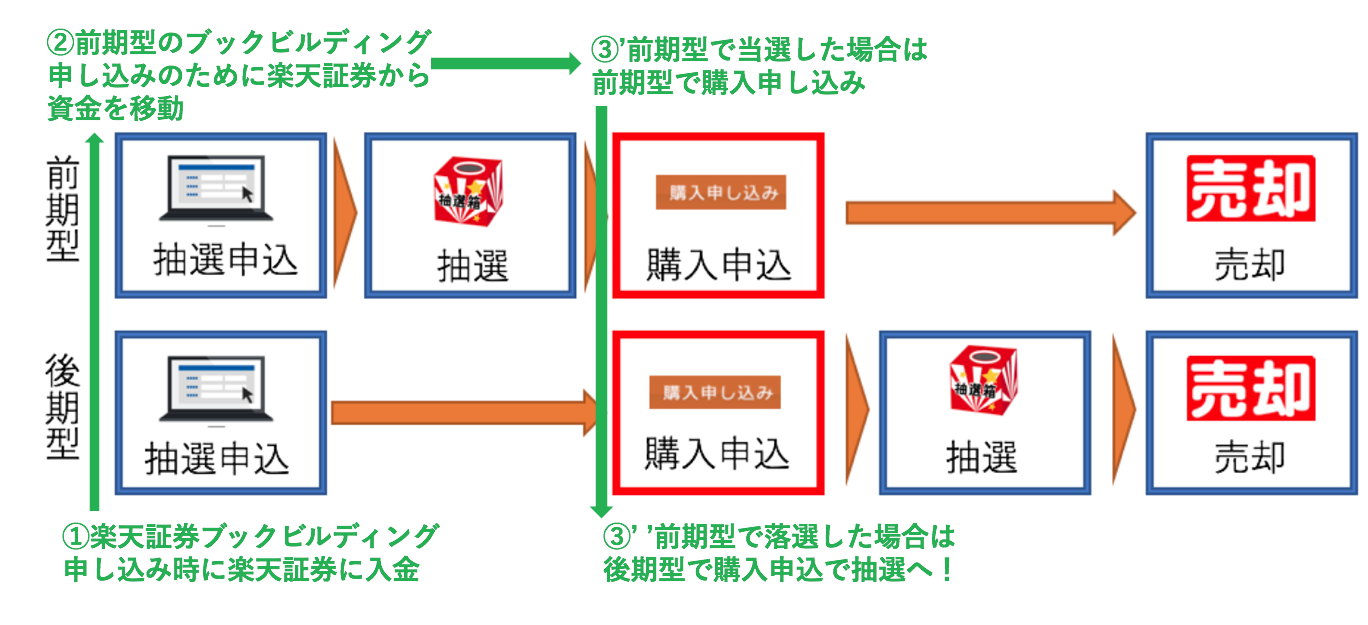

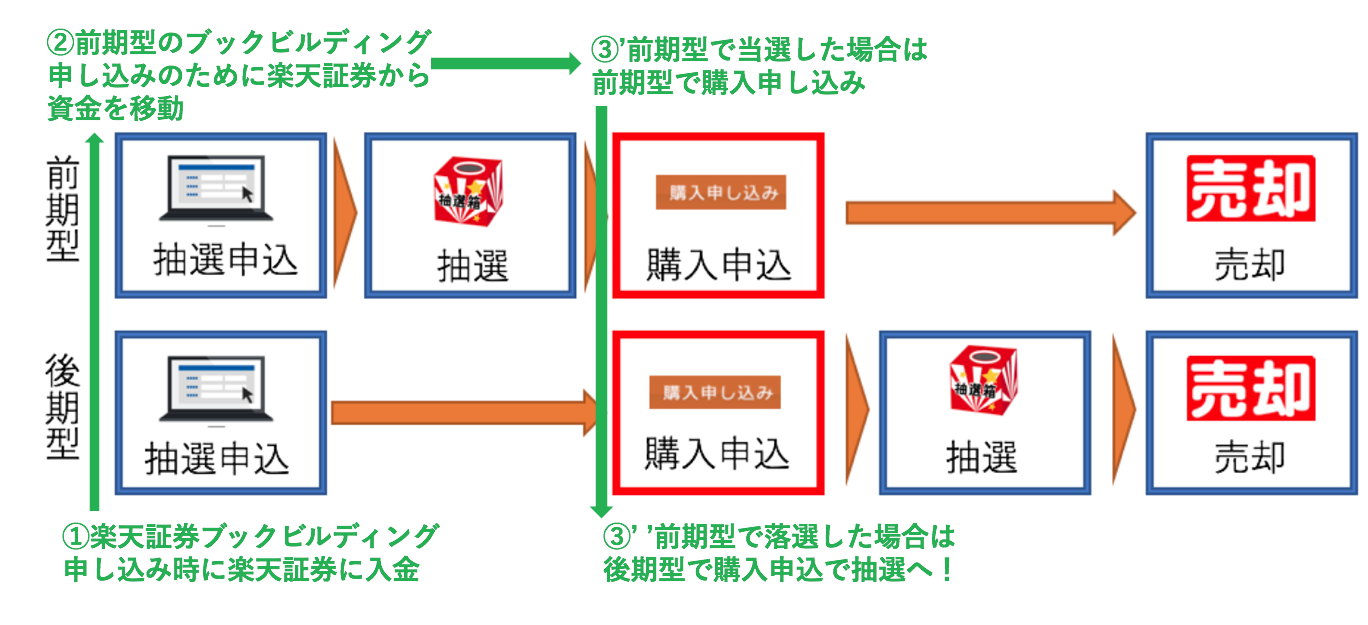

抽選申込と抽選、購入申込のタイミングの差で前期型と後期型の二つに分かれます。

殆どの証券会社は前期型なのですが、楽天証券、松井証券、カブドットコム証券は後期型となっています。

特に楽天証券は抽選申込をしてから、購入申込の期間で資金拘束をうけません。

一端楽天証券で抽選申込を行ったあとに資金をSBI証券に写して、SBI証券で当選すればそのまま購入申込を行い、落選したら楽天証券の購入申込を行うということが可能となるのです。

(目次に戻る)

まとめ

IPO投資は公募価格が低く設定されがちとなっています。

さらに期待感から初値が高騰しがちという特性もあり勝率90%近くを誇る初心者にもおすすめできる株式投資手法です。

IPO投資を行う証券会社を選ぶ際は、以下の観点から選ぶ必要があります。

- 取扱銘柄数

- 主幹事数

- 抽選の平等制

- 資金効率

ネット証券では取扱銘柄数と主幹事数でSBI証券ついでSMBC日興証券に強みがあります。

楽天証券も2018年から力を入れ始めており今後期待が持てる証券会社となっています。

一方、抽選の平等制でいうとSBI証券や楽天証券は資金力の大きい投資家が有利な方式となっています。

松井証券、SMBC日興証券、マネックス証券は資金量に関係なく当選確率が平等に与えられているという特徴があります。

さらに資金効率という面では抽選スケジュールが後期型の楽天証券を活用することで同じ資金で二回抽選に参加することが出来ます。

おすすめとしては、とりあえずSBI証券で少額しかなくても申し込んでおいて、楽天証券、SMBC日興証券、松井証券、マネックス証券に分散的に申し込んでおくのがよいかと思います。

SBI証券はたとえ外れたとしてもIPOチャレンジポイントが付与されます。

IPOチャレンジポイントはたまればたまるほど、当選確率が上昇するポイントが付与されます。

落選しても無駄にはならないので、ここぞという時のためにIPOチャレンジポイントを地道に蓄えておきましょう。

以上、勝率90%のIPO投資の概要とおすすめの証券会社を紹介!取扱数・主幹事数・平等性から徹底比較。…でした。