2019年5月22日に金融庁から『高齢社会における資産形成・管理』という報告書が発表され世間を賑わせました。

本日はそもそも死ぬまでに必要がお金はいくらなのかという点について、話題の金融庁報告書の内容を踏まえながらお伝えしていきたいと思います。

目次

Contents

老後2000万円報告書の算定根拠とは?

それではまず老後2000万円報告書の意味するところをお伝えしていきたいと思います。

長寿化を前提に人生100年時代と考える

まず老後とは年金が受給できる65歳から何歳までの期間をさすのかを定義しないといけません。

報告書の中では以下のように寿命について記載されています。

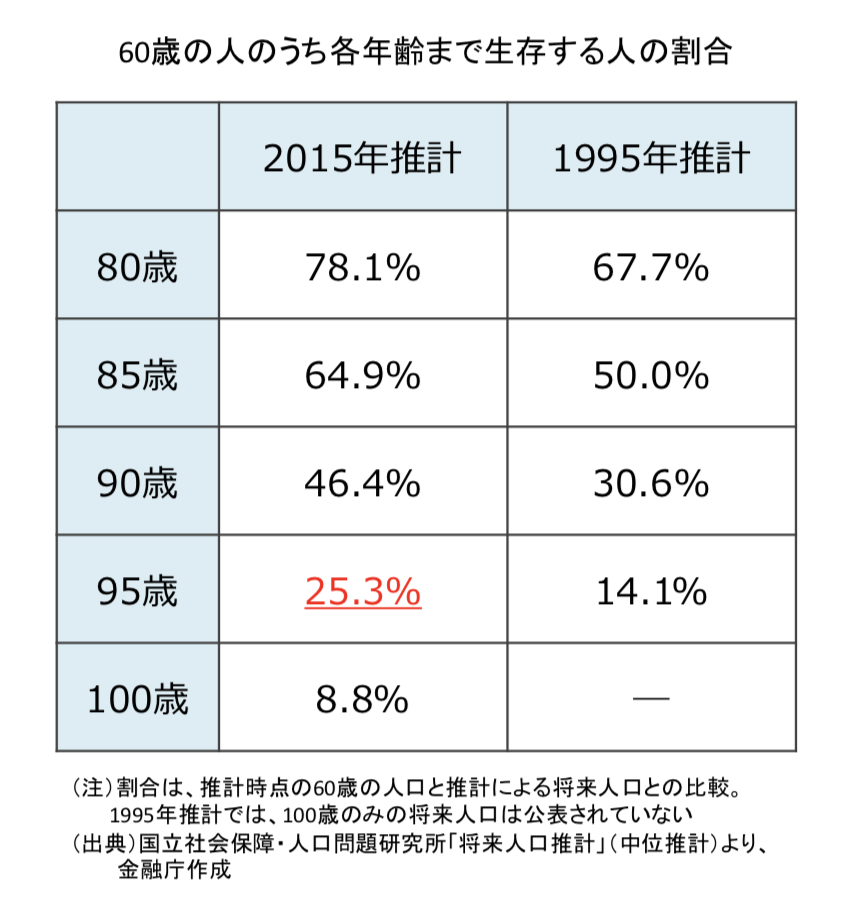

冒頭でも述べたとおり、日本人は年々長寿化している。

1950 年頃の男 性の平均寿命は約 60 歳であったが、現在は約 81 歳まで伸びている。

現在60 歳の人の約4分の1が 95 歳まで生きるという試算もあり、まさに「人 生 100 年時代」を迎えようとしていることが統計からも確認できる。

(引用:高齢社会における資産形成・管理)

つまり国民年金が受給できる65歳からの30年間を老後生活と考えるということを意味しています。

高齢夫婦無職世帯の月間不足金額は約5.5万円

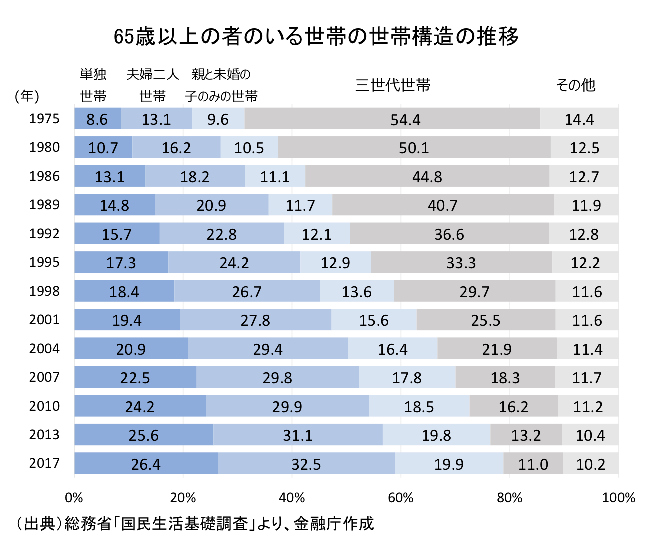

現在日本の高齢者は以前のように三世帯同居という形態が崩れており、夫婦二人世帯が多くなってきています。

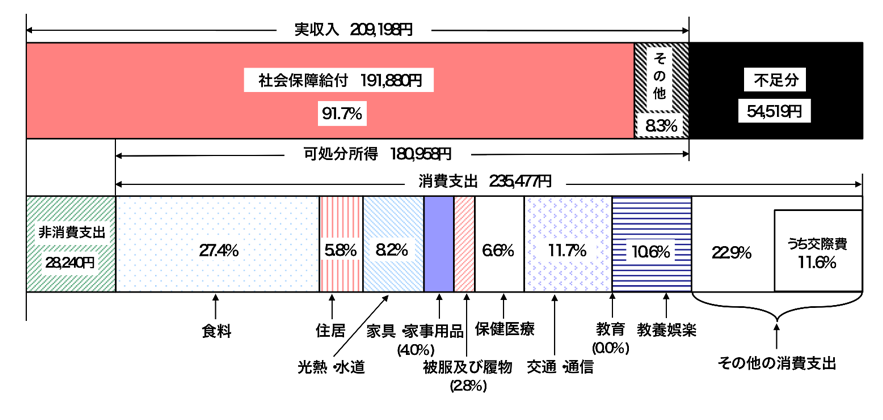

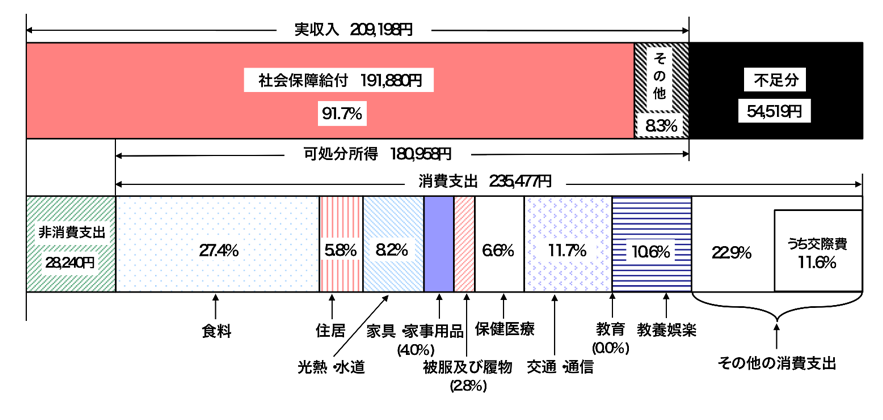

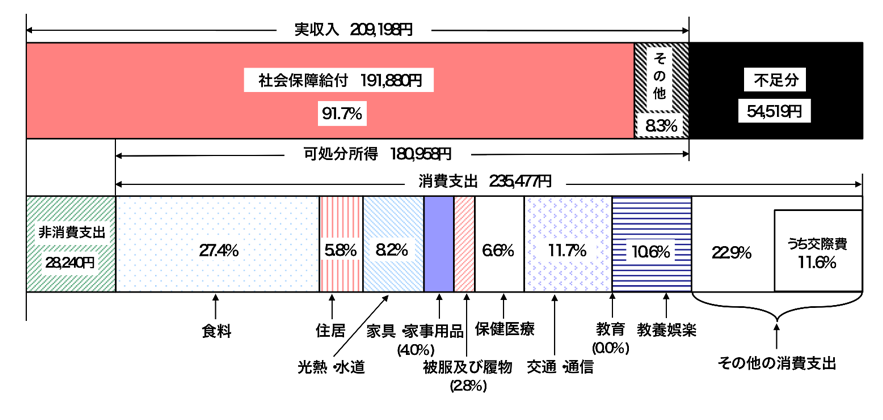

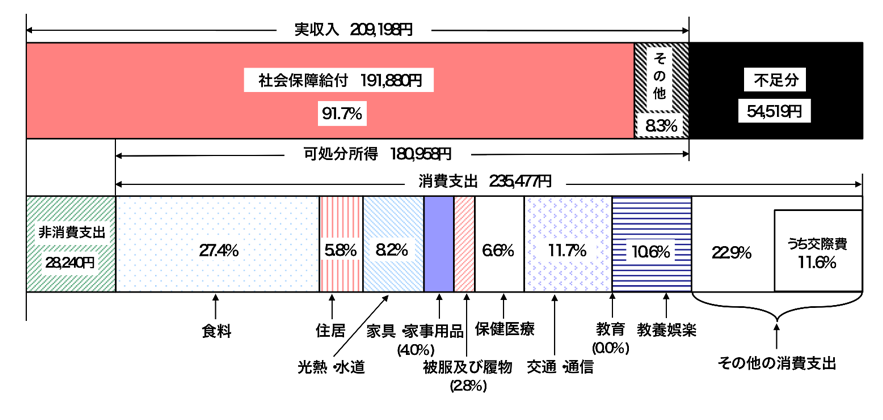

高齢者は夫婦二人で年金生活と想定した場合の収入と支出をまとめたものが以下となります。

年金等の実収入209,198円に対して消費支出は234,477円、それ以外の税金は28,240円となり合計で263,717円となります。

つまり差し引き54,519円が毎月不足することとなります。

老後2000万円の計算式

今まで見てきた内容から老後は65歳から95歳までの30年間。

マジョリティーを占める高齢無職世帯の毎月の不足金額は5.5万円で年額は66万円となります。

つまり年額66万円×30年=1980万円 ≒ 2000万円となります。

(目次に戻る)

老後2000万円報告書で気をつけるべきこと

上記は2000万円の算出根拠についてお伝えしていきました。

あくまで2000万円は一つの例に過ぎず全員に適用されるものではない

先ほど見てきたことから分かるように2000万円の算出には仮定を置いています。

95歳までに残念ながら天に召されることも、95歳以上までいきることも十分に考えられます。

また収入にしても人によって国民年金のみの自営業者と、サラリーマンの二階建の厚生年金では受給額も大きく異なります。

また支出に関しても東京等の都市圏と地方では住居費が異なりますし、持ち家か賃貸かでも大きくことなります。

その他の支出についても、各家庭それぞれの支出があるので一概に平均的な一つの例で考えるのは不適切といえるでしょう。

また追って紹介しますが、医療費と住居費が過剰に低く見積もられているという難点があります。

今後の年金額の支給上限の引き上げや減額の可能性も考慮しないといけない

直近でいうと年金を70歳まで支給金額を繰り下げることが可能となりました。

当然のように日本政府の債務は膨張しつづけ年金制度の存続事態も危ぶまれる事態となっています。

現在は、70歳まで繰り下げて受け取ることも可能となっています。

全員が70歳から受給開始になることも視野にいれないといけません。

また、以前説明したマクロ経済スライドで実質的な年金受給金額が相対的に減額となる可能性も考えなければいけません。

今後インフレが発生した際に、インフレ率よりも低い利率でしか年金支給額が伸びないという政策です。

年金受給額は減額されることはあるものの、上昇することはまずないためさらに保守的に見積もっていかなければいけません。

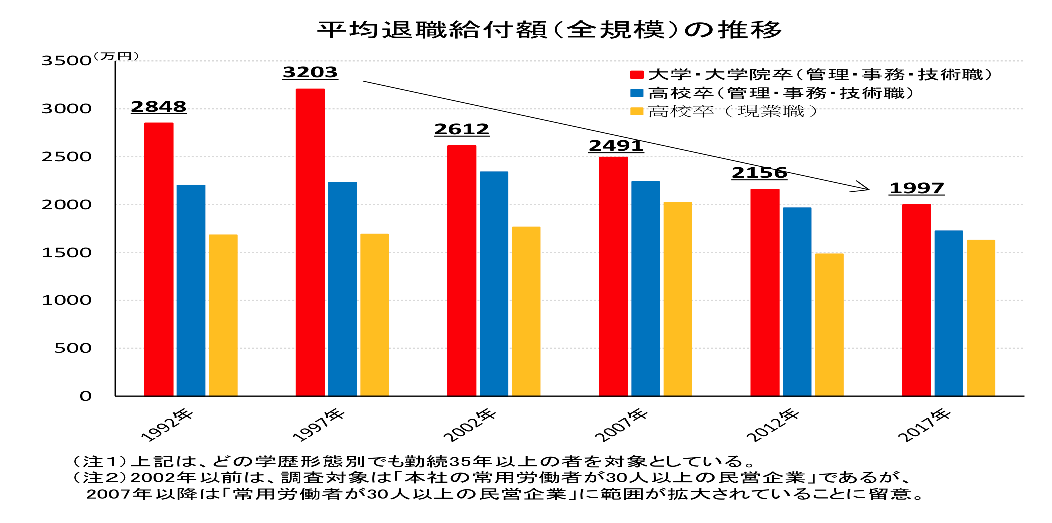

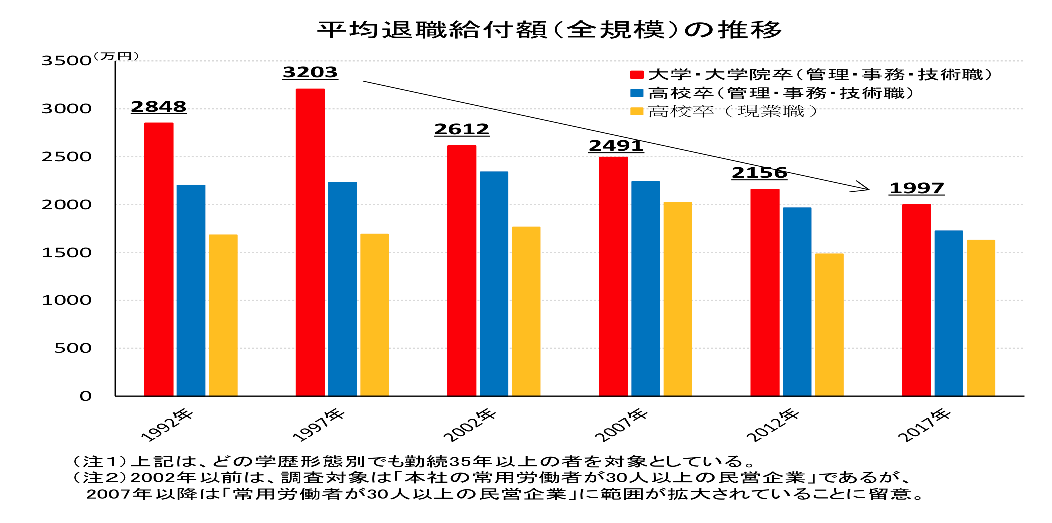

今後の退職金も減額傾向にあることも看過できない

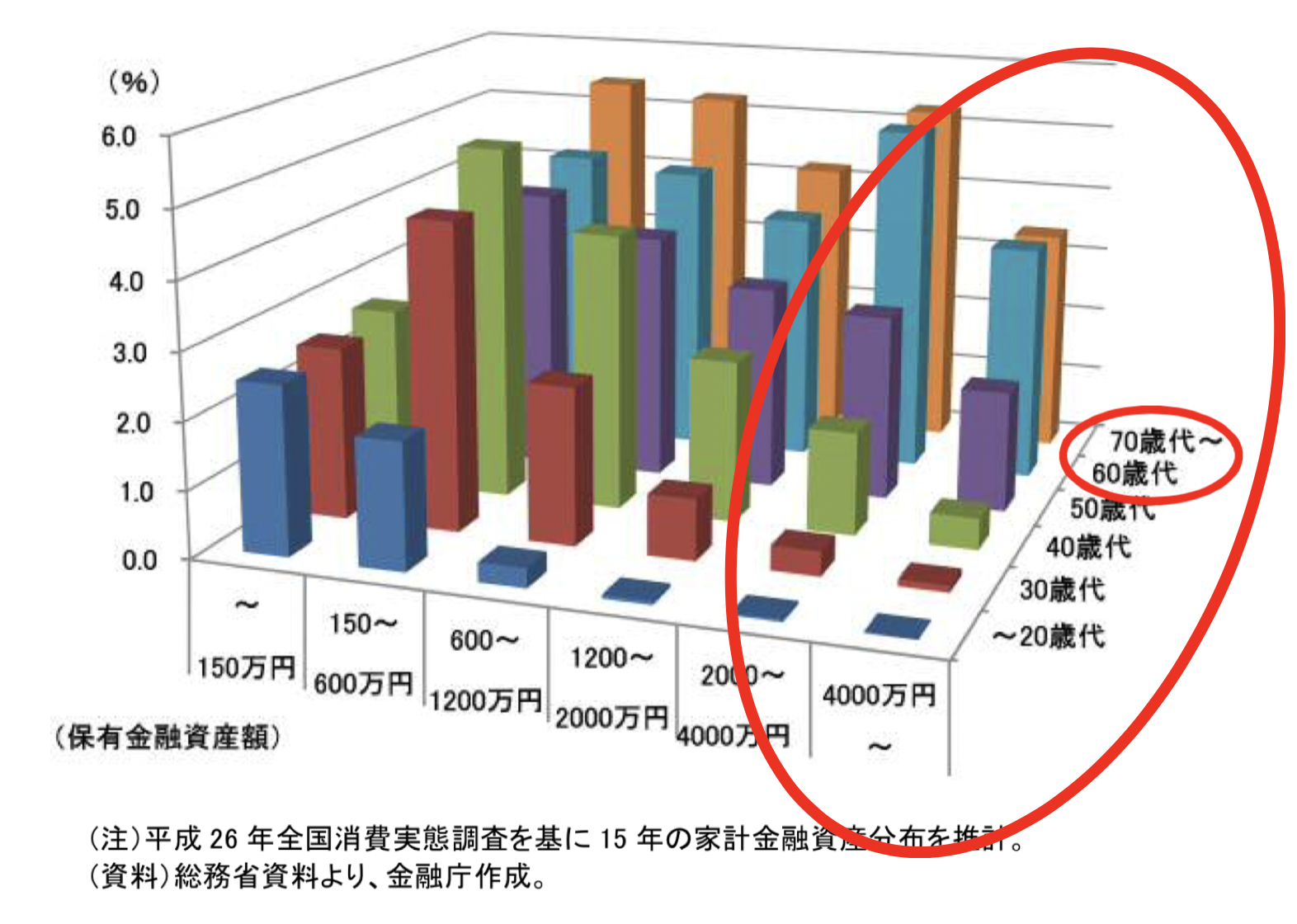

日本の年代毎の資産分布をご覧ください。

ほとんどが60歳以上に分布していることが分かりますが、理由は単純に退職時の退職金の受給です。

しかし重要の退職金の金額は1997年の金額から3割ほど減額となっています。

今後退職金がさらに減額していくとなると、退職までの間に今以上に蓄えていかなければいけなくなります。

得られる収入については人によって異なります。

支出がどれだけ発生しうるかを考えていきましょう。

(目次に戻る)

高齢者医療制度を元に医療費について考える

まずは一番心配なのは医療費なのではないでしょうか。

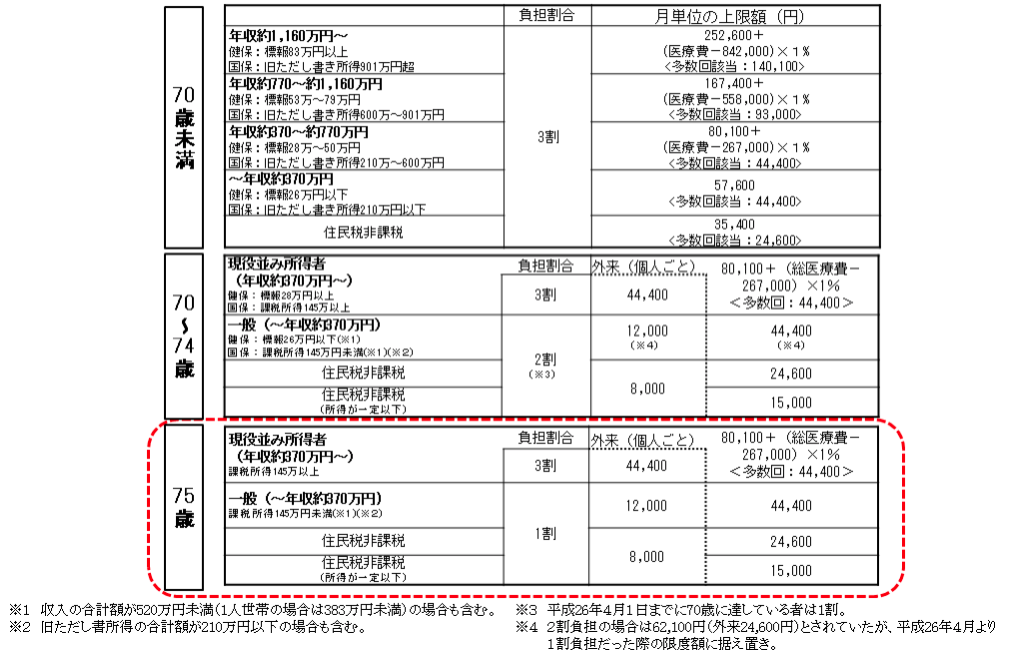

どの年代においても月単位の上限金額が定められていますので、青天井で医療費が発生することはありません。

例えば75歳〜95歳までの20年間ずっと入院したとしても住民税が非課税レベルの所得であれば月額24,600円が上限となります。

つまり年額で29万5200円、20年間で約590万円の出費ということになります。

ちなみに先ほどの無所得高齢者夫妻の支出から考えると保険医療費は235,000円の約6.6%=1.5万円となります。

30年間だとたったの年額18万円×30年間=540万円となります。

つまり1200万円との差額は660万円あり、追加で660万円分は加算しないといけないでしょう。

次に最も違和感のある住宅費について切り込んでいきます。

(目次に戻る)

住居費について考える:持ち家で発生する固定資産税・都市計画税

もう一度先ほどの支出のグラフをご覧ください。

住居費は支出235,477円の僅か5.8%つまり月額13,657円となっています。

まず持ち家のケースですが持ち家であっても毎年固定資産税・都市計画税が発生します。

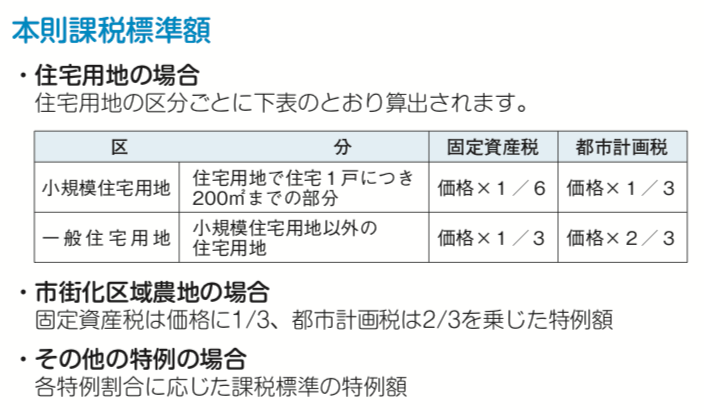

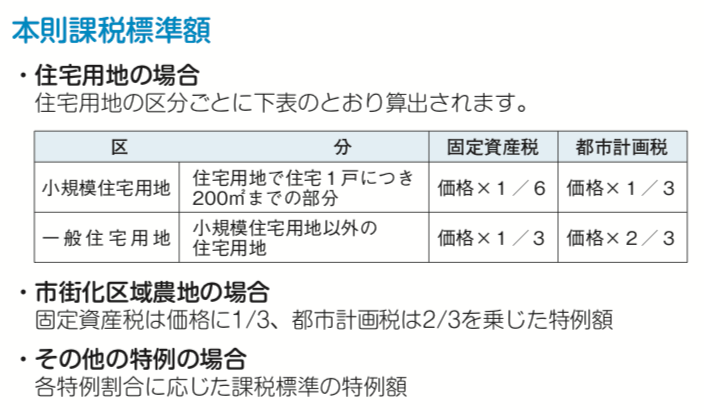

固定資産税は以下の算出式で計算されます。

①課税標準額 × ②税率 – ③軽減額 =④ 固定資産税

軽減額については各自治体によって異なるので確認が必要ですが、保守的にみるために軽減額なし前提で計算します。

細かい計算は複雑なのですが、老後の生活を考えるために今回はおおまかな金額を算出していきます。

土地相当部分

土地相当部分はまず路線価×平米数で土地の価値を算出します。

今回は都会の前提で250平米で路線価20万円で5000万円だとしましょう。

200平米以上なので一般住宅用地となります。

固定資産税課税標準価格:5000万円÷1/3 = 1666万円

都市計画税課税標準価格:5000万円÷2/3 = 3333万円

算出された課税標準額に固定資産税は1.4%、都市計画税は0.3%をかけて土地部分の固定資産税が求められます。

固定資産税:1666万円×1.4% = 23万円

都市計画税:3333万円× 0.3% = 9.9万円

合計で32.9万円となります。

家屋相当部分

家屋の場合は固定資産課税台帳に登録されている価格が課税標準額となります。

課税標準額が2000万円であった場合の固定資産税と都市計画税の合算1.7%を掛け合わせて34万円となります。

持ち家で発生する費用のまとめ

あくまで簡易的な計算ですが5000万円の土地と2000万円の家屋を保有していた場合の年額固定資産税と都市計画税の合計は、67万円と月5.5万円のインパクトをもたらす大きな出費となるのです。

最初のグラフの1.3万円と比較すると月額で4.2万円、年額で50万円、30年間で1500万円のインパクトがあるの。

勿論東京等の都市圏に住んだ場合の比較的高い金額ではあるが固定資産税は侮れない支出金額であるといえるでしょう。

(目次に戻る)

住居費について考える:賃貸

賃貸については住んでいる地域、夫婦で求める広さに応じてそれぞれです。

ご自身が将来どこで住みたいのか、どの程度の広さを求めるのかによって大きくことなります。

現在日本は人口減少国家であり東京に住まない限りは比較的低い金額で賃貸を借りることも可能です。

住居費を極限まで切り詰めたいという方であれば、元々の出自の地域に移住したり、思い切って地方で老後の生活を楽しむ方向で考えるのも良い選択でしょう。

目安として都会で1LDKで生活したとして山手線でも安い場所だと月額15万円程度で借りることができます。

年間180万円ですので30年間という期間で考えると5400万円が必要な計算になります。

最初のグラフでは住居費は一ヶ月13,657円で年額163,812円、30年間で491万円という資産になっていました。

住居額は賃貸の場合は5000万円の上振れ要因になるでしょう。

(目次に戻る)

死ぬまでに必要なお金は結局保守的にいくら見込んでおけばよいのか?

老後資産2000万円の報告書はあくまでモデルケースとして65歳〜95歳までの30年間、年金不足分を貯蓄から切り詰めると仮定した場合に必要な金額です。

しかし、実際には保守的に見積もると保険料で30年間で600万円〜700万円の負担増

東京等の都心であれば持ち家であっても1000万円〜1500万円の負担増。

同じく東京等の都心で賃貸を行えば5000万円程度の負担増が見込まれます。

金融庁の報告では月額支出は264,717円となっており30年間で9500万円程度の支出という算定が行われています。

しかし、実際は都心で持ち家であれば1.2億円程度、賃貸であれば1.5億円程度の支出が発生する計算になります。

自分の獲得できる老後の年金受給を考えた上で最低でも5000万円以上の資産を構築しておく必要はあると言えるでしょう。

(目次に戻る)

まとめ

親の介護、子供の養育費を賄いながら資産を構築するのは非常に難しいことです。

労働収入だけでは難しく、資産運用の必要性を金融庁も報告書の中で説いていますし現役世代も痛感していると思います。

しかし、知識のないまま資産運用を行うのは逆に資産を溶かしてしまう可能性が高いのでおすすめできません。

投資をする目と判断力を養うには勉強を行う必要があります。

人生を通じた1億円以上の資産を形成する方法から、最新のおすすめ投資先まで既に実業家兼投資家として活躍している方が講師として教えてくれるGlobal FInancial Schoolは『お金まわり』のことを全て一から実践的な内容まで教えてくれます。

以下で詳しく説明しておりますので覗いてみてください。

以上、死ぬまでに必要なお金はいくら?金融庁が発表した老後2000万円報告書と共に紐解く。…の話題でした。