米国は世界の覇権国であり資本主義経済の中心地として2020年に入ろうとする現在でも君臨しています。

米国は先進国でありながらも移民の流入で人口が増加しつづけ、イノベーションが起こり続けております。

日本は現在TVでも頻繁に指摘されているように殆ど成長していません。

しかし、米国経済は安定した右肩上がりで成長していっているのです。

本日は、魅力的な米国の株式投資について以下の点を紐解いていきたいと思います。

- 成長する米国経済と経済成長に伴って成長する米国株式市場の魅力

- 注目の個別銘柄やETF

- 米国株取引を行うのに適した証券会社

Contents

拡大の一途を辿る米国経済と今後の見通し

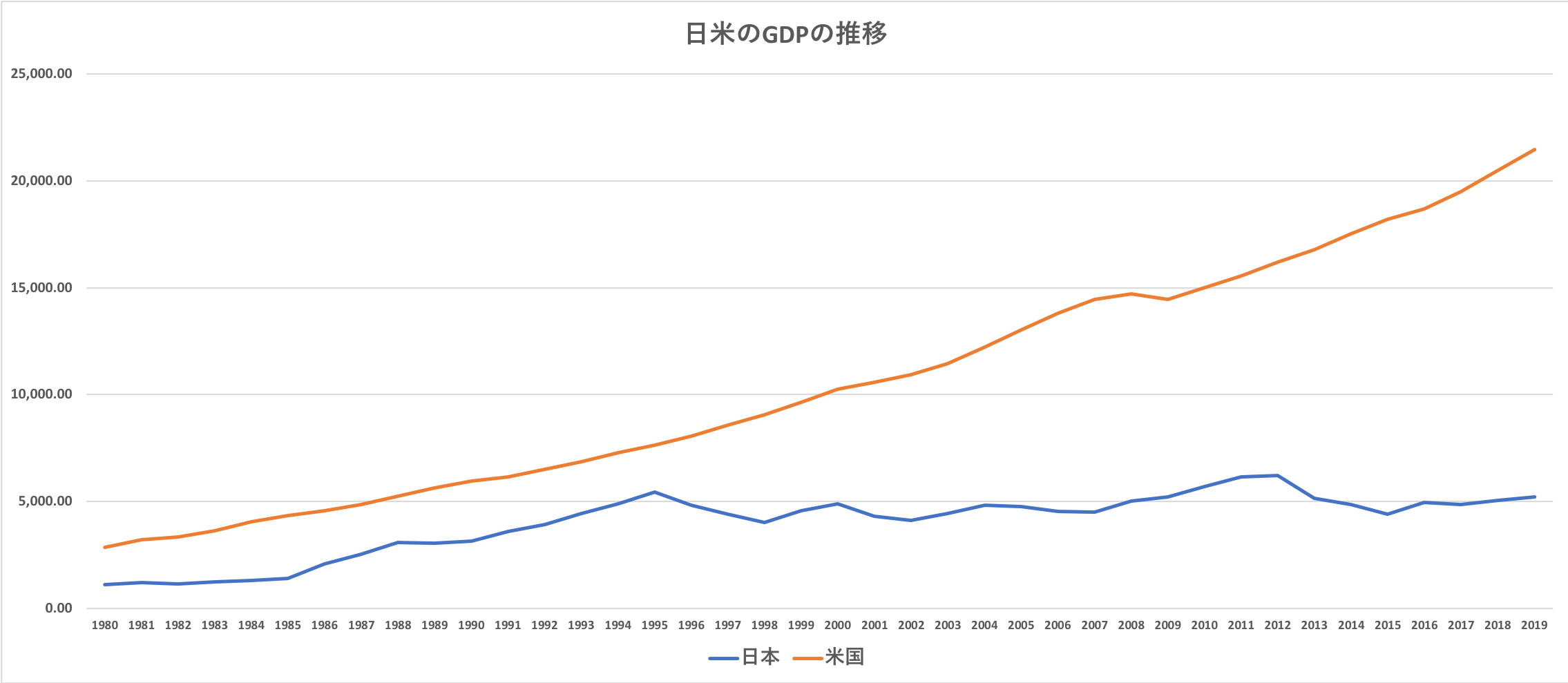

実は平成に入った時点では、バブル真っ最中の日本のGDPは米国の7割程度まで肉薄していました。

しかし、日本は平成の30年間停滞を続けた結果順調に経済が拡大している米国の3分の1以下のGDPに現時点で陥っています。

日本も成長していなかったのだから、同じく先進国の双頭をなしていた米国も足踏みしていただろうと考えられている方もいらっしゃるかもしれません。

しかし、米国は2%以上の成長を積み重ねていっています。

以下は日米のGDPの推移の比較です。

(引用:IMFデータより編集部作成)

米国経済の拡大には様々な要因があります。

主要な各要因について触れて今後の米国経済の成長継続性についても論じていきたいと思います。

移民流入による人口増加の継続で需要が拡大

経済の規模を示すGDPには三面等価の法則というものがあります。

『供給の合計』『需要の合計』『所得の合計』のどの面から算出してもGDPは等しくなるというものです。

まずは需要が成長しないと経済が拡大しません。

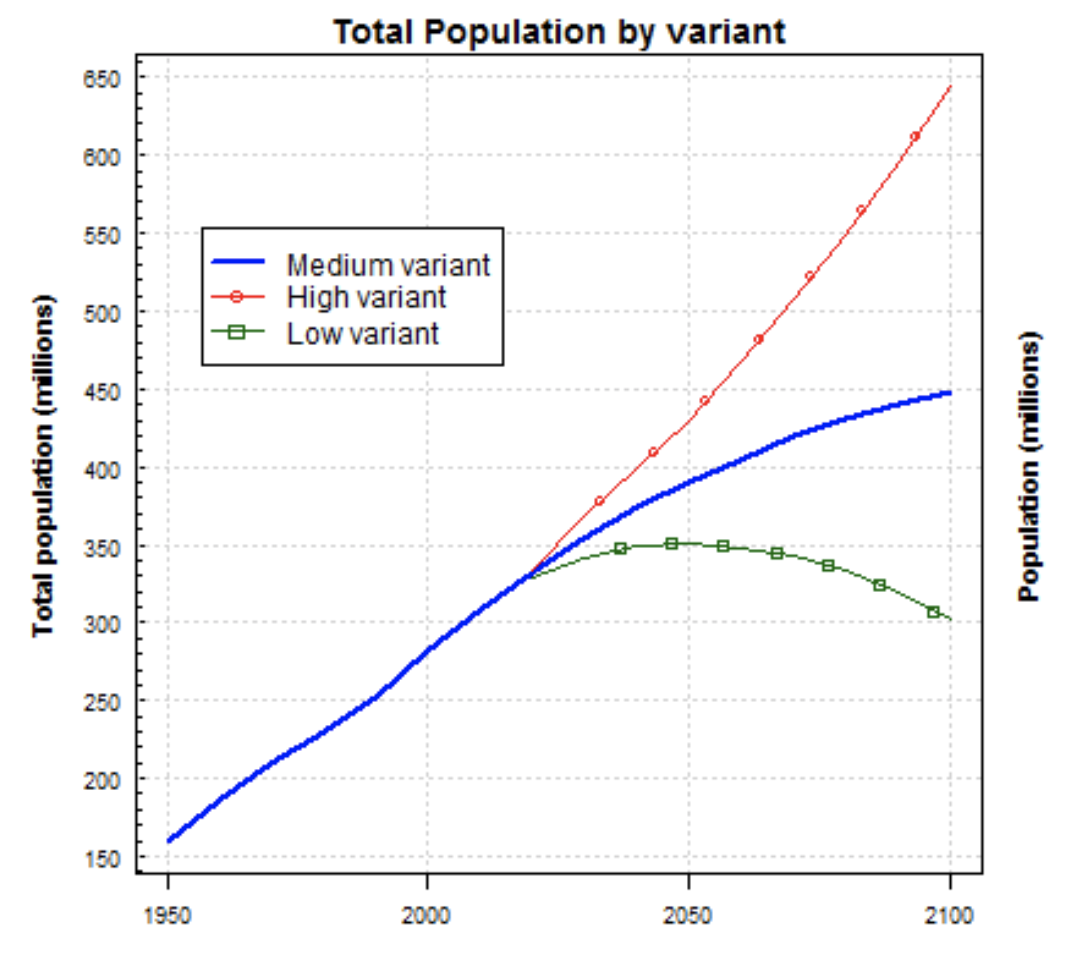

日本の高度経済成長期の経済成長の源泉は人口爆発が主因となっていました。

平成に入って人口増加から人口減少に転じて需要が減少していることが日本の減速の主因にもなっています。

一方米国は以下国連のデータの通り右肩上がりで上昇してきており今後も平均的な見通し(Medium)ではずっと右肩あがりに上昇していくことが想定されています。

(引用:国連)

人口が拡大する限りにおいて消費する人口つまり総需要が増え続けます。

経済が継続して拡大することが今後も見込めるということですね。

労働者の賃金の上昇

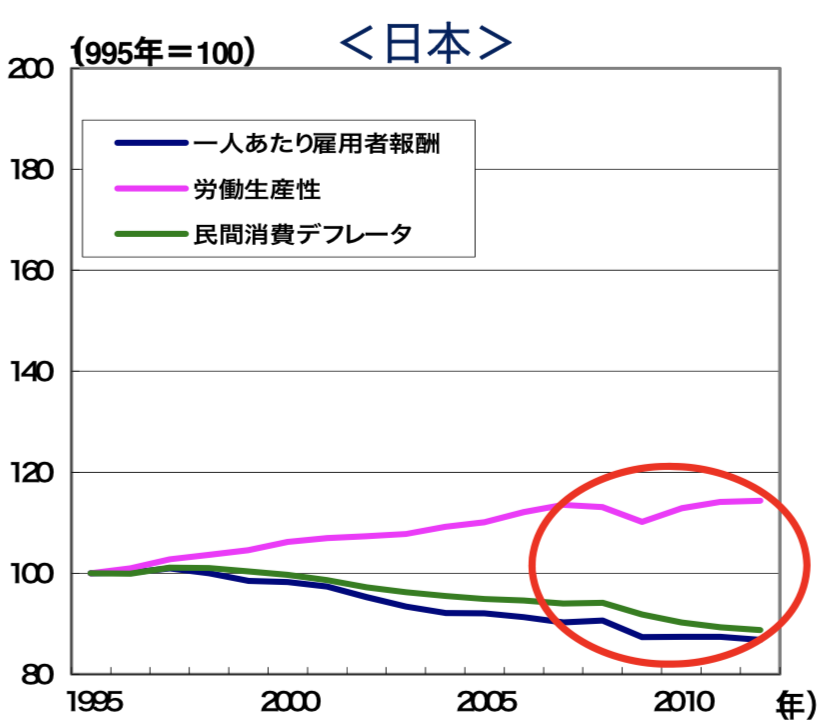

日本は景気が良くなったとしても賃金が上昇しないという状況になっています。

内閣府のデータをご覧いただきたいのですが1995年比で賃金は▲10%と、20年間で賃金が減少するという資本主義の歴史上異例の事態がおこっています。

給料が上がらないのに消費をしようと思うわけがありませんね。

消費が行われないので、企業の業績が伸び辛く、給与がまたあがらなくなっていくという悪循環が続いています。

しかし、現在の日本は以前のバブルを大きく超える利益を上げています。

労働分配率を高めて社員の給与を引き上げるべきなのですが企業は一向に労働分配率を高めようとはしません。

なかなか賃上げが起こらないので好況にも関わらず経済成長率もイマイチに止まってしまっているのです。

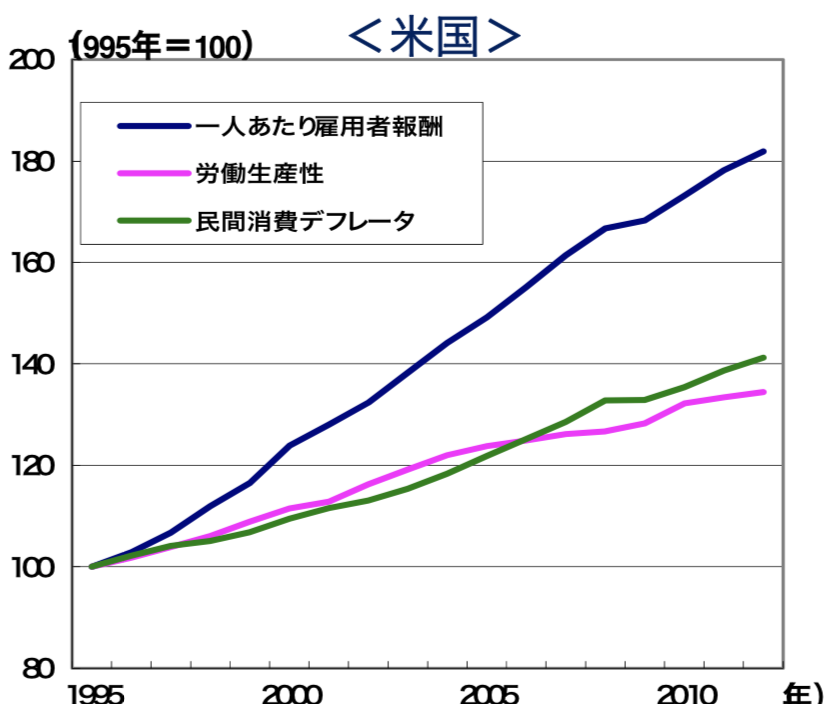

一方私は総合商社時代に欧米に駐在や出張にいった経験があるのですが、欧米では毎年のように賃上げが起こります。

賃上げがおこらないと頻繁にストライキが起こり、賃金は上昇して当然という考えが染み付いているのです。

結果として米国の賃金は1995年比で180%と大きく上昇しています。

例えば1995年に30歳で年収400万が平均的な米国人とすると2018年には30歳で年収720万円が普通となっているということです。

一方日本は同じ例でいうと30歳で360万円と減少しているので消費意欲が掻き立てられるわけがありません。

日米などの先進国ではGDPの7割強が国民の消費によって成り立っているので、賃金の上昇というのは経済成長に必要不可欠な要素なのです。

起こり続けるイノベーション

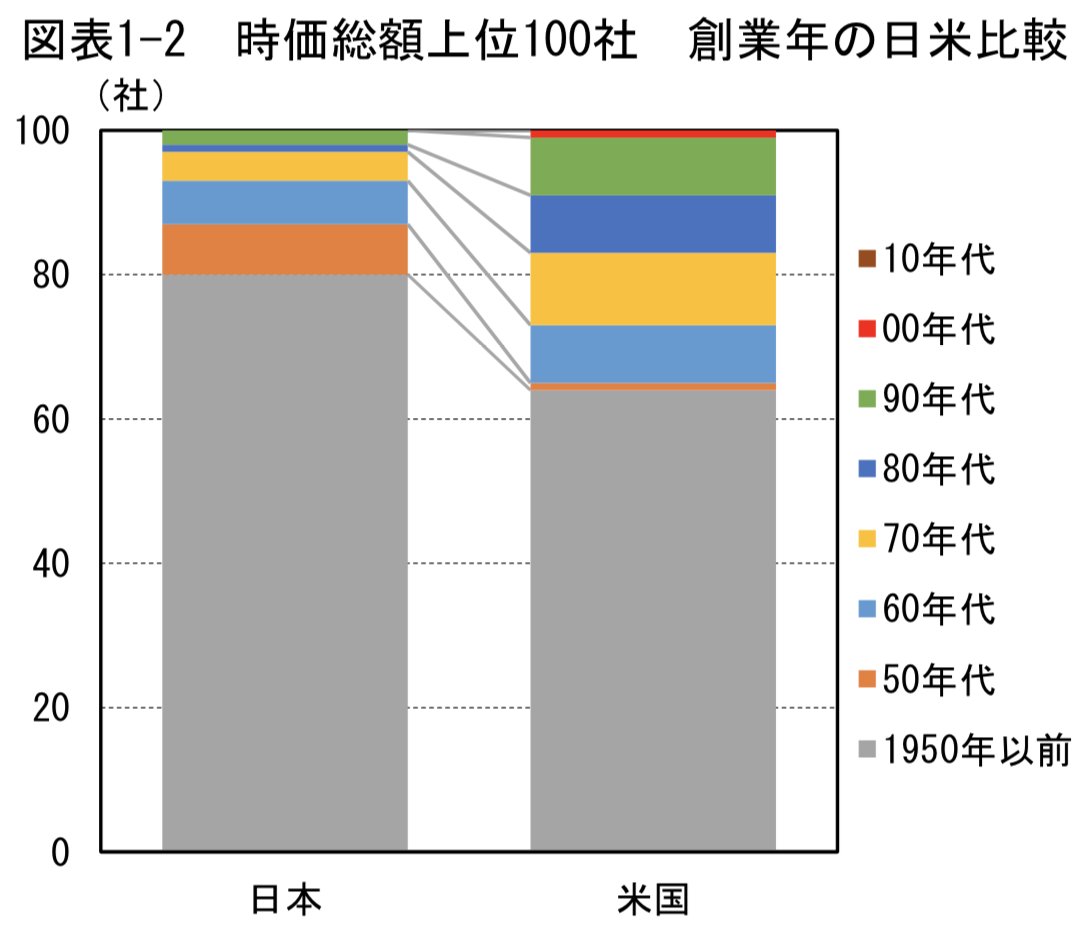

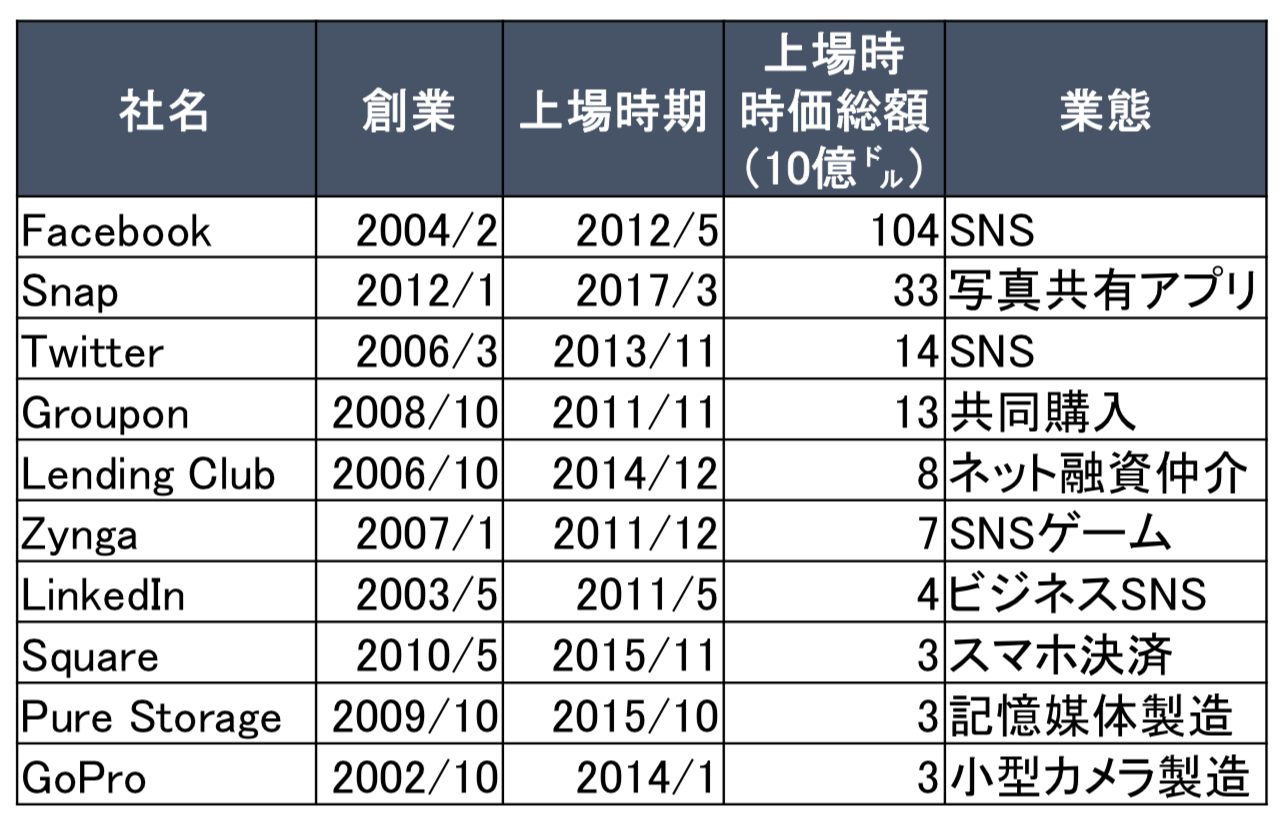

米国はシリコンバレーを中心として常に技術革新つまりイノベーションが生まれ続けており、近年創業した会社であっても以下のように時価総額の上位に食い込むような企業が数多く存在しております。

(参照:政策投資銀行)

(参照:政策投資銀行)

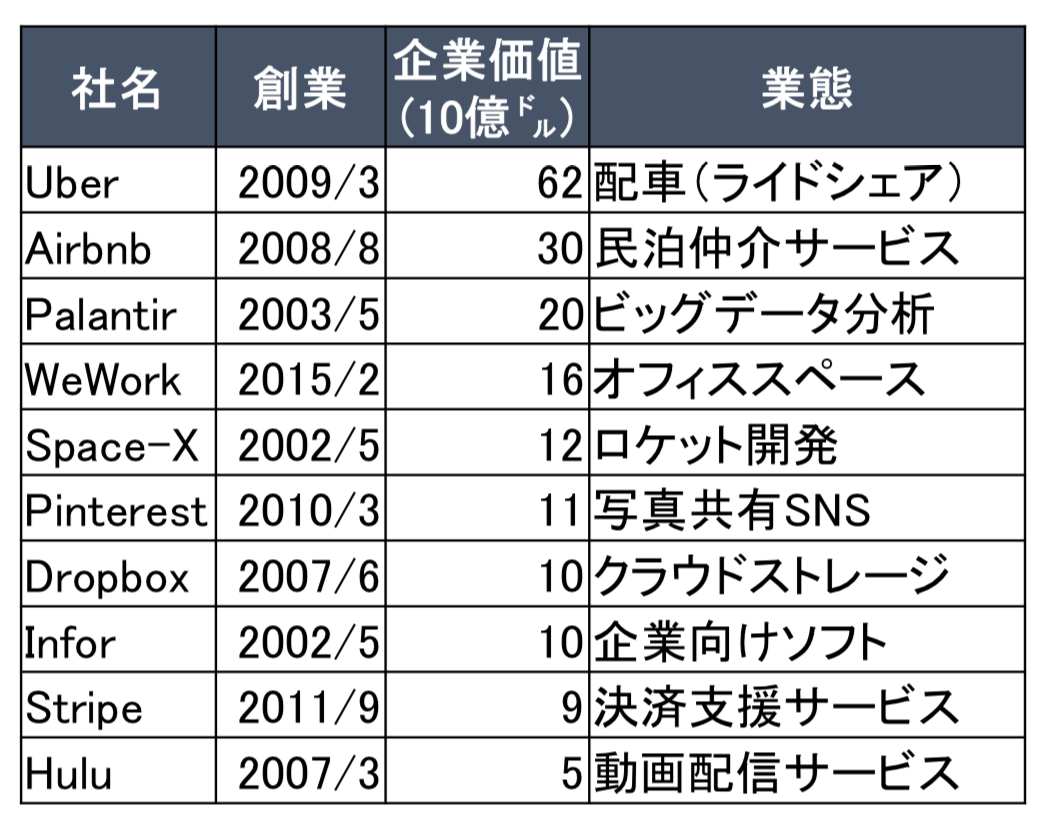

実際今若い方を中心に流行しているSNSも大概は米国発祥で2000年以降に創業し上場したユニコーン企業は以下の通りです。

FacebookやTwitter、LinkedInなど普段の生活の一部になってる方も多いのではないでしょうか。

また上場していないものの巨大な時価総額を誇る企業もUberをはじめとして数多く存在しています。

この間日本には楽天やサイバーエージェント、グリー、DeNAなどが出てきてはいますが、米国の巨大IT企業と比べると小規模であり、みるべくもありませんね。

イノベーションが起こる国では優秀な人材が集まってきて、また新しいサービスを作りという正の循環が繰り返していくことが想定されるため、今後も米国はイノベーションを巻き起こし続けることが期待されます。

米国の株式市場の軌跡と今後

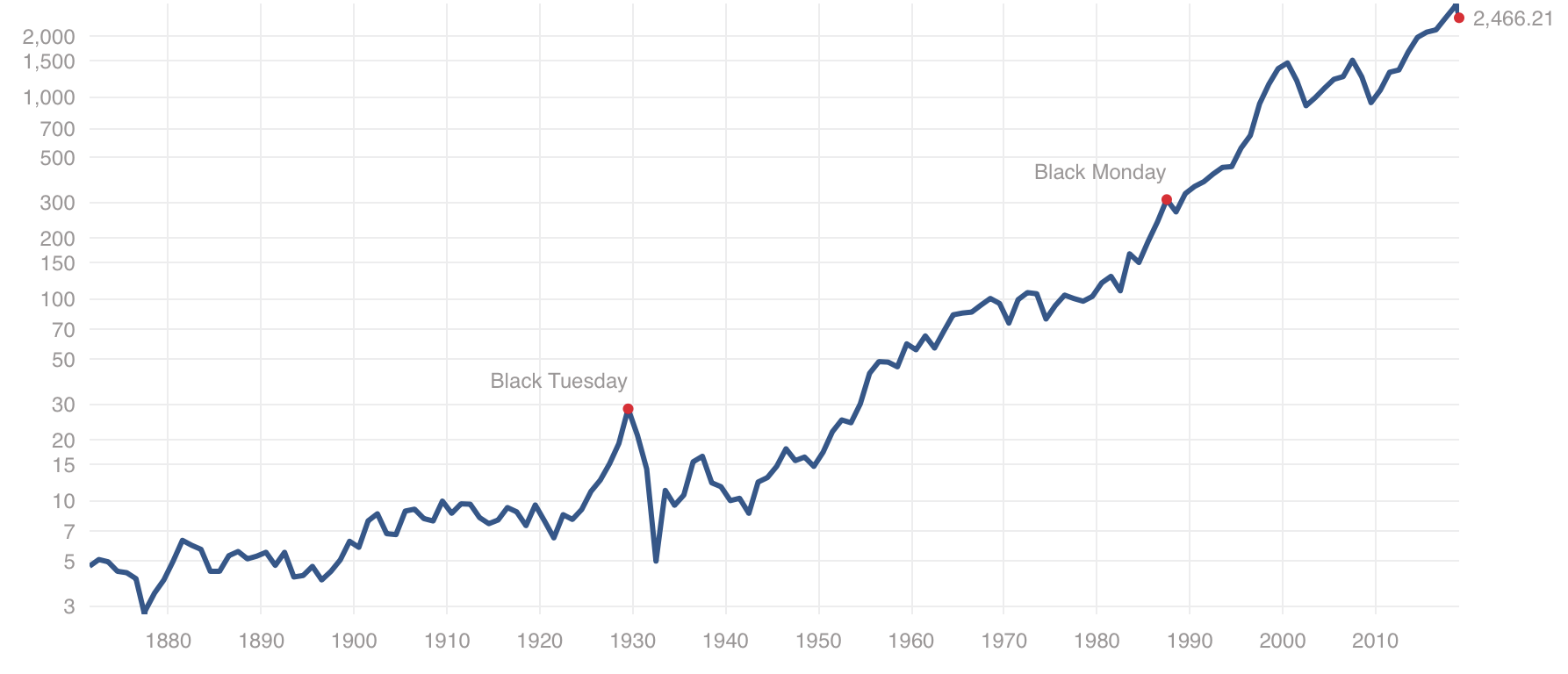

米国は資本主義の中心ともいえる場所であり、資本主義の象徴ともいえる株式市場は1800年代から一貫して上昇をしてきております。

以下は最も代表的な米国のS&P500指数ですが、1870年代から今まで時たま大きく下落することもありますが、下落と上昇を繰り返しながらも今まで一貫して右肩上がりに上昇してきております。

日経平均がバブル期に38,000円から現状2019年最初の時点で20,000円と30年たって半値という体たらくな状況であることを鑑みると米国の株式市場は安定して成長してきている様が見て取れますね。

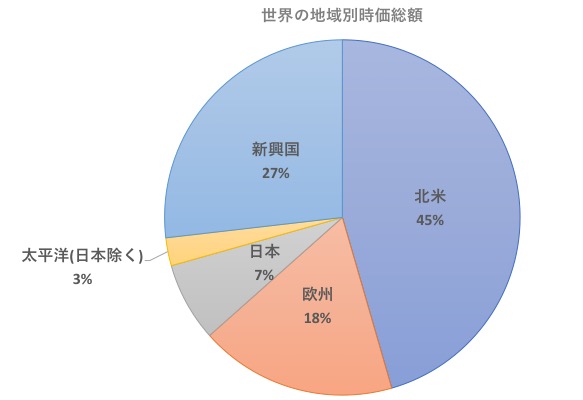

結果として北米(カナダは微小なので殆ど米国)の時価総額は世界全体の45%を占めるにいたっております。

企業が利益を得たら利益を再投資して利益の拡張させるという単純ですが最も基本的なことを実践してきた結果が現れています。

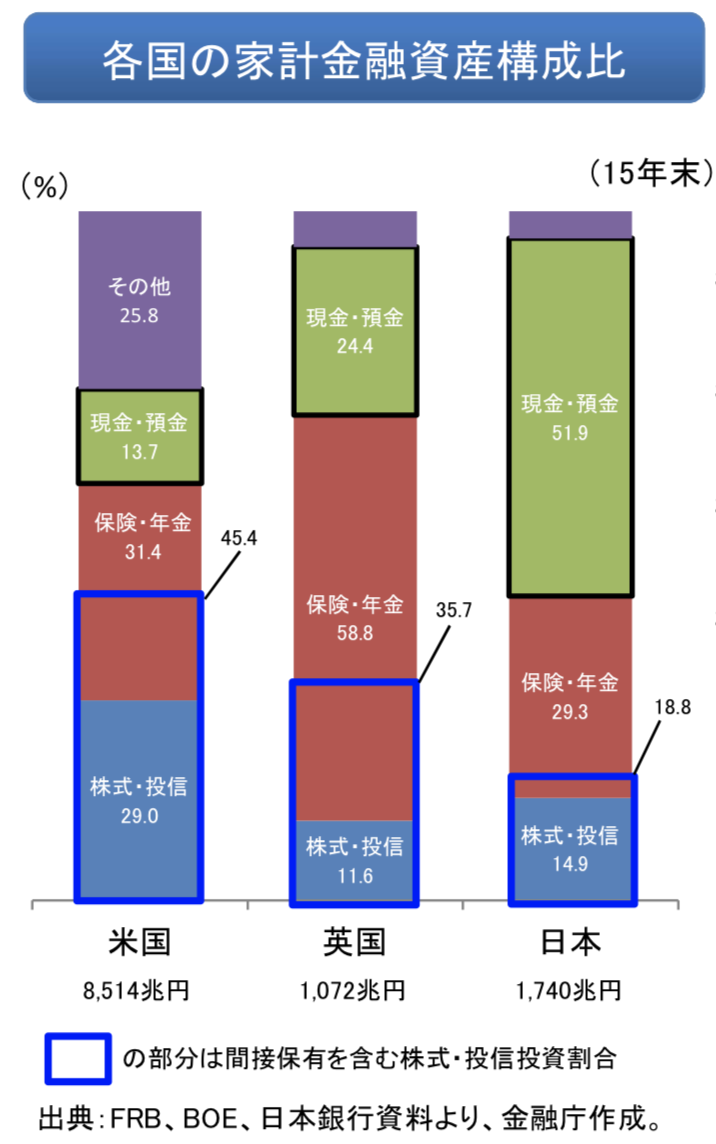

また欧米人の投資に対する姿勢も株価の上昇に一役かっております。

以下日銀のデータをご覧いただきたいのですが、日本の投資割合は20%未満という水準にとどまっています。

一方、米国は45%もの資産を投資にあてています。

(引用:日銀)

長い資本主義の歴史の中で株式投資を行うことが富裕層になるためには絶対的に必要であることを国民が十分理解していることの結果だと思います。

現在の日本人は特に資産を多く保有している高齢者の方を中心に、バブル崩壊からの株価崩落の悪夢が思い出されるため、投資=危険という感覚が骨の髄まで染み付いてしまっていると想像します。

企業業績が堅調でもなかなか株価が上がりにくくなっているのです。

そのため、日本の株価はPERが11倍程度と割安に放置された状態になってしまっているのです。

経済成長と金融リテラシーの高い国民性という両方の相乗効果があいまって米国の株式市場は資本主義が継続する限りにおいて今後も上昇していくことがで期待です。

米国の魅力的なETF銘柄〜バンガード社のVTIとVOOがおすすめ〜

ここまで世界を索引し続ける米国経済と米国株式市場の魅力についてお伝えしてきました。

では実際米国の株式市場にどのように投資を行えばよいのかという点について紹介していきたいと思います。

まず特に銘柄選択に自信がないという方は米国の株式全体に投資することをおすすめします。

そもそも市場平均に対して高い成績を狙うアクティブ型の投資信託に比べて、市場平均に連動するだけのパッシブ型の投資信託が長期的にみて高いリターンが安定してだせています。

つまり米国株全体を表すインデックスに投資をしていくのは非常に有効な選択肢となるのです。

アクティブ型とパッシブ型については「投資信託の「アクティブ型」「パッシブ型(インデックス)」とは?どちらが儲かるのか、実際のリターンなどデータでわかりやすく解説」で詳しく解説していますので参考にしてみてください。

実際先ほどみたようにS&P500指数は時折下落することはあれど10年単位でみると増加しています。

配当を含めると年率7%程度のリターンを長期的に叩き出し続けています。

米国の市場平均に投資を行うのであれば手数料率が非常に低く抑えられています。

バフェットもおすすめしているバンガード社が組成しているVTIとVOOがおすすめできる銘柄となります。

VTI:バンガード・トータル・ストック・マーケットETF

VTIは米国の株式市場の時価総額の99%以上を網羅する4000社の時価総額加重平均指数への連動を目指すETFです。

時価総額加重平均とは例えば時価総額1000億円の企業Aと時価総額100億円の企業Bがあった場合、指数にAとBを10:1の割合で組み入れるということを全銘柄に対して行います。

日本ではTOPIXが東証一部銘柄の時価総額加重平均です。

VTIに投資を行えば大型中型小型ほとんど全ての上場米国株式市場全体に投資を行うことができるのです。

VTIはバンガード社の旗艦ETFということもあり、運用資産額は10兆円を超える最大規模のETFです。

最大の運用資産額だけあって購入手数料はかからず手数料率は年率0.04%というただ同様の水準です。

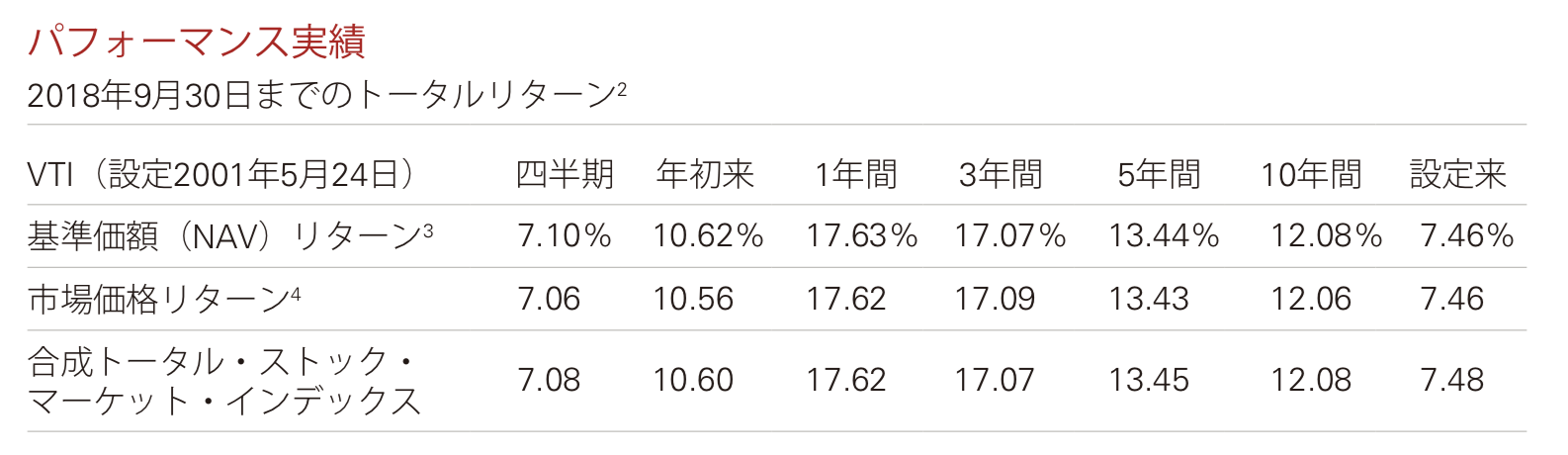

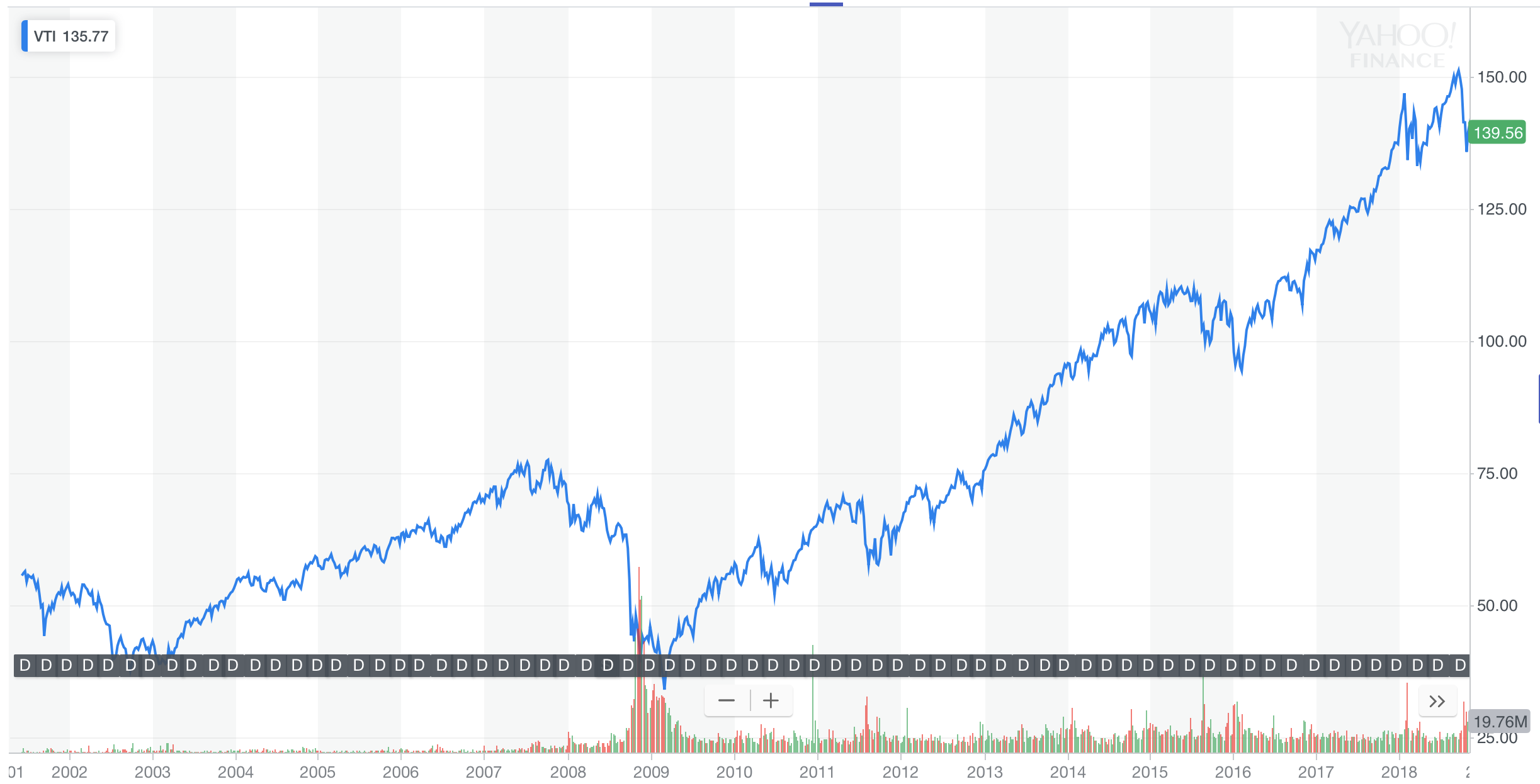

成績は2001年の設定以来ITバブルの崩壊やリーマンショクを経験しながらも年率7.46%のリターンとなっています。

(引用::VTI「バンガード®・トータル・ストック・マーケットETF」)

年率7.46%というとピンとこない方もいらっしゃると思いますが、2001年に55ドルだった基準価格が一時150ドルを超えています。

なお、以下の図は配当金を再投資していないベースですので配当金再投資ベースだと190ドル程度となっています。

(引用:Yahoo finance)

後ほど紹介する米国株とETFが取引できるSBI証券、楽天証券、マネックス証券で購入が可能で、全投資商品の中で最も間違いのない商品だと確信しています。

また米ドルのETFを買うのは気が引けるという方向けに、VTIに日本円で投資できる楽天VTIという選択肢もあります。

楽天という名前がついておりますが、非常に人気の投資信託でありSBI証券や楽天証券をはじめ殆どの証券会社で購入することができます。

購入手数料は無料なのですが、信託手数料は年率0.1696%と本家VTIに比べて若干高いという弱点があります。

しかし、楽天証券で楽天カードクレカ決済を行うことで購入額の1%のポイント還元を受けることができるので、トータルでお得にVTIに投資をすることができます。

楽天カードクレジットについては「 楽天証券で楽天カードクレジット決済で1%ポイント還元を獲得するための設定方法を画面付きで解説する。」で詳しく解説しているので参考にしてみてください。

また楽天全VTIは自動で分配金を再投資してくれるため、効率よく資産を増やすころができます。

例えば1000円の配当金がでた場合…

[分配金再投資でないVTIの場合]

1000円の中から税率20.315%を支払い797円の受け取りで、再投資するとしても797円しか再投資できません。

[分配金を出さずに自動で再投資できる楽天全米株式インデックスの場合]

1000円の配当を配当拠出することなく自動で1000円丸々を元本に追加

長期的にみると自動再投資の方が大きな資産を築くことができるでしょう。

VOO:バンガード・S&P500ETF

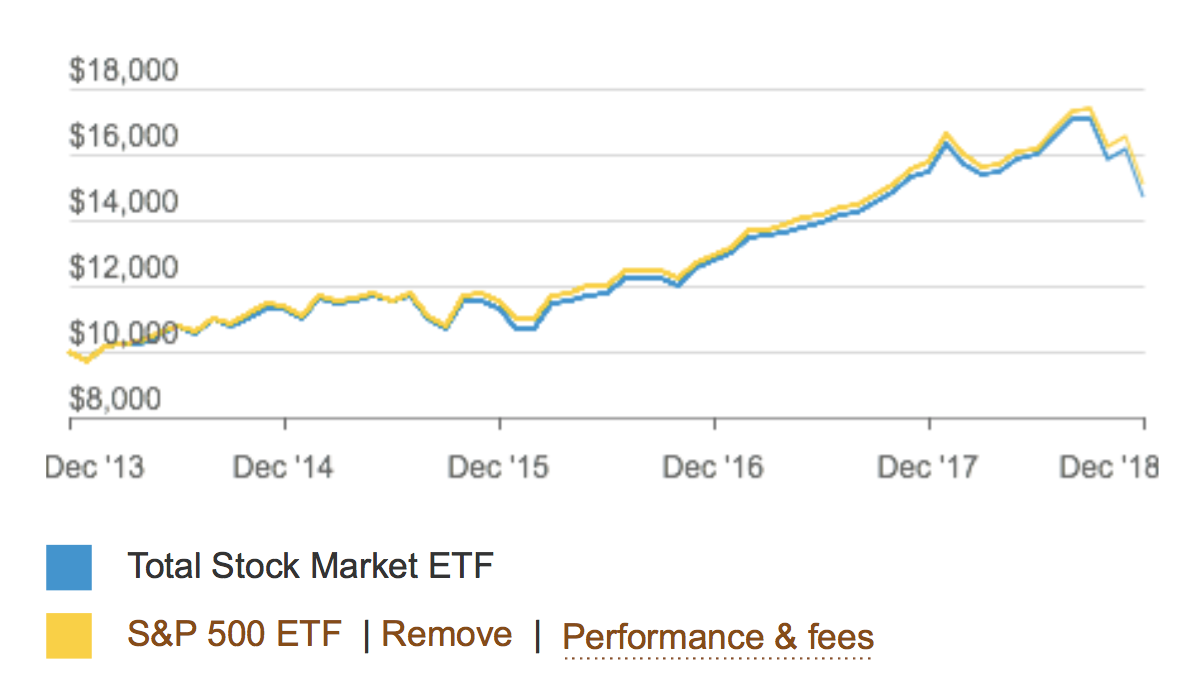

VTIは全米4000銘柄の加重平均指数でしたが、VOOはS&P500指数への連動を目指すETFで大型の500社で構成されています。

小型銘柄が含まれていない点がVTIと異なる点ですが、S&P500指数構成銘柄で米国株市場の85%を構成しており、VTI(青)とVOO(黄)の成績は殆ど遜色ないレベルとなっています。

好みの問題なのですが小型株は株式市場の下落の影響を受けにくという特性を兼ね備えているので、殆ど変わりませんが私はVTIの方を保有しております。

注目の個別銘柄 アップル、コカコーラ、P&G

次に個別銘柄のなかから注目の銘柄を3個ピックアップさせていただきます。

個別銘柄の選択にはSBI証券の米国株スクリーニングとテーマ株探索が非常に使い勝手がよいので、活用されることをおすすめします。

より詳しくは「SBI証券での米国株取引の魅力をわかりやすく解説!低い為替手数料とスクリーニング機能が魅力的。」を参考にしてみてください。

バフェットの構成銘柄首位アップル

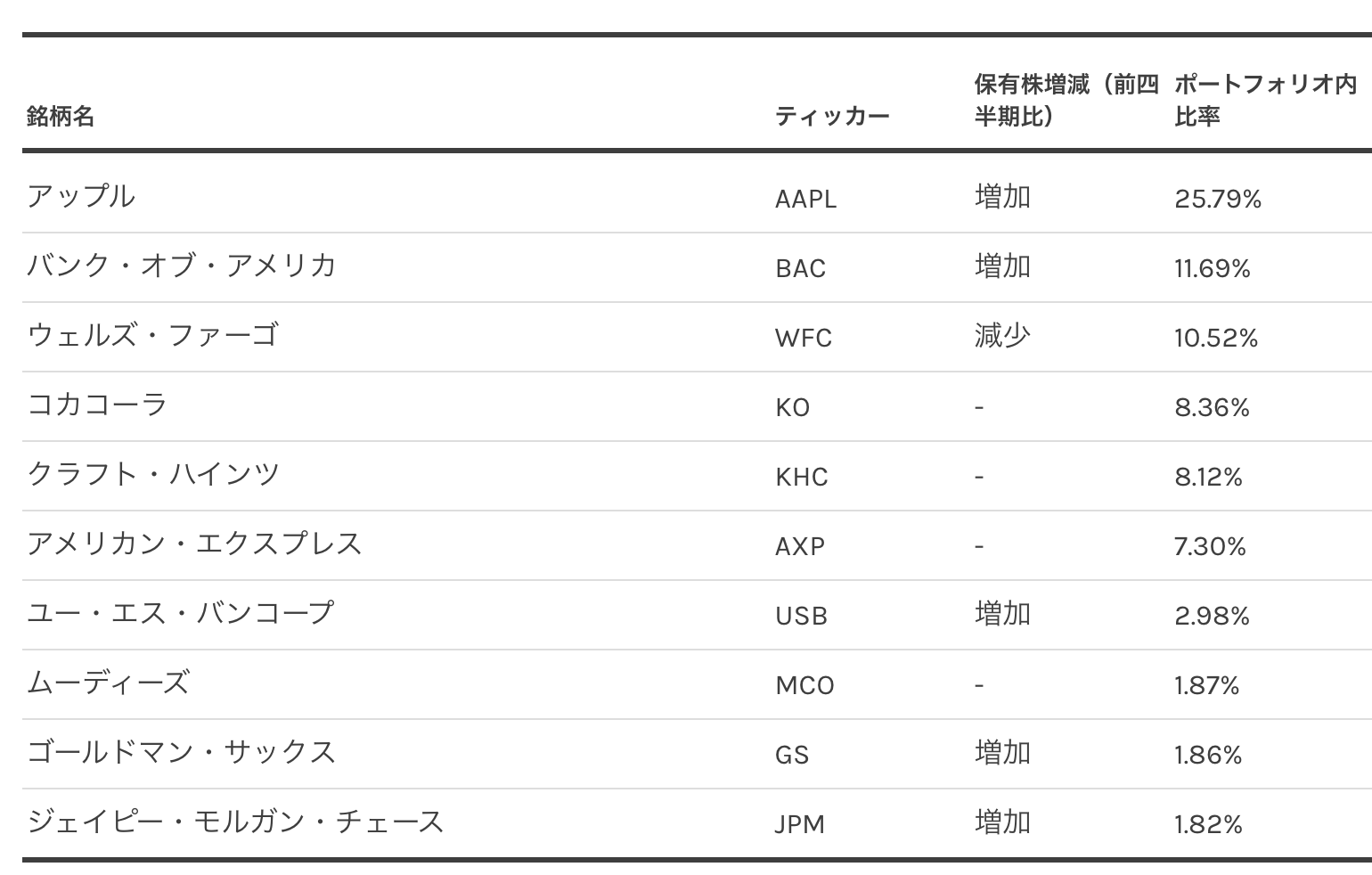

まずはマイクロソフロに次いで世界時価総額第2位でありバフェットが運営するバークシャー・ハサウェイの最大保有銘柄となっているアップルです。

気になるバフェット氏のポートフォリオは「 ウォーレン・バフェット氏のポートフォリオの特徴と構成比率25%を占める新バフェット銘柄:アップルを分析!」でも紹介していますが、ここでも簡単に解説していきます。

今年も下落局面で積極的にバフェットは買いましを行なっており、バークシャーハサウェイ社のポートフォリオにしめる割合は25.79%と4分の1以上がアップルとなっています。

(引用:iBillionaire)

バフェットが選好する銘柄の特徴として消費者独占型の企業があるのですが消費者独占型の企業の特徴として以下のようなものがあります。

- 代えが効かない→PCやスマホと言えばマックという人が多い

- インフレ率に従って値上げできる→Apple製品がインフレで値上がりしても買いますよね

PCやスマホというのは現在なくてはならないもので、その中でもマック製品に対する根強い需要は拡大こそすれ縮小することは考えられません。

今後発展途上国の所得の向上で更に需要の拡大が見込まれる製品を販売しているといえるでしょう。

何よりもバフェットが最も重要視している指標であるROEが40%という驚異的な水準を長年継続(日本平均10%程度)しています。

脅威的に効率よい利益をあげているということができます。

ROEが40%というのは株主資本が1億円あれば、翌年4000万円の利益をあげることができるということです。

更に翌年4000万円を株主資本に加えて1.4億円とすると翌々年の利益は5,600万円と飛躍的に増加します。

直近の大幅な下落で現在PERは12倍まがらバフェットが買いましているところからも拾いどきという水準です。

将来的に大きな利益を狙うのであれば今この瞬間に仕込んでおくのも有効な選択肢でしょう。

▶︎ ウォーレン・バフェットが定義する「消費者独占型企業」(コカコーラ・マクナルド等)が有する「ブランド力のあるリピート型商品」の分野とは。

バフェットが愛してやまないコカコーラ

コカコーラはバフェットの銘柄の中で最も有名な銘柄なのでしょうか。

バフェットは1988年にコカコーラを保有してから一度も手放していません。

その後も3回の追加買い入れを行いコカ・コーラの発行済株式の約10%を平均単価は$3.25で購入しました。

現在の同社の株価は$50と実に16倍にまで増加しており、バフェットを代表する銘柄となっております。

コカ・コーラが選択された理由もアップルと同じく、

- コーラといえばコカコーラが確立されている

- コーラの需要は世界で拡大こそすれ縮小は考えにくい

- コーラの価格がインフレ率に合わせて上昇しても購入意欲は衰えない

- コカコーラのROEは30%程度の年が殆どで非常に高い水準を維持

という特徴がありバフェットが選好する消費者独占型企業の条件を満たしております。

アップルと異なり2018年の下落相場でも株価が下落しておらず下落耐性の強さが伺えます。

PERは現在2019年1月時点で26倍と割安感はないため、大きな利益を現時点でねらうのであればアップルの方が狙い目ですね。

脅威の62年連続増配を達成するP&G

米国には毎年増配を行い続けている企業が数多く存在しており、その中で最も有名なのが皆さんもご存知のP&Gです。

P&Gの増配記録は62年連続というレベルで現時点では1株あたり配当$2.8、配当利回りは3.2%という普通の水準です。

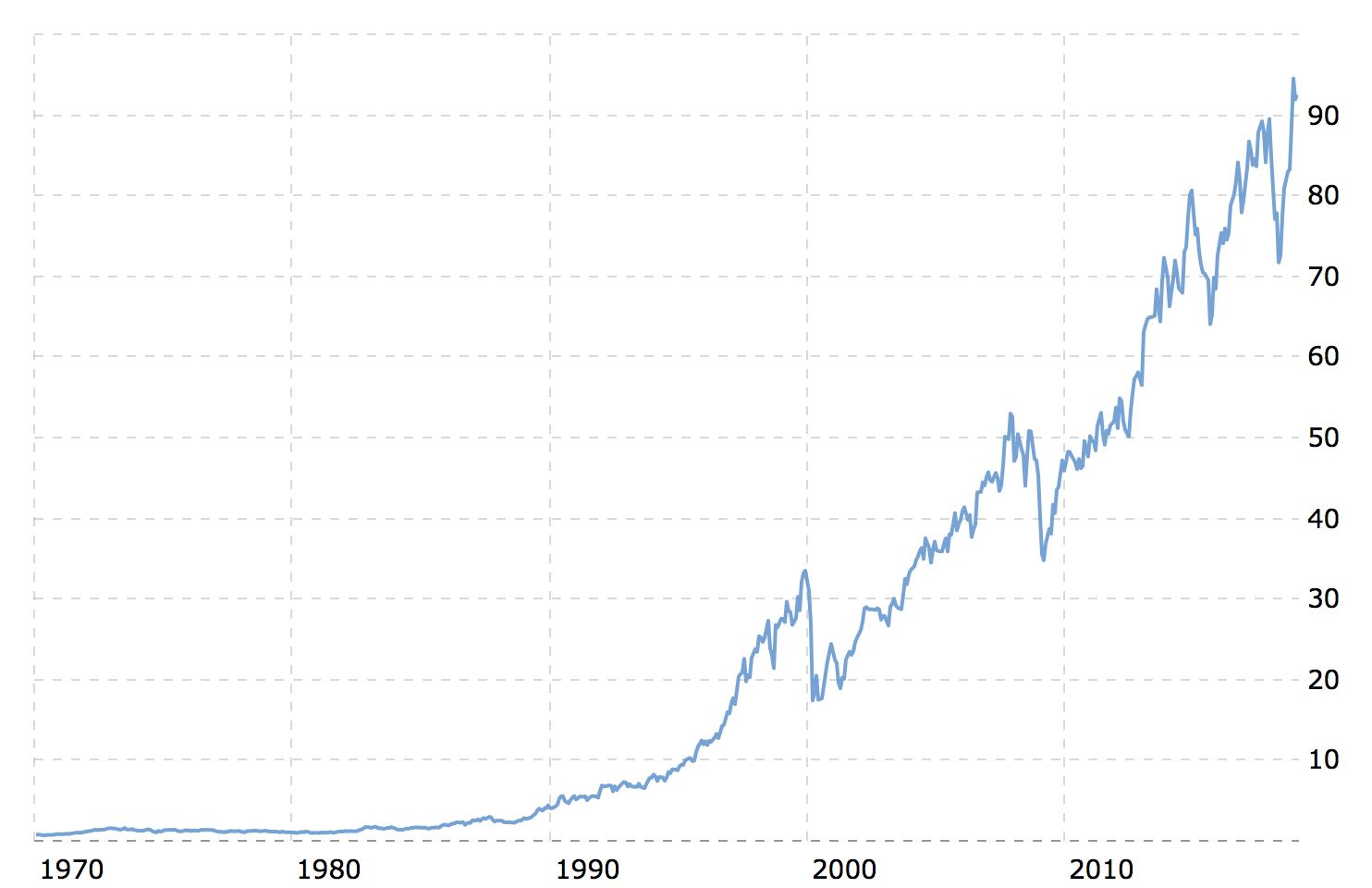

しかし私が確認できる最も古い1970年のP&Gの株価は僅か$0.7でした。

(引用:Macrotrends)

つまり約50年前にP&Gの株を購入した方は毎年購入金額の4倍の配当が手元に入ってくるという配当利回り400%ということになっています。

更に株価は130倍になっているので当時100万円をP&Gに投資していれば、1億3000万円となっており。

毎年配当金が400万円入ってくるという不労生活を実現できていますね。

以下はP&Gの直近10年のチャートです。

ROEも20%程度と高くPERは20倍と割安ではないですが下落耐性も強く将来の配当を目当てに積立投資をしていけば将来的に大きな資産を築ける確度が高いでしょう。

米国株が取引できる証券会社 (SBI証券・楽天証券・マネックス証券)を比較

米国経済並びに米国の魅力的なETF・個別銘柄についてお伝えしてきました。

では実際どのように米国株に投資を行うのが効果的なのかという点について紹介していきたいと思います。

先ほど申し上げたとおり、米国株を取引できる証券会社はSBI証券、楽天証券、マネックス証券の三社があります。

それぞれの特徴は以下グラフにまとめました。優位性の高い証券会社を項目毎に橙色にしております。

| SBI証券 | 楽天証券 | マネックス証券 | |

| 取扱銘柄数 | 普通株1,263銘柄 ADR140銘柄 | 普通株1,120銘柄 ADR152銘柄 | 普通株3,067銘柄 ADR72銘柄 |

| ETF | 270銘柄 | 286銘柄 | 272銘柄 |

| 売買手数料 | 約定代金の0.45% 最低$5〜上限$20 →楽天証券は最低$0.01に引き下げに!! | ||

| 為替手数料 | 為替スプレッド:片道25銭 SBI住信銀行:片道4銭 SBI証券FXα:片道0.5銭 | 為替スプレッド:片道25銭 | |

| 日本円での取引 | 三社とも日本円での取引は可能だが為替スプレッドは片道25銭 | ||

| 特定口座 | 取引可能 | ||

| NISA口座 | 取引可 海外ETF購入手数料無料 | 取引可 海外ETF購入手数料還元 | 取引可 米国株購入時手数料無料 |

| 貸株サービス | ○ | × | × |

| 投資情報 | 『バロンズ拾い読み』が閲覧可能 | ||

| 注文方法 | 指値と成行のみ | 指値・成行に加え 逆指値・OCO・連続注文が可能 | |

| スマホトレード ツール | スマホから取引不可能 | トレードステーション でスマホから取引可能 | |

| スクリーニング機能 | ○ 通常の指数によるスクリーニング に加えて、テーマ毎検索可能 | × | ○ |

SBI証券は為替手数料につよみ

SBI証券はSBI住信銀行やSBI証券FXαを利用することで、他社に比べて低い為替手数料で取引ができます。

またテーマ別に銘柄を検索をすることもできるのはSBI証券の強みといえるでしょう。

詳しくは「SBI証券での米国株取引の魅力をわかりやすく解説!低い為替手数料とスクリーニング機能が魅力的。」も参考にしてみてください。

楽天証券は取引手数料は最安でファンダメンタル分析に便利

楽天証券は2019年7月22日に手数料体系の引き下げを行い最安を実現しています。

最低手数料は無料という強みがあります。

さらにファンダメンタル指標は非常に充実しており、一目で銘柄の分析を行える仕様となっています。

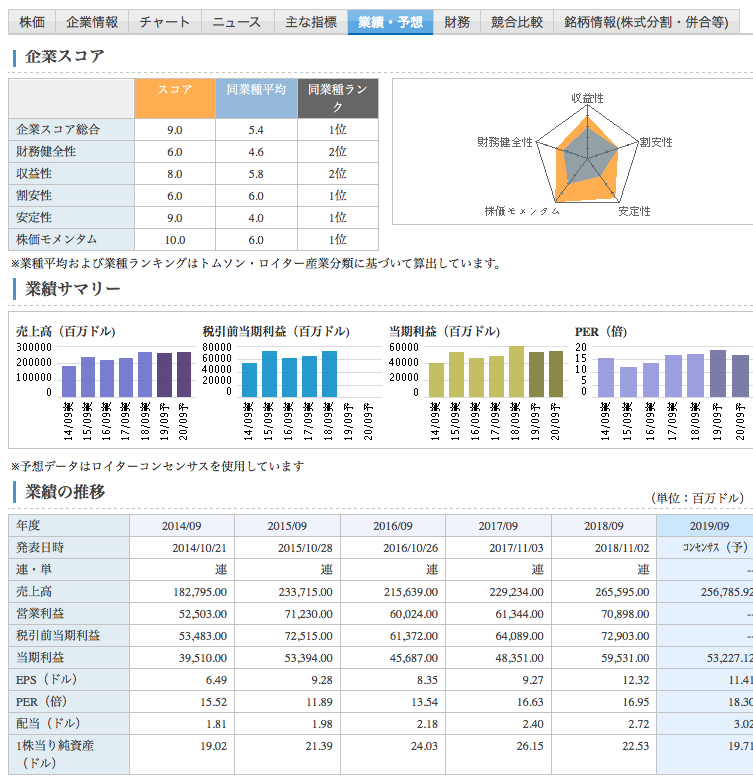

以下は業績推移ですが、その他にもROEやEPS成長率などの指標も確認することができます。

楽天証券で米国株を購入する魅力と買い方については以下で詳しく纏めていますのでご覧頂ければと思います。

取り扱い数が最多なマネックス証券

こと米国株に関してはマネックス証券も非常に魅力的です。

楽天証券やSBI証券の取扱銘柄数も十分多いですが、マネックス証券は3000銘柄以上と中小型銘柄まで網羅しています。

更にスマホで手軽に米国株の取引ができるのも魅力的です。

まとめ

米国経済は今後も継続的に成長が確実視される魅力的な先進国であり、株式市場も今までと同様に右肩あがりで成長していくことが期待できる環境が整っています。

魅力的な銘柄としてバンガード社が米国株式市場全体の成績を取れる魅力的な商品を運用しています。

個別銘柄も長期的に大きな利益が狙えるアップル・コカコーラ・P&Gのような銘柄が数多く存在しています。

米国株取引を行うのであれば幅広い外国株を取り扱い為替手数料に優位性のあるSBI証券を基本としながらも、利便性と取り扱い銘柄の多いマネックス証券も一緒に開設しておくとよいでしょう。

以上、米国株投資の魅力と個別株・ETFの注目銘柄をわかりやすく解説!おすすめの証券会社はどこなのか?…でした!

コメントを残す