「バブル経済の崩壊」をきっかけに、日本経済は長期間に渡る不景気に陥りました。

「バブル経済」という名称をご存知の方は多いと思います。

実際になぜバブル経済が崩壊してしまったのでしょうか?

バブル経済崩壊の原因を知っておくことは重要です。

今後、世界各地でバブル経済が発生した際、崩壊のタイミングを分析するのに役立つからです。

日本が再度バブル経済に陥った時の予防線にもなりますので、今回のコンテンツでバブル経済崩壊の原因をおさえていきましょう。

目次

Contents

バブル経済とは?

まず初めに、バブル経済について確認していきましょう。

バブル経済とは、実体経済の成長を問わずに、株価や不動産価格が急上昇していく状態を指します。

株価、不動産価格が上がる原因は資金が急激に市場に流入するためです。

投資家やファンドは、将来の価格上昇を見越して投資を行います。

この投資額が増えていくと、自ずと株価、不動産価格が上昇していきます。

実体経済が成長した上で、株価、不動産価格が上昇すれば、それは正常な価格上昇と言えます。

ただ、経済が成長していないにも関わらず、株価と不動産価格が急激な上昇をしてしまっては、いつしか天井にぶつかってしまいます。

(目次に戻る)

日本のバブル経済どのように起こったか?

それでは、日本のバブル経済の発生理由についてみていきましょう。

日本銀行は、2000年にバブルの発生の原因についてレポートを出しています。

バブルという用語が意味する内容は論者により異なるが、1980年代後半の日本経済の経験を踏まえると「バブル経済」は、資産価格の急激な上昇、経済活動の過熱、マネーサプライ・信用の膨張という3つの現象によって特徴づけられる。

それでは上記の3つの特徴を元に見ていきましょう。

◾️3つの現象:

- 資産価格の急激な上昇

- 経済活動の過熱

- マネーサプライ・信用の膨張

なお、3つの要素は違いに影響しあっていますので、単独で論ずることはできません。

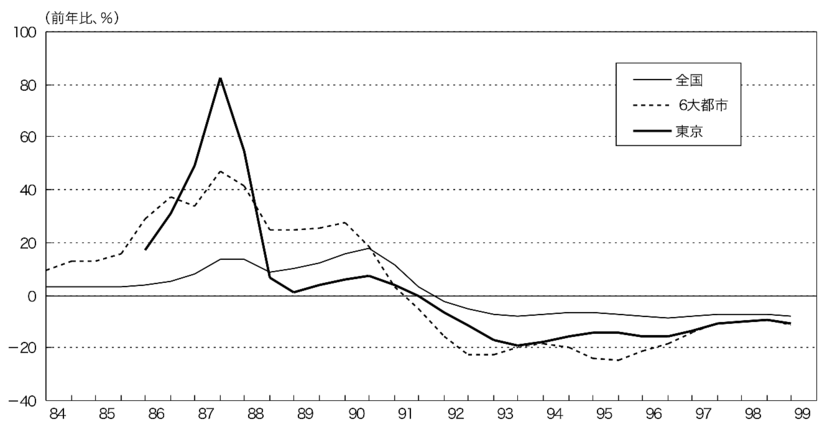

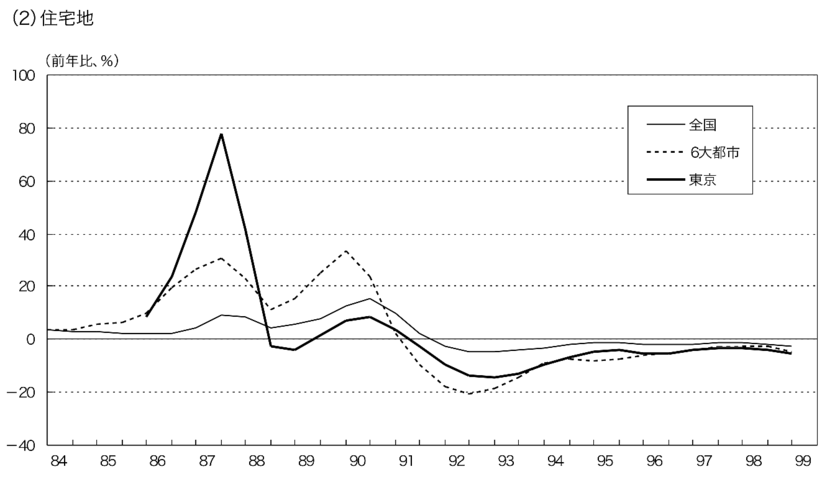

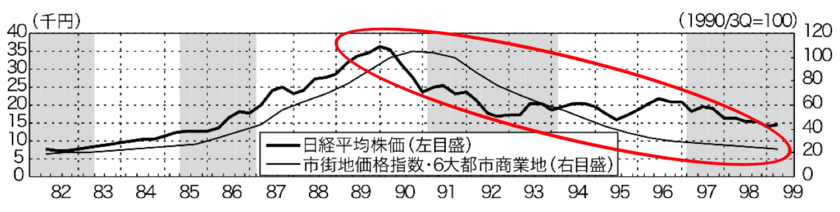

株や不動産の資産価格の急激な上昇

「将来、東京に多くの外資系企業が進出してくる」という予想のもと東京の土地を買い占めていったことが原因で起こりました。

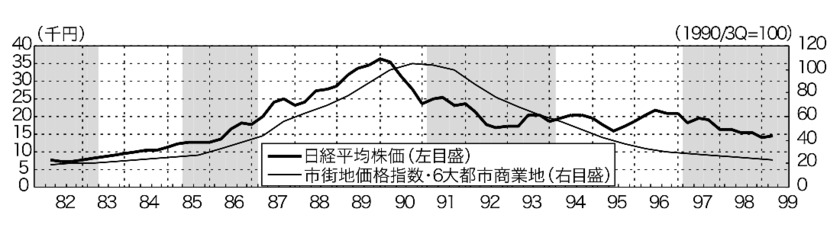

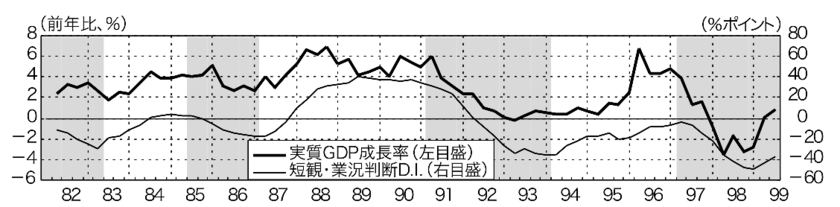

以下はバブル期の不動産価格の推移と、日経平均株価の推移を表したものです。

特に東京の80年代後半の地価の上昇率は、常軌を逸しています。

◾️商業地:

◾️住宅地:

実態経済の規模が、10年で3倍から5倍に膨張するなんてことはほとんどありません。

当然に過熱感があると言わざるを得ませんが、加熱を後押しした要因として土地税制と金融政策があります。

バブル時の日本では、土地税制は「土地の保有」において軽く、「売買益」に対して重い税率がかけられていました。

そのため、地価が上昇すると予想される局面では、土地を売却せずに保有するインセンティブが高まり続けたのです。

結果的に土地の需要に対して供給される土地が制限されて、需給の関係から土地の価格の急騰に一役買うことになったのです。

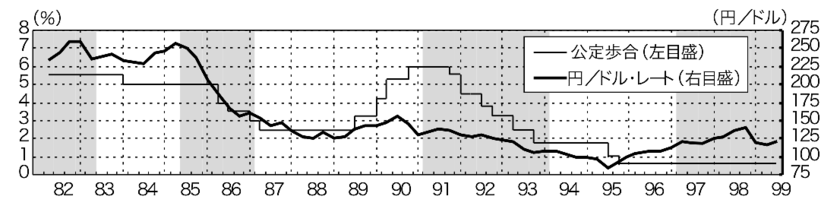

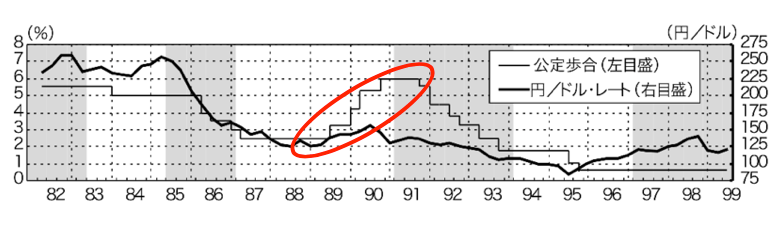

「引き下げられた公定歩合」と「民間向け信用の拡大」

当時はプラザ合意で円高が深刻化し、輸出が振るわず製造業を中心に業績が芳しくありませんでした。

これを受けて、日本銀行は公定歩合を2.5%に引き下げます。

公定歩合とは当時の政策金利のことです。

かつて、日本銀行の主な金融調節手段は、オペレーションではなく、「公定歩合」により金融機関に貸出を行うことでした。また、規制金利時代には、預金金利等の各種の金利が「公定歩合」に連動していたため、「公定歩合」が変更されると、こうした金利も一斉に変更される仕組みになっていました。このため、「公定歩合」は金融政策の基本的なスタンスを示す代表的な政策金利でした。

ちなみに、現在は公定歩合の操作によって民間銀行への貸し付けをコントロールしていません。

(引用:日本銀行)

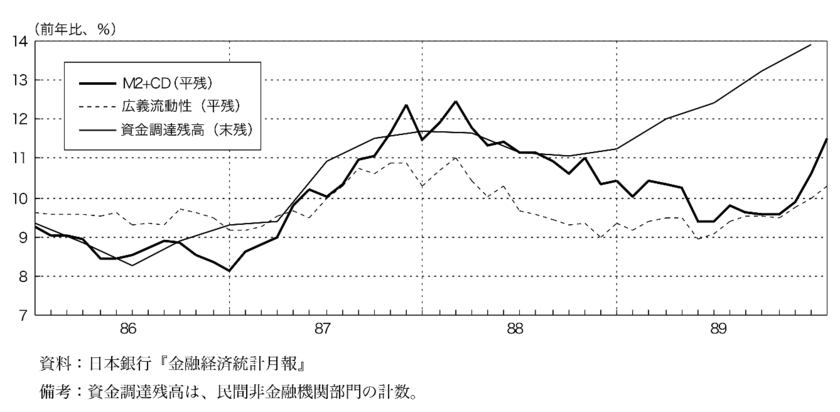

公定歩合が下がったことで、民間銀行にお金が集まり、企業や個人に対する融資が活発に行われるようになりました。

以下は市場へのお金の流入度合いを表す「M2+CD」の推移ですが、常に年間10%近い上昇をみせています。

融資を受けた企業、個人は価格が上昇している不動産を購入して売却することで利益を出しました。

「モノをつくらなくても、土地を買って売れば、それだけで利益を出せる」ということが当時の人々の間で広がっていったのです。

加熱する経済だが資産価格に比して緩やか

「不動産や株は下がらない」という神話と金融政策によって実態経済もたしかに上昇していきました。

毎年4%-5%の勢いで経済成長をしていっています。

既に、世界2位のGDPを誇っていた当時の日本において急成長と言える水準です。

しかし、いくら5%で成長しても、不動産や株価の急騰率には到底追いつくレベルではありませんでした。

株価、不動産は日を重ねるごとに上昇していきました。

「今後も、東京の土地価格は上がり続ける」という見解が投資家の間で共有されていきます。

ただ、この考えはあくまでも「予想」に過ぎません。

もっと言うと、「思い込み」によって、投資を行っている訳です。

一部の投資家は、東京の不動産価格が上がることを分析していたかもしれません。

しかし、その他多数の投資家たちは、株価上昇や不動産価格上昇のトレンドに乗っただけと言えます。

株価、不動産の価格が上がっていく状況をみて、「今買わないと損をする」という心理が働き、さらに購入が加速していくのです。

この連鎖が起こることで、バブルがどんどん膨らんでいきました。

(目次に戻る)

バブル経済崩壊の原因!

日本のバブル経済が崩壊した原因は、上述した「思い込み」が解けたことです。

ただ、日本の場合、「思い込み」が解けるきっかけとなったのは、日本銀行による公定歩合の引き上げです。

日銀は、異常に上昇している株価、不動産価格を抑制するために、公定歩合の引き上げに踏み切ったのです。

この結果、民間銀行から融資を受けにくくなり、不動産を購入しづらくなりました。

そして、不動産価格の上昇が高止まりを見せたところで、土地を保有している投資家たちが一気に売りに出たのです。

売りたい人たちが多くなると、価格は下がっていきます。

株価も不動産価格の下落に連動して下がっていきました。

すると、今度は「早く売らないと、損をしてしまう!」という心理が人々の間で広がっていきます。

売りが売りを呼ぶ状態に陥ってしまったのです。

この結果、株価、不動産価格は大暴落し、バブルが崩壊したのです。

よく「日銀が公定歩合を引き上げなかったら、バブル崩壊は起こらなかった」と主張する人がいます。

ただ、日本銀行の公定歩合引き上げは、急激な物価上昇を防ぐためには当然の政策です。

この公定歩合引き上げによって一気に下落した株価、不動産価格が異常だったと言えます。

(目次に戻る)

バブル経済崩壊後の経済

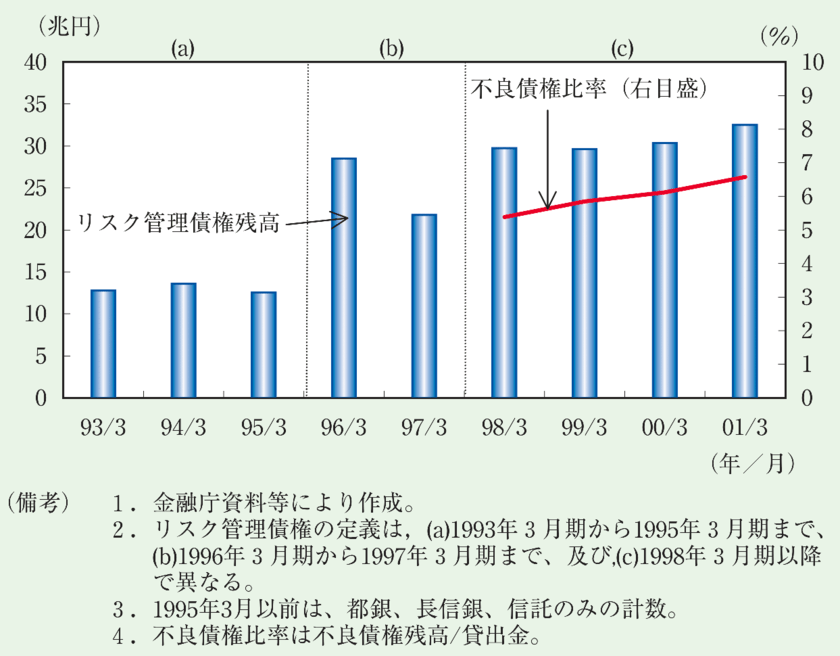

バブル経済崩壊後、民間銀行から融資を受けて土地を購入していた企業は借りたお金を返済できなくなります。

いわゆる「不良債権」が大量に発生するようになり倒産する企業が続出しました。

企業の倒産により、職を失う人々も出てきます。

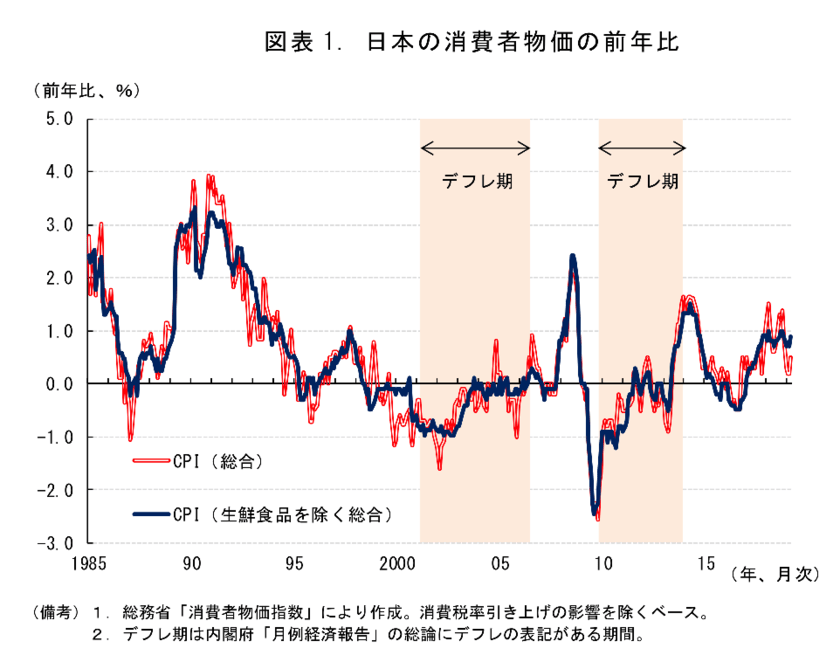

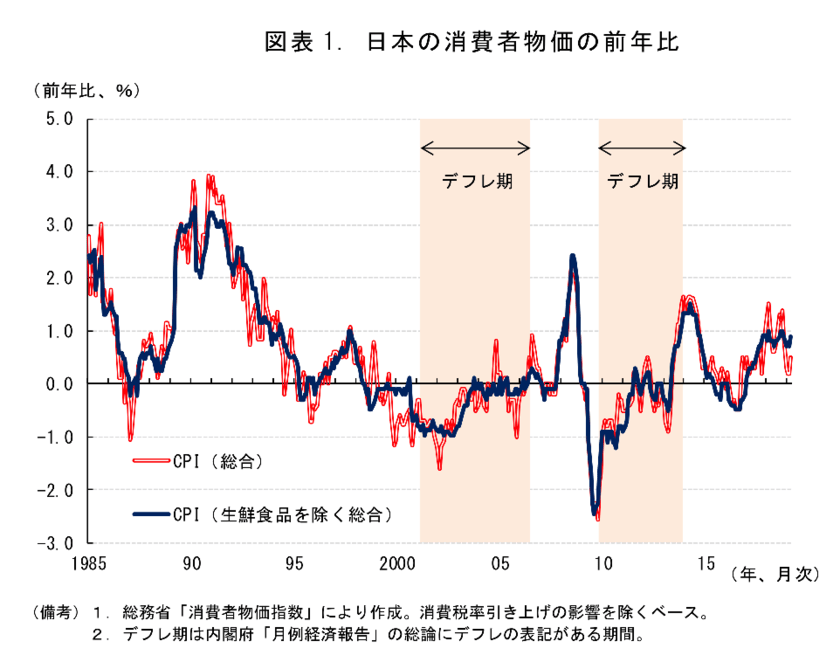

日本の景気は悪化していき、深刻なデフレ時代に突入していきます。

デフレ状態は、多少の浮き沈みはありますが、その後30年間にわたり継続されていきます。

(引用:三菱UFJリサーチ&コンサルティング)

デフレになると物価が下がっていくことになります。

「値下がりだろうから、今は買わない」という選択をする人々が増えます。

この心理状態を「デフレマインド」と呼びます。

全体的に、日本人が投資を行わず、貯蓄を行う原因は、このデフレマインドによるところが大きいとされいます。

このデフレマインドは非常にやっかいなものです。

デフレマインドがあることで、景気が上昇機運にあるときでも、人々の消費がそこまで加速しません。

結果的に景気がそこまで良くならない状態になります。

まさしく、今の日本の経済状態です。

2012年に、アベノミクスと呼ばれる経済政策が行われ、日本銀行による量的緩和政策が実施されました。

これにより、民間銀行にお金が集まりました。

しかし、民間銀行からお金を借りる企業、個人がそこまで増えませんでした。

本格的にデフレマインドを脱却するためには、やはり継続的な賃上げが必要となってくるのです。

給料が上昇し可処分所得が継続的に増えることで人々の財布の紐が緩くなり経済が活発になってくるのです。

(目次に戻る)

まとめ

バブル経済崩壊は、バブル経済が起こった時点で運命づけられていることです。

いつ崩壊するかは、正確に予測することは難しいですが、遅かれ早かれ、バブルは崩壊してしまいます。

バブル経済の状態になったら、そのチャンスを活かして投資を行いたいと考えるのが人の性ではあります。

ただ、自分のキャパシティ以上の資金を借り入れて、すべて投資に回すのは非常にリスキーです。

何も考えずに、場の雰囲気だけで投資を行うのは、競馬やパチンコなどのギャンブル・投機と何ら変わりません。

現在、日本ではバブル経済とまではいきませんが、日銀の量的緩和による株価上昇が起こっています。

加えて、新しく登場した「仮想通貨」の爆発的な価格上昇に期待して、投機する人々も増えています。

バブル経済は、人々の思い込みがもとで進行していくものです。

バブルの崩壊も、人々の恐怖によって起こされます。

感情に左右されずに投資を行わないと、バブルの波に飲まれてしまいます。

過去の教訓を肝に命じておきましょう!

以上、「日本バブル崩壊」の原因とは?経済崩壊と国民の「デフレマインド」を引き起こした事象をわかりやすく解説!…でした。