投資を行う上で、高いリターンを目指すことを考えている人は新興国など外国株投資なども視野に入ってきます。

そして、外国株式を購入するにあたり、投資検討されるのが「ETF」です。

「ETF」とは、「投資信託」「株式投資」の両方の特性を兼ね揃えている投資商品ですね。

ここでいう投資信託の特性は、「少額の投資資金で分散投資が可能」であること。

株式投資の特性は「取引時間内であればリアルタイムの時価で売買可能」となります。

今回は「ETFの仕組み」と「投資信託との違い」、そして「取引をするメリット・デメリット」についてさらに具体的に掘り下げて解説していきます。

目次

Contents

ETFとは?仕組みを理解しよう

まずは「ETF」とは「Exchange-Traded Fund」の略となり、上場投資信託と呼ばれます。

日経平均株価やTOPIXなど特定の指数の動きに連動する運用成果を目指し、東京証券取引所(Tokyo Stock Exchange, Inc.)などの金融商品取引所に「上場している投資信託」となります。

ETFの特徴として、市場においてのパフォーマンスが容易に把握できることから、「運用の透明性が高い」と注目されました。

ETFには豊富な種類の金融商品が存在します。

日経平均株価、ダウ工業株30種平均など、代表的な株価指数に連動するのが通常です。

また、株価指数に連動するETFだけではなく、不動産投資信託のREIT、先物(コモディティ)、レバレッジ型、インバース型などの購入も可能になっています。

投資先に関しても、日本だけではなく、海外に広がり、投資しにくい新興国などの地域と資産(海外株式など)に「少額から」「手軽に」投資ができるようになったのです。

ETFは上場投資信託であり、金融商品を証券取引所で個人投資家でも売買が可能です。

上記ですでに述べたように、投資信託を、株式トレードをするように購入できるということです。

投資信託の仕組みについては以前のコンテンツで解説していますのでそちらを参考にしてみてください。

ETFと投資信託、株式投資をここからは比較していきたいと思います。

(目次に戻る)

ETF・一般投資信託と株式投資の違い

ETFは投資信託と株式投資の特性を持っていることに触れました。

実際にETFと投資信託、株式投資それぞれのルールはどのくらい異なるのかを一覧で理解しておきましょう。

| ETF | 一般投資信託 | 株式投資 | |

| 運用者 | 運用会社 | 運用会社 | 個人投資家 |

| 購入先 | 証券会社、銀行販売(仲介) | 証券会社、銀行、郵便局など販売会社 | 証券会社 |

| 最低出資金額 | 取引価格×取引単位(口) 1口1万円前後など | 1万円前後など | 取引価格×単元株数 |

| 手数料 | 証券会社ごとに異なる | ファンド/販売会社ごとに異なる | 証券会社ごとに異なる |

| 購入/売却価格 | リアルタイムの市場価格、市場が開いているときはいつでも売買可能 | 1日1回算出される基準価額 | リアルタイムの市場価格、市場が開いているときはいつでも売買可能 |

| 信用取引可否 | 可能 | 不可 | 可能 |

大きな特徴として、ETFは「信用取引」が可能です。

信用取引に関しては「【空売り・信用買いとは?】信用取引について『逆日歩』等のデメリットも交えながらわかりやすく解説。」でも詳しく解説していますので参考にしてみてください。

最大で3倍までレバレッジを掛けられ、空売りもできる点は通常の投資信託とは大きな違いと言えます。

また、ETFは自分が購入するタイミング、つまり株式投資と同様にリアルタイムの値段を決めて売買ができます。

通常の投資信託の場合は、売買可能なタイミングでみる最新の基準価額は「前日」であり、リアルタイムではありません。

ここからは実際にETFへ投資を実行するにあたり、メリットとデメリットを把握していきましょう。

(目次に戻る)

ETFを購入するメリット・デメリット

ETFのメリットとデメリットを列挙してしまうと以下の通りとなります。

[ETF購入のメリット]

- リアルタイムで売買可能

- 少額から国際分散投資が可能

- 1株(1口)から取引きが可能な銘柄あり

- 信用取引が可能

[ETF購入のデメリット]

- 価格乖離(損失)に備えて取引する必要がある

- 上場廃止や繰上償還の恐れ

- 手数料・信託報酬の負担あり

メリットについてはすでに解説済みですので、ここではデメリットについて詳しく説明していきます。

上場廃止・繰上償還の可能性

ETFは「上場している投資信託」です。

これはつまり、株式投資と同様に、何か問題が起これば証券取引所の上場廃止基準に抵触し、「上場廃止」となる可能性があるということです。

上場廃止となった場合は、一般投資家は購入していたETF取引は継続できず、購入銘柄は「整理銘柄」として処理されます。

上場廃止基準に該当し、証券取引所での上場廃止が決定した銘柄。上場廃止になると流通性が著しく低下するため、投資家に注意を促すために設けられた制度で、上場廃止が決まった場合に、直ちに取引停止にすると投資家の売買の機会が著しく狭められてしまうため、原則として1カ月間整理銘柄に指定された後に上場廃止になります。

(引用:日本証券業協会「金融・証券用語集」)

一般投資家はこの時点で、原則として上場廃止前に売却手続きをすることになりますが、「繰上償還」のリスクも考慮する必要があります。

投資信託が信託期間(運用期間)の満了日前に償還されること。「繰上償還」と送り仮名をつけない場合もあります。通常、投資信託約款の中で信託期限の有無にかかわらず、途中で償還できる旨が規定されています。

繰り上げ償還の条件は、あらかじめ投資信託約款に定められており、例えば当該投資信託の残存口数が当初定めた基準以下になり当初の運用が困難になった場合や、市場環境が変化して運用が難しくなった(例えばマイナス金利で短期債での運用ができなくなった)場合など、一定の条件を満たした場合は繰り上げ償還されることがあります。

上場廃止や繰上償還のリスクを回避するべく、ETFを購入する際には「出来高の多い」ETF取引をする方が賢い選択と言えます。

価格乖離リスクがある

ETFには「投資信託の基準価額」「上場株式の市場価格」の2つの価格が存在します。

ETFの市場価格は株式市場の「需要と供給」のバランスで決まります。

つまり、投資信託の基準価額と市場価格は同様の価格推移にはなり得ないことを意味します。

例えば、ファンダメンタル(一時的なニュースなど)な要素で、「日経平均株価連動型」のETFに一時的に買いが集まることがあります。

その際に価格が一時的に上昇したり、下落したりすると、投資信託としての基準値からは乖離していきます。

この投資信託としての基準値が、株式市場を上回る価格である場合、それは「割高」、下回る場合は「割安」となります。

◼️基準価額>株式市場価格:割高

◼️基準価額<株式市場価格:割安

割安な時こそ投資タイミングであり、価格乖離が起きているかどうか、普段から市場をチェックしておく必要があります。

〜コラム〜原油ETFに投資する場合の注意点

原油ETFに投資を行う場合は注意が必要です。

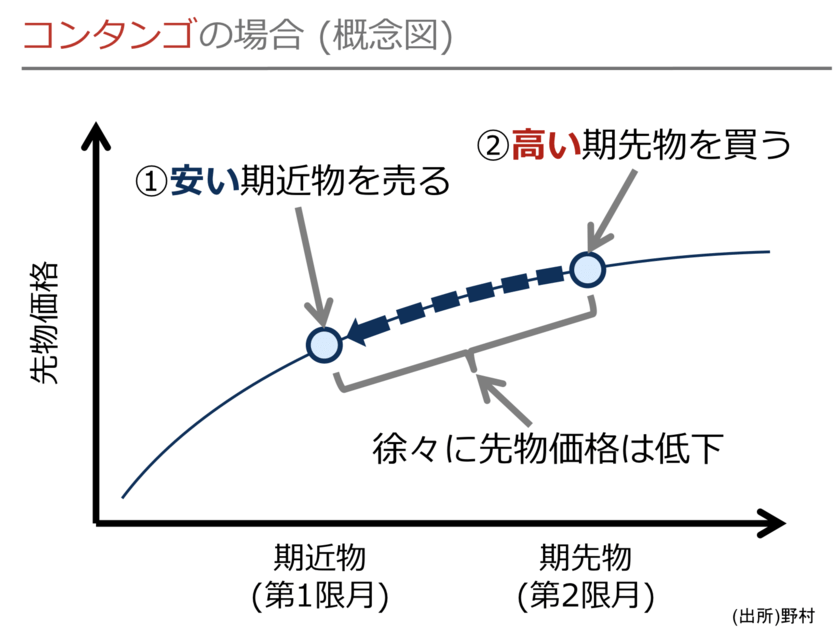

原油先物は現在先の限月であればあるほど価格が高くなるコンタンゴ(=順イールド)の状況にあります。

コンタンゴの状況ではETFは限月到来時点では安い直近限月を売却して先の限月を購入することで損失が発生します。

限月乗り換えを行うことで発生する損失をロールオーバーコストといいます。

ロールオーバーコストが発生することにより原油ETFの価格は、原油先物に比べて著しく下方乖離する傾向にあります。

原油ETFへの投資を行う際は十分にロールオーバーコストを理解した上で投資判断を下すようにしましょう。

以下では原油ETFに投資する際の注意点を図を用いてわかりやすく解説していますのでご覧ください。

手数料・信託報酬が高い

ETFは株式の売買と同様の形で取引が行えますが、手数料も同様に負担する必要があります(手数料は証券会社により異なる)。

株式投資は手数料を払って終わりです。

しかしETFは投資信託を売買しているので、信託報酬も支払いが生じます。

ETFの純資産(運用総額)から毎日、日割りの信託報酬が引かれます。

ETFは取引がしやすいという側面を持ち合わせており、手数料はネット証券であれば少額です。

しかし、取引を積み重ねればそれなりの規模にはなってしまう点は難点です。

(目次に戻る)

まとめ

ETFの概要・仕組みと取引をするメリットとデメリットについて解説しました。

投資信託を株式投資のようにトレードできることで、投資ができる対象も大幅に増えたことで、個人の裁量で資産構築にチャレンジできる時代になりました。

新興国などへの投資を考えている人は、検討する余地はあるかと思います。

以上、ETFとは?その仕組みと一般投資信託との違い・取引するメリットデメリットをわかりやすく解説します。…の話題でした!

コメントを残す