投資に限らず物事を上達するためには、まず真似ることから始めるのが有効な選択肢となります。

現在は情報の公開化が進んでいるため、著名投資家のポートフォリオを確認することができます。

定期的に推移を追うことで各投資家の相場に対する考え方の変遷についてもお伝えできればと考えています。

今回お伝えするデータは3月31日時点での各著名投資家のポートフォリオになります。

目次

Contents

投資の王様「ウォーレンバフェット」のポートフォリオ

まずは投資の王様として名高いウォーレンバフェットについて見ていきたいと思います。

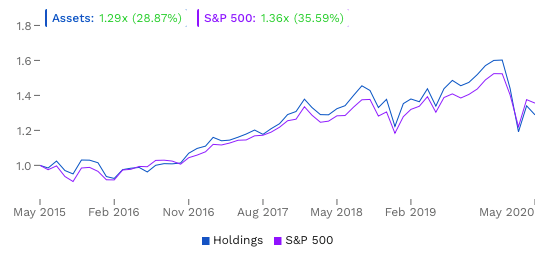

バフェットの過去リターン

バフェットのポートフォリオ

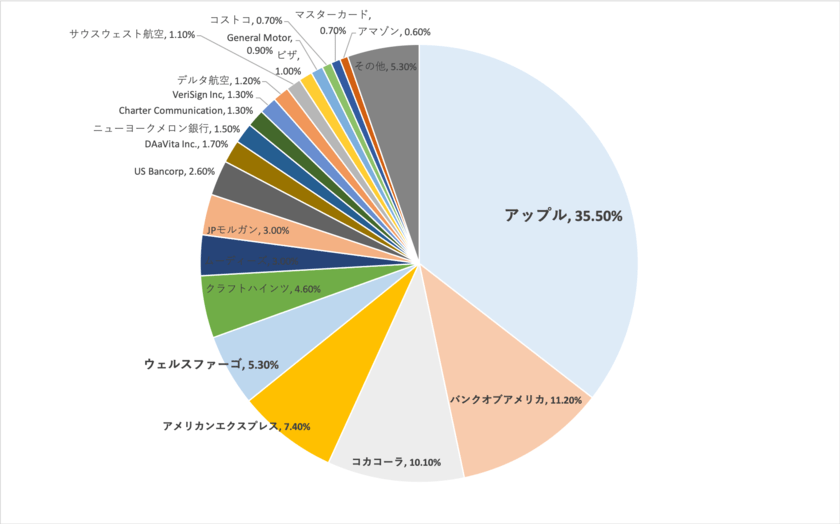

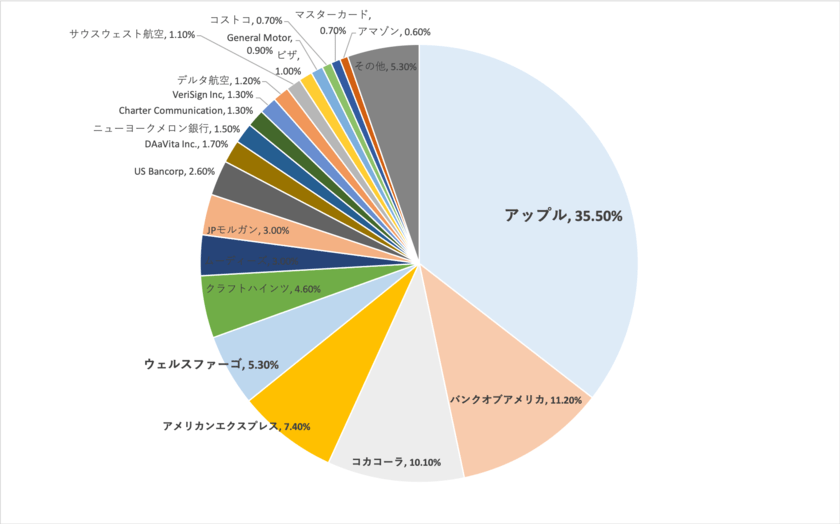

では肝心のバフェットのポートフォリオを見てきましょう。

| 銘柄名 | Ticker | 構成比率 |

| アップル | AAPL | 35.50% |

| バンクオブアメリカ | BAC | 11.20% |

| コカコーラ | KO | 10.10% |

| アメリカンエクスプレス | AXP | 7.40% |

| ウェルスファーゴ | WFC | 5.30% |

| クラフトハインツ | KHC | 4.60% |

| ムーディーズ | MCO | 3.00% |

| JPモルガン | JPM | 3.00% |

| US Bancorp | USB | 2.60% |

| DAaVita Inc. | DVA | 1.70% |

| ニューヨークメロン銀行 | BK | 1.50% |

| Charter Communication | CHTR | 1.30% |

| VeriSign Inc | VRSN | 1.30% |

| デルタ航空 | DAL | 1.20% |

| サウスウェスト航空 | LUV | 1.10% |

| ビザ | V | 1.00% |

| General Motor | GM | 0.90% |

| コストコ | COST | 0.70% |

| マスターカード | MA | 0.70% |

| アマゾン | AMZN | 0.60% |

| その他 | 5.30% | |

バフェット氏のもう一つの特徴としては米国株にベットしていることです。

次に紹介するレイダリオ氏のように各資産に分散投資をするということは殆どありません。

米国経済の長期的な成長を確信して賭けているということが言えますね!

バフェットの現金比率

直近の現金比率はわかりませんが3月16日時点では1250億ドル(約13兆円)の現金同等物を保有していると報じられています。

現金比率は25%でしたが、現在は航空株の売却、地銀株や大手銀株の売却で更に現金同等物の比率は高まっていることが見込まれます。

The company held $125 billion in cash and equivalents at its insurance and other key businesses at the end of 2019. Some $101 billion, or 81% of that $125 billion was in ultra-safe U.S. Treasury bills, equal to nearly 4% of the $2.6 trillion of T-Bills in public hands. Berkshire has another $3 billion of cash and equivalents elsewhere at the company. The cash and equivalents account for about 25% of Berkshire’s market value.

参照:Barrons

バフェット氏自体も二番底を狙っているのもかもしれませんね。

(目次に戻る)

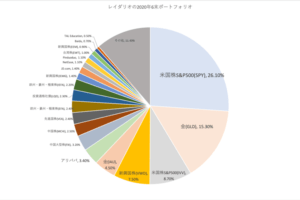

金を組み入れているレイダリオのポートフォリオ

まずは世界最大の運用規模17兆円を誇るブリッジウォーターアソシエイツを運営するレイダリオについて見ていきましょう。

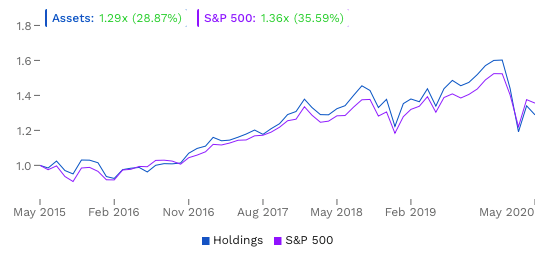

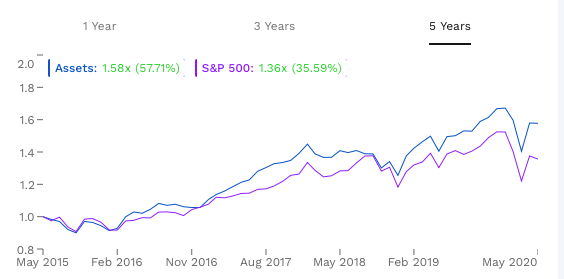

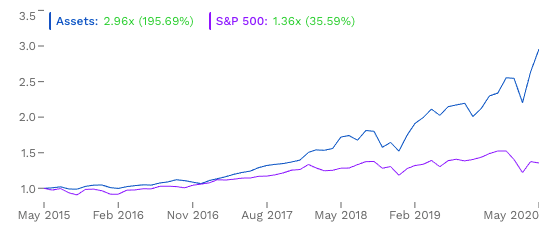

レイ・ダリオの過去5年のリターン

レイダリオの運用するポートフォリオは過去5年間、S&P500平均を凌駕するパフォーマンスとなっています。

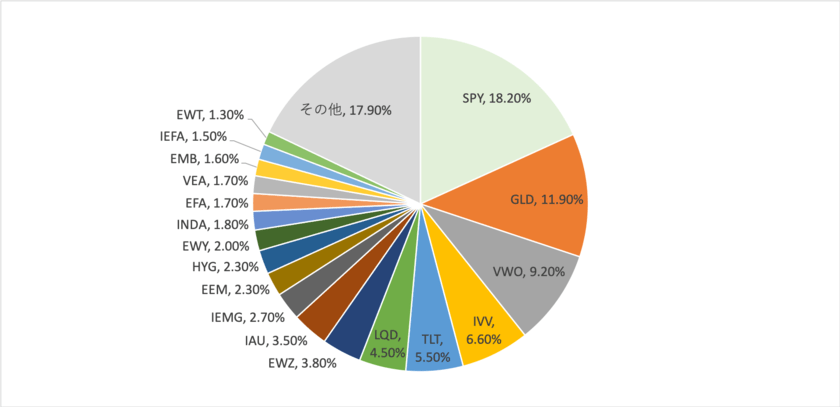

レイ・ダリオのポートフォリオ

| 分類 | 銘柄 | 比率 |

| 米国株S&P500 | SPY | 18.20% |

金 | GLD | 11.90% |

新興国株 | VWO | 9.20% |

| 米国株S&P500 | IVV | 6.60% |

米国長期債 | TLT | 5.50% |

投資適格社債 | LQD | 4.50% |

| ブラジルETF | EWZ | 3.80% |

| 金 | IAU | 3.50% |

| 新興国株 | IEMG | 2.70% |

| 新興国株 | EEM | 2.30% |

| ハイイールド債 | HYG | 2.30% |

| 韓国ETF | EWY | 2.00% |

| インドETF | INDA | 1.80% |

| 欧州・豪州・極東株 | EFA | 1.70% |

| 先進国株 | VEA | 1.70% |

新興国債券 | EMB | 1.60% |

| 欧州・豪州・極東株 | IEFA | 1.50% |

| 台湾ETF | EWT | 1.30% |

| その他 | 17.90% | |

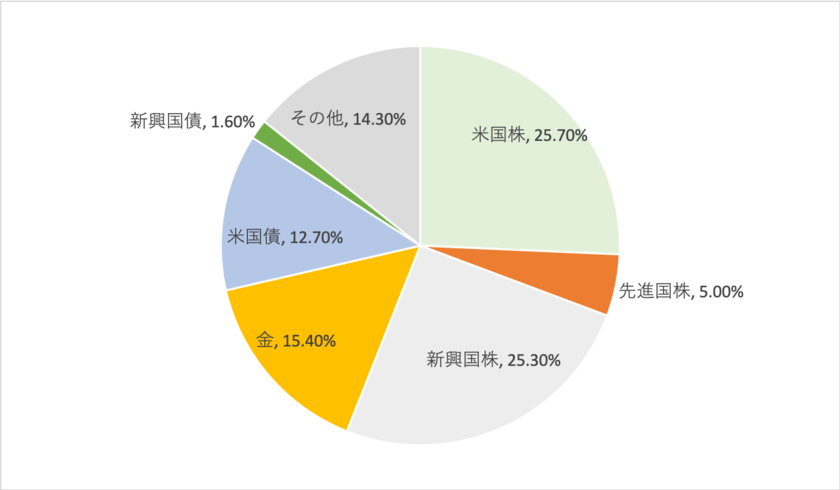

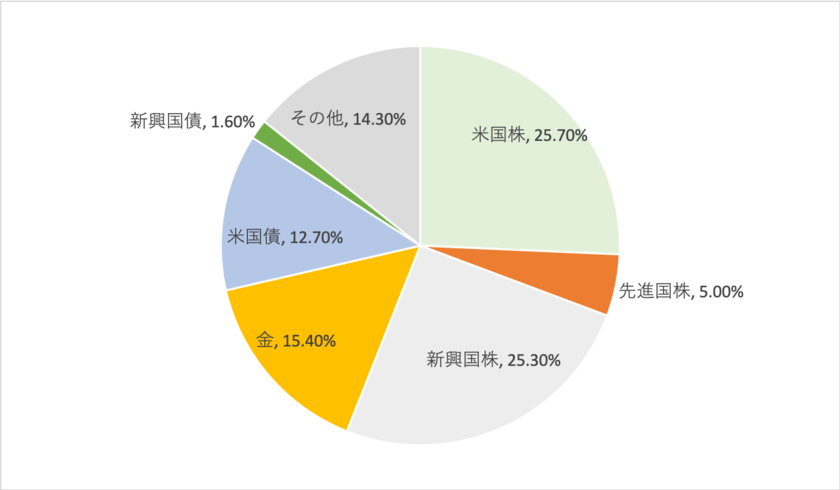

更にわかりやすく上位30銘柄までカテゴリー毎に分類したものが以下となります。

| カテゴリー | 組入比率 |

| 米国株 | 25.70% |

| 先進国株 | 5.00% |

| 新興国株 | 25.30% |

| 金 | 15.4% |

| 米国債 | 12.70% |

| 新興国債 | 1.60% |

| その他 | 14.30% |

レイダリオのポートフォリオの特徴

レイダリオは今後、重すぎる米国の借金をファイナンスするために更に通貨発行が加速すると読んでいます。

結果的に通貨価値が下落して金の価値が増加すると2019年時点で「パラダイムシフト」を発表しています。

2019年12月時点では金ETFの保有割合はわずか5.9%でしたが、現在2020年4月末時点では15.4%と約3倍に増やしています。

また、危機発生時に株価のクッションとなる長期債券ETF(TLT)についても12月時点の2.7%から現在の5.5%と倍増しています。

■ 債券ETF関連コンテンツ:

今後、レイダリオ氏がまだ株式市場が軟調に推移することを見越しているということが読み取れます。

(目次に戻る)

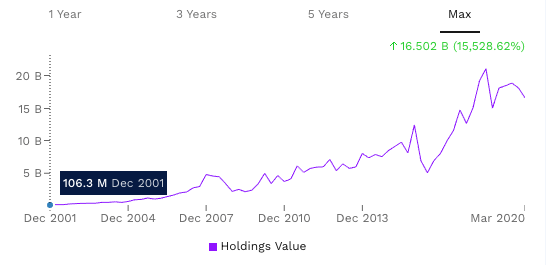

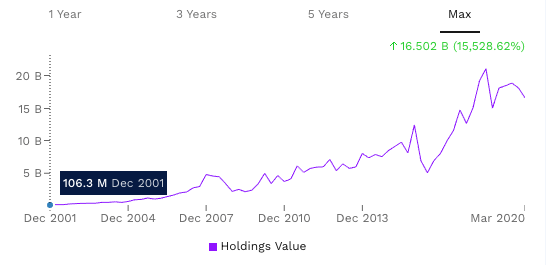

急成長著しいヘッジファンド「Tiger Global」を運営するチェース・コールマン

近年好成績が継続して急成長中のヘッジファンドに「Tiger Global」があります。

2001年時点の運用資産額は1億ドル(約110億円)でしたが、現在は165億ドル(約1.7兆円)に急成長しています。

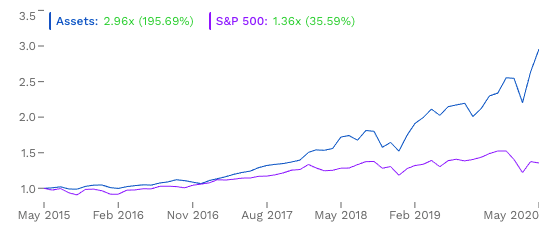

チェース・コールマンのリターン

チェースコールマンの過去5年の運用リターンは以下となります。

S&P500を大きくアウトパフォームしていることがわかります。

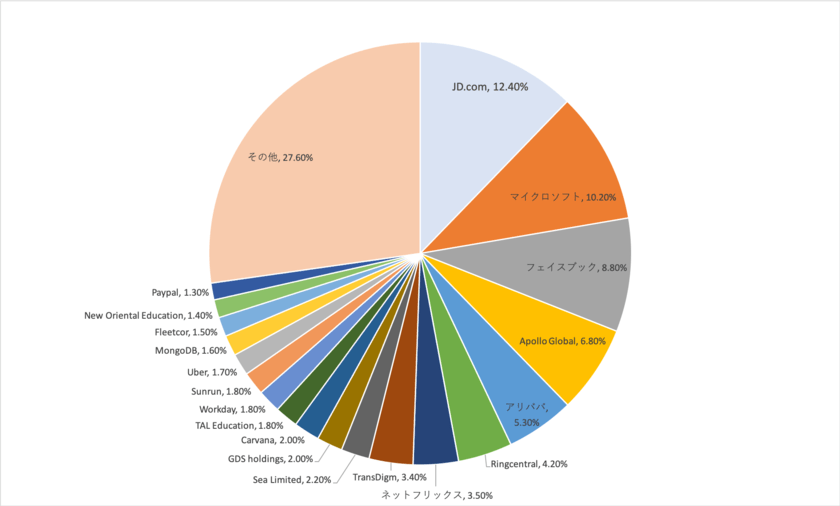

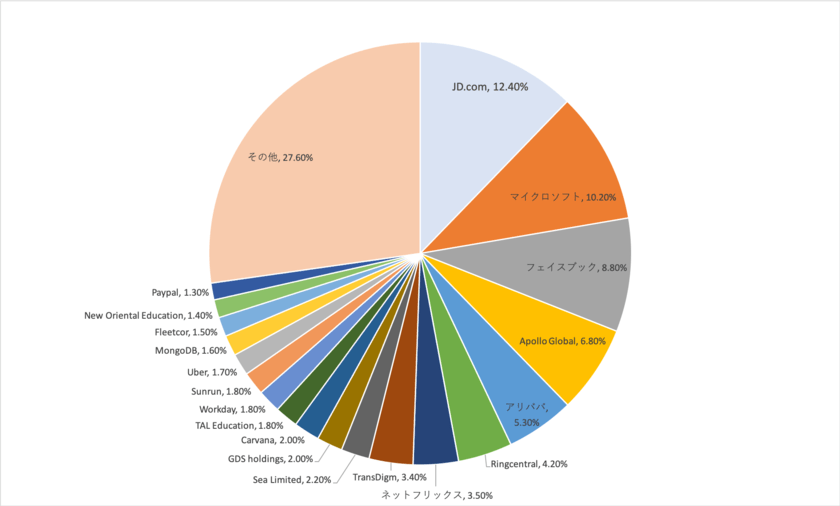

テクノロジー銘柄が多いポートフォリオ

以下はコールマンのポートフォリオです。

| 銘柄名 | Ticker | 構成比率 |

| JD.com | JD | 12.40% |

| マイクロソフト | MSFT | 10.20% |

| フェイスブック | FB | 8.80% |

| Apollo Global | APO | 6.80% |

| アリババ | BABA | 5.30% |

| Ringcentral | RNG | 4.20% |

| ネットフリックス | NFLX | 3.50% |

| TransDigm | TDG | 3.40% |

| Sea Limited | SE | 2.20% |

| GDS holdings | GDS | 2.00% |

| Carvana | CVNA | 2.00% |

| TAL Education | TAL | 1.80% |

| Workday | WDAY | 1.80% |

| Sunrun | RUN | 1.80% |

| Uber | UBER | 1.70% |

| MongoDB | MDB | 1.60% |

| Fleetcor | FLT | 1.50% |

| New Oriental Education | EDU | 1.40% |

| Paypal | PYPL | 1.30% |

| その他 | 27.60% | |

■ ポートフォリオに占める巨大テクノロジー企業:

- JD.com:12.4% (中国の巨大EC企業)

- マイクロソフト:10.20%

- フェイスブック:8.8%

- アリババ:5.3%

- ネットフリックス:3.5%

- Sea Limited:2.2% (シンガポールの巨大IT企業)

- Uber:1.7%

- Paypal:1.3%

合計:45.4%

(目次に戻る)

まとめ

■ ウォーレン・バフェット:

- 直近5年はS&P500の成績に劣後

- 米国株に集中投資。特に上位3銘柄「アップル」「BoA」「コカコーラ」で50%超

- 現金比率は現在25%以上

■ レイ・ダリオ:

- 直近5年の成績はS&P500平均を凌駕

- 米国株だけでなく先進国、新興国株、債券、金に分散投資

- 12月末に比べて債券ETFと金ETFの割合が増えている

■ チェース・コールマン:

- 直近5年の成績はS&P500平均を大幅に凌駕

- 米国と中国のテクノロジー株をふんだんに組み入れている