投資を始めた方にとって個別株投資は銘柄分析をどう行えばよいのか分からない。

とりあえず、分散投資できるしプロが運用してくれる投資信託を購入して投資家デビューを果たそうと思っている方も多いのではないでしょうか。

おすすめの投資信託は銘柄取扱数が多くてポイント還元も充実している楽天証券とSBI証券に存在しますが、両者共2700本程度の投資信託を取り扱っています。

取扱本数が多いのは間違い無くポジティブなことです。

しかし、服も選択肢が多ければ迷うのと同じで投資信託も数が多ければ、自分にどの投資信託があっているのか迷ってしまいますよね。

今回は趣向毎におすすめの投資信託を選ぶ方法について、証券アナリストでもある編集部の観点からお伝えしていきたいと思います。

目次

Contents

長期投資で資産形成を行いたい方は金融庁の『つみたてNISA』の選定基準を参考にしよう

まずは目先で大きな利益を狙うのではなく、複利効果を味方につけて長期的に大きな資産を形成していきたい方に向けた投資信託の選び方をまずお伝えしていきたいと思います。

長期投資に適した投資信託については長期的な資産形成を促す『つみたてNISA』の対象投資信託として金融庁が使用しているガイドラインが非常に参考になりますので「つみたてNISA」の選定基準に合わせて紹介していきます。

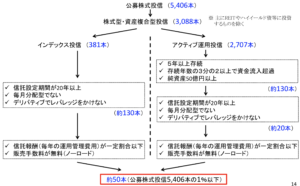

金融庁は『つみたてNISA』に適した投資信託を選出したところ、2017年3末時点で5,400本ある投資信託の中から僅か1%である約50本(現在は162本)に厳選しておりました。(参照:つみたてNISA運用指定商品一覧)

長期投資に適した質の高い投資信託を選ぶ際に非常に有効なソート方法となっています。

(目次に戻る)

長期投資に適したインデックス投信の選び方とおすすめ投資信託

インデックス投信というのは日経平均やTOPIX、さらには米国のダウ平均やS&P500指数のような指数(=インデックス)に連動することを目的とした投資信託です。

一方、インデックスに対してプラスのリターンを目指す投資信託のことをアクティブ型の投資信託といいます。

短期的には高いリターンを叩きだすアクティブ型投資信託が多い中、長期的に見ればインデックス型の投資信託が安定して高いリターンが見込めると考えられています。

その観点から、現在の『つみたてNISA』に選定されている162銘柄のうち145銘柄と実に9割型がインデックス型の投資信託となっています。

インデックス型の投資信託の中から『つみたてNISA』に選定する基準と、編集部おすすめ銘柄について紹介させていただきます。

■ つみたてNISA選定基準(インデックス型編):

選定基準①:信託設定期間が20年以上か

まずは信託設定期間です。

信託設定期間とは当該投資信託の運用を開始する設定日から、運用を終了する償還日までの期間のことを指します。

インデックス型投資は長期投資を前提にしないと大きな資産形成に繋がりません。

20年以上という長期間をまず最初の選定基準に添えています。

選定基準②:毎月分配型・レバレッジ型ではないか

次に毎月分配型ではないか、レバレッジ型ではないかという基準が加わります。

毎月分配型で分配金を頻繁に拠出してしまっていては折角味方につけたい複利効果を抑制してしまう結果になってしまいますからね。

大きな資産を形成するためには「分配金は最小限に抑えて」投資元本そのものを増加させる方が理に叶っているのです。

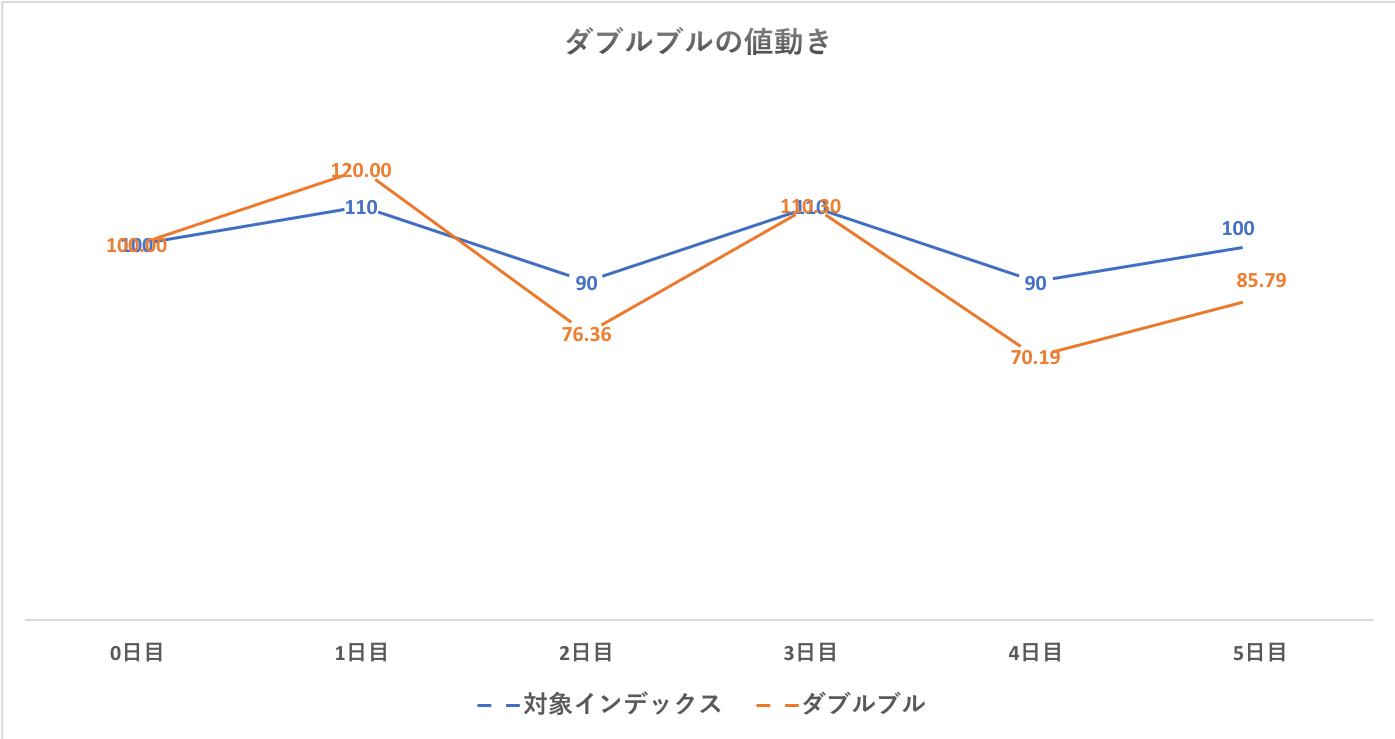

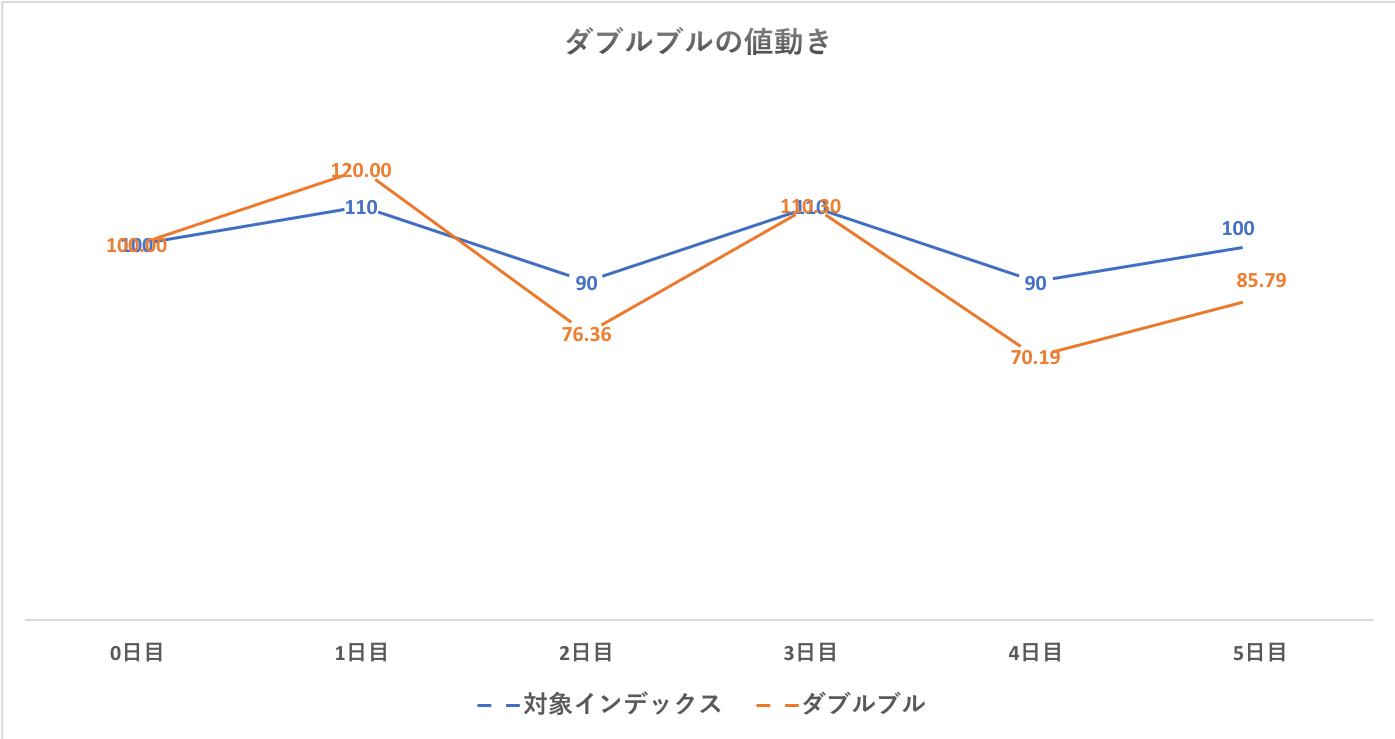

またレバレッジ型の投資信託は当然大きな利益を上げる可能性がある反面、下落のスピードも早いというデメリットがありますが、他にもあまり注目されていないリスクを孕んでいます。

レバレッジ型投資信託は日々の値動きに対してレバレッジをかけるため、仮に元となる日経平均等の指数があまり変化しなかった場合でも基準価額が下落してしまう恐れがあるのです。

以下は2倍の順連動を目指すダブルブル型の動きです。

対象インデックスが5日目に元の数値に戻ったとしてもダブルブル型は▲15%の下落を被る結果となっています。

相場には当然停滞局面があります。

停滞局面に大きく基準価格が下落してしまう「レバレッジ型投資信託」は長期投資には適していないのです。

選定基準③:ノーロードで信託手数料が低いか

インデックス型の投資信託というのはインデックスに組み入れられている銘柄を同じ比率でそのまま組成すればよいので、銘柄調査費などがかかりません。

そのため、連動率の高さと手数料の低さが評価項目として重要になってきます。

ノーロードというのは「No Load」。

つまり購入する費用がかからない投資信託のことで、『つみたてNISA』ではノーロード型であることをまず基準に添えています。

また、信託手数料は日々発生する費用ですので、手数料が安いに越したことはありません。

金融庁はインデックス型の信託報酬については0.5%以下であることを基準としています。

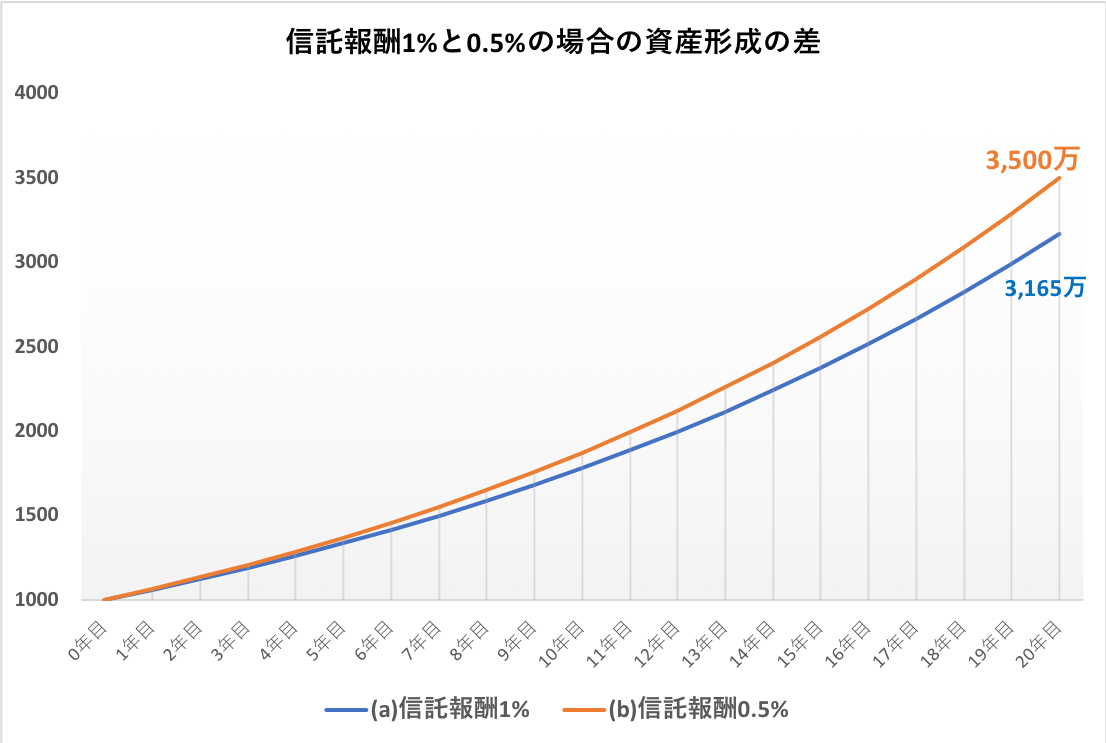

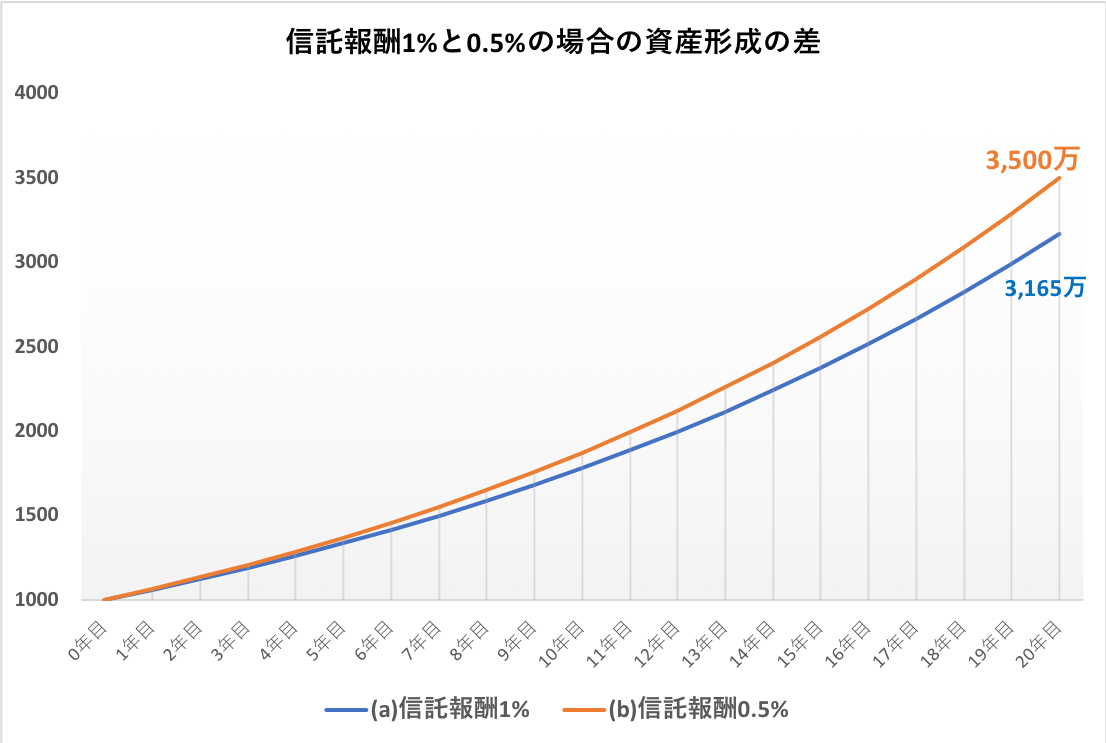

以下は1000万円の資産を毎年平均5%の運用成績を出す投資信託へ投資した場合です。

(a)信託報酬1%の場合と(b)信託報酬0.5%の場合で20年間運用した場合の比較です。

たった0.5%の差でも20年後には335万円もの差となります。

信託手数料の低さには拘っていきましょう。

〜コラム〜投資するなら株式市場がおすすめな理由

選定基準①〜③によって145銘柄が2019年初時点で選定されています。

一言にインデックス型の投資信託といっても、以下のような種類が存在しています。

- 国内株式(TOPIX・日経平均)

- 海外株式(S&P500、MSCI系各種インデックス、FTSE系各種インデックス)

- バランス型(株、債券、REITの組み合わせ)

バランス型で資産分散をはかるのも一つの手ですが、長期的な資産形成を行うのであれば株式に特化した資産がおすすめです。

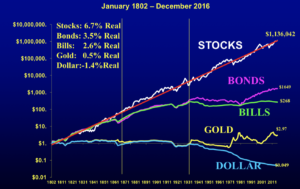

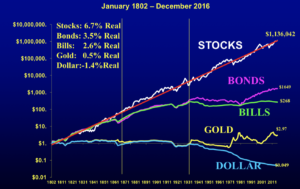

株式は過去200年以上の資本主義の歴史の中で伝統的に常に他の資産よりも高いリターンを叩き出し続けています。

以下は実質リターン(インフレ率を差し引いた上でのリターン)は以下のようになっています。

- 株式(Stock):6.7%

- 債券(Bonds):3.5%

- 国債(Bills):2.6%

- 金(Gold):0.5%

- 現金(Dollar):▲1.4%(インフレによって現金の価値が減価)

米国株に$1を1802年に投資をしていればインフレ率を差し引いたベース(実質)で$1,136,402となっています。

2位の債券$1,649を大きく引き離しています。

この表にはREITの不動産は乗っていませんが、不動産も賃料収入を土地に再投資することができません。

利益を再投資して利益を伸ばすことができる企業の収益増加速度に追いつくことはできません。

株式投資が最も高いリターンを記録できる最大の理由は、毎年得られた利益を翌年度に再投資して利益を指数関数的に上昇することに起因しています。

現在株主資本が100億円で株主資本利益率であるROEが20%で得られた利益を配当せず翌年度に再投資し続けた、毎年株主に帰属する株主資本は飛躍的に増加していき10年後には6倍以上に増加するのです。

| 株主資本 | |

| 現在 | 100億円 |

| 1年目 | 120億円 |

| 2年目 | 144億円 |

| 3年目 | 172億円 |

| 4年目 | 207億円 |

| 5年目 | 248億円 |

| 6年目 | 298億円 |

| 7年目 | 358億円 |

| 8年目 | 429億円 |

| 9年目 | 515億円 |

| 10年目 | 619億円 |

世界有数の投資家であるウォーレン・バフェットを始めとした世界の著名投資家が株式投資で大きな資産を築いています。

株式投資が資本主義経済の中では最も資産を効率的に増やすことができる投資先なのです。

おすすめ投資信託①:楽天・全米株式インデックスファンド

まず一番おすすめできる投資信託は「楽天・全米株式インデックスファンド」(通称:楽天VTI)です。

楽天VTIはバンガード社の旗艦ETFであるVTIを日本円建、且つ配当金を税金を支払うことなく自動再投資してくれます。

非常に便利な投資信託でノーロードで信託手数料も0.1696%と大変低く抑えられています。

楽天VTIに投資することで全米の株式市場全体に投資を行うことができます。

実際VTIは2001年の運用開始以降、「ITバブル崩壊」「リーマンショック」「チャイナショック」などを経験しながらも平均的に7.5%程度のリターンを出し続けています。

| VTI | 四半期 | 年初来 | 1年間 | 3年間 | 5年間 | 10年間 | 設定来 (2001年5月24日) |

| 基準価格 | 7.10% | 10.62% | 17.63% | 17.07% | 13.44% | 12.08% | 7.46% |

| 連動目標インデックス | 7.06% | 10.56% | 17.62% | 17.09% | 13.43% | 12.06% | 7.46% |

資本主義経済が崩壊しない限りにおいて米国株式市場も成長し続けることが想定されます。

特に銘柄選択に自信のないかたは楽天VTI一本で積立投資をしていくだけでもよいかもしれません。

今現在大きな資金がない方は積立投資を行うことで徐々に資産を築くことが有効な戦略になってきます。

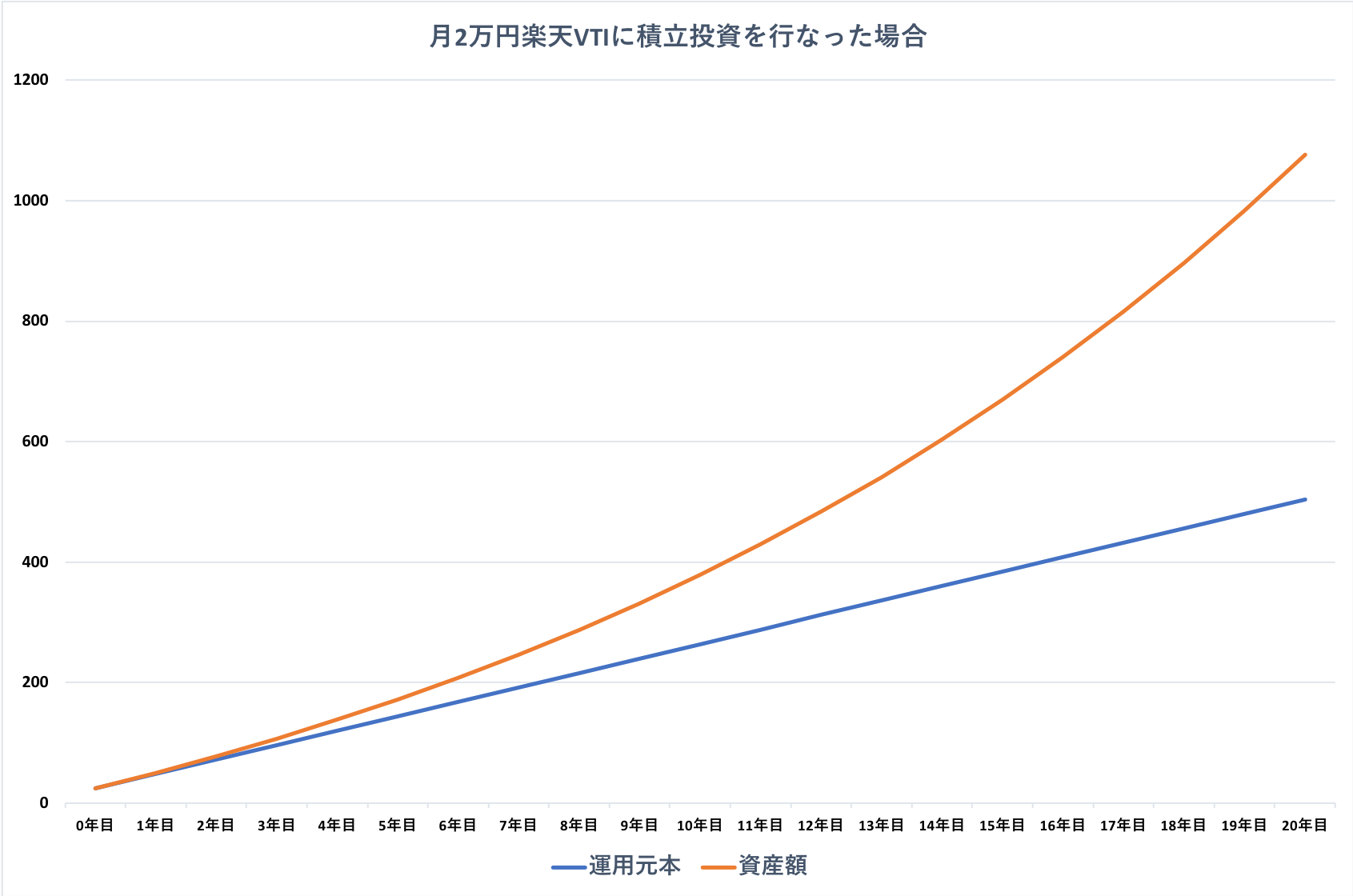

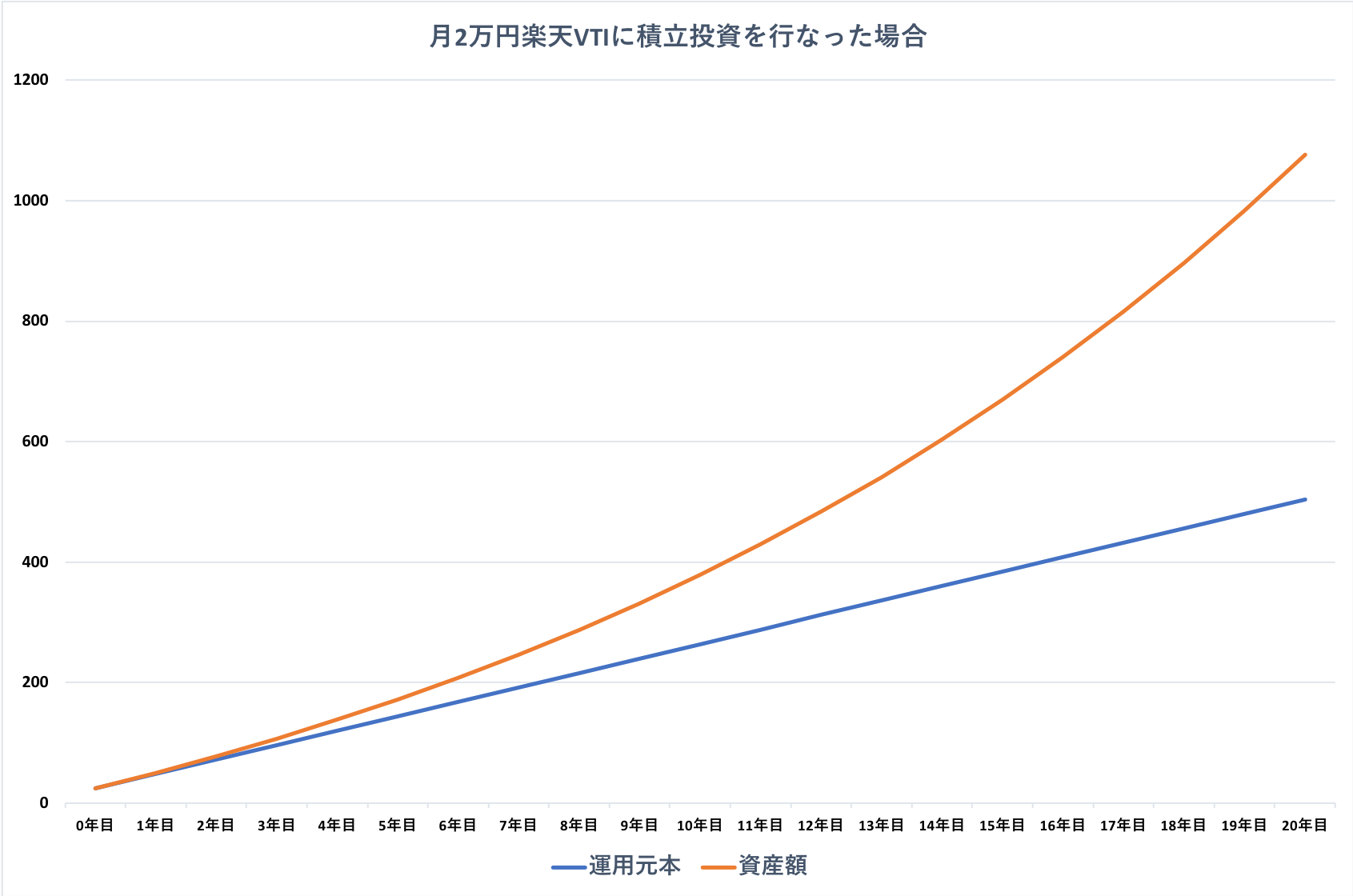

毎月2万円ずつ年間24万円ずつ積み立てた場合、楽天VTIで年率低めに見積もって7%で運用した場合20年後には以下のように大きな資産を築くことができます。

積立投資で威力を発揮する楽天証券のカード積立の1%ポイント還元

先ほど楽天VTIの積立投資の威力についてお伝えしましたが、投信の積立で圧倒的な強みを有しているのが楽天証券です。

楽天証券は楽天市場や楽天カード利用で溜まった楽天ポイントで投資信託を購入できたり、投資信託残高に応じて楽天ポイントが還元される等、ポイント利用・還元にそもそも強みがある証券会社です。

さらに投信積立に関しては、楽天クレジットカードからの引き落としを行うことで積立額の1%ものポイント最大月5万円(500ポイント)まで還元されます。

更に還元されたポイントを再度積立投資することによって、なんと信託報酬以上の還元率となっているので積立元本以上の金額を積立することができます。

例を挙げますと毎月2万円楽天VTIの積立を楽天クレジット積立する場合を考えます。

■ ポイント還元:毎月2万円×1%×12ヶ月 = 2,400ポイント

■ 手数料:220円

■ 計算式:

2万円×0.1696% × 1年分+2万円 × 0.1696% × (11ヶ月/12ヶ月) ・・・+2万円 × 0.1696% × (1ヶ月/12ヶ月)

ポイント還元2,400ポイント >> 手数料 220円

上記となり、手数料の10倍以上ものポイントを受け取ることができ、さらに得られた楽天ポイントで投資信託を購入することができるのです。

楽天証券については他にも様々な強みがありますので以下も参考にしてみてください。

![]()

おすすめ投資信託②:楽天・全世界株式インデックスファンド

次に先ほどの楽天VTIの全世界バージョンの楽天・全世界株式インデックスファンド(通称:楽天VT)です。

楽天VTもバンガード社が運用する全世界株式の成長を捉えるVTを日本円で、なおかつ配当金を自動で再投資してくれる投資信託で年間の信託報酬も0.2296%となっています。

米国だけではなく日本を含めた他の先進国や成長著しい新興国も取り込んで全世界の一本で分散投資したいという方にとってはおすすめの投資信託となります。

(目次に戻る)

長期投資に適したアクティブ型投信の選び方とおすすめ投資信託

つみたてNISAでは長期的な資産形成に資する投資信託として9割型をインデックス型の投資信託を設定しています。

数は少ないですが厳選されたアクティブファンドも取り入れています。

■ つみたてNISA選定基準(インデックス型編):

選定基準①:5年以上存続し、純資産は50億円以上か

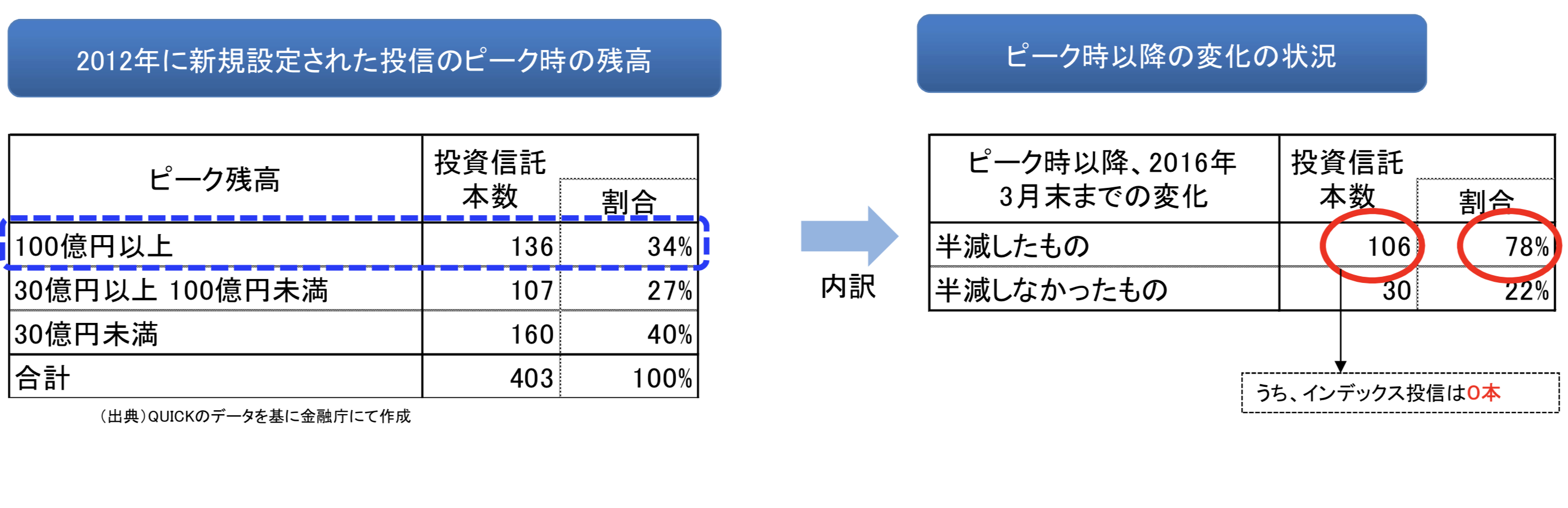

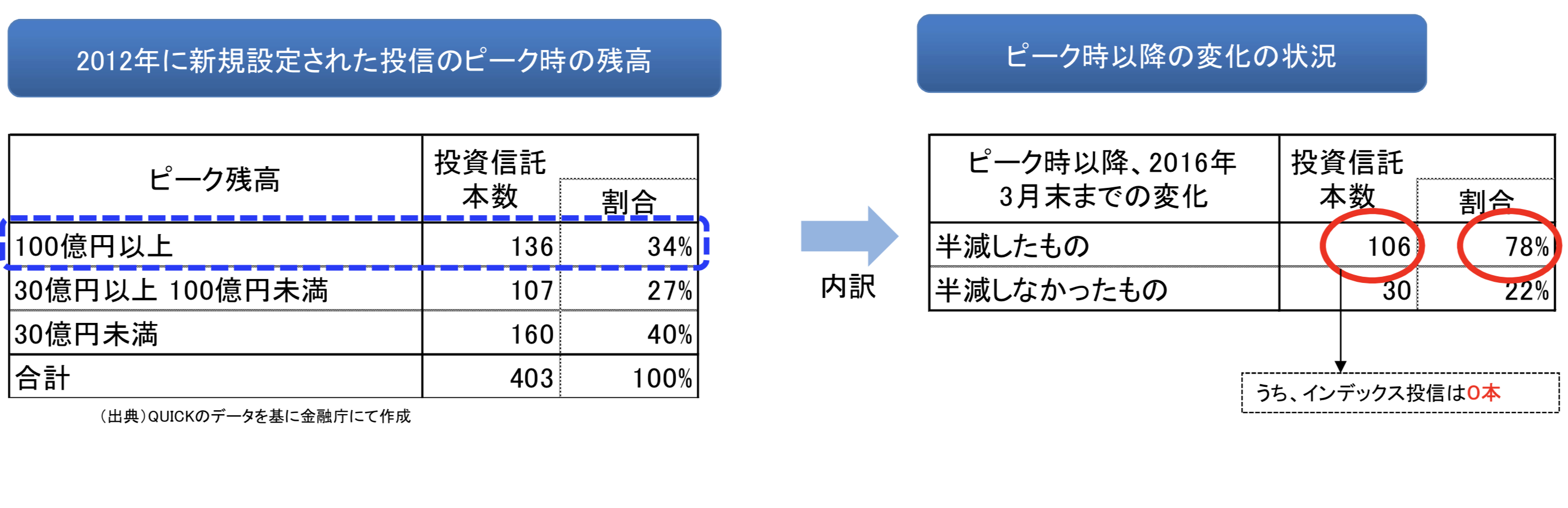

アクティブ型の投資信託は設定後5年間で6割以上が純資産額が半減してしまっているというデータが金融庁の調査で判明しております。

5年以上たって純資産額が50億円以上あるということは大幅な価格下落となっていない又は、分配金を出し過ぎていないことの証明となります。

選定基準②:存続年数の3分の2以上で資金流入超過か

当然のことながら成績が良くて評判の良い投資信託に新規投資家があつまり運用純資産は増加します。

存続年数の3分の2以上で資金流入超過となっていれば評判並びに成績が良い年が多いことの裏付けになるとの考えから、存続年数の3分の2以上で資金流入超過なのかという基準を設定しています。

選定基準③:インデックス投信と同様の基準

選定基準①と②を満たした中から、インデックス型投信と同様の以下の基準で選定します。

- 信託設定期間が20年以上

- 毎月分配型でない

- レバレッジ型投資信託ではないか

- ノーロードで信託報酬は基準値以下か

信託報酬は投資対象地域が日本であれば1.0%以内、海外であれば1.5%以内を基準となっています。

おすすめ投資信託①:ひふみ投信

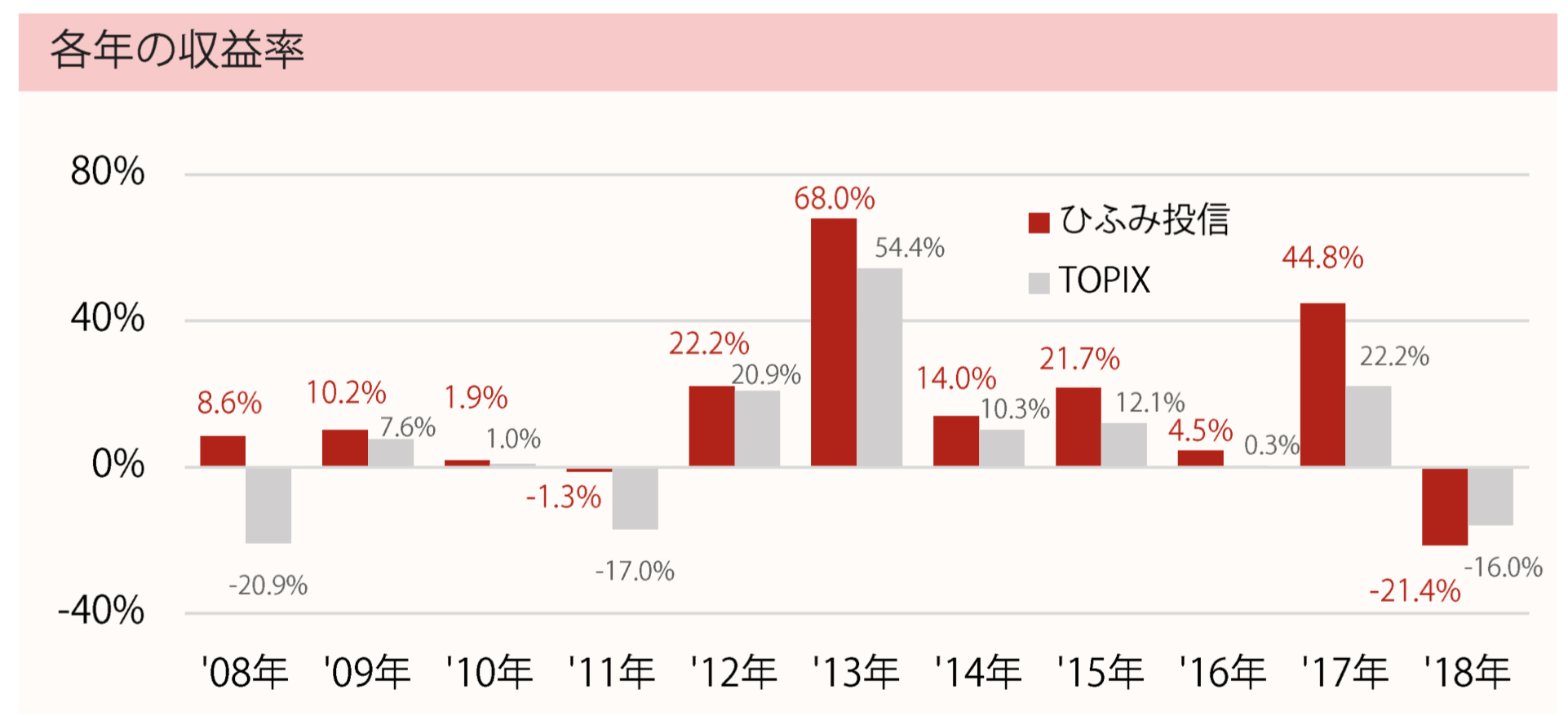

「ひふみ投信」はカンブリア宮殿にも取り上げられた藤野英人氏が運用する著名なアクティブファンドです。

ひふみ投信は昨年度2018年こそ市場平均より低い成績となってしまいました。

しかし、過去10年中9年にわたってTOPIXを大きく上回る成績を出している優れたアクティブ型の投資信託です。

信託手数料は税抜で0.98%と基準値1%未満ぎりぎりですが、5年以上の長期投資家に向けては手数料の割引プランが用意されています。

ひふみ投信については以下で詳しくまとめていますので参考にしてみてください。

ひふみ投信は直販なのでひふみ投信に口座を開設する必要があります。

全く同じ運用成績の「ひふみプラス」では通常の証券会社から購入することができます。

おすすめ投資信託②:セゾン投信

セゾン投信は世界の株式に分散投資を行なっているセゾン資産形成の達人ファンドを運用しています。

セゾン資産形成の達人ファンドは各地域に投資を行なっているアクティブ型のファンドに分散投資を行う『ファンド・オブ・ファンズ』形式で運用がなされています。

セゾン資産形成の達人ファンドが組み入れている各ファンドの成績は高い成績を収め続けており、市場平均よりも高いリターンを残し続けています。

以下は過去5年の成績ですがセゾン資産形成の達人ファンドは米S&P500指数、TOPIX、独DAX、英FTSEといった各国の株式指数の成績をアウトパフォームしております。

手数料水準も組み入れているファンドの比率によって上下しますが約1.35%以内と『つみたてNISA』の基準をみたしています。

世界的な株式に投資しながら、長期的な資産形成に資するアクティブ型の投資信託と評することができる数少ないファンドとなっています。

(目次に戻る)

まとめ

長期投資で複利効果を味方につけて大きな資産を築くのであれば、長期投資目的で厳選している『つみたてNISA』の基準を適用するのが効果的となります。

■ 長期的な資産を形成する投資信託の選び方:

[インデックス型]

- 低手数料で分配頻度が低くレバレッジをかけてないインデックス投信を選択すべし

- 積立投資で徐々に資産を築きたいのであれば楽天証券の楽天クレジットカード積立がおすすめ

- 大きな資産を長期的に築きたいのであれば株式に投資をしているものを選ぶべし

- おすすめは低コストで米国株全体に投資できる楽天VTIと全世界に投資できる楽天VT

[アクティブ型]

- 純資産50億円以上で5年以上存続している

- 運用年数の3分の2以上で投資家からの資金流入超

- インデックス型の基準を満たしているか(信託手数料は国内型1.0%、海外型1.5%)

- おすすめは国内株投資では『ひふみ投信』、海外投資では『セゾン投信』

以上、長期投資に適した投資信託の選び方を徹底解説!証券アナリスト視点で『おすすめ投資信託』を紹介する。…の話題でした!