「5000万円」というと一つの大きな括りの金額かと思います。

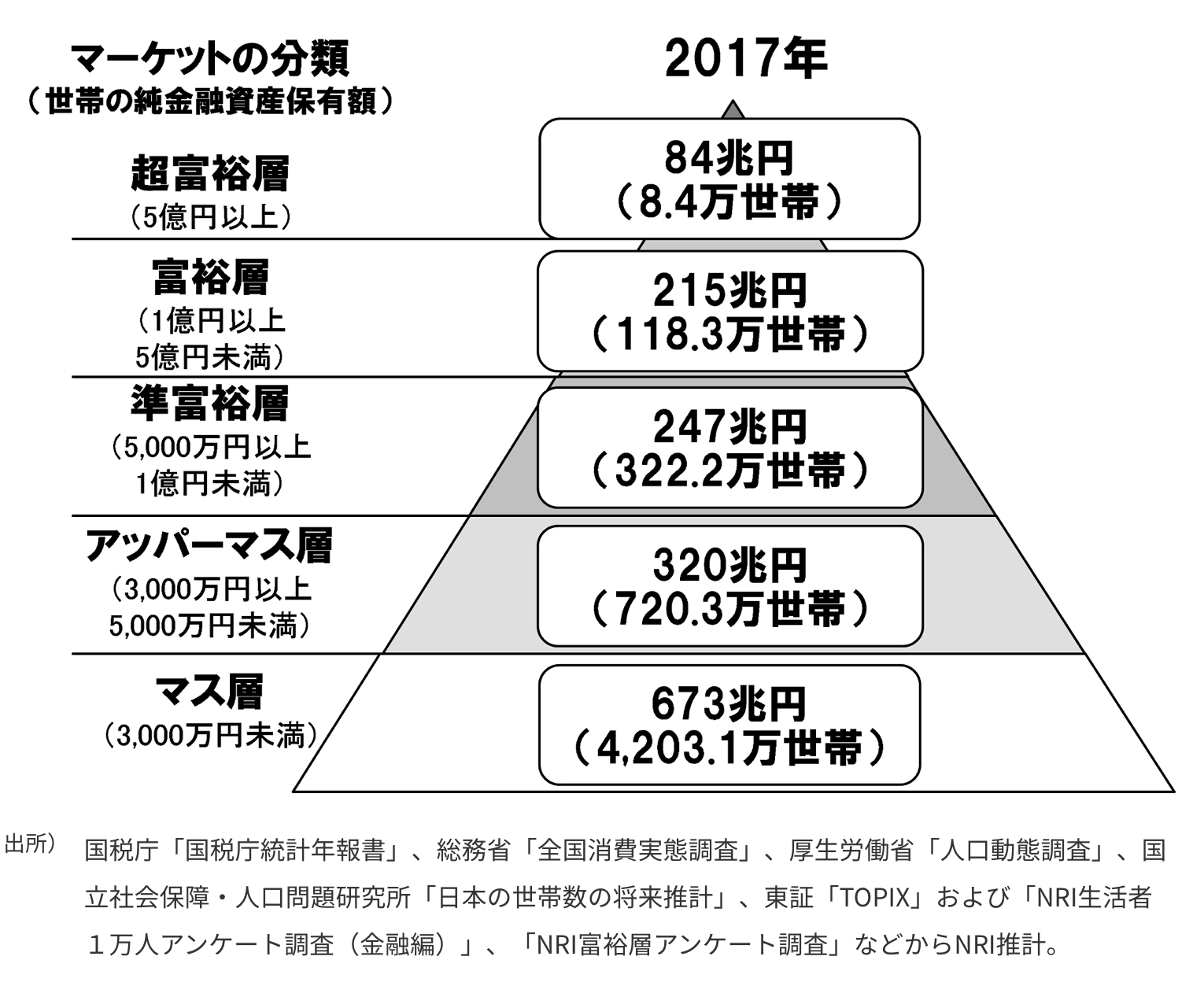

実際に、以下野村総研の資料にある、日本の世帯の準金融資産保有額の分類。

ここでは5000万円以上保有している世帯は準富裕層として分類されます。

確かに5000万円というと大金なのですが、更に老後に備えて1億円程度の資産を構築したいと考えられている方もいらっしゃるかと思います。

よく資産運用では10%程度のリターンを狙おうという話を聞きます。

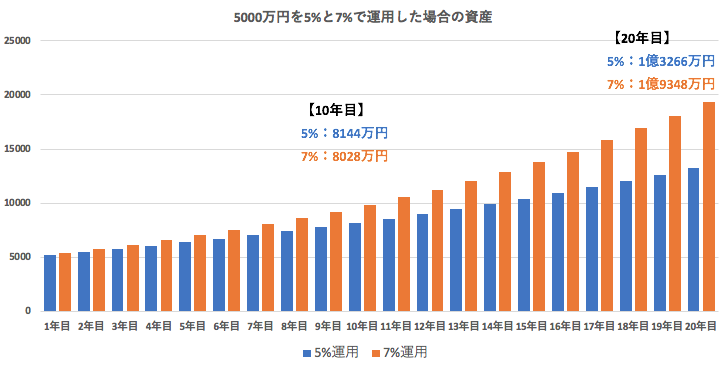

しかし、5000万円もの資産があれば5%-7%という運用であっても10年程度で1億円を達成することが出来ます。

本日は安全に5000万円を資産運用して1億円を達成させるための方法についてお伝えしていきたいと思います。

関連サイト) 安定資産運用ガイド

目次

Contents

5000万円で狙うべき資産は?5%-7%の安全運用で十分

5000万円という資産を1億円に増加させるのに何も10%のリターンを狙う必要はありません。

安全に1億円を達成するためには年率5%-7%で十分であることをまずはデータを用いてお伝えしていきたいと思います。

年率10%を狙うには株式投資主体のポートフォリオとなるが価格変動が激しい

日経平均等の日本の株価はていたらくを30年以上にわたり続けていますが、伝統的な米国の株式市場は200年以上にわたり成長を続けています。

S&P500指数等の米国のインデックスは基本的には年率10%のリターンを出しています。

しかし、価格のブレ幅である標準偏差も大きくなっています。

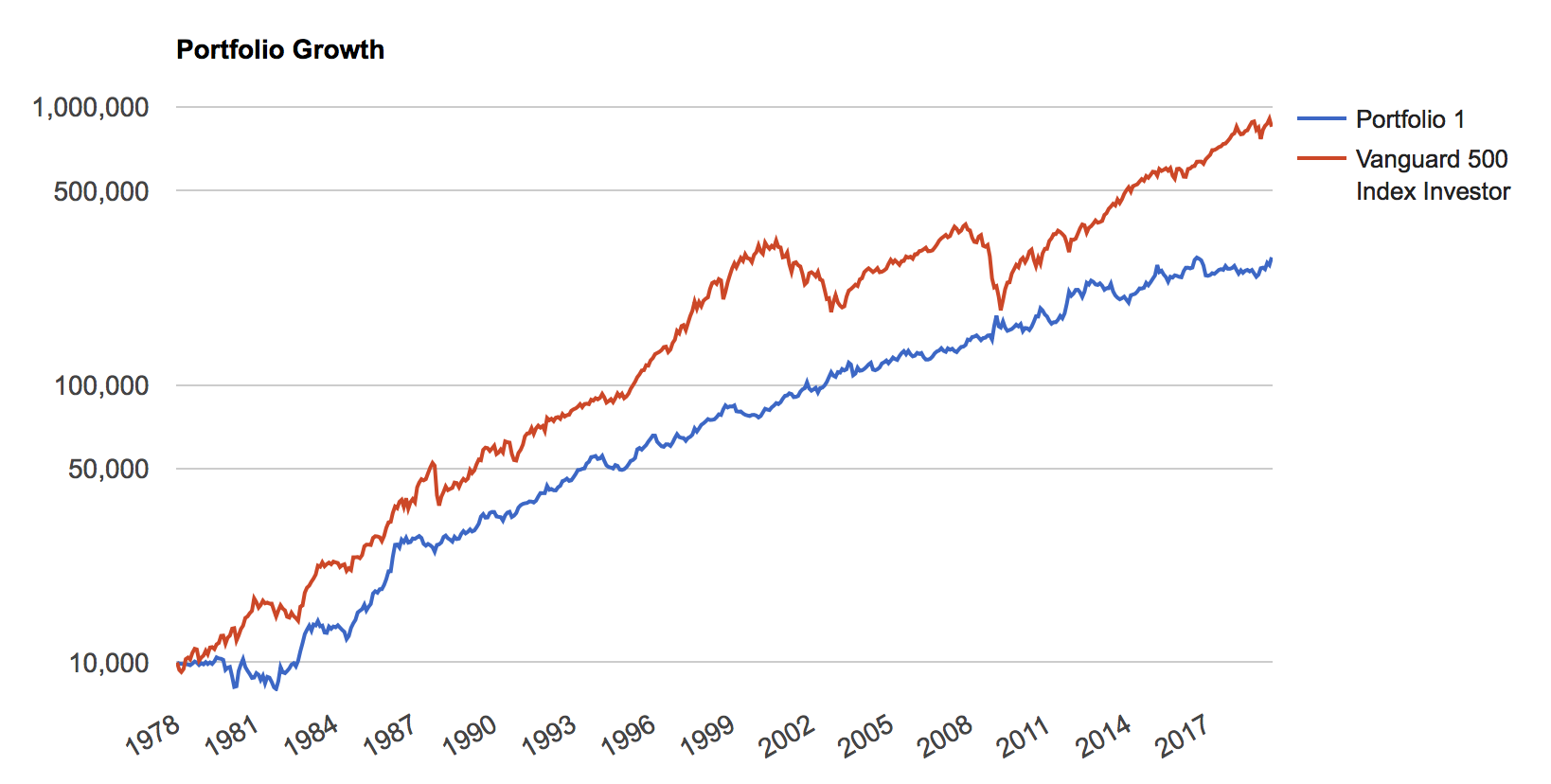

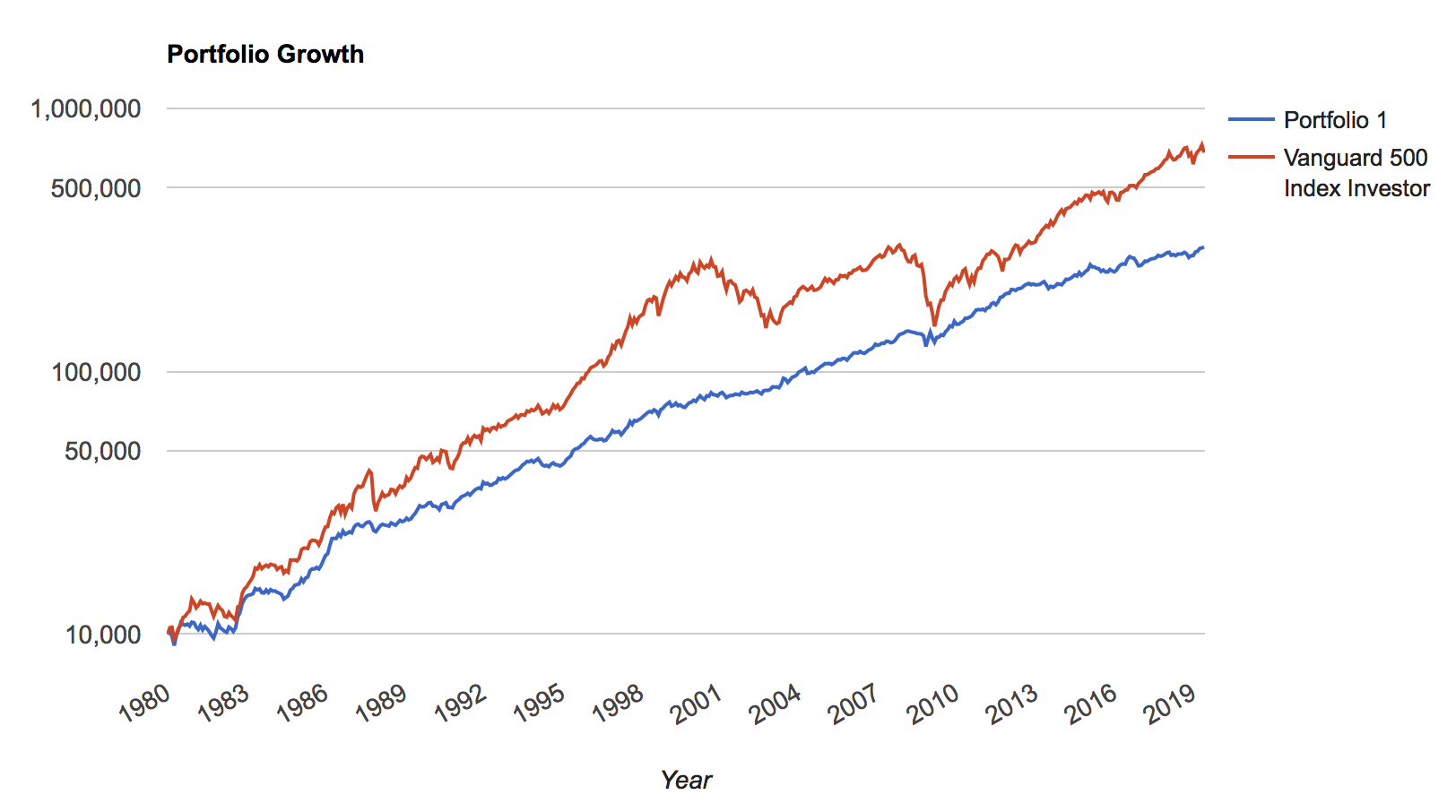

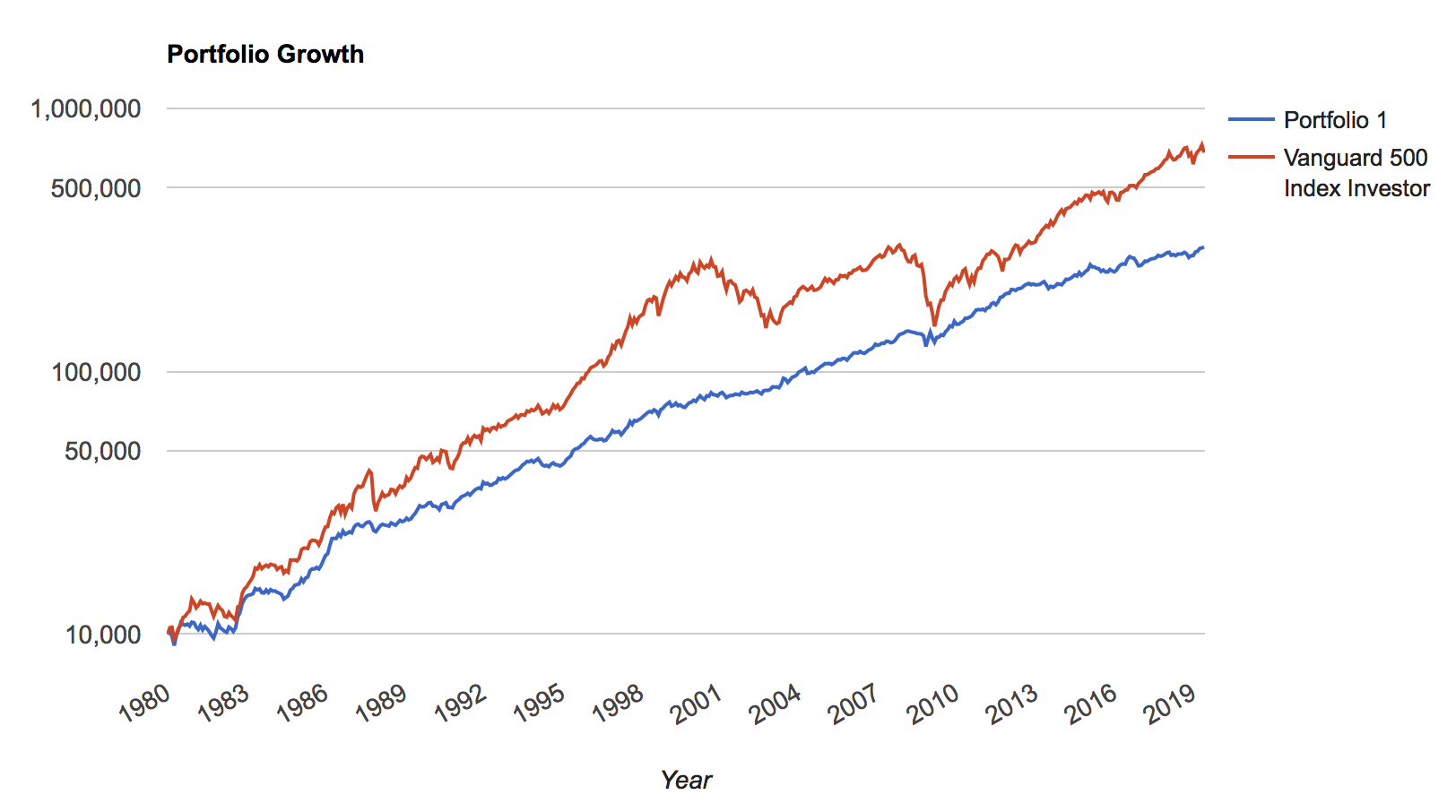

以下は1978年からのS&P500指数と長期米国債の長期チャートです。(つまり最も代表的な株と債券のリターンということです)

S&P500指数の上記期間での年率の平均リターンは11.32%に対して標準偏差は14.83%となっています。

一方の長期米国債の年率の平均リターンは8.45%に対して標準偏差は11.00%になっています。

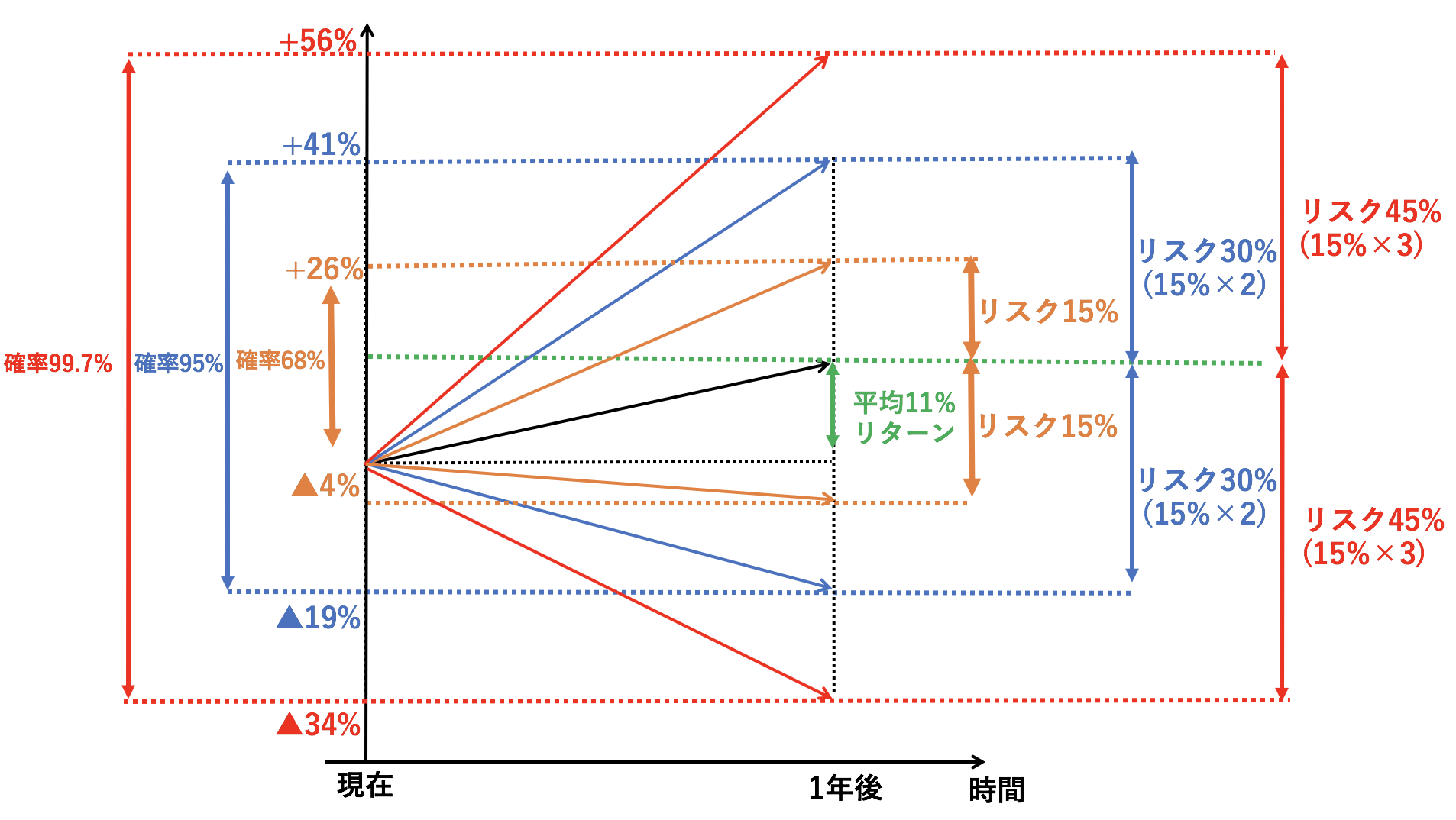

少し単純にS&P500指数のリターンを年率11%であり標準偏差を15%とします。

すると平均して11%のリターンが期待できるが以下の確率で大きくブレる可能性がありことを統計学的に意味しているのです。

【68%の確率】

▲4% (平均11% – 標準偏差15%) 〜 + 26% (平均11% + 標準偏差15%)

【95%の確率】

▲19% (平均11% – 標準偏差15%×2) 〜 + 41% (平均11% + 標準偏差15%×2)

【99.7%の確率】

▲34% (平均11% – 標準偏差15%×3) 〜 + 56% (平均11% + 標準偏差15%×3)

図にすると以下のようになります。

仮に▲34%の大幅な下落を被ると回復に時間がかかりますからね。

若い方や大きな資産をもっており5000万円はあくまで余剰資産であるという方にとっては、長期的に大きな資産を築くには株式が適しています。

しかし、5000万円を老後の資産として1億円以上に安全に増やしたいという特に老後が迫っている方にとっては株式に全額突っ込む必要はないのです。

5%-7%のリターンがあれば十分な資産を形成が可能

期待リターンが高いということは伴う価格変動つまりリスクも高くなることと意味が同じです。

高いリターンが見込めるのに価格変動リスクが殆どないという金融商品があるのであれば、是非とも教えていただきたいところです。

株だけではなく債券や商品や時には不動産のような資産を混ぜ合わせることによりリスクを抑えながら、ある程度のリターンを見込むことができるのです。

長期投資による複利の効果は凄まじいので10%未満のリターンでも大きな資産を形成することができるのです。

例えばリスクを抑えて5%-7%のリターンであったとしても以下のように10年後では8000万円近くに、20年後には1.5億円程度の資産を形成することができるのです。

それではリスクを抑えながら年率5%-7%程度のリターンを狙う方法についてお伝えしていきたいと思います。

(目次に戻る)

オールシーズンズ戦略でリスクを抑えて7%を狙うことは可能

まずは1000万円の資産運用する際のポートフォリオでもお伝えしたレイ・ダリオのオールシーズンズポートフォリオです。

オールシーズンズ戦略のリターンとリスク

レイ・ダリオは運用額が17兆円に上る世界最大のヘッジファンドであるブリジウォーターアソシエイツを運用しています。

ヘッジファンドでは如何なる局面でもプラスのリターンをあげることを求められます。

普段からヘッジファンドを運用している彼が個人投資家に向けて、どのような市場環境であっても資産を増やすためのポートフォリオとして提唱しているのがオールシーズンズポートフォリオです。

個人投資家向けなので後で説明する楽天証券を用いたETFで簡単に組成することができますが、まずはリスクとリターンをみていきましょう。

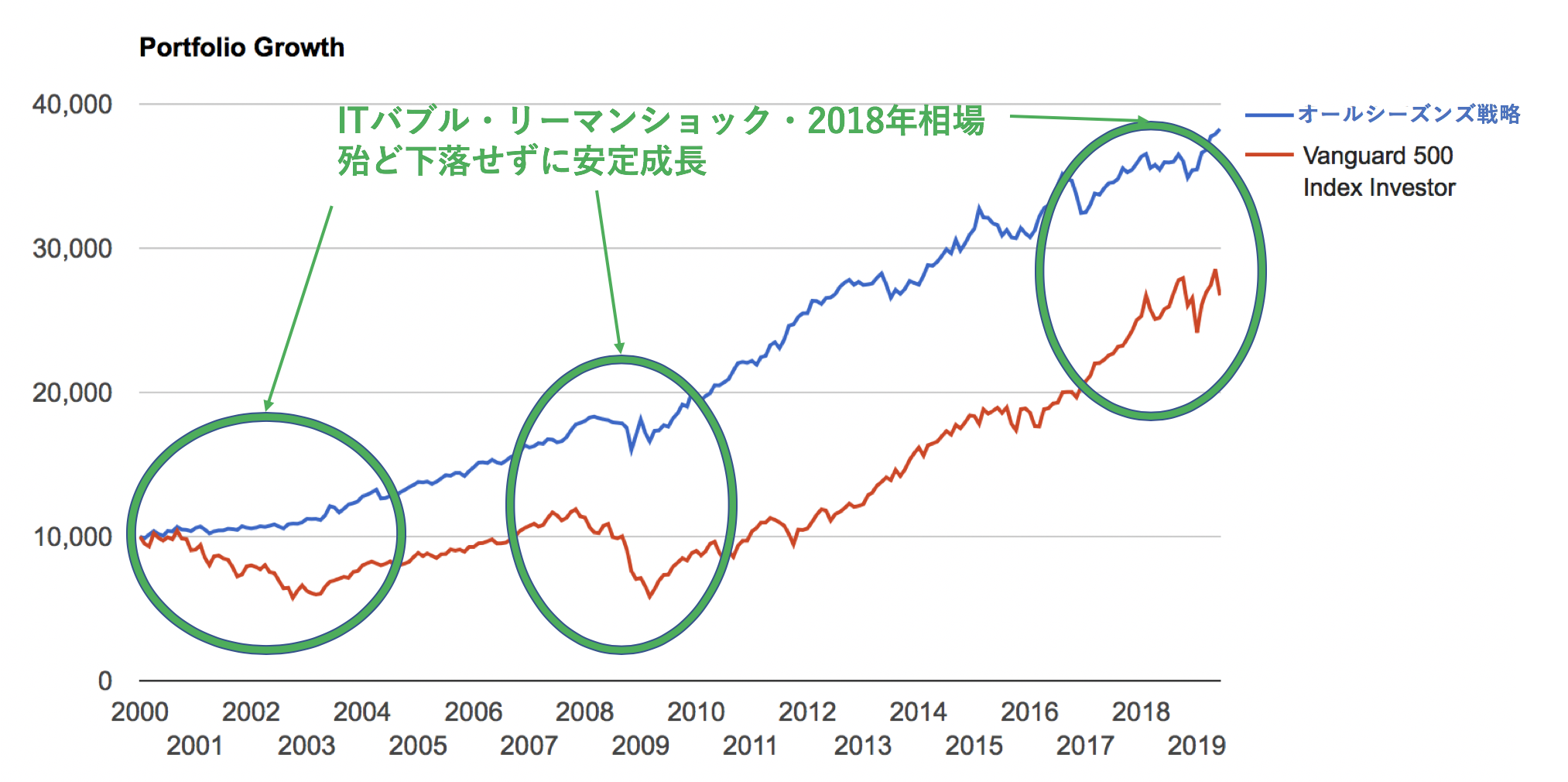

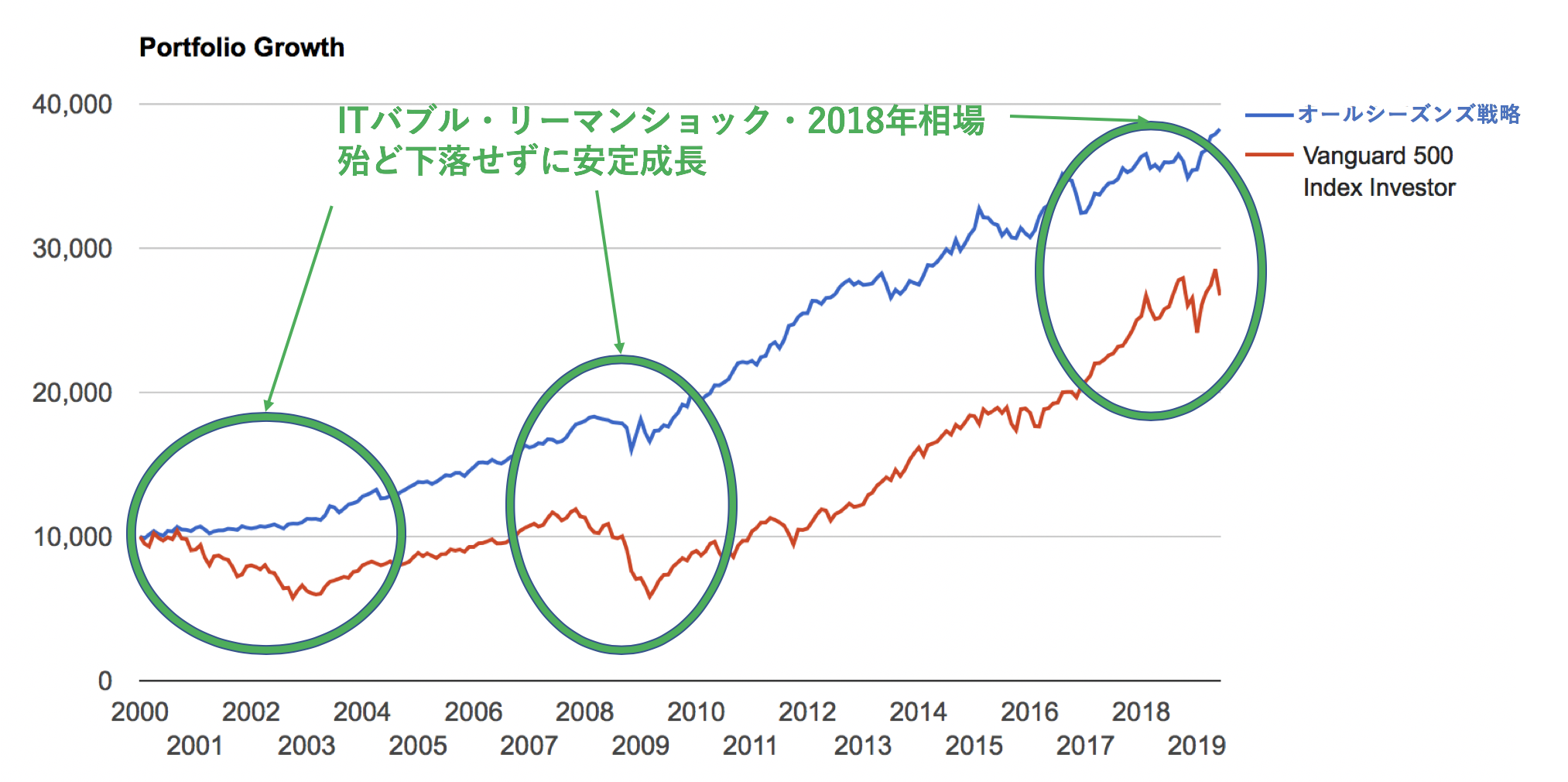

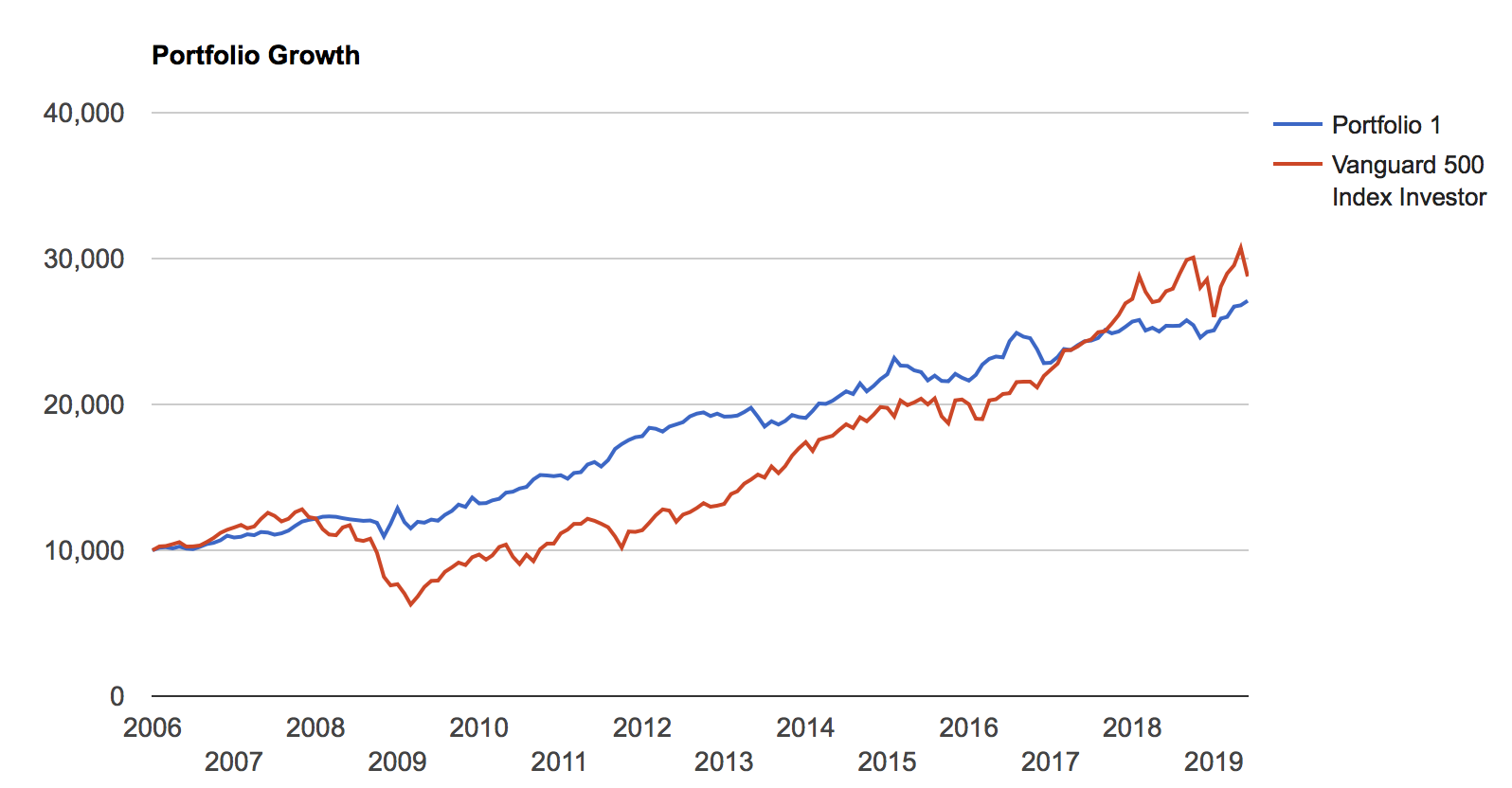

以下はオールシーズンズポートフォリオ(青)とS&P500(赤)の1980年からのリターンです。

S&P500指数のリターンは平均年率11.3%であるのに対してリスクは14.8%となっているのに対して、オールシーズンズ戦略は平均年率9.00%に対してリスクは約半分の7.8%に抑えられています。

つまり先ほどと同じく確率毎の毎年のリターンを比較すると以下のようになります。

【68%の確率】

(S&P500)

▲3.5% (平均11.3% – 標準偏差14.8%) 〜 + 26.1% (平均11.3% + 標準偏差14.8%)

(オールシーズンズ)

+1.2% (平均9.0% – 標準偏差7.8%) 〜 + 16.8% (平均9.0% + 標準偏差7.8%)

【95%の確率】

(S&P500)

▲18.3% (平均11.3% – 標準偏差14.8%×2) 〜 + 40.9% (平均11.3% + 標準偏差14.8%×2)

(オールシーズンズ)

▲6.6% (平均9.0% – 標準偏差7.8%×2) 〜 + 24.6% (平均9.0% + 標準偏差7.8%×2)

【99.7%の確率】

(S&P500)

▲33.1% (平均11.3% – 標準偏差14.8%×3) 〜 + 55.7% (平均11.3% + 標準偏差14.8%×3)

(オールシーズンズ)

▲14.4% (平均9.0% – 標準偏差7.8%×3) 〜 + 32.4% (平均9.0% + 標準偏差7.8%×3)

長期的にみると株式に対して劣勢ですが2000年〜2019年という範囲でみると、ITバブル、リーマンショック、2018年の調整相場をもろもともせず上昇しつづけています。

結果的にオールシーズンズ戦略の方が高い成績を残し続けているのです。

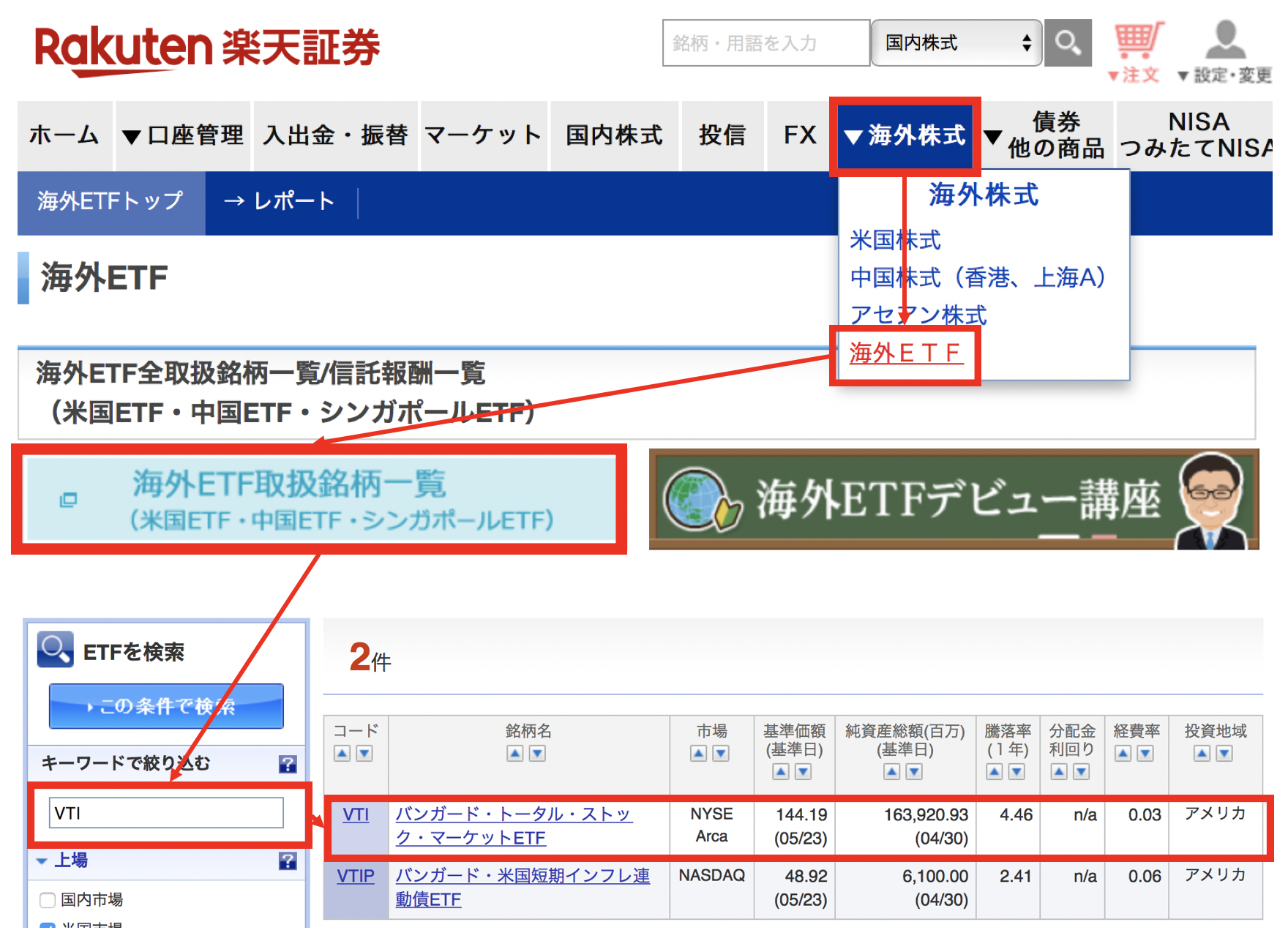

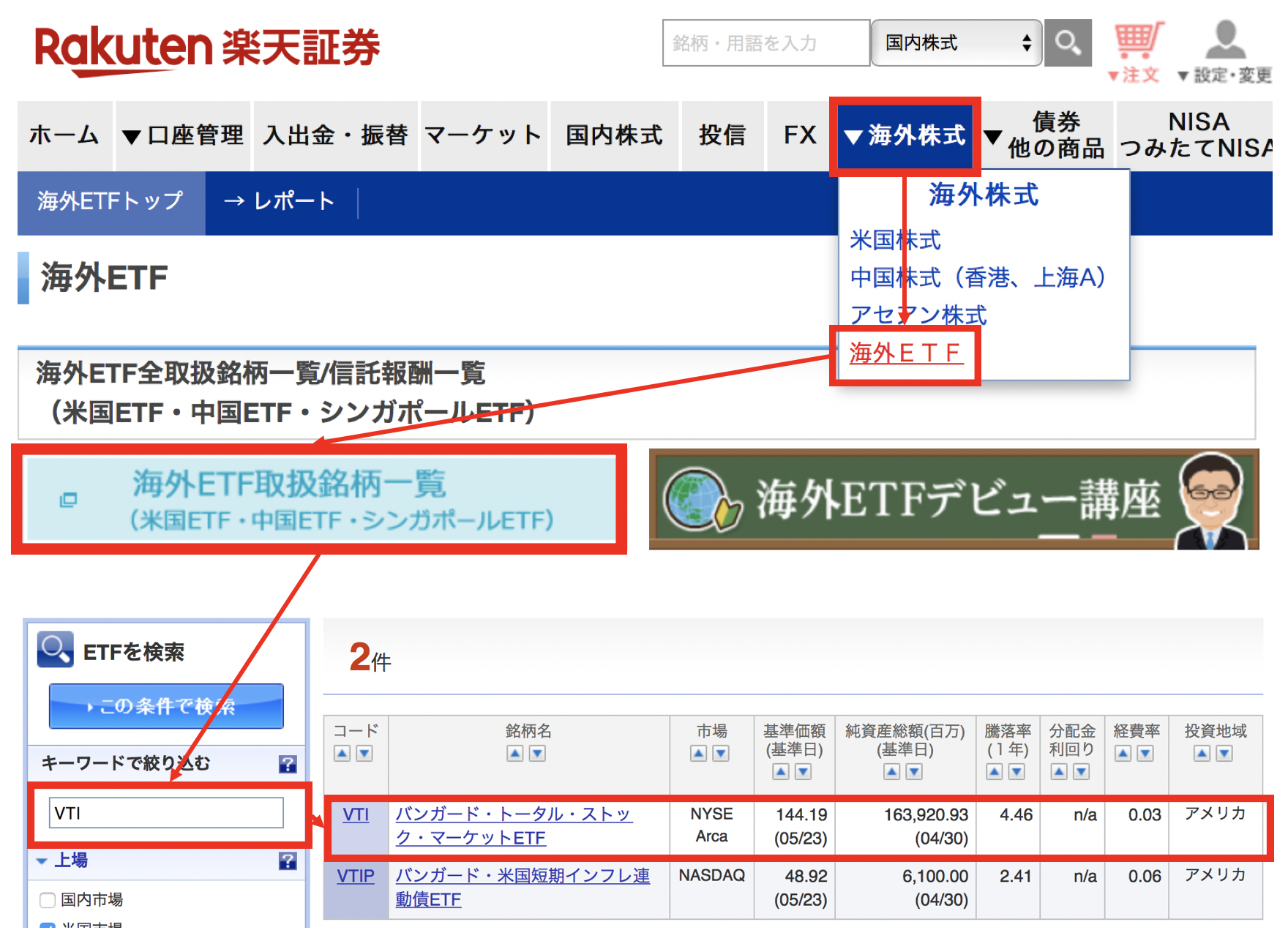

オールシーズンズ戦略を楽天証券で完全再現

オールシーズンズ戦略は米国のレイ・ダリオが考案したポートフォリオですので米ドル建の資産で構築されます。

楽天証券は米国のETFの取り扱いが日本No.1でレイダリオのオールシーズンズポートフォリオを完全再現することができます。

5000万円でオールシーズンズポートフォリオを構築する場合は以下のようになります。

| カテゴリー | 商品 | ポーション |

| 米国株式 | VTI | 1500万円(30%) |

| 中期米国債 | IEF | 750万円(15%) |

| 長期米国債 | TLT | 2000万円(40%) |

| 金 | GLD | 1500万円(15%) |

簡単に各商品を説明すると以下となります。

・VTI : Vanguard Total Stock Market (米国株4000銘柄の時価総額加重平均)

・IEF :iシェアーズ 米国国債 7-10年 ETF (中期米国債)

・TLT : iシェアーズ 米国国債 20年超 ETF (長期米国債)

・GLD:GLD SPDR ゴールド・シェア (金地金価格(ロンドン金値決め)に連動する運用成果)

上記の商品は楽天証券を用いて簡単に購入することができます。

完全再現したオールシーズンズ戦略の有効性を検証

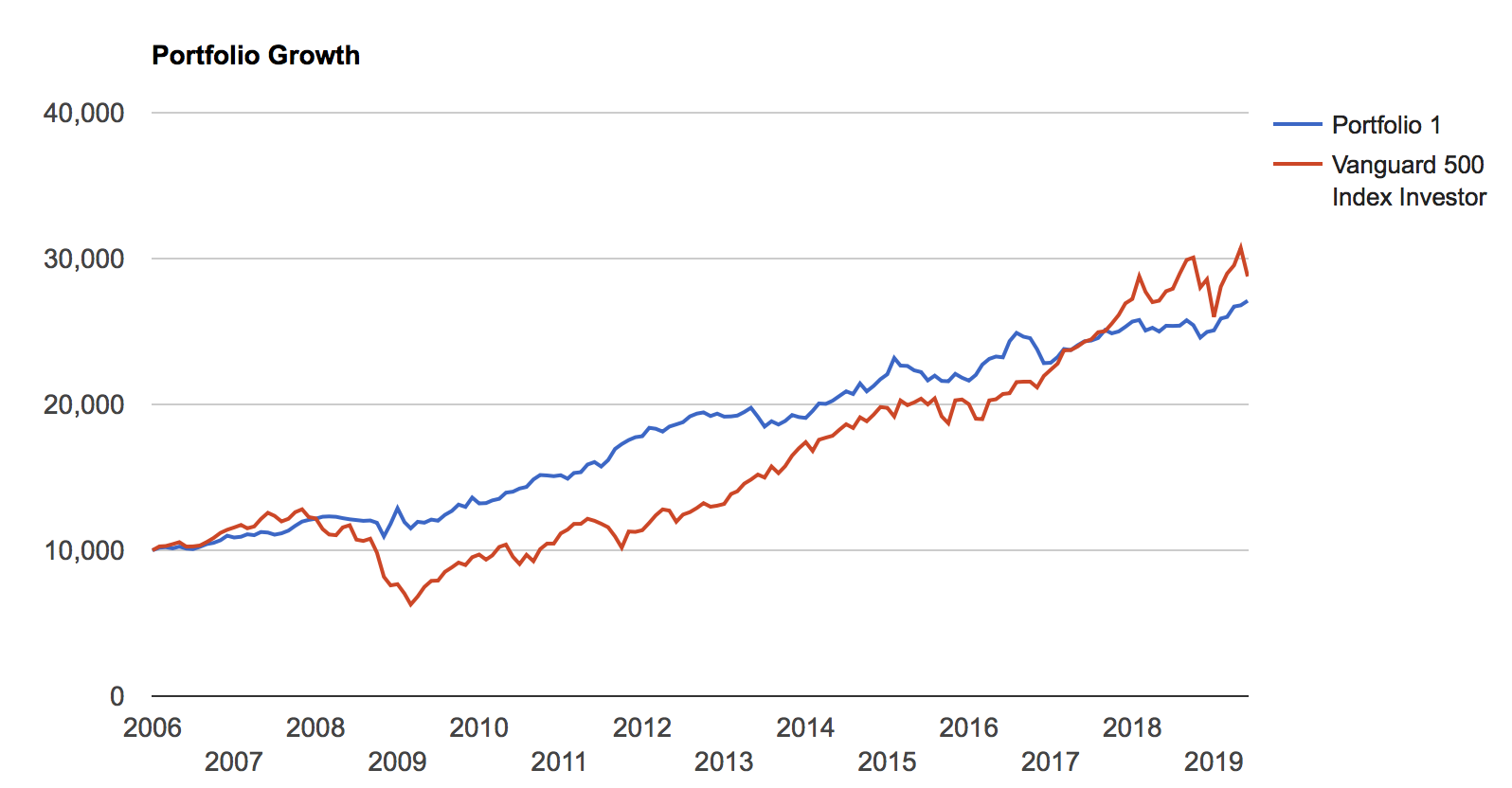

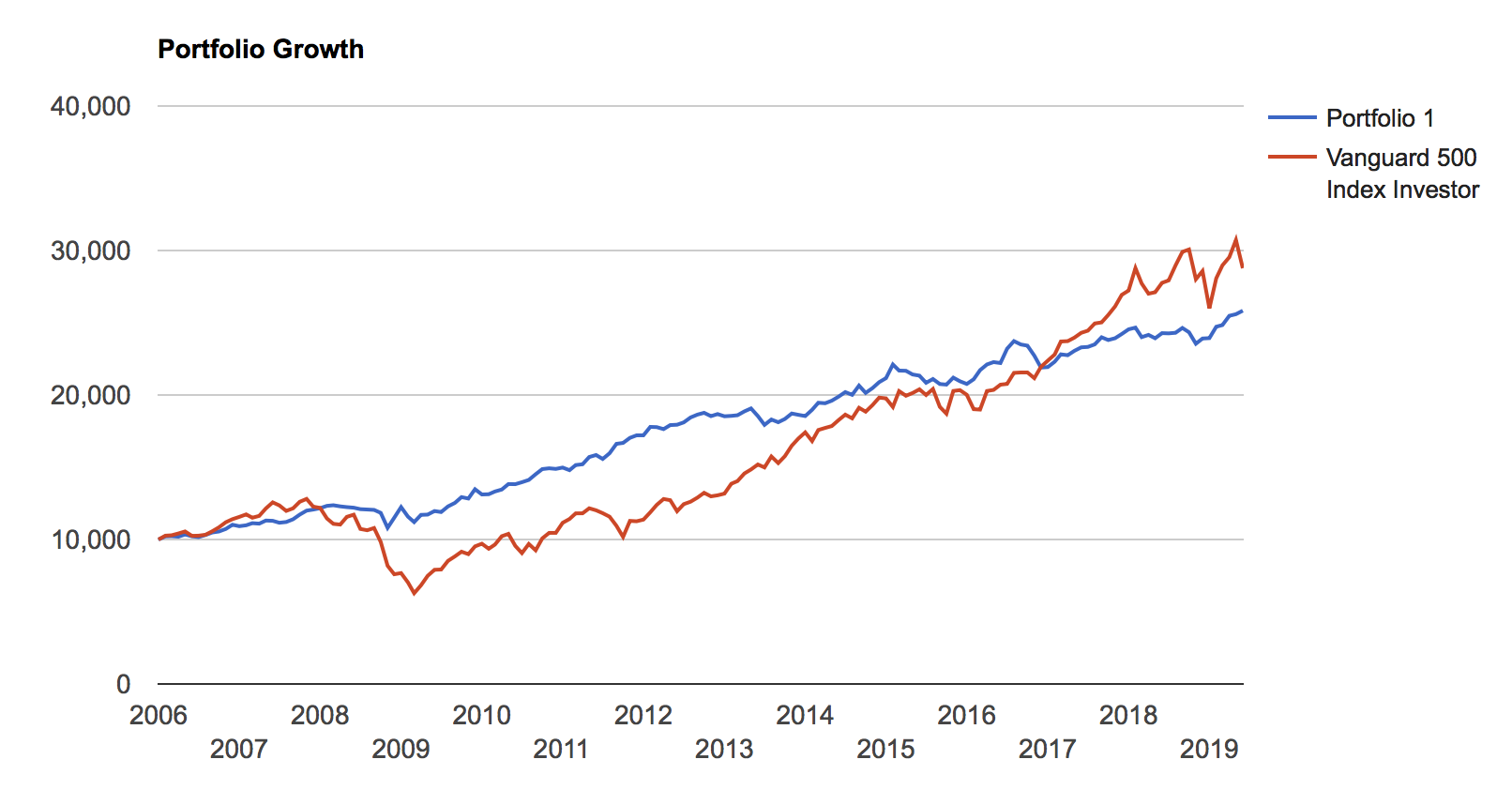

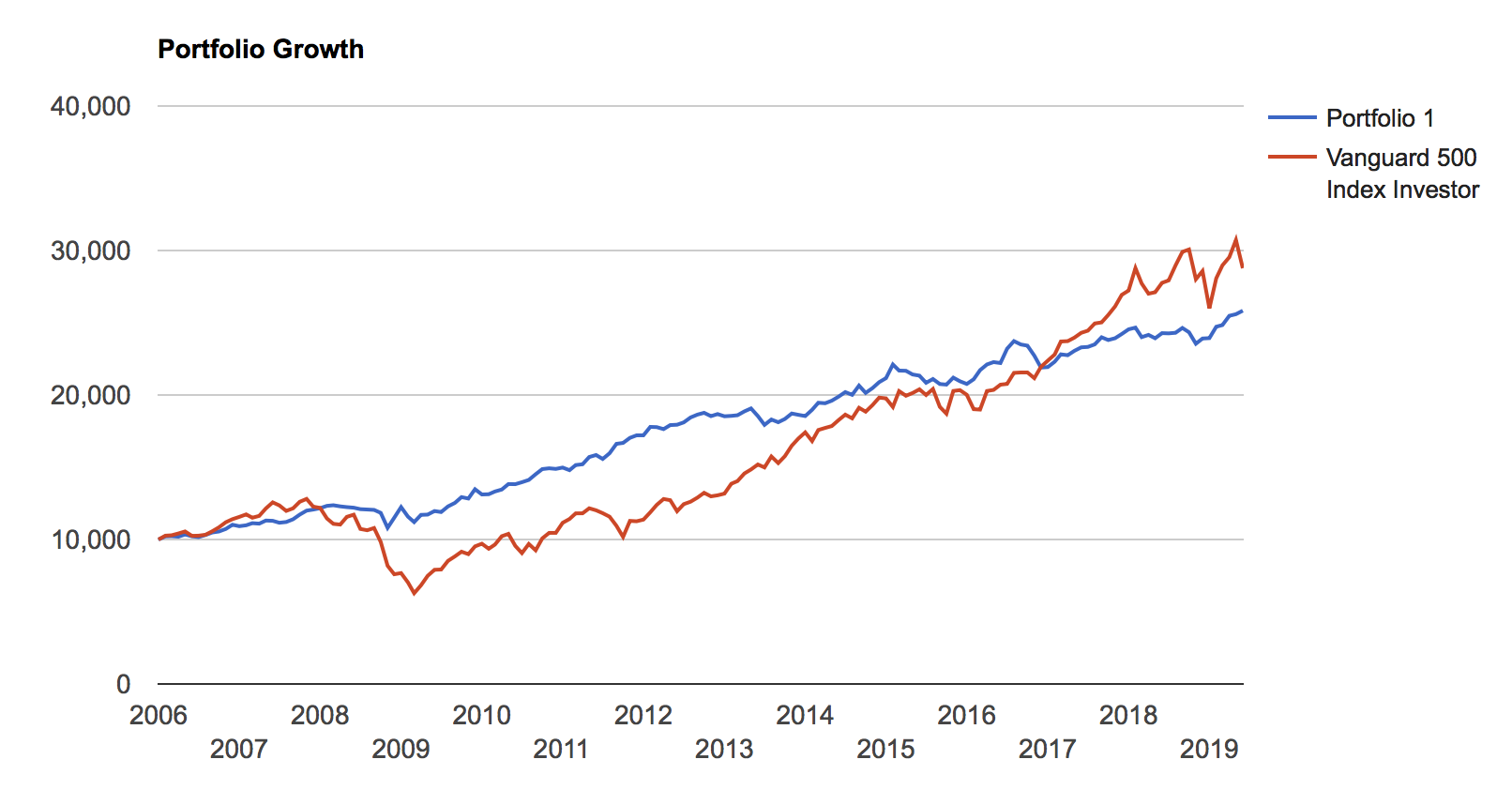

それではETFの再現版オールシーズンズ戦略と元祖オールシーズンズ戦略の差を比べて見ましょう。

完全再現ポートフォリオが組成できる2006年からのリターンとリスクは以下となります。

【平均リターン:7.72% リスク:7.51%】

一方、オールシースンズポートフォリオのリターンとリスクは以下となります。

【平均リターン:7.33% リスク:6.87%】

リターンは殆ど同じですが若干ではありますが再現版の方が大きくて、リスクも若干大きいですが殆ど同じ動きといっても支障はないですね。

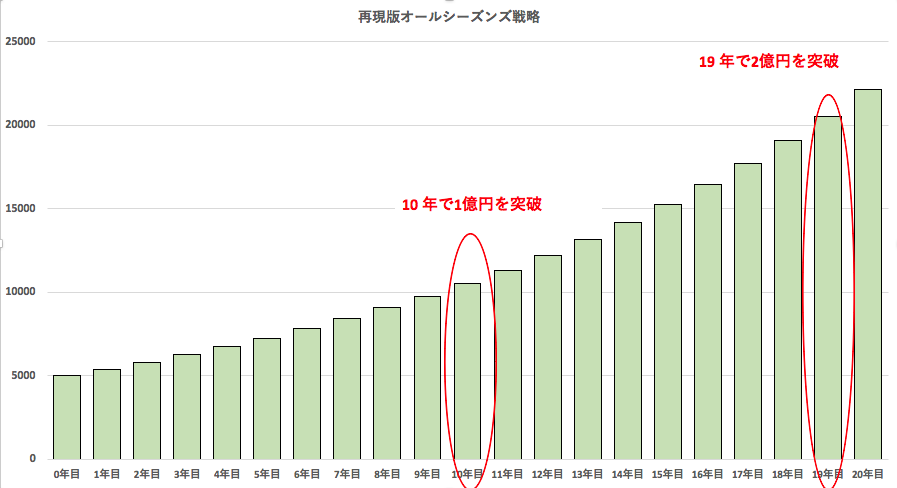

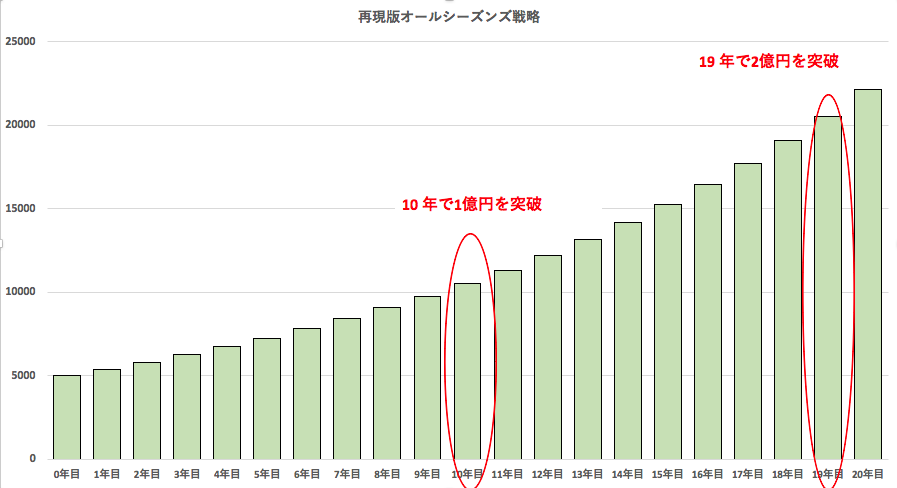

5000万円を再現版オールシーズンズ戦略で運用すると10年で1億円を達成

再現版オールシーズンズポートフォリオの平均リターンは7.72%となっています。

7.72%で運用を行うと10年後に1億円を達成し、19年後には2億円を達成することができるようになります。

オールシーズンズ戦略を簡単に組成することができるネット証券の中でも楽天証券の魅力が圧倒的です。

楽天証券は個人投資家であれば必携のネット証券ですので以下ご覧ください。

(目次に戻る)

ロボアドバイザーで簡単楽チンに低リスクで5%程度をねらう

それではもう一つのおすすめの方法であるロボアドバイザーについてお伝えしていきたいと思います。

自分で運用するとリバランスを含めたポートフォリオの管理を行う必要がある

オールシーズンズ戦略は非常に魅力的なポートフォリオであることはご理解いただけたかと思います。

ただ一つ欠点があるとすると自分で定期的にメンテナンスをしなければいけないことです。

先ほどお伝えした通り最初のオールシーズンズポートフォリオが1年後各資産の価値が以下のように変動したとします。

| 現在 | 1年後 | 組み替え | |

| 米国株 | 1500万円(30%) | 1800万円(34%) | 1590万円(30%) |

| 中期米国債 | 750万円(15%) | 750万円(14.2%) | 795万円(15%) |

| 長期米国債 | 2000万円(40%) | 2050万円(38.7%) | 2120万円(40%) |

| 金 | 750万円(15%) | 700万円(13.2%) | 795万円(15%) |

| 合計 | 5000万円 | 5300万円 | 5300万円 |

するとバランスが崩れるので理想的なバランスに組み替えるという煩わしいことをしないといけないのです。

ポートフォリオのバランスを整える作業をリバランスといいます。

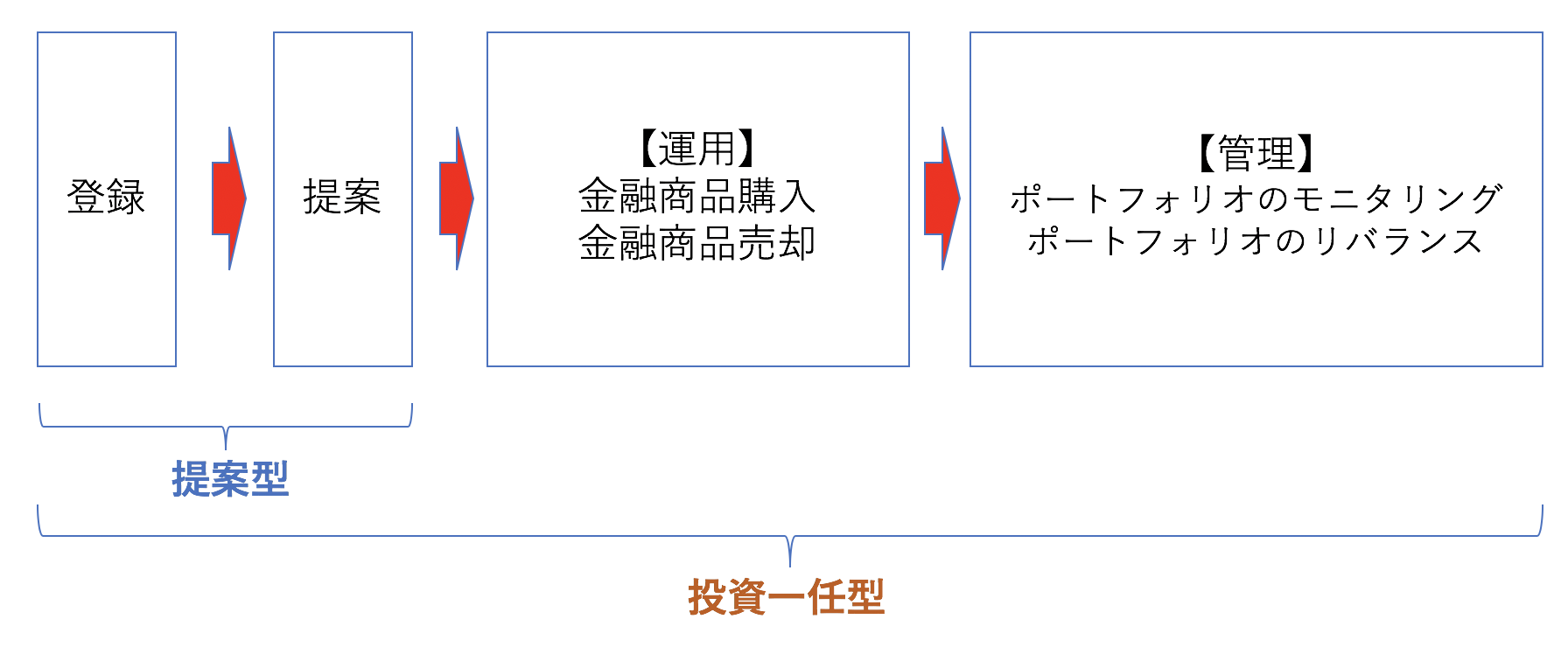

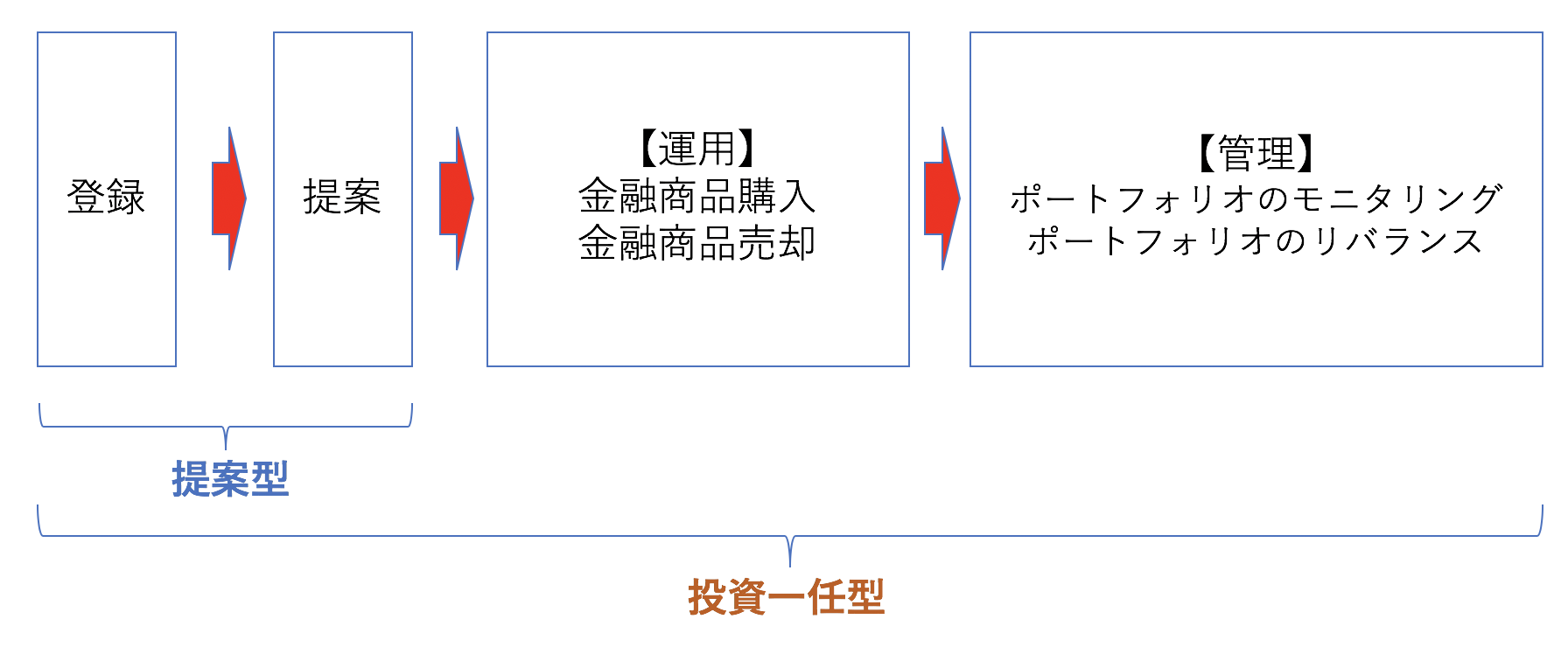

ロボアドバイザーであれば初心者でも簡単に資産運用が可能

秀次郎のような方におすすめなのがロボアドバイザーです。

ロボアドバイザーは投資ポートフォリオのリバランスも自動に行ってくれるというメリットがあります。

ロボアドバイザーの中でも特に投資一任型では資産運用に関わる全てのことを纏めて自動で行ってくれます。

ロボアドバイザーの魅力とおすすめのロボアドバイザーについて信太郎と秀次郎の会話をのぞいて見ましょう。

おすすめのロボアドバイザーは『THEO』

それでは何故THEOがおすすめなのかという点についてお伝えしていきたいと思います。

THEOはスマートベータという世界最先端の年金基金が使用している投資理論に基づき30種類程度の高品質のETFを用いて運用しています。

さらに通常のロボアドバイザーはパターンオーダーで数種類のプランしか提供してくれませんが、THEOでは個々人にあったプランを提供してくれます。

基本的にはTHEOで運用すれば平均して5%程度のリターンを狙うことができます。

オールシーズンズポートフォリオより低くなる可能性はありますが手軽に運用したい方にはおすすめな選択肢となるでしょう。

【THEO公式ページ】 https://theo.blue![]()

以下ロボアドバイザーをおすすめ度毎にランキング形式で並べておりますので参考にしていただければと思います。

(目次に戻る)

まとめ

5000万円もの資産があれば1億円を達成するために10%のリスクをる必要はありません。

5%-7%の運用を長期間にわたりだすことができれば10年たらずで1億円の資産を形成することができます。

7%のリターンを安定して実現するためにはレイ・ダリオのオールシーズンズ戦略が非常に有効で楽天証券のETFで再現することができます。

自分で運用するのが面倒だという方はロボアドバイザーを利用して年率5%程度のリターンを簡単に狙うことも一つの選択肢となるでしょう。

以上、5000万円の資産運用法を徹底解説!年率5%〜7%を安全に狙って1億円を10年程度で作ろう。…でした。